こんにちは!

直近で公募増資・売出(以下、PO)を実施した銘柄に関して、POに応募して買った場合、利益は出たのか?

受渡期日当日と1週間後の結果を検証しました。

今回は、受渡期日が2022年12月のケネディクス・レジデンシャル・ネクスト、野村総合研究所、日本プロロジスリートです。

最後までお付き合いいただけると嬉しいです💖

発行価格とその後の株価推移

まずは、発行(売出)価格で買って1週間(5営業日)後まで保有した場合、含み益なのか含み損なのか?確認していきましょう!

※売買手数料は考慮していません。

受渡期日の寄付又は大引けと1週間(5営業日)後の結果は、

ケネディクス・レジデンシャル・ネクストと野村総合研究所は全ての段階で損益プラス、

日本プロロジスリートは、受渡日の寄付や大引で売却した場合は損益プラスでしたが、受渡日の1週間後の寄付で売却した場合は損益マイナスの結果でした。

特に、野村総合研究所は受渡日の大引で売却した場合は、7.8%の利益が出ています。

ケネディクス・レジデンシャル・ネクストと野村総合研究所をPOで購入された方、おめでとうございます!

ちなみに私は購入無しでした。皆さんはいかがでしたでしょうか?

それでは個別に見ていきましょう!

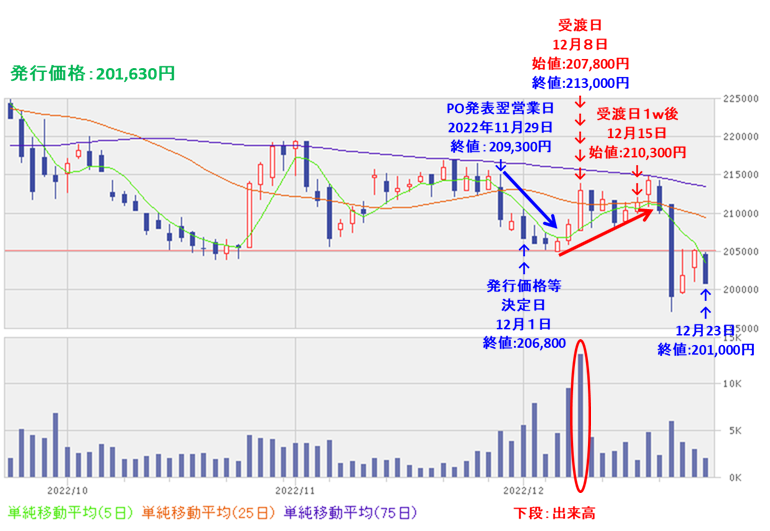

要因分析:ケネディクス・レジデンシャル・ネクスト(3278)

このJ-REITのPO発表時の評価は、表2のように判断していました。

| レベル (最低⭐~ 最高⭐⭐⭐⭐⭐) | |

| ファンダメンタルズ | ⭐⭐⭐ |

| インカムゲイン | ⭐⭐⭐⭐ |

| 流動性 | ⭐⭐⭐ |

| 投資口価格モメンタム | ⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐(中立) |

※「総合判定」で⭐4つ以上「買い」、⭐3つ「中立」、⭐2つ以下「見送り」

「居住用施設」及び「ヘルスケア施設」への投資を通じて、安定した賃貸収益の獲得と資産規模の着実な成長を実現し、投資主利益の最大化を目指すJ-REITで、

テナント又は利用者からの底堅い需要が見込め、長期安定的な収益の獲得が見込める不動産等に厳選して投資を行っていました。

分配金の年利回り(予想) 3.97%(11/29時点)は、東証プライム上場会社の単純平均2.37%(11/28時点)と比較して高水準ですが、J-REITの平均的水準(4~5%台)と比べるとそれほど高くありませんでした。

投資口価格モメンタムは、週足ベースでは、今年2月に安値(185,500円)をつけた後は上昇基調で推移していましたが、

直近では、9月中旬に年初来高値(228,300円)をつけた後は下落基調で推移しており、今回のPO発表の翌営業日(11/29)は、1口当たり利益の希薄化懸念からか、前日比 5,500円安(-2.56%)と大きめの陰線をつけて売られ、全ての移動平均線を下抜けました。

その後は、直近の安値(203,900円)を割り込まずに上昇に転じていくのか、割り込んで下値模索をするのか、注目していましたが・・・。

ご参考(PO前の分析):【公募増資・売出(PO)は買いか?】ケネディクス・レジデンシャル・ネクスト投資法人(3278) <2022年12月実施>

【PO発表後の投資口価格の動き】

<日足チャート(直近3か月)>

結局、発行価格等決定日(12/1)の3営業日後までは下落し、直近の安値を下抜けてしまいました。

しかしその後は上昇に転じ、受渡日やその1週間後は、発行価格(201,630円)を上回って推移しています。

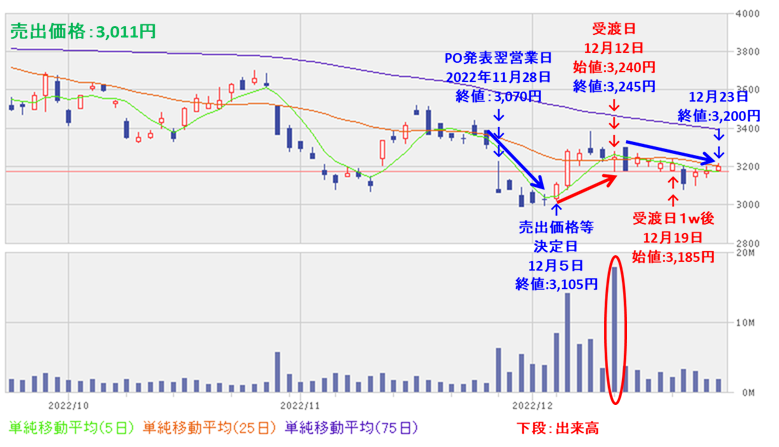

要因分析:野村総合研究所(4307)

この会社のPO発表時の評価は、表3のように判断していました。

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 業績 | ⭐⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐⭐ |

| 株価モメンタム | ⭐⭐ |

| 流動性 | ⭐⭐⭐⭐⭐ |

| 株式の売出数量 | ⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐(中立) |

※「総合判定」=⭐4つ以上「買い」、⭐3つ「中立」、⭐2つ以下「不参加」

今期(2023年3月期)2Qの業績は、売上収益は、コンサルティングサービスを中心に全てのサービスで増加し、特に「産業ITソリューション」での豪州事業の案件活況継続や前年度に買収した北米子会社の連結影響が寄与が大きく、

前年同期比 増収増益で、売上収益は2割弱増、利益面は営業利益と経常利益は微増、四半期利益は微減の減益でした。

今期通期予想は、今2Q決算発表と同時に売上収益のみ上方修正し、前期比 増収増益で売上収益は1割強増、利益面は1割弱の増益を見込んでおり、

それに対する進捗率は2Q終了時点で、売上高、利益面は5割程度でそこそこでした。

株主還元は、配当利回り(予想)は1.46%(11/30時点) で、東証プライムの単純平均 2.32%(11/29時点) と比較すると低い水準でしたが、直近5年では連続増配を継続中でしたので、この点は良かったです。

そして、会社の方針は、連結配当性向35%を目安に、事業収益及びキャッシュ・フローの状況等を勘案して決定していましたので、安心感がありましたね。

また、今回のPO発表と同時に、今回のPOによる株式の需給悪化懸念の緩和を目的とした自社株買い(800万株、200億円(上限))の実施を発表していましたので、この点もプラス材料でした。

株価モメンタムは、2021年12月に高値(5,170円)をつけましたが、その後は下落トレンドで推移し、直近の株価は全ての移動平均線の下に位置していました。

直近は、下落トレンドで推移しており、

今回のPO発表の翌営業日(11/28)は、POによる株式売出しによる需給悪化懸念の方が、自社株買いによる需給悪化緩和より上回り、窓を開けて下落し、前日比 250円安(-7.53%)で終了して、翌々日の11/30は年初来安値を更新しました。

この後、この下落トレンドから抜け出し、上昇に転じていくのか、年初来安値(2,992円)を更新し下値模索をするのか注目していましたが・・・。

ご参考(PO前の分析):【公募増資・売出(PO)は買いか?】野村総合研究所(4307)

【PO発表後の株価の動き】

<日足チャート(直近3か月)>

売出価格等決定日(12/5)までは下落基調で推移しましたが、それ以降は需給悪化懸念が解消されてきて上昇に転じました。

その後、受渡日(12/12)以降は調整していますが、売出価格(3,011円)を上回って推移しています。

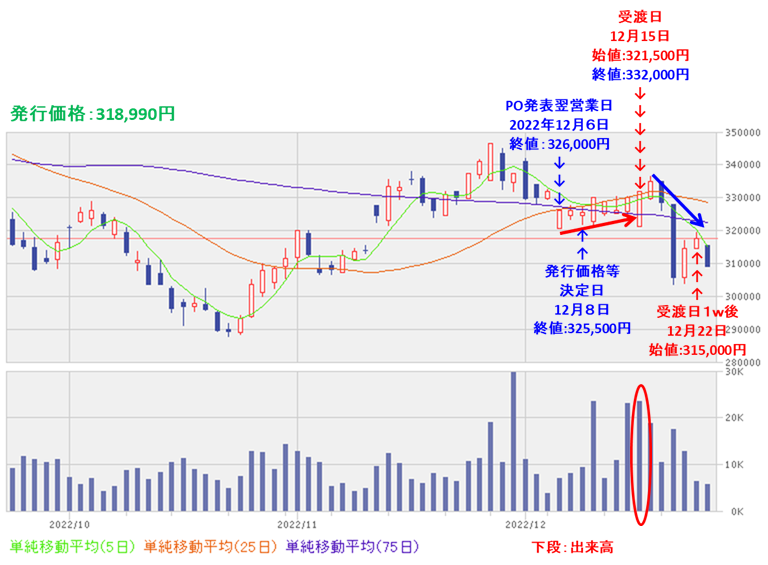

要因分析:日本プロロジスリート(3283)

このJ-REITのPO発表時の評価は、表4のように判断していました。

| レベル (最低⭐~ 最高⭐⭐⭐⭐⭐) | |

| ファンダメンタルズ | ⭐⭐⭐⭐ |

| インカムゲイン | ⭐⭐⭐ |

| 流動性 | ⭐⭐⭐⭐ |

| 投資口価格モメンタム | ⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐⭐(買い) |

※「総合判定」で⭐4つ以上「買い」、⭐3つ「中立」、⭐2つ以下「見送り」

物流施設を主な投資対象として、安定的な収益の確保並びに保有する特定資産の規模及び価値の成長を通じ、投資主価値の最大化を目指すJ-REITで、

物流施設の中でも、物流効率化に資する一定の規模、立地条件、機能性、安全性を備えた「Aクラス物流施設」に重点的に投資し、中長期的な観点に立って保有・運営していました。

分配金の年利回り(予想) 3.03%(12/6時点)は、東証プライム上場会社の単純平均2.37%と比較して高水準ですが、J-REITの平均的水準(4~5%台)と比べると低めの水準でした。

しかし、今回の増資後の2023年5月期の分配金は当初予想より19円増額し前期比 21円増、2023年11月期は同33円増の予想で、徐々にではありますが、増配が見込まれることは良かったですね。

投資口価格モメンタムは、週足ベースでは、2021年の年末に高値(412,000円)をつけた後は、高値切り下げ安値切り下げの下落トレンドで推移していましたが、

今年10月下旬に安値(287,900円)をつけた後は、上昇に転じてきていました。

そして、今回のPO発表の翌営業日(12/6)は、1口当たり利益の希薄化懸念からか、窓を開けて売られ、前日比 6,000円安(-1.81%)で終了し、この下落で25日移動平均線を割り込みました。

その後は、25日移動平均線を上抜け上昇に転じるのか、直近の安値(287,900円)に向かって下落していくのか、注目していましたが・・・。

ご参考(PO前の分析):【公募増資・売出(PO)は買いか?】日本プロロジスリート投資法人(3283) <2022年12月実施>

【PO発表後の投資口価格の動き】

<日足チャート(直近3か月)>

PO発表以降、25日移動平均線を上抜け、受渡日(12/15)までは連続陽線で上昇しました。

しかし、12/19~20日の日銀の金融政策決定会合で、従来0.25%程度としてきた長期金利の変動許容幅を20日から0.5%に拡大する方針を決定した関係で、

12/20の日中に日程平均が急落し、特に不動産株やJ-REITは金利上昇による影響が大きいということで大きく下落しました。

このJ-REITも例外ではなく、12/20以降は発行価格を下回ってしまいました。

タイミングが悪かったとしか言いようがありませんね。

まとめ

ケネディクス・レジデンシャル・ネクスト(3278)、野村総合研究所(4307)、日本プロロジスリート(3283)のPO予想と一週間(5営業日)後の株価(投資口価格)は、表5のようになりました。

| 銘柄名 | 事前予想 | 結果(損益)[円] (「受渡日の1週間 (5営業日)後始値」 ー「発行価格」) (損益率[%]) | 判定 |

| ケネディクス・ レジデンシャル・ ネクスト | 中立 | +8,670 (+4.3) | × |

| 野村総合研究所 | 中立 | +174 (+5.8) | × |

| 日本プロロジス リート | 買い | -3,990 (-1.3) | × |

※事前予想の「買い」は3%以上の上昇、「中立」は±3%、「見送り」は3%以上の下落を想定しています。

今回は0勝3敗、勝率0.000。大反省です(__)

ケネディクス・レジデンシャル・ネクストと野村総合研究所は、発行(売出)価格決定日以降、1口当たり利益の希薄化懸念や需給悪化懸念が解消して上昇してきましたが、

日本プロロジスリートは、日銀政策決定会合での長期金利の変動幅拡大の方針変更により、地合いが悪くなり、予想できない下落に見舞われてしまいました。

しかし、日銀政策変更の利上げをかなり織り込んでいますので、今後は下げ止まることも見込まれ、

どの銘柄も上昇する場面がありそうですので、株価上昇に期待です。

参考になればうれしいです✨

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。