こんにちは!

公募増資・売出(以下、PO)の実施を発表した銘柄に関して、POに応募して買った場合、利益を得ることができるのか?直近の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証ジャスダックから電気機器業種のフェローテックホールディングスです。

最後までお付き合いいただけるとうれしいです!

- 公募増資・売出(PO)とは?

既上場企業が新たに発行する株式(公募株式)や既に発行された株式(売出株式)を投資家に取得させることをいいます。 正確には、「PO」は「Public(公開の)Offering(売り物)」の略で、日本語では「公募」と呼ばれます。「公募」とは、「不特定かつ多数の投資家に対し、新たに発行される有価証券の取得の申込を勧誘すること」をいいます。 また、「売出」とは、「既に発行された有価証券の売付けの申込み又はその買付けの申込の勧誘のうち、均一の条件で50人以上の者を相手方として行う」ことをいい、通常は「公募」と「売出」を合わせて「PO」と呼ばれます。 「新規公開株(IPO)」は未上場企業が直接金融市場からの資金調達や知名度・信用力の向上を目的として証券取引所に新規上場するために一般投資家に株式を取得してもらう行為であるのに対して、「公募・売出(PO)」は既に上場していて証券取引所での株式取引が行われている企業が追加の資金調達や大株主の保有株売却などを目的として一般投資家に株式を取得してもらう行為であり、「新規公開株(IPO)」と「公募・売出(PO)」の違いを簡単にいえば、実施する企業が「未上場」か「既上場」かの違いといえます。

POの概要

今回のPOは、公募による増資です。 発行価格決定期間や受渡期日、発行数量等は表1のようになっています。

ディスカウント率は、「発行価格等決定日」に決まり、その日の終値から数%です。

ちなみに、直近のPOのディスカウント率は、JR西日本(9021) 3.01%、日本郵政(6178) 2.01%、クリエイト・レストランツ・ホールディングス(3387) 3.09%となっており、ほぼほぼ2~3%です。

注意点として、どの証券会社でも購入できるわけでなく、主幹事会社(今回は、野村證券)をはじめ、引受人の証券会社で購入申込可能です。

早ければ、12/1(水)の夕刻に、会社側から発行価格等のお知らせが適時開示であります。このブログ記事でも更新しますので、チェックしてくださいね💖

| 発行価格等決定日 | 2021年12月1日(水) |

| 受渡期日 (POで買った場合はこの日から売却可能) | 2021年12月8日(水) |

| 公募による新株式発行 (一般募集)数量 | 普通株式 4,858,300 株 (発行済み株式総数 38,955,486 株 の約12.5%) |

| 株式の売出し (オーバーアロットメントによる売出し)数量 | 普通株式 728,700 株(実施決定(12/1)) ※上記の「発行価格等決定日」に決定。野村證券が売出す。 |

| 今回の資金調達による手取り概算額上限 | 約223億円 |

| 発行価格 | 3,667円(12/1決定) |

| ディスカウント率 | 4.01 %(12/1決定) |

| 申込単位数量 | 100株 |

| 主幹事会社 | 野村證券 |

【資金調達の目的】

- 2021年5月に新中期経営計画を策定し、その中の基本方針として「事業成長と財務・品質・人材の強化」を掲げ、半導体分野、電子デバイス等の市場拡大機会を捉えた成長投資と長期的な成長に向けた戦略投資として3年間で総額950億円の投資計画を公表した。

- 一方で、中国資本を活用した子会社の持ち分売却や第三者割当増資等による財務基盤の強化を継続して行っており、投資と財務のバランスを図りながら、事業の成長を図ることを目指している。

- 今回の資金調達は、上述の戦略投資計画の一環として調達されるものであり、半導体の微細化・3D化といった業界トレンドに加え、足元の半導体需給ひっ迫や素材不足により需要が更に高まっている石英製品の生産能力増強投資や特殊セラミックス製品の開発・量産のためのグリーンフィールド投資等の半導体マテリアル製品の設備投資、半導体製造装置の部品等の精密金属加工の生産能力増強投資、5GやPCR(遺伝子増幅装置)需要で足元急速に需要が拡大しているサーモモジュール(温度制御モジュール)の生産能力増強および同モジュールを使った新たなコンシューマー向け製品の開発・製造のための設備投資、その他、中国本部の統括機能および研究開発機能強化の為の本部棟の建設資金および社債等の有利子負債の返済にそれぞれ充当する予定。

- 本資金調達の実施により、機動的な戦略投資を可能とする財務柔軟性を確保し、今後も拡大が見込まれる半導体等装置関連市場および電子デバイス市場におけるリーディングポジションを確立し、中長期的な企業価値の向上へと繋げる。

としています。

また、今回の調達資金の使途は、

- 173億円・・・2022年12月までに同社連結子会社への投融資を通じて同社グループの設備投資資金

- 26億円・・・2022年3月25日償還予定の当社第10回無担保社債の償還資金にそれぞれ充当し、残額を2022年6月までに借入金の返済

に充当する予定です。

今回の公募による新株式発行の株数は、 発行済み株式総数の約12.5%(OAを含めた最大の株数を含めると約14.3%)と、直近の公募増資のみのPOの増資比率(OA含む)は、SUMCO 20.7%、シーアールイー 8.8%、クリエイト・レストランツ・ホールディングス 13.2%ですので、これと比較すると中間的な水準です。

また、この銘柄の直近の出来高(売買が成立した株の数量)の5日平均は24,865百株、25日平均は19,775百株で、流動性は高い水準です。

ちなみに、今年に入り同じような半導体関連の日本電子(6951)、SUMCO(3436)も公募増資をしていますので、その時の株価はどうだったのかは、以下の表2のようになっています。

POの発行価格で買って、受渡日の寄付きや引けで売却した場合、また1週間(5営業日)後に売却した場合、全て利益が出ています。

どんな会社?

半導体やFPD(フラットパネルディスプレイ)の製造装置に使用される真空シール、石英製品、セラミック製品、CVD-SiC(炭化ケイ素)製品、坩堝(るつぼ)、温調機器等に使用されるサーモモジュールの他、シリコン製品、磁性流体及びその応用製品などの開発、製造、販売をしています。

現在のエレクトロニクス産業や自動車産業、 家電民生品、医療機器、移動通信機器など幅広い分野で貢献している製品に生かされています。

事業セグメントと主な製品は、以下があります。

- 半導体等装置関連事業・・・真空シール、石英製品、セラミックス製品、CVD-SiC製品、シリコンウエーハ、坩堝、その他

- 電子デバイス事業・・・サーモモジュール(自動車温調シート向け、5G通信システム機器向け、PCR検査装置など医療検査機器向け等)、磁性流体、その他

- その他・・・ソーブレード(切断工具)、工作機械、表面処理、太陽電池用シリコン製品等

2021年3月期通期のセグメント別売上高構成比は、

- 半導体等装置関連事業 66.5%

- 電子デバイス事業 18.9%

- その他 14.6%

となっており、半導体等装置関連事業の売上が7割弱を占めています。

直近の経営概況

【2022年3月期2Q(2021年4月~2021年9月)の経営成績】(2021年11月12日発表)

| 決算期 | 売上高 [億円] (前年同期比[%]) | 営業利益 [億円] (同) | 経常利益 [億円] (同) | 親会社株主に 帰属する純利益 [億円] (同) |

| 2021年3月期2Q累計 | 416 (△0.6) | 39.1 (9.7) | 28.2 (14.3) | 0.7 (△95.4) |

| 2022年3月期2Q累計 | 598 (43.8) | 107 (174) | 125 (342) | 173 (274倍) |

| 2022年3月期通期会社予想 (2021年11月12日修正) | 1,250 (36.9) | 225 (133) | 235 (186) | 235 (184) |

| 通期予想に対する2Qの進捗率[%] | 47.9 | 47.7 | 53.2 | 73.5 |

2022年3月期2Qの業績は、前年同期比 増収増益で売上高は4割強増、利益面は2~4倍、純利益は100倍以上の利益となっており好調です。

今2Q決算発表と同時に上方修正された通期予想に対する進捗率は、売上高、営業利益、経常利益は5割程度と順調で、純利益は7割程度と計画より進捗しています。

【2022年3月期2Qの状況、経営成績の要因】

同社グループの属するエレクトロニクス産業では、世界的なリモートワークの浸透に伴い、企業や学校でのWEB会議システムの普及拡大により、パソコンやデータセンター用サーバーなどの需要が増加したため、メモリなど半導体デバイスの需要が旺盛であり一部では品不足となりました。

東南アジア地区での新型コロナ感染症の影響も加わり、サプライチェーンに混乱を招いたため、産業用機器や自動車、家電製品に至るまで半導体等電子部品の供給が滞る事態となりました。デバイスメーカー各社は設備投資の前倒しを決め、保有する製造設備の稼働率も高水準な状況となりました。

このような事業環境のなか、同社グループの半導体等装置関連事業は、製造装置向けの真空部品や半導体製造プロセスに使用される各種マテリアル製品(石英製品・セラミックス製品・シリコンパーツ等)の販売は、顧客からの引合いが強く堅調に推移し前年を上回りました。

特にシリコンパーツは、半導体プロセスの微細化が進むなかシリコンウエーハと熱膨張係数が同一で高純度なシリコン製部材への切り替え需要が急速に高まっており、同社は、旺盛な顧客需要に対応した積極的な設備投資および研究開発投資を行うことが、中長期的に企業価値を高められると判断し、同製品製造子会社において約51億円の第三者割当増資を行うことを決定しました。

電子デバイス事業は、主力のサーモモジュールは、自動車温調シート向けが軟調でしたが、5G通信システム機器向けやPCR検査装置など医療検査機器向けのほか、半導体分野も堅調に推移し、前年を大きく上回りました。

また、成長著しいパワー半導体用基板は、IGBT(Insulated Gate Bipolar Transistor:絶縁ゲート型バイポーラトランジスタ)向けDCB(Direct Bonded Copper)基板の増産、新製品であるAMB(Active Metal Brazing)基板の採用が増えたことから、売上は大きく伸長しました。

同製品を取扱う中国子会社は、さらなる生産ラインの拡大に加え、基板周辺の研究開発強化を目的に約75.7億円の第三者割当増資を行うことを決定しました。

また、中国で展開している持分法適用会社である半導体ウエーハ製造会社の追加設備投資を実行するため、同社株式を現地の投資基金等に対し、第2回目の第三者割当増資を行った結果、持分変動利益(特別利益)93億円が発生しています。

為替の影響は、15億円の為替差益となっています。

この結果、経営成績は表3の結果になっています。

【セグメント別の業績】

セグメント別の業績は、表4の結果になりました。

| 事業部門 | 売上高[億円] | 営業利益[百万円] (前年同期比[%]) |

| 半導体等装置関連 | 359 (24.7) | 7,104 (226) |

| 電子デバイス | 122 (71.6) | 3,052 (63.4) |

「半導体等装置関連」「電子デバイス」ともに、前年比2桁%以上の増収増益で好調です。

事業部門ごとの状況は、以下のようになっています。

<半導体等装置関連事業>

世界的なリモートワークの拡大に伴いスマートフォンやパソコン、データサーバー等の需要増加により、電子部品の需給は依然ひっ迫しています。

半導体不足から各種産業への影響も出始めており、半導体デバイスメーカーや素材メーカー各社は増産体制構築の計画を発表しています。

同社グループが供給する半導体製造プロセスに使用されるマテリアル製品(石英製品・セラミックス製品・シリコンパーツ等)は、

デバイスメーカーの稼働率が高水準であることや半導体プロセス微細化の進行などから、同社グループの顧客である半導体製造装置メーカーからの受注は好調に推移し、売上は前年を上回りました。顧客の要望からシリコンパーツ増産のため、中国国内において第三者割当による資金調達を行い設備投資に充当する予定です。

また、液晶や半導体製造装置などの部品洗浄サービスも需要増加により売上を伸ばしています。

当該事業の製品は、半導体製造装置等の設備投資および設備稼働率に影響を受けます。

<電子デバイス事業>

主力のサーモモジュールは、5G用の移動通信システム機器向けやPCR等の医療検査装置向けは安定した販売を継続しています。

美容家電を含む民生分野向け、半導体装置向けは計画を上回る水準で推移しました。

自動車温調シート向けは、世界各国の自動車販売の影響により弱含みの展開で推移しました。新たに自動運転に使用される自動車レーダー用途に参入しました。

パワー半導体用基板は、IGBT向けDCB基板が需要回復により増産傾向となり、車載向けのAMB基板は量産が進み伸長しました。

当該製品は前年比で倍増の売上となり、需要が強く今後の成長が見込めるため、中国国内において第三者割当による資金調達を行い設備投資ならびに研究開発費用に充当する予定です。磁性流体は、スピーカー向けとスマートフォンのバイブレーションモーター用途は一定水準で推移しました。

当該事業の製品は、景気に左右されにくい業種への販売を進めております。

【財政面の状況】

<自己資本比率>

自己資本比率(自己資本(総資本-他人資本)÷総資産)×100)は、2022年3月期2Q末時点で43.1%と前期末(37.9%)から5.2ポイント増加しました。

これは主に、主に資本剰余金89.5億円、利益剰余金166億円が増加したことにより、純資産が増加したことが要因です。

自己資本比率の数値としては問題ないレベルです。(目安として、20%以上を安全圏内としています。)

<キャッシュ・フロー>

2022年3月期2Q累計のキャッシュ・フロー(以下、CF)の状況は、営業活動によるCF 63.7億円の収入、投資活動によるCF 82.3億円の支出の結果、営業活動によるCFと投資活動によるCFを合計したフリーCF※は18.6億円のマイナスとなりました。

※フリー・キャッシュ・フロー:プラスの場合、会社が使える資金があることを意味し、マイナスの場合、会社が自由に使うことができる資金が少ないことを意味する。

前期(2021年3月期)2QのフリーCF(マイナス44.4億円)と比較すると、25.8億円増加しています。

これは主に、税金等調整前四半期純利益による収入が前年同期比で189億円増加し、営業CFの収入が増加したことが要因です。

【今期(2022年3月期)の見通し】

2022年3月期2Q決算発表と同時に、2022年3月期通期の業績予想を上方修正しています。

業績予想は、表5のようになっています。

| 売上高 [億円] | 営業利益 [億円] | 経常利益 [億円] | 親会社株主に 帰属する 当期利益 [億円] | 1 株当たり 当期純利益 [円] | |

| 前回(8/13)発表予想 | 1,150 | 200 | 200 | 200 | 534.63 |

| 今回(11/12)修正予想 | 1,250 | 225 | 235 | 235 | 604.70 |

| 増減額 | 100 | 25 | 35 | 35 | ー |

| 増減率[%] | 8.7 | 12.5 | 17.5 | 17.5 | ー |

売上高は1割弱増、利益面は2割弱増額しています。

修正の理由は、

売上面では、世界的なリモートワークの浸透に伴い、企業や学校でのWEB会議システムの普及拡大により、パソコンやデータセンター用サーバーなどの需要が増加したため、メモリなど半導体デバイスの需要が旺盛であり、

デバイスメーカー各社は設備投資の前倒しを決め、保有する製造設備の稼働率も高水準な状況です。

このため、半導体等装置関連事業では、製造装置向けの真空部品や半導体製造プロセスに使用される各種マテリアル製品(石英・セラミックス、シリコンパーツ等)の販売や精密再生洗浄サービスが堅調に推移しています。

また、電子デバイス事業においても、主力のサーモモジュールは、5G通信システム機器向け、PCR検査装置などの医療検査機器向けに加えて、半導体分野も堅調に推移しており、

さらに、パワー半導体用基板は、産業機器や自動車向け等の新製品の採用が増えて来ていること等から、売上全体では前回予想比、通期8.7%増に修正しました。

利益面では、半導体マテリアル製品、精密再生洗浄サービス、パワー半導体基板等の増収効果に加え、前期3Qに実施した半導体ウエーハ事業子会社の連結子会社から持分法適用関連会社への移行により、

同事業の償却負担等の費用の連結への取り込みが無くなったことで、前期比で営業利益、経常利益ともに大幅に増加する見込みです。

その結果、前回予想対比で営業利益12.5%増、経常利益17.5%増、当期純利益17.5%増に修正しました。

なお、経常利益については、年初からの円安人民元高による為替差益(営業外収益)により営業利益を超過すると想定しています。

また、当期純利益については、2Q累計期間で発生した半導体ウエーハの持分法適用関連会社の第三者割当増資に伴う持分変動利益(特別利益)により、経常利益を大幅に超過しましたが、3Q以降は同持分変動利益が発生しないと想定する一方、その他特別損失および法人税等を考慮し、通期では経常利益と当期純利益が同水準になると予想しています。

株価指標

【11/24(水)終値時点の数値】

- 株価:3,925円

- 時価総額:1,529億円

- PER:6.49倍

PERは、同業で時価総額が近い、レーザーテック(6920) 122倍、ハーモニック・ドライブ・システム(6324) 82.4倍、アルバック(6728) 18.3倍と比較すると、低い水準です。

- PBR:1.55倍

- 信用倍率(信用買い残÷信用売り残):225倍

- 年間配当金(予想):46円(年2回 9月 23円、3月 23円)、年間利回り:1.2%(配当性向 7.6%)

配当は年利回り 1.2%で、東証ジャスダックの単純平均1.67%(11/22時点) と比較すると少し低い水準です。

| 決算期 | 1株当たり 年間配当金(円) | 配当性向(%) |

| 2017年3月期 | 18 | 17.0 |

| 2018年3月期 | 24 | 31.1 |

| 2019年3月期 | 24 | 31.2 |

| 2020年3月期 | 24 | 49.9 |

| 2021年3月期 | 30 | 15.1 |

表6のように、直近5年間の配当金は、年々増配傾向で、2021年3月期は前期比6円増、2022年3月期は46円(内 特別配当18円)で16円増となっています。

配当性向は10数%~50%と幅があります。

この会社は、

経営の基本方針に基づき、将来の事業展開に必要な設備投資などに備え、内部留保の充実により企業体質の強化を図りながら、同時に株主に対する安定的な利益還元を継続して行うことを経営の重要施策の一つと考えています。

中間配当と期末配当の年2回の剰余金の配当を行うことを基本方針としています。

【直近の株価動向】

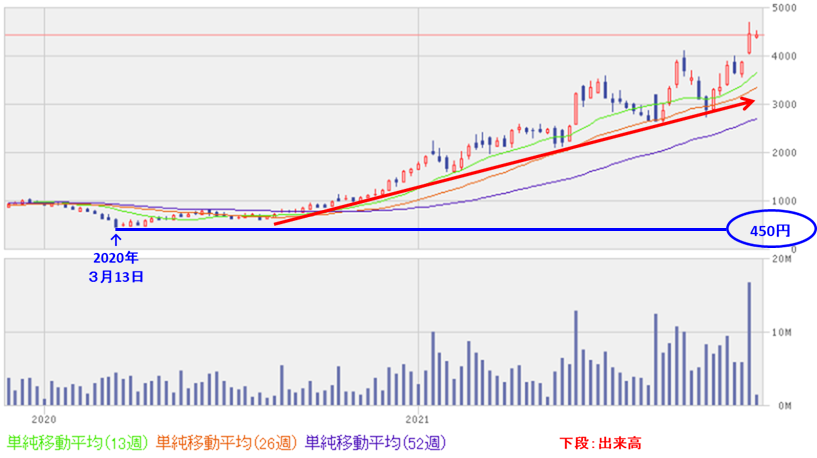

<週足チャート(直近2年間)>

株価は、昨年のコロナショック時の安値(450円)から、右肩上がりで上昇し続けて、現在はその安値の8倍以上の値がついています。

<日足チャート(直近3か月間)>

直近の株価は、10/5の直近の安値(2,734円)から、右肩上がりの上昇トレンドで推移しており、今2Qの決算発表と通期上方修正発表の翌営業日(11/15)に、窓を開けて大きく買われ、前日比 540円(+14.0%)上がりました。

そして、11/19に上場来高値(4,695円)をつけました。

しかし今回のPO発表の翌営業日(11/24)は、窓を開けて大きく売られ、前日比 505円安(-11.4%)となっています。

今後は、値を戻して上場来高値(4,695円)を上抜けてくれば、一段高も期待できそうです。

まとめ

【業績】

- 2022年3月期2Qの業績は、前年同期比 増収増益で売上高は4割強増、利益面は2~4倍、純利益は100倍以上の利益となっており好調。

- 今2Q決算発表と同時に、2022年3月期通期の業績を、メモリなど半導体デバイスの需要が旺盛であることと、電子デバイス事業も、主力のサーモモジュールが、5G通信システム機器向け、PCR検査装置などの医療検査機器向けに加えて半導体分野も堅調に推移しているため、売上高は1割弱、利益面は2割弱上方修正した。

- 中国製造子会社や持ち分法適用会社が、立て続けに第三者割当増資を行っており、将来の収益源になる投資についても着実に実行している。

【株主還元】

- 配当金の年利回りは1.2%で、東証ジャスダックの単純平均1.67%(11/22時点) と比較すると少し低い水準。

- 直近5年間の配当金は、年々増配傾向で、2021年3月期は前期比6円増、2022年3月期は46円(内 特別配当18円)で16円増となっている。

【流動性・公募増資数量】

- 直近の出来高の5日平均は24,865百株、25日平均は19,775百株で、流動性は高い水準。

- 今回の公募による新株式発行の株数は、発行済み株式総数の約12.5%(OAを含めた最大の株数を含めると約14.3%)と、直近の公募増資のみ(株式の売出はない)のPOと比較すると中間的な数量。

【株価モメンタム】

- 株価は、昨年のコロナショック時の安値(450円)から、右肩上がりで上昇し続けており、現在はその安値の8倍以上の値をつけた。

- 直近の株価は、10/5の直近の安値(2,734円)から、右肩上がりの上昇トレンドで推移しており、今2Qの決算発表と通期上方修正発表の翌営業日(11/15)に、窓を開けて大きく買われ、前日比 540円(+14.0%)上がった。そして、11/19に上場来高値(4,695円)をつけた。

- しかし、今回のPO発表の翌営業日(11/24)は、窓を開けて大きく売られ、前日比 505円安(-11.4%)となっている。今後は、値を戻して上場来高値(4,695円)を上抜けてくれば、一段高も期待できそう。

以上のことから、

| レベル(最低⭐~最高⭐⭐⭐⭐⭐) | |

| 業績 | ⭐⭐⭐⭐⭐ |

| 配当、株主優待を含む株主還元 | ⭐⭐⭐ |

| 株価モメンタム | ⭐⭐⭐⭐ |

| 流動性 | ⭐⭐⭐⭐⭐ |

| 株式の公募増資数量 | ⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐⭐(買い) |

と判断しました。

最後までご覧いただき、ありがとうございました!

※株式投資の実際の売買は、自己判断、自己責任でお願いします。