こんにちは!

直近で立会外分売の実施を発表した銘柄に関して、分売で買った場合、利益を得ることができるのか?直近の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証スタンダードから機械業種のヤマザキです。

最後までお付き合いいただけるとうれしいです!

- 立会外分売とは?

新規株主を増やすことを目的として、上場会社が大株主である銀行やオーナー経営者などの保有株を小口に分けて、証券取引所の立会外で不特定多数に売り出すこと。

取引開始前など取引時間外(=立会外)に売り出されることからこのように呼ばれる。- 立会外分売の魅力

- 前日終値より安く購入可能

- 立会外分配における買付側の購入価格は確定値段(1本値)で、分売実施日の前日終値よりディスカウントされるのが一般的。過去の例では、約3~5%のディスカウントで実施されています。

(ディスカウント率は取引所の規定により最大10%)

- 立会外分配における買付側の購入価格は確定値段(1本値)で、分売実施日の前日終値よりディスカウントされるのが一般的。過去の例では、約3~5%のディスカウントで実施されています。

- 買付手数料はかからない

- 立会外分売による買付は、通常の立会時間内の取引と種類が異なるため一般的に手数料はかからない。(売却時には通常の手数料が発生)

- 即日売却OK

- 立会外分売で取得した株式は、実施日(買付当日)から売却することが可能

- 前日終値より安く購入可能

- デメリット:抽選で外れることもある

- 買い申し込みが多いと、抽選ではずれて購入できないこともある。

立会外分売の概要

実施日や株数は以下です。実施予定日は幅があり、実際の実施日と分売値段は、会社側から実施日前日に発表があります。

分売数量は決まっていて、100株単位で最大3,000株まで購入できます。

早ければ11/22(水)の夕刻に、会社側からの適時開示で分売値段のお知らせがあります。このブログでも追記しますので、チェックしてくださいね💖

| 分売予定日 | 2023 年 12 月 6 日(水) |

| 分売数量 | 200,000 株 (発行済み株式総数 4,579,000 株の約4.36%) |

| 分売値段 | 326 円 (12/5決定:終値 336 円) |

| ディスカウント率 | 2.98 % (12/5決定) |

| 申込単位数量 | 100 株 |

| 申込上限数量 | 3,000 株 |

【立会外分売実施の目的】

- 一定数量の売却意向があり、検討した結果、同社株式の分布状況の改善および流動性の向上を図るため

としています。

また、今回の分売数量は、発行済み株式総数の約4.36%と多い数量(※1)です。

※1:一概に言えませんが、目安として、5%以上:かなり多い、3%以上5%未満:多い、1%以上3%未満:ほどほど、1%未満:少ないとしています。

また、この銘柄の直近の出来高(売買が成立した株式の数量)の5日平均は1,268百株、25日平均は342百株(11/28時点)で、流動性は低い水準です。(1,000百株を平均水準としています)

そして、今回の分売数量(2,000百株)は、1日の出来高(25日平均:102百株)の約5.8倍で、この銘柄の通常の出来高からすると分売数量はほどほどといえます。

ご参考までに、この会社は、2022年5月、2023年5月にも今回と同じ株数で立会外分売を実施しており、その時の分売値段と分売日以降の株価の動きは、表2のようになっています。

| 分売日 | 分売株数 [万株] | 分売値段 [円] | ディス カウント 率[%] | 分売日 始値[円] (騰落率[%]) | 分売日 終値[円] (同) | 一週間後の 始値[円] (日付) | 損益[円] (騰落率 [%]) |

| 2022/ 5/25 | 20 | 379 | 2.82 | 366 (-3.4) | 373 (–1.6) | 362 (6/1) | –17 (-4.5) |

| 2023/ 5/25 | 20 | 438 | 2.88 | 439 (+0.2) | 420 (-4.1) | 406 (6/1) | -32 (-7.3) |

いずれも、2022年5月実施の時は、分売値段で購入し、分売日の寄付や大引、分売日1週間後の寄付で売却した場合のいずれも損益マイナス、

2023年5月実施の時は、分売日の寄付で売却した場合は損益プラスでしたが、分売日の大引や分売日1週間後の寄付で売却した場合は損益マイナスの結果でした。

(※売買手数料は考慮していません。)

その時の地合いの良し悪しも影響してくるとは思いますが、ご参考まで。

【ご参考】

前回(2023年5月)の記事:【立会外分売は買いか?】ヤマザキ(6147) <2023年5月実施>

前回の振り返り:【結果検証:立会外分売は買いか?】ヤマザキ(6147)、みらいワークス(6563)、精工技研(6834)

前々回(2022年5月)の記事:【立会外分売は買いか?】ヤマザキ(6147)

前々回の振り返り:【結果検証:立会外分売は買いか?】ヤマザキ(6147)、DNホールディングス(7377)、はごろもフーズ(2831)

どんな会社?

2020年に創立60年を迎えた、工作機械メーカーです。

主に、標準化された「ユニット」によるオーダーメイド設備を製造・販売しており、

設備を構成する「ユニット」は、600種類以上を品ぞろえし、多品種少量生産などカスタマイズ化にも対応しています。

事業セグメントは、主にヤマハ発動機が顧客の「輸送用機器事業」と、自動車業界向けの「工作機械事業」があり、

事業内容は、

- 輸送用機器事業

主に自動二輪車等の変速及び制御装置部品、エンジン部品等の製造、加工及び販売 - 工作機械事業

主にインデックスマシン(部品加工の位置決め・割り出し装置)等各種専用工作機械及びボーリングヘッド(非常に精密な円筒を掘り込む道具)等省力化設備ユニットの製造、加工及び販売

を行っています。

2023年3月期通期のセグメント別売上高構成比は、

- 輸送用機器事業 56.5%

- 工作機械事業 43.5%

となっており、ほぼ半々で、若干「輸出用機器事業」が多くなっています。

直近の経営概況

【2024年3月期2Q(2023年4月~9月)の経営成績】

(2023年11月10日発表)

| 決算期 | 売上高 [百万円] (前期比 増減率 [%]) | 営業 利益 [百万円] (同) | 経常 利益 [百万円] (同) | 親会社株主 に帰属する 当期純利益 [百万円] (同) |

| 2023年3月期 2Q実績 | 1,319 (9.6) | △107 (赤字幅 縮小) | △95 (赤字幅 縮小) | △100 (赤字幅 縮小) |

| 2024年3月期 2Q実績 | 1,145 (△13.2) | △111 (赤字幅 拡大) | △94 (赤字幅 縮小) | △102 (赤字幅 拡大) |

| 2024年3月期 通期会社予想 | 2,890 (8.9) | 30 (黒字 転換) | 25 (黒字 転換) | 90 (黒字 転換) |

| 通期予想に対する 2Qの進捗率[%] | 39.6 | ー | ー | ー |

表3の通り、前年同期比で、売上高は1割強減、利益面は営業利益と純利益は赤字幅拡大、経常利益は赤字幅縮小でした。

今期(2024年3月期)の業績予想は前期比 増収増益で、売上高は1割弱増、利益面は黒字転換を見込んでいます。

通期予想に対する進捗率は、2Q終了時点で、売上高は4割程度で遅れ気味、利益面は赤字からの挽回が必要な状況です。

【2024年3月期2Qの状況、経営成績の要因】

当2Q連結会計年度におけるわが国経済は、新型コロナウイルス感染症による行動制限が緩和され、経済活動の回復が期待されているものの、

エネルギーコストの上昇や原材料価格の高騰及び急激な円安の進行等、先行きの不透明な状況と同社は考えています。

当2Q連結会計年度における売上高は1,145百万円(前年同期比 13.2%減)となりました。

利益面は、営業損失は111百万円(前年同期は営業損失107百万円)、経常損失は94百万円(同経常損失95百万円)、親会社株主に帰属する当期純損失は102百万円(同親会社株主に帰属する当期純損失100百万円)となりました。

【セグメント別の業績】

表4のとおり、「輸送用機器」は前期比 減収で、赤字転落、

「工作機械」は減収で赤字幅縮小でした。

| セグメント | 売上高 [百万円] (前期比 増減率 [%]) | セグメント 利益 [百万円] (同) |

| 輸送用機器 | 600 (△19.1) | △54.5 (赤字転落) |

| 工作機械 | 544 (△5.5) | △59.1 (前期 △142 百万円) |

【財政面の状況】

<自己資本比率>(自己資本(総資本-他人資本)÷総資産)×100)

2024年3月期2Q末時点で37.7%と前期末(34.1%)から3.6ポイント増加しました。

これは主に、それぞれ前期末比で

- 短期借入金が496百万円減少し、流動負債が合計で566百万円減少

- 資本剰余金が44.3百万円減少、利益剰余金が102百万円減少し、株主資本が合計で146百万円減少

したことによるものです。

自己資本比率の数値としてはまだ問題ないレベルです。(20%以上を安全圏内としています。)

<キャッシュ・フロー>2024年3月期2Qのキャッシュ・フロー(以下、CF)の状況

- フリーCF(営業活動によるCFと投資活動によるCFを合計した金額 ※2)92.2百万円の収入

- 営業活動によるCF 110百万円の収入(前年同期 372百万円の収入)

- 投資活動によるCF 18.5百万円の支出(同 5.7百万円の収入)

※2 フリーCFの説明:

- プラスの場合:会社が自由に使える資金が増える。

- マイナスの場合:会社が自由に使える資金が減る。

前期(2023年3月期)2QのフリーCF(378百万円の収入)から285百万円減少しています。

営業活動によるCFの主な内訳(百万円):

- 税金等調整前四半期純損失(△) △94.1

- 減価償却費 71.7

- 売上債権の増減額(△は増加) 162

投資活動によるCFの主な内訳(百万円):

- 定期預金の預入による支出 △112

- 定期預金の払戻による収入 155

- 有形固定資産の取得による支出 △69.9

【今期(2024年3月期通期)業績予想の修正】

2023年10月27日に、2024年3月期通期連結業績予想の下方修正(純利益のみは上方修正)を発表しています。

2024年3月期通期の業績予想修正数値は表5です。

| 売上高 [億円] | 営業 利益 [百万円] | 経常 利益 [百万円] | 親会社 株主に 帰属する 当期純利益 [百万円] | 1株当たり 当期純利益 [円] | |

| 前回 (2023/5/12) 発表予想 | 3,090 | 60 | 48 | 30 | 6.76 |

| 今回修正予想 | 2,890 | 30 | 25 | 90 | 20.28 |

| 増減額 | △200 | △30 | △23 | 60 | ー |

| 増減率[%] | △6.5 | △50.0 | △47.9 | 200 | ー |

前回予想と比べ、売上高は1割弱減、利益面は営業利益と経常利益は5割程度の減益ですが、純利益は3倍の増額修正をしています。

修正の理由は、

- 2Q累計期間において、営業利益及び経常利益は、工作機械部門で、一部工作機械において予想以上に製作コストが発生したことに加え、

工作機械部門及び輸送用機器部門の両部門で、エネルギーコストや人件費の上昇分を販売価格に転嫁できなかったことにより、

役員報酬の減額や各種経費節減等を実施するものの、当初予想を下回る見込み - 親会社株主に帰属する当期純利益は、政策保有株式の方針見直しにより、下期に政策保有株式(1銘柄)を売却し、投資有価証券売却益80百万円を計上する見込み

としています。

【継続企業の前提に関する重要事象等】

同社グループでは、主として工作機械事業における個別受注型の業務において新型コロナウイルスの世界的感染拡大等を端緒としたサプライチェーンの混乱等を背景に、顧客の操業及び投資スケジュールが変更となるといった外部要因により、

受注の確定や半導体不足による納期遅延、生産稼働率の低下などが生じ、受注損失の発生等により原価率が上昇しました。

この結果、前連結会計年度までに3期連続の営業損失及び経常損失並びに当期純損失を計上し、当2Q連結累計期間においても111百万円の営業損失を計上しており、

本格的な業績回復に至っていないことから、継続企業の前提に重要な疑義を生じさせるような事象又は状況が存在しています。

同社グループでは、当該事象又は状況の解消に向けて固定費の圧縮等、様々な施策を実行する方針です。

セグメント別では、工作機械事業は、2023年1月以降コロナ禍の終息により、引き合いが増加傾向にあり、受注の増加を見込んでいます。

また、初めてインドからも受注する等、さらなる業容の拡大を進めています

一方、輸送用機器事業は、販売先による生産調整の影響により、当2Q連結累計期間においては、前年同期の営業黒字から営業赤字と低調な結果となったものの、下期以降は新たな自動車量産部品の販売増加があり回復する見込みです。

なお、当2Q連結会計年度末において現金及び預金937百万円を保有しており、主要取引銀行との間での特段の財務制限条項等はなく当座貸越契約による追加の資金調達余力もあることから、

事業運営に必要な資金については十分に確保しており、資金繰りに重要な懸念はない状況です。

以上のことから、現時点で同社グループにおいて、継続企業の前提に関する重要な不確実性は認められないものと判断しています。

株価指標と動向

【2023/11/29(水)終値時点の数値】

- 株価:363円

- 時価総額:16.6億円

- PER(株価収益率(今期予想)):17.8倍

PERは、同業で時価総額が近い、岡本工作機(6125) 6.2倍、ミロク(7983) 7.9倍と比較すると、高い水準です。

- PBR(株価純資産倍率):1.20倍

- 信用倍率(信用買い残÷信用売り残):ー(信用売り残無し)

- 年間配当金(会社予想):15円(年1回 3月)、年間利回り:4.13%(配当性向 73.9%)

配当利回りは4.13%で、東証スタンダードの単純平均2.28%(11/28時点) と比較すると高い水準です。

表6のように、直近5年間の配当金は、1株あたり5~15円で推移しており、

配当性向は、最終赤字の年を除き、10~50%程度で推移しており幅があります。

| 決算期 | 1株当たり 年間配当金 [円] | 配当性向 [%] |

| 2019年3月期 | 5 | 10.1 |

| 2020年3月期 | 10 | 51.8 |

| 2021年3月期 | 15 (内 記念配当 5円) | ー (最終 赤字) |

| 2022年3月期 | 10 | ー (最終 赤字) |

| 2023年3月期 | 10 | ー (最終 赤字) |

この会社は、

創立以来株主への優遇政策を経営上の最重要項目の一つと考えており、

安定基盤の確立に努めるとともに、将来にわたり収益に対応した配分を行うことを基本方針としています。

剰余金の配当は、中間配当および期末配当の年2回を基本的な方針としています。

【直近の株価動向】

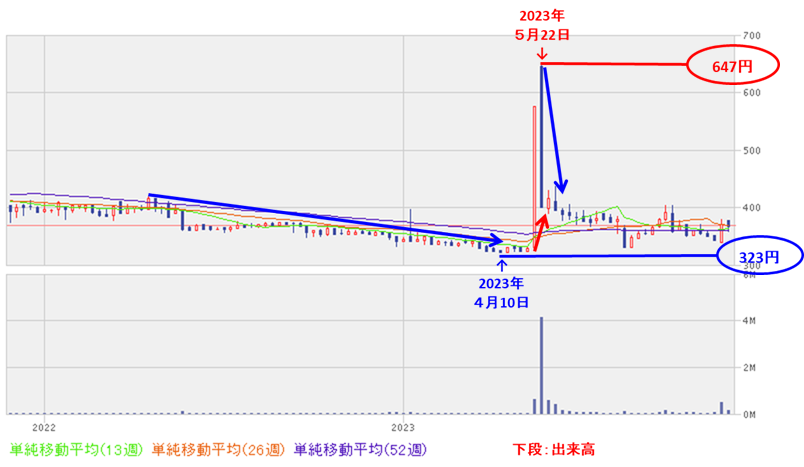

<週足チャート(直近2年間)>

2022年中ごろから緩やかに下落基調で推移し、2023年4月に安値(323円)をつけました。

しかし、同年5月に急上昇し、その安値の2倍の高値(647円)をつけましたが、

その後は急速に調整し、直近では330~400円程度のヨコヨコで推移しています。

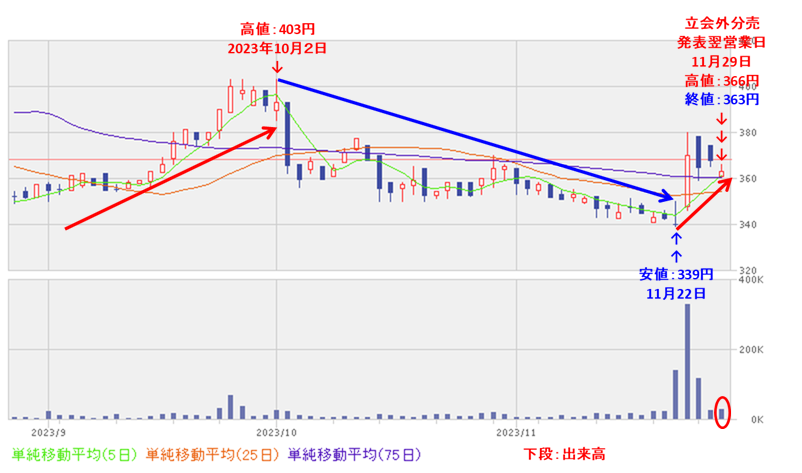

<日足チャート(直近3か月間)>

10/2に高値(403円)をつけるまでは上昇基調で推移していましたが、その後は下落に転じています。

そして、11/22のザラバ(取引時間)中に一旦は立会外分売が中止の発表があったため、その翌営業日には需給悪化懸念が解消され、大きな陽線をつけ上昇に転じました。

そして、復活した今回の分売発表の翌営業日(11/29)は、需給悪化懸念が再燃し、前日比 5円安(-1.36%)と売られました。

今後は、25日移動平均線(赤線)や11/22につけた直近の安値(339円)を割り込まず、上昇基調を維持するのか、割り込んで下落基調に転じるのか、要注目です。

まとめ

【業績】

- 今期(2024年3月期)2Qの業績は、工作機械部門で、一部工作機械において予想以上に製作コストが発生したことに加え、

工作機械部門及び輸送用機器部門の両部門で、エネルギーコストや人件費の上昇分を販売価格に転嫁できなかったことにより、

前年同期比で、売上高は1割強減、利益面は営業利益と純利益は赤字幅拡大、経常利益は赤字幅縮小。 - 今期通期予想は、今2Q決算発表の数日前に業績予想の下方修正(純利益のみは上方修正)を発表し、

前期比 増収増益で、売上高は1割弱増、利益面は黒字転換を予想。 - 通期業績予想に対する進捗率は2Q終了時点で、売上高は4割程度で遅れ気味、利益面は赤字からの挽回が必要な状況。

- 前期まで3期連続の営業損失及び経常損失、当期純損失を計上し、当2Q連結累計期間においても111百万円の営業損失を計上しており、本格的な業績回復に至っていないことから、継続企業の前提に重要な疑義を生じさせるような事象又は状況が存在している。

しかしながら、工作機械事業は、2023年1月以降コロナ禍の終息により、引き合いが増加しており、今後は大幅な受注の増加を見込み、現金及び預金937百万円を保有し資金繰りに重要な懸念はないため、

会社側としては、現時点では継続企業の前提に関する重要な不確実性は認められないものと判断している。

【株主還元】

- 配当利回り(予想)は4.13%(11/29)で、東証スタンダードの単純平均 2.28%(11/28)と比較すると高い水準。

- 直近5年間の配当金は、年間1株当たり5~15円で推移しており、

配当性向は、最終赤字の年を除き、10~50%程度で推移しており幅がある。 - 会社の配当方針は、安定基盤の確立に努め、将来にわたり収益に対応した配分を行うことを基本方針としている。

【流動性・分売数量】

- 直近の出来高の5日平均は1,268百株、25日平均は342百株で、流動性は低い水準。

- 分売数量は、発行済み株式総数の約4.36%と多い数量で、

この銘柄の1日の平均的な出来高の約5.8倍であり、それからするとほどほどの数量。

【株価モメンタム】

- 週足ベースの株価は、2022年中ごろから緩やかに下落基調で推移し、2023年4月に安値(323円)をつけた。

しかし、同年5月に急上昇し、その安値の2倍の高値(647円)をつけたが、その後は急速に調整し、直近では330~400円程度のヨコヨコで推移。 - 直近の株価は、10/2に高値(403円)をつけるまでは上昇基調で推移していたが、その後は下落に転じている。

そして、11/22に一旦は立会外分売が中止の発表があったため、その翌営業日には需給悪化懸念が解消され、大きな陽線をつけ上昇に転じた。

そして、今回の分売発表の翌営業日(11/29)は、需給悪化懸念が再燃し、前日比 5円安(-1.36%)と売られた。 - 今後の株価は、25日移動平均線や11/22につけた直近の安値(339円)を割り込まず、上昇基調を維持するのか、割り込んで下落基調に転じるのか要注目。

以上のことから、

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 業績 | ⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐⭐⭐ |

| 株価モメンタム | ⭐⭐⭐ |

| 流動性 | ⭐⭐ |

| 分売数量 | ⭐⭐ |

| 総合判定 | ⭐⭐⭐ (中立) |

と判断しました。

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。