こんにちは!

直近で公募増資・売出(以下、PO)の実施を発表した銘柄に関して、POに応募して買った場合、利益を得ることができるのか?直近の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証J-REITのザイマックス・リート投資法人です。

最後までお付き合いいただけるとうれしいです!

- 公募増資・売出(PO)とは?

既上場企業が新たに発行する株式(公募株式)や既に発行された株式(売出株式)を投資家に取得させることをいいます。 正確には、「PO」は「Public(公開の)Offering(売り物)」の略で、日本語では「公募」と呼ばれます。「公募」とは、「不特定かつ多数の投資家に対し、新たに発行される有価証券の取得の申込を勧誘すること」をいいます。 また、「売出」とは、「既に発行された有価証券の売付けの申込み又はその買付けの申込の勧誘のうち、均一の条件で50人以上の者を相手方として行う」ことをいい、通常は「公募」と「売出」を合わせて「PO」と呼ばれます。 「新規公開株(IPO)」は未上場企業が直接金融市場からの資金調達や知名度・信用力の向上を目的として証券取引所に新規上場するために一般投資家に株式を取得してもらう行為であるのに対して、「公募・売出(PO)」は既に上場していて証券取引所での株式取引が行われている企業が追加の資金調達や大株主の保有株売却などを目的として一般投資家に株式を取得してもらう行為であり、「新規公開株(IPO)」と「公募・売出(PO)」の違いを簡単にいえば、実施する企業が「未上場」か「既上場」かの違いといえます。

POの概要

今回のPOは、公募による新投資口の発行です。発行価格決定期間や受渡期日、投資口数量は表1の内容です。

ディスカウント率は、「発行価格等決定日」に決まり、その日の終値から数%(直近のJ-REITは2~2.5%)です。

参考までに、直近のJ-REITのPO銘柄のディスカウント率は、

- コンフォリア・レジデンシャル、三井不動産ロジパーク、ヘルスケア&メディカル:2.5%

- 日本プライムリアリティ、日本ビルファンド:2.0%

でした。

注意点として、どの証券会社でも購入できるわけでなく、主幹事会社(今回はSMBC日興証券、みずほ証券株式会社、野村證券)をはじめ、引受人の証券会社で購入申込可能です。

早ければ、2/21(月)の夕刻に、法人側からの発行価格等のお知らせが適時開示であります。このブログでも更新しますので、チェックしてくださいね💖

| 発行価格等決定日 | 2022年2月21日(月) |

| 受渡期日 (POで買った場合はこの日から売却可能) | 2022年3月2日(水) |

| 公募による新投資口数(一般募集) | 25,000 口(発行済み投資総口数 223,400 口の約11.2%) |

| 投資口売出し(オーバーアロットメント(以下、OA)による)口数 | 1,250 口(実施決定(2/21)) ※上記の「発行価格等決定日」に決定。SMBC日興証券 が売出す。 |

| 発行価格 | 113,024 円(2/21決定) |

| ディスカウント率 | 2.50 %(2/21決定) |

| 申込単位数量 | 1口以上1口単位 |

| 調達する資金の額(手取り概算額上限) | 30.6億円 |

| 主幹事会社 | SMBC日興証券、みずほ証券、野村證券 |

【新投資口発行の目的及び理由】

- 新たな特定資産である、オフィスビル2物件(「ザイマックス札幌大通ビル」、「ザイマックス木場公園ビル」)、住宅1物件(「エルプレイス西葛西」))の計3物件、取得予定価格 76.1億円を取得することを予定している。

- 取得予定資産を取得することにより、ポートフォリオの規模の着実な拡大と分散化の進展を図ることで中長期的に安定した収益基盤の更なる強化を図ることを目的として、市場動向、1口当たり分配金の水準等に留意しながら検討を行った結果、新投資口の発行を決定した。

この資金調達によって、オフィスビル2物件、住宅1物件、計3物件 取得予定価格 76.1億円を2022年3月に取得予定です。

取得後のポートフォリオの合計は、18物件、取得価格 435億円に拡大します。

公募増資の投資口数は、発行済み口数の約11.2%(OAを含めると最大約11.8%)です。

直近の総合型J-REITの、公募増資の発行済み総口数に対する割合(OA含む)は、

積水ハウス・リート 3.4%、投資法人みらい 6.6%、マリモ地方創生リート 26.2%でしたので、それと比較すると中規模の増資です。

また、このJ-REITの直近の出来高(売買が成立した投資口の数量)の5日平均は2,506口、25日平均は1,957口で、流動性はやや高い水準です。

どんな投資法人?

2018年2月に東証に上場した、不動産マネジメントのリーディングカンパニーであるザイマックスをスポンサーとした総合型J-REITです。

ザイマックスグループは、日本におけるプロパティマネジメントの「草分け的存在」として、国内有数の不動産マネジメント受託実績を誇っており、これまでもJ-REITをはじめとした不動産投資マーケットを不動産マネジメントの面から支えてきました。

不動産投資において中長期的に安定した収益を得るためには、不動産マネジメント力が必須であると考えのもと、ザイマックスグループがこれまで培ってきた知見やノウハウを活用し、キャッシュフローの安定性に着目したポートフォリオ運営を行うことで不動産が持つ本来の価値を最大限に引き出し、投資主価値の最大化を目指しています。

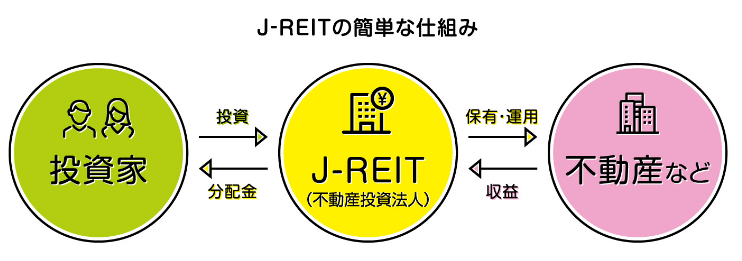

【J-REITの簡単な説明】

投資信託の仲間であり、我々投資家は、東京証券取引所でJ-REIT(不動産投資法人)商品を購入し、J-REITが、商業施設やホテル、住宅などの不動産を保有・運営してその家賃収入や売却益を得て、その収益の中から分配金として投資家に配分されるもの。

J-REITは全体的に、高配当な銘柄が多く存在します。そして、分配月もばらけていますので、複数のJ-REITを保有すると分散投資にもなりますし、ほぼ毎月分配金をいただける嬉しい状況になります。

【同投資法人の特徴】

ザイマックスグループの不動産マネジメントノウハウの蓄積が相対的に豊富なオフィス、商業施設及びホテルを主用途とする物件を重点投資対象(メインアセット)として組み入れ、

そのノウハウ活用により安定運用可能と考える物件を重点選定しています。

- オフィス

長期安定的な賃料収入を見込むことができる物件を重点選定 - 商業施設

安定的に事業継続可能と想定される物件を重点選定 - ホテル

訪日外国人およびビジネス需要の見込めるエリアに所在する物件を重点選定

【ポートフォリオ構築方針】

<用途別投資比率>

- メインアセット(オフィス、商業施設、ホテル) 80%以上

- その他アセット 20%以下

【ポートフォリオの概要】

ポートフォリオの合計 物件数:15件、取得価格:358.6億円 (2022年1月31日現在) 、稼働率:99.4%(2021年12月31日現在)

<用途別比率>

- オフィス 51.9%

- 商業施設 35.8%

- ホテル 12.3%

となっており、「オフィス」が半分を占めています。

<エリア別比率>

- 都心8区(千代田区、中央区、港区、新宿区、渋谷区、豊島区、台東区、品川区) 44.7%

- 東京経済圏(都心8区を除く東京都、神奈川県、千葉県、埼玉県) 31.0%

- 政令指定都市 15.2%

- その他 9.0%

となっており、都心8区と東京経済圏を合わせて3/4を占めています。

直近の運用概況

【2021年8月期の運用状況と2022年2月期以降の見通し】

| 決算期 | 営業収益 [百万円] (前期比[%]) | 営業利益 [百万円] (同) | 経常利益 [百万円] (同) | 当期純利益 [百万円] (同) | 1口当たり 分配金[円] (同[円]) |

| 2021年8月期実績 | 1,305 (0.9) | 701 (△2.1) | 648 (△0.4) | 647 (△0.4) | 2,900 (△11) |

| 2022年2月期法人予想 (2022年1月27日修正) | 1,610 (23.4) | 943 (34.5) | 867 (33.8) | 866 (33.8) | 3,877 (977) |

| 2022年8月期法人予想 (2022年2月10日修正) | 1,818 (12.9) | 1,083 (14.8) | 960 (10.7) | 959 (10.7) | 3,845 (△32) |

| 2023年2月期法人予想 (2022年2月10日発表) | 1,590 (0.8) | 878 (1.6) | 770 (2.1) | 769 (2.1) | 3,080 (△765) |

2021年8月期は、前期比 増収減益で、営業収益は微増、利益面は微減の結果でした。

2022年2月期(2021年9月~2022年2月)は、前期比 増収増益で、営業収益は2割増、営業利益は3割増を予想しています。

また、今回の公募増資により、新規取得資産を組入れることで、 次期の2022年8月期(2022年3月~8月)は、当初予想より営業収益、利益面は15%前後増額修正されています。(表3参照)

今回の新規取得資産は取得金額で約21.2%の増加率(358.6億円→434.7億円)からすると、

修正された営業収益や利益面の増額の割合(当初予想より、営業収益、利益面は15%前後の増額)は、やや物足りないといえます。

1口当たりの分配金の予想は、増資した後の2022年8月期は2022年2月期から32円減額で、

2023年2月期は2022年8月期から、765円減額予想となっています。

【2021年8月期の運用状況】

<運用環境>

同投資法人が主として投資対象とするオフィス、商業施設及びホテルの各市場並びに不動産売買市場においては、以下の動きが見られます。

オフィスは、株式会社ザイマックス不動産総合研究所が公表している「オフィスマーケットレポート 東京 2021Q2」によれば、2021年2Qの東京23区の空室率は、前四半期比0.66ポイント増加し2.96%となっていますが、

一方で、2021年2Qの東京23区の空室消化率は、前四半期比3.6ポイント増加し34.5%となっています。新型コロナウイルス感染症予防対策としてテレワークを行った経験を基に、アフターコロナに向けたオフィス戦略を各社が模索しています。

例えば、本社オフィスと本社オフィス以外の場所(サテライトオフィスや自宅等)を併用する方針から、本社オフィスの面積を縮小する動きが見られた一方で、サテライトオフィスの開設や分散したオフィスの集約を目的として新たに物件を契約する動きなども見られました。

商業施設は、経済産業省の商業動態統計によると、2021年2Qの小売業販売額は前年同四半期比6.5%の増加となりました。日常必需品の販売を主としているスーパーマーケットやドラッグストアの販売額は、新型コロナウイルス感染症拡大の影響下においても堅調に推移しています。また、総務省統計局のサービス産業動向調査によると、飲食店の売上高は前年同四半期比で11.9%の増加となっていますが、本格的な回復にはまだ時間がかかるものと考えられます。

ホテルは、観光庁の宿泊旅行統計調査によると、2021年上半期(1~6月)の延べ宿泊者数は前年同期比16.4%の減少となりました。

また日本政府観光局の公表による訪日外客数は、同上半期は97.6%の減少となり、新型コロナウイルス感染症拡大以前の訪日外客数まで回復するには相応の時間を要するものと考えられます。

新型コロナウイルス感染症による国内外の人の移動の制限により、引き続きホテル業界全体が大きなマイナス影響を受けていますが、イベント等の開催制限の段階的な緩和等の影響もあり、少しずつ回復の兆しが見られるエリアも出てきています。

不動産売買市場については、良好な資金調達環境や海外投資家の旺盛な需要を背景に、特に共同住宅や物流施設などのアセットタイプでは投資活動の継続が見られたほか、本社ビルの売却案件など大型の取引事例も観測されるなど、不動産市場は活況であり、不動産価格は高値圏で推移しました。

<運用状況>

当期末日現在において同投資法人が保有する物件は15物件となっています。

取得価格の合計は353.1億円、総賃貸可能面積は77,616.68㎡、総賃貸面積は76,020.50㎡となりました。当期末日における稼働率は97.9%となりました。

<資金調達>

(エクイティ・ファイナンス)

当期は、新投資口の発行による資金調達を実施していません。当期末日現在における出資総額は、225.9億円となっています。

(デット・ファイナンス)

当期は、新規物件取得資金の一部に充当するため、2021年7月1日に12.7億円の借入れを新規に実施しました。

この結果、当期末日現在における借入金残高は140.5億円となっています。

【2022年2月期の見通し】

ポートフォリオの約12%を占めるホテルに関しても宿泊需要は低迷期を脱するとともに、固定賃料の復活によって賃料収入の安定性も回復してきています。

<外部成長戦略>不動産マネジメントの顧客基盤を通じた幅広い不動産売却ニーズの捕捉

スポンサーである株式会社ザイマックスとのスポンサー・サポート契約に基づき、ザイマックスグループの顧客基盤から得られる不動産売却ニーズを捕捉し、同投資法人の物件取得機会に繋げることを目指しています。

<内部成長戦略>ザイマックスグループの不動産マネジメントの知見・ノウハウ及びネットワークの活用

スポンサー・サポート契約に基づき、ザイマックスグループから、各種不動産マネジメントに関する知見・ノウハウの提供を受けています。

これにより、ザイマックスグループの不動産マネジメントの知見・ノウハウ、データベース、管理システム及び私募ファンドの運用経験等を活かした安定的かつ効率的な運用を行う予定です。

<財務戦略>安定性及び健全性を重視した財務運営及びLTVコントロール

中長期的に安定した収益の確保と運用資産の規模の着実な成長及び運用の安定性を考慮、安定性及び健全性を重視し、かつ、資金調達の機動性を確保する財務戦略を実行する予定です。

【2022年8月期の運用状況及び分配金の予想の修正と2023年2月期の予想】

2022年3月に予定している新規資産取得(オフィスビル2物件、住宅1物件、計3物件)に伴い、2022年8月期の運用状況と分配金予想の修正、2023年2月期の運用状況と分配金予想をしています。

2022年8月期の運用状況予想は表3です。

| 営業収益 [百万円] | 営業利益 [百万円] | 経常利益 [百万円] | 当期純利益 [百万円] | 1 口当たり 分配金 [円] | |

| 前回(2022/1/27) 発表予想 | 1,582 | 918 | 857 | 856 | 3,835 |

| 今回修正予想 | 1,818 | 1,083 | 960 | 959 | 3,845 |

| 増減額 | 236 | 165 | 103 | 103 | 10 |

| 増減率[%] | 14.9 | 18.0 | 12.0 | 12.1 | 0.3 |

前回発表予想から、営業収益、利益面は15%前後の増額をしています。

分配金は前回予想から10円増額予想です。

2023年2月期の予想は、表2に記載のとおりです。

【格付けの状況】(2021年8月31日現在)

現時点で、格付けは未取得です。

投資口価格の動向

【2022/2/16(水)終値時点の数値】

- 投資口価格(1口当たり):122,800円

- 信用倍率(信用買い残÷信用売り残):ー(信用売り残無し)

- 年間分配金(法人予想):6,925円(2022年8月 3,845円、2023年2月 3,080円)、年間利回り:5.6%

分配金の年利回りは5.6%で、上場株式の年利回り(東証1部の単純平均:2.19%(2/15時点))と比較すると、高い水準で、

J-REITの平均利回り(5~6%台(2021年10月時点))と同水準です。

直近5営業期間の分配金は、表4のようになっています。

| 決算期 | 1口当たり 分配金(円) |

| 2020年2月期 | 3,007 |

| 2020年8月期 | 3,242 |

| 2021年2月期 | 2,911 |

| 2021年8月期 | 2,900 |

| 2022年2月期 | 3,877 (予想) |

直近分配金推移

直近5期の分配金は、2,900~3,900円で推移しており、決算期によって増減が大きくなっています。

【直近の投資口価格推移】

<週足チャート(直近2年間)>

週足ベースの投資口価格は、一昨年のコロナショック時の安値(68,700円)をつけた後、上昇トレンドで推移し、昨年の7月にその安値の2倍程度の高値(129,100円)をつけました。

そしてその後は調整しましたが、直近では、その高値に近づきつつあります。

<日足チャート(直近3か月間)>

直近の投資口価格は、今年1/27に2022年2月期と8月期の運用状況の予想と分配金予想を上方修正し、翌営業日(1/28)に出来高を伴い窓を開けて上昇しました。

その後もしばらく上昇して、2/7に高値(128,900円)をつけた後は調整して、今回のPO発表後も下落基調です。

今後は、節目の120,000円程度で下げ止まり、直近の高値を目指していくのか、下抜けて下落トレンド入りするのか要注目です。

まとめ

【ファンダメンタルズ】

- 不動産マネジメントのリーディングカンパニーであるザイマックスグループがこれまで培ってきた知見やノウハウを活用し、キャッシュフローの安定性に着目したポートフォリオ運営を行うことで不動産が持つ本来の価値を最大限に引き出し、投資主価値の最大化を目指しているJ-REITである。

- ザイマックスグループの不動産マネジメントノウハウの蓄積が相対的に豊富なオフィス、商業施設及びホテルを主用途とする物件を重点投資対象(メインアセット)として組み入れ、そのノウハウ活用により安定運用可能と考える物件を重点選定している。

- 2021年8月期の運用状況は、前期比 増収減益で、営業収益は微増、利益面は微減の結果。

2022年2月期は、前期比 増収増益で、営業収益は2割増、営業利益は3割増を予想。ポートフォリオの約12%を占めるホテルに関しても宿泊需要は低迷期を脱するとともに、固定賃料の復活によって賃料収入の安定性も回復している。 - 今回の公募増資による新規取得資産は、取得金額で約21.2%の増加率(358.6億円→434.7億円)であり、

それからすると、修正された営業収益や利益面の増額の割合(当初予想より、営業収益、利益面は15%前後の増額)は、やや物足りない。

【インカムゲイン】

- 分配金の年利回りは 5.6%で、上場株式の年利回り(東証1部の単純平均:2.19%(2/15時点))と比較すると高い水準で、J-REITの平均的な利回り(5~6%台(2021年10月時点))と同水準。

- 分配金の直近5期の推移は、2,900~3,900円で推移しており、決算期によって増減が大きくなっている。

- 新規資産取得後の分配金は、2022年7月期は前期から32円減額、2023年2月期は765円の減額の予想。

【流動性】

- 直近の出来高の5日平均は2,506口、25日平均は1,957口で、流動性はやや高い水準。

【投資口価格モメンタム】

- 週足ベースの投資口価格は、一昨年のコロナショック時の安値(68,700円)をつけた後、上昇トレンドで推移し、昨年の7月にその安値の2倍程度の高値(129,100円)をつけた。

そしてその後は調整したが、直近では、その高値に近づきつつある。 - 直近の投資口価格は、今年1/27に2022年2月期と8月期の運用状況の予想と分配金予想を上方修正し、翌営業日(1/28)に、出来高を伴い窓を開けて上昇。

その後もしばらく上昇を続け、2/7に高値(128,900円)をつけた後は調整して、今回のPO発表以降も下落基調。 - 今後の投資口価格は、節目の120,000円程度で下げ止まり、直近の高値を目指していくのか、下抜けて下落トレンド入りするのか要注目。

以上をふまえ、

| レベル(最低⭐~最高⭐⭐⭐⭐⭐) | |

| ファンダメンタルズ | ⭐⭐⭐⭐ |

| インカムゲイン | ⭐⭐⭐⭐ |

| 流動性 | ⭐⭐⭐⭐ |

| 投資口価格モメンタム | ⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐⭐(買い) |

と判断しました。

参考になればうれしいです!最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。