こんにちは!

公募増資・売出(以下、PO)の実施を発表した銘柄に関して、POに応募して買った場合、利益を得ることができるのか?直近の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証インフラファンドのジャパン・インフラファンド投資法人です。

最後までお付き合いいただけるとうれしいです!

- 公募増資・売出(PO)とは?

既上場企業が新たに発行する株式(公募株式)や既に発行された株式(売出株式)を投資家に取得させることをいいます。 正確には、「PO」は「Public(公開の)Offering(売り物)」の略で、日本語では「公募」と呼ばれます。「公募」とは、「不特定かつ多数の投資家に対し、新たに発行される有価証券の取得の申込を勧誘すること」をいいます。 また、「売出」とは、「既に発行された有価証券の売付けの申込み又はその買付けの申込の勧誘のうち、均一の条件で50人以上の者を相手方として行う」ことをいい、通常は「公募」と「売出」を合わせて「PO」と呼ばれます。 「新規公開株(IPO)」は未上場企業が直接金融市場からの資金調達や知名度・信用力の向上を目的として証券取引所に新規上場するために一般投資家に株式を取得してもらう行為であるのに対して、「公募・売出(PO)」は既に上場していて証券取引所での株式取引が行われている企業が追加の資金調達や大株主の保有株売却などを目的として一般投資家に株式を取得してもらう行為であり、「新規公開株(IPO)」と「公募・売出(PO)」の違いを簡単にいえば、実施する企業が「未上場」か「既上場」かの違いといえます。

POの概要

今回のPOは、公募による新投資口の発行です。発行価格等決定日や受渡期日、発行数量等は表1のようになっています。

ディスカウント率は、「発行価格等決定日」に決まり、その日の終値から数%(直近のインフラファインド、J-REITは2~2.5%)です。

注意点として、どの証券会社でも購入できるわけでなく、主幹事(今回は、みずほ証券)はじめ、引受人(SBI証券)の証券会社で購入申込可能です。

早ければ、11/20(月)の夕刻に、法人側から発行価格等のお知らせが適時開示であります。このブログ記事も更新しますので、チェックしてくださいね💖

| 発行価格等決定日 | 2023 年 11 月 20 日(月) |

| 受渡期日 (POで買った場合はこの日から売却可能) | 2023 年 12 月4日(月) |

| ①公募による新投資口の発行 (一般募集)数量 | 61,000 口 (発行済み投資口数 375,170 口 の約16.2%) |

| ②投資口の売出し (オーバーアロットメントによる売出し)数量 | 3,050 口(実施決定(11/20)) ※上記の「発行価格等決定日」に決定。みずほ証券が売出す。 |

| ③第三者割当による新投資口 発行数量 | 3,050 口(申込みのない口数は発行されない。) ※みずほ証券に割当 |

| 調達資金手取り概算額(上限) | 52.8 億円 |

| 発行価格 | 85,107 円 (11/20決定:終値 90,300円) |

| ディスカウント率 | 2.50 % (11/20決定) |

| 申込単位数量 | 1 口 |

| 主幹事 | みずほ証券 |

| 引受人 | SBI証券 |

【新投資口発行の目的及び理由】

- 同投資法人は基本理念として社会に求められる良質な ESG 投資の機会を提供することで持続的な社会貢献を目指すことを掲げている。

- グリーンエクイティ(グリーンエクイティ・フレームワーク(※1)に則り発行される投資口)の発行を通じて、更なる投資家層の拡大や投資口の流動性向上による投資主価値の向上を目指すとともに、

新たな太陽光発電設備(16物件、取得予定価格:約107億円)の取得による資産規模の拡大とキャッシュフローの維持向上を目的として、長期安定配当が実現可能な 1 口当たり分配金の水準及び借入金額等を考慮しつつ検討を行った結果、新投資口を発行することした。

としています。

※1:グリーンエクイティ・フレームワーク

投資口の発行を含む資本性の資金調達(エクイティファイナンス)については、グリーン性等の評価に関する既存の原則・指針がないところ、

昨今の投資家のESG投資に対するニーズの高まりを意識し、エクイティファイナンスについて第三者的視点で環境へのインパクトに関する評価を受けることを目的として、債券や借入金におけるグリーン性等の評価の指針であるグリーンボンド原則等を参照し、以下の4要素

- 調達資金の使途

- プロジェクトの評価及び選定のプロセス

- 調達資金の管理

- レポーティング

を勘案したエクイティファイナンスにおける要件と枠組みを同投資法人として自主的に定めたもの。

ーー

今回の資金調達によって、太陽光発電設備16物件(取得予定価格 約107億円)を2023年12月に取得予定です。

取得後のポートフォリオの合計は、61物件、取得金額は676億円に拡大します。

今回増資される投資口数は、発行済み口数の約16.2%(第三者割当を含めると、最大約17.0%)で、

同投資法人が実施した前々回(2022年6月:発行済み口数の約14.9%)、前回(2022年12月:発行済み口数の約49.3%)ですので、前々回のPOとほぼ同規模で前回よりは小規模です。

ご参考までに、過去3回のPOの結果はどうだったかというと、表2の結果となっています。

2021年12月は受渡日の寄付と大引では損益マイナスですが、1週間後の寄付では損益プラス、

2022年6月と2022年12月は全ての段階で損益プラスの結果でした。

| 受渡期日 | 発行価格 [円] | ディス カウント 率[%] | 受渡日 始値[円] (騰落率[%]) | 受渡日 終値[円](同) | 1週間後 の始値[円] (日付) | 損益[円] (騰落率[%]) |

| 2021/12/2 | 90,944 | 2.5 | 90,000 (–1.0) | 90,500 (-0.5) | 91,300 (12/9) | +356 (+0.4) |

| 2022/6/2 | 86,726 | 2.5 | 90,200 (+4.0) | 90,300 (+4.1) | 92,000 (6/9) | +5,274 (+6.1) |

| 2022/12/2 | 88,529 | 2.5 | 91,000 (+2.8) | 90,800 (+2.6) | 91,000 (12/9) | +2,471 (+2.8) |

その時の地合いの良し悪しもあると思いますが、ご参考まで。

また、この銘柄の直近の出来高(1日に売買が成立した投資口の数量)の5日平均は779口、25日平均は561口で、流動性はやや低い水準(1日 1,000口を平均水準としています。)です。

インフラファンドとは?

発電所、空港、道路、鉄道、学校などの社会基盤 (インフラストラクチャー) に投資し、そのインフラから得られる収益を分配金として配当するファンドのことである。

長期に渡って収益が見通せる資産の裏づけがあり、資産が生む収益を分配金として配当するため、REIT (不動産投資信託) に似た仕組みといえる。

大和ネクスト銀行HPより

簡単にいうと、REITは不動産に投資するものであるのに対し、インフラファンドは太陽光発電などの再生可能エネルギー施設等に投資するファンドです。

インフラファンド市場では、オフィスビルやマンションといった不動産を投資対象とする投資法人又は投資信託が上場するREIT市場と同様に、

太陽光発電施設や港湾施設といったインフラを投資対象とする投資法人又は投資信託が上場対象となります。

インフラファンドの仕組みも基本的にはREITと同様で、多くの投資者から資金を集めインフラを保有し、そこから生じる収益等を投資者に分配します。

年利回りは5~6%台(2021年10月時点)と、J-REITと同様に高く、決算月に応じて年1~2回分配金を受け取れます。

東証に上場しているインフラファンドは、エネクス・インフラ投資法人を含め全5法人が東証に上場し、上場株式やJ-REITと同様に取引可能です。

どんな投資法人?

2020年2月に東証インフラファンド市場に上場し、再生可能エネルギー発電設備等への投資をしています。

この投資を通じて安定したキャッシュフロー及び収益を維持し、中長期にわたる持続的な成長戦略および分配金を重視した運用方針により「投資主価値の最大化」を図り、

投資主に「社会に求められる良質なESG投資」の機会を提供することで、「持続的な社会貢献」を目指しています。

また、スポンサーである丸紅株式会社とみずほグループが有する再生可能エネルギー発電設備等の運営ノウハウや知見等の様々な支援を受けるとともに、資産運用会社独自のネットワークを活用することにより、成長を図っています。

基本理念として、以下の2つが掲げられています。

- 安定性と成長性を追求した運用による投資主利益の最大化

- 安定したキャッシュフロー及び収益の維持

- 持続的な成長戦略

- 分配金を重視した運用方針

- 社会に求められる良質なESG投資を通じた持続的な社会貢献への寄与

- クリーンな地球環境への寄与

- 透明性の高い組織運営体制

現代社会の潮流である「ESG投資」を通じて社会貢献するということを前面に出しており、これが投資家がこのファンドに投資をする動機になっていると考えます。

【ポートフォリオ】(2023年7月18日現在)

保有物件数 45物件(全て太陽光発電所)、取得価格 568.9億円、ポートフォリオ合計パネル出力 152.8MW

地域別比率は、

- 東北電力(管区内、以下同様) 33.8%

- 九州電力 17.7%

- 北陸電力 16.4%

- 関西電力 11.9%

- 中国電力 9.3%

- 東京電力 9.1%

- 北海道電力 1.9%

となっており、東北地方が3割強で最も多くなっており、

それ以外はほぼ満遍なく、分散しています。

直近の運用概況

【2023年5月期の運用状況と2023年11月期以降の見通し】

(2022年7月15日発表)

| 決算期 | 営業 収益 [百万円] (前期比 [%]) | 営業 利益 [百万円] (同) | 経常 利益 [百万円] (同) | 当期 純利益 [百万円] (同) | 1口当たり 分配金[円] (同[円]) |

| 2023年5月期 実績 | 2,551 (27.5) | 584 (2.5) | 442 (△9.5) | 441 (△9.5) | 2,980 (△25) |

| 2023年11月期 法人予想 | 2,865 (12.3) | 816 (39.9) | 631 (42.8) | 630 (42.8) | 3,010 (30) |

| 2024年5月期 法人予想 (2023年11月9日 修正) | 3,250 (13.4) | 807 (△1.1) | 569 (△9.8) | 568 (△9.8) | 3,000 (△10) |

| 2024年11月期 法人予想 (2023年11月9日 発表) | 3,444 (5.9) | 995 (23.2) | 778 (36.7) | 777 (36.7) | 3,015 (15) |

表3のとおり、前期(2023年5月期)は、前期比 増収増益で、営業収益は3割弱増、利益面は営業利益は微増ですが、経常利益と当期純利益は1割弱減でした。

今期(2023年11月期)の予想は、前期比 増収増益で、営業収益は1割強増、利益面は4割前後の増益となっています。

また、今回の公募増資により、新規取得資産を組入れることで、 次期の2024年5月期は、当初予想より営業収益は2割強、利益面は2割前後増額修正されています。(表4参照)

今回の新規取得資産は取得金額で約19.0%の増加(568→676億円)からすると、修正された営業収益や利益面の増額の割合は、取得金額と同程度の増収増益の効果があるといえます。

【2023年5月期の運用状況】

同投資法人が保有する再生可能エネルギー発電設備等を取り巻く環境は、2021年10月に閣議決定された「第6次エネルギー基本計画」において、2030年度、2050年度における温室効果ガスの削減目標の実現に向けたエネルギー政策の道筋が示されました。

今後は同基本計画に基づき再生可能エネルギーの主力電源化に向けた具体的な動きが進んでいくことが期待されています。

このような環境の中、同投資法人は規約に定める資産運用の基本方針等に基づき外部成長の拡大及び長期安定した分配金の維持を図るべく、2020年2月21日付の15物件取得以来、資産規模拡大を図ってきました。

その結果、当期末時点の同投資法人の保有資産合計は45物件(合計パネル出力 152.8MW、取得価格合計 568.9億円)となっています。

【資金調達の概要】

当期においては、2022年12月1日に公募による投資口の追加発行(118,000口)、2022年12月21日には、第三者割当による新投資口の発行(5,900口)を実施しており、

当期末における出資総額(純額)は315億円、発行済投資口の総口数は375,170口となっています。

また、再生可能エネルギー発電設備等5物件の取得資金及びそれに関連する費用に充当するため、2022年12月2日付にて、137億円の借入を行いました。

なお当期末において約定返済(計10.3億円)を行った結果、2023年5月末現在の借入残高は310億円となり、総資産に占める有利子負債の割合(LTV)は49.1%(2022年11月期末比 3.0ポイント増)となりました。

【今期(2023年11月期)の見通し】

<今後の運用見通し>

今後の日本経済は、ウィズコロナからアフターコロナに転換しつつある中で、経済社会活動がより正常化に向かうことが期待されます。

一方で、今後のウクライナ情勢の展開、世界的な資源・原材料価格の高騰、海外の経済・物価動向等、日本経済を取り巻く環境は極めて流動的であり、金融・為替市場の変動や日本経済・物価等について引き続き注視する必要があると同法人は考えています。

再生可能エネルギー発電設備等を対象としている同投資法人への今後の影響としては、引き続き電力需要減少による出力抑制等への影響に留意しています。

一方で、足元の出力制御の実施状況を鑑み、2023年6月21日に開催された再生可能エネルギー大量導入・次世代電力ネットワーク小委員会において、

再エネの更なる導入拡大の為に、再生可能エネルギー出力制御の抑制に向けて、これまで以上に踏み込んだ取り組みの実施及び2023年内を目途に再生可能エネルギーの出力制御低減に向けた新たな対策パッケージを取りまとめることが確認されています。

今後これらの検討が深められることにより、出力制御の影響が軽減される可能性が高まると考えられます。

また、再生可能エネルギー発電設備を取り巻く外部環境については、第6次エネルギー基本計画において2030年の総発電電力量における再生可能エネルギーの割合を、従来の22~24%(うち太陽光は7%程度)から、野心的な見通しとして、36~38%(うち太陽光は14~16%)とすることが示されています。

以上から、同投資法人は、再生可能エネルギー市場の拡大、ひいては良質な再生可能エネルギー発電設備等の取得によるポートフォリオの拡大を通じた市場環境がさらに整備されていく可能性があるものと考えています。

また、同投資法人の資産運用会社であるジャパン・インフラファンド・アドバイザーズ株式会社のスポンサーは、再生可能エネルギー発電事業及びインフラ事業、並びに当該事業に対する金融取引に関する実績が豊富な、

丸紅株式会社(資産運用会社に対する出資比率90.0%)、株式会社みずほ銀行(出資比率5.0%)及びみずほ信託銀行株式会社(出資比率5.0%)の3社であり、同資産運用会社は、スポンサーとの間でそれぞれの多様な特性及び強みを活かすためのスポンサーサポート契約を締結しています。

丸紅を中心とするスポンサーグループは、総合商社、又は総合金融グループとして、太陽光発電事業を中心とする再生可能エネルギー発電事業のみならず、インフラ事業を含めて国内外で幅広い実績を有しており、

同投資法人は、インフラ事業における豊富な実績・ノウハウと多様なネットワークを有するスポンサーグループの幅広いサポートを基盤として、引き続き以下に掲げる成長戦略に基づき、持続的な資産規模の拡大及び運用を行っていく方針です。

<今後の運用方針>

(外部成長戦略)

同資産運用会社は、各スポンサーとの間で、それぞれスポンサーサポート契約を締結しており、同投資法人は、各種サポートの提供を受けることが出来ます。

丸紅とのスポンサーサポート契約には、売却、開発プロジェクト等に関するマーケット情報の提供、ウェアハウジング(※2)機能の提供、保守運営業者の選定支援その他の業務支援、人材及びノウハウの提供に関する協力、調達期間終了後の売電支援等が含まれており、外部成長に資するサポートを受けることが可能です。

※2 ウェアハウジング:第三者からの物件取得に際し、一定の期間、スポンサー会社が保有し、タイミングを計って投資法人が保有すること。

また、みずほ銀行及びみずほ信託銀行とのスポンサーサポート契約には、売却、開発プロジェクト等に関するマーケット情報の提供、ウェアハウジングにおける資金調達の支援、資金調達要請への対応及びバンクフォーメーション構築の支援、財務戦略に関する助言提供、人材及びノウハウの提供に関する協力等、

当該ノウハウを活用することによって外部成長に繋げることが可能です。

(内部成長戦略)

同資産運用会社と丸紅とのスポンサーサポート契約において、丸紅は、以下のサポートを提供することとされています。

かかる丸紅とのスポンサーサポート契約により、同投資法人は丸紅から物件取得機会の提供のみならず、丸紅の電力・インフラ事業における知見とノウハウを活用して運用資産の効率的かつ着実なオペレーション及びこれによる内部成長に努めています。

同投資法人が保有する、又は保有を予定している再生可能エネルギー発電設備等について、

- 保守運営業務を実施する事業者の選定

- 管理、運営又は増設等に係る補助業務、助言業務等

- 再生可能エネルギー発電設備等のデューディリジェンスに係る支援業務

- 再生可能エネルギー発電設備等に関する情報の収集、分析等

を、丸紅に依頼することができるものとし、丸紅は、かかる依頼があった場合には、候補者の選定その他必要な支援を行い、中長期的な視点から運用資産の収益の維持向上を図っています。

(財務戦略)

スポンサーである丸紅の信用力や、みずほ銀行及びみずほ信託銀行のサポートをベースとした最適な借入条件を実現し、安定的かつ健全な財務運営の実施を目指しています。

また、デット(負債)戦略とエクイティ(資本)戦略という2つの観点から、中長期的な収益性の維持及び向上並びに運用資産の規模拡大と価値の向上を実現するために、安定的かつ健全な財務運営を構築することを基本方針としています。

【2024年5月期の運用状況/分配金予想の修正と2024年11月期の予想】

2023年12月に予定している資産取得(太陽光発電所16物件)に伴い、

次期(2024年5月期) の運用状況と分配金予想の修正および、次々期(2024年11月期)の運用状況と分配金予想をしています。

2024年5月期の運用状況予想は表4になっています。

| 営業 収益 [百万円] | 営業 利益 [百万円] | 経常 利益 [百万円] | 当期 純利益 [百万円] | 1 口当たり 分配金 [円] | |

| 前回 (2023年7月18日) 発表予想 | 2,671 | 654 | 479 | 478 | 2,980 |

| 今回修正予想 | 3,250 | 807 | 569 | 568 | 3,000 |

| 増減額 | 579 | 153 | 90 | 90 | 20 |

| 増減率[%] | 21.7 | 23.4 | 18.8 | 18.9 | 0.7 |

次期の予想を、当初予想より営業収益は2割強、利益面は2割前後の増額修正をしています。

分配金は前回予想から20円増で、 2023年11月期の分配金予想からは10円減となっています。

2024年11月期の運用状況予想は、表3に記載の通りで、2024年5月期から営業収益は1割弱の増収、利益面は3割前後の増益予想となっています。

分配金は、 2024年5月期から15円増の予想です。

【格付けの状況】

(2023年7月7日現在)

- 格付投資情報センター(R&I):発行体格付「A」(安定的)(※A:信用力は高く、部分的に優れた要素がある。)

投資口価格の動向

【2023/11/10(金)終値時点の数値】

- 投資口価格(1口当たり):90,800円

- 信用倍率(信用買い残÷信用売り残):ー(信用売り残無し)

- 年間分配金(法人予想):6,015円(2024年5月 3,000円、2024年11月 3,015円)、年間利回り:6.62%

分配金利回り(予想)は6.62%で、上場株式の利回り(東証プライムの単純平均:2.27%(11/9時点))と比較すると2倍以上の高い水準で、

J-REITの平均予想利回り(4.16%(2023年9月末時点:一般社団法人 不動産証券化協会データより))と比較しても高い水準です。

直近5営業期間の分配金は、表5のように1口当たり2,953~3,010円で、上下50円程度で安定して推移しています。

| 決算期 | 1口当たり 分配金(円) |

| 2021年11月期 | 2,953 |

| 2022年5月期 | 2,980 |

| 2022年11月期 | 3,005 |

| 2023年5月期 | 2,980 |

| 2023年11月期 | 3,010 (予想) |

【直近の投資口価格推移】

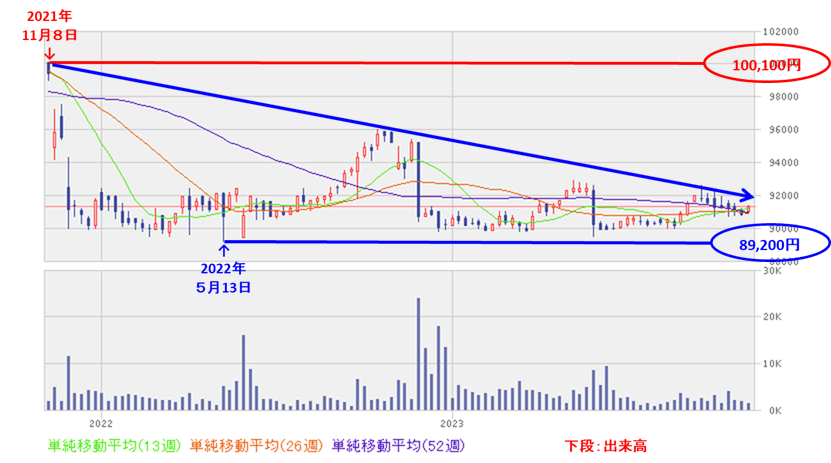

<週足チャート(直近2年間)>

2021年11月につけた高値(100,100円)から、高値切り下げの下落基調で推移しています。

ただ、2022年5月に安値(89,200円)をつけた後は、この安値を更新していません。

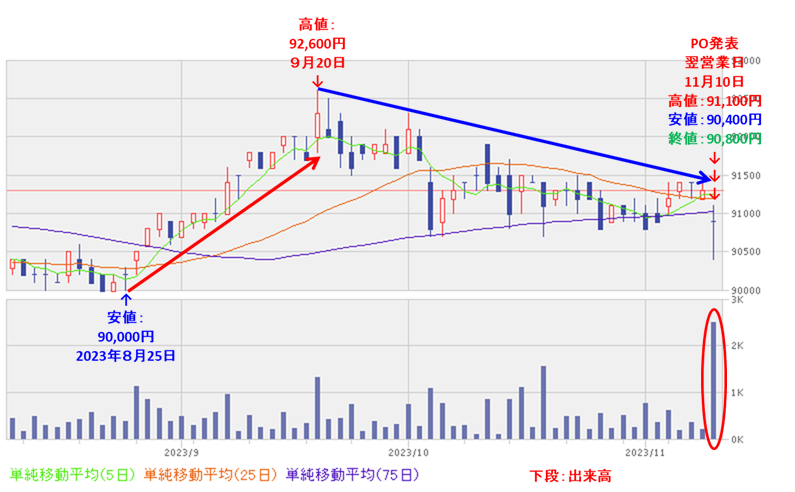

<日足チャート(直近3か月間)>

8月下旬に安値(90,000円)をつけた後は、上昇基調で推移し、9/20に高値(92,600円)をつけました。

しかしその後は調整しており、今回のPO発表の翌営業日(11/10)は、出来高を伴い窓を開けて、前日比 500円安(-0.55%)と下落しました。

今後は、直近の安値(90,000円)を下抜けずに上昇に転じていくのか、下抜けて下値模索をするのか、要注目です。

まとめ

【ファンダメンタルズ】

- 現代社会に求められている、再生可能エネルギー発電設備等の特定資産への投資を通じて、安定したキャッシュフロー及び収益を維持し、

投資主に「社会に求められる良質なESG投資」の機会を提供することで、「持続的な社会貢献」を目指しており、投資の魅力を感じるファンドである。 - 前期(2023年5月期)は、前期比 増収増益で、営業収益は3割弱増、利益面は営業利益は微増だが、経常利益と当期純利益は1割弱減の結果で着地。

- 今期(2023年11月期)の予想は、前期比 増収増益で、営業収益は1割強増、利益面は4割前後の増益。

- 今回の増資による新規取得資産は、取得金額で約19.0%の増加(568→676億円)からすると、修正された営業収益や利益面の増額の割合(営業収益は2割強、利益面は2割前後増)は、新規資産の取得金額と同程度の増収増益の効果があるといえる。

- 次々期の2024年11月期に関しては、2024年5月期から営業収益は1割弱増、利益面は3割前後の増益を予想。

【インカムゲイン】

- 分配金利回り(予想) 6.62%は、東証プライム上場会社の単純平均2.27%(11/9時点)と比較して2倍以上の高水準。J-REITの平均的水準と比べても高水準。

- 直近5営業期間の分配金は、1口当たり2,953~3,010円で、上下50円程度で安定している。

- 公募増資後の、2024年5月期の1口当たりの分配金の予想は、前期比で10円減だが、2024年11月期は前期比で15円増予想となっている。

【流動性】

- 直近の出来高(1日に売買が成立した投資口の数量)の5日平均は779口、25日平均は561口で、流動性はやや低い水準。

【投資口価格モメンタム】

- 週足ベースでは、2021年11月につけた高値(100,100円)から、高値切り下げの下落基調で推移している。

ただ、2022年5月に安値(89,200円)をつけた後は、この安値を更新していない。 - 直近は、8月下旬に安値(90,000円)をつけた後は、上昇基調で推移し、9/20に高値(92,600円)をつけた。

しかしその後は調整しており、今回のPO発表の翌営業日(11/10)は、出来高を伴い窓を開けて、前日比 500円安(-0.55%)と下落。 - 今後の投資口価格は、直近の安値(90,000円)を下抜けずに上昇に転じていくのか、下抜けて下値模索をするのか要注目。

以上をふまえ、

| レベル (最低⭐~ 最高⭐⭐⭐⭐⭐) | |

| ファンダメンタルズ | ⭐⭐⭐⭐ |

| インカムゲイン | ⭐⭐⭐⭐⭐ |

| 流動性 | ⭐⭐ |

| 投資口価格モメンタム | ⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐⭐ (買い) |

と判断しました。

参考になればうれしいです!最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。