こんにちは!

直近で立会外分売の実施を発表した銘柄に関して、分売で買った場合、利益を得ることができるのか?直近の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証スタンダードから建設業種の協和日成です。

最後までお付き合いいただけるとうれしいです!

- 立会外分売とは?

新規株主を増やすことを目的として、上場会社が大株主である銀行やオーナー経営者などの保有株を小口に分けて、証券取引所の立会外で不特定多数に売り出すこと。

取引開始前など取引時間外(=立会外)に売り出されることからこのように呼ばれる。- 立会外分売の魅力

- 前日終値より安く購入可能

- 立会外分配における買付側の購入価格は確定値段(1本値)で、分売実施日の前日終値よりディスカウントされるのが一般的。過去の例では、約3~5%のディスカウントで実施されています。

(ディスカウント率は取引所の規定により最大10%)

- 立会外分配における買付側の購入価格は確定値段(1本値)で、分売実施日の前日終値よりディスカウントされるのが一般的。過去の例では、約3~5%のディスカウントで実施されています。

- 買付手数料はかからない

- 立会外分売による買付は、通常の立会時間内の取引と種類が異なるため一般的に手数料はかからない。(売却時には通常の手数料が発生)

- 即日売却OK

- 立会外分売で取得した株式は、実施日(買付当日)から売却することが可能

- 前日終値より安く購入可能

- デメリット:抽選で外れることもある

- 買い申し込みが多いと、抽選ではずれて購入できないこともある。

立会外分売の概要

実施日や株数は以下です。実施予定日は幅があり、実際の実施日と分売値段は、会社側から実施日前日に発表があります。

分売数量は決まっていて、100株単位で最大2,500株まで購入できます。

早ければ11/20(月)の夕刻に、会社側からの適時開示で分売値段のお知らせがあります。このブログでも追記しますので、チェックしてくださいね💖

| 分売予定期間 | 2023 年 11 月 21 日(火) |

| 分売数量 | 80,000 株 (発行済み株式総数 11,800,000 株の約0.67%) |

| 分売値段 | 1,265 円 (11/20決定:終値 1,317円) |

| ディスカウント率 | 3.95 % (11/20決定) |

| 申込単位数量 | 100 株 |

| 申込上限数量 | 2,500 株 |

【立会外分売実施の目的】

- 同社株式の分布状況の改善および流動性向上を図るため

としています。

また、今回の分売数量は、発行済み株式総数の約0.67%と少ない数量(※1)です。

※1:一概に言えませんが、目安として、5%以上:かなり多い、3%以上5%未満:多い、1%以上3%未満:ほどほど、1%未満:少ないとしています。

また、この銘柄の直近の出来高(売買が成立した株式の数量)の5日平均は0.4百株、25日平均は2.2百株(11/10時点)で、流動性は極端に低い水準です。

そして、今回の分売数量(800百株)は、1日の出来高(25日平均:2.2百株)の約357倍で、この銘柄の通常の出来高からすると分売数量は多めといえます。

ご参考までに、この会社は、2023年3月にも立会外分売を実施しており、その時の分売値段と分売日以降の株価の動きは、表2のようになっています。(※売買手数料は考慮していません)

| 分売日 | 分売株数 [万株] | 分売値段 [円] | ディス カウント 率[%] | 分売日 始値[円] (増減[円]) | 分売日 終値[円] (同) | 一週間後の 始値[円] (日付) | 損益[円] (騰落率 [%]) |

| 2023/ 3/16(木) | 7 | 1,420 | 3.47 | 1,351 (-4.9) | 1,430 (+0.7) | 1,400 (3/27) | -20 (-1.4) |

分売値段で購入し、分売日の寄付又は分売日1週間後(※2)の寄付で売却した場合は損益マイナス、分売日の大引で売却した場合は損益プラスとまちまちの結果でした。

※2:1週間後の3/24は売買が成立しなかったため、翌営業日の3/27の寄付値段とした。

その時の地合いの良し悪しも影響してくるとは思いますが、ご参考まで。

【ご参考】

前回の記事:【立会外分売は買いか?】協和日成(1981)

前回の振り返り:【結果検証:立会外分売は買いか?】ソーダニッカ(8158)、協和日成(1981)、アジア航測(9233)

どんな会社?

1948年の創立以来、ガス・電気・水道といったライフラインを支えるという使命のもと、

安全・品質・環境・コンプライアンスを何よりも優先し、いつの時も、人々の快適な暮らし作りに貢献している総合設備工事会社です。

事業内容は、主に東京ガス株式会社のガス設備事業(屋内配管工事・戸建住宅暖冷房給湯工事)、ガス導管事業(本支管埋設工事・供給管工事)を主体とし、

そのほか、建築設備事業(建築工事・給排水衛生設備工事・空気調和設備工事・集合住宅暖冷房給湯工事)、電設・土木事業(電気管路洞道埋設工事・上下水道工事・土木工事)を行っています。

事業セグメントは、工事種類別に「建設設備事業」「ガス設備事業」「ガス導管事業」「電設・土木事業」の4つがあり、それぞれ、

- 建築設備事業

給排水衛生設備工事、空気調和設備工事、リノベーション工事(雑排水管の改修工事等)、集合住宅暖冷房給湯工事 - ガス設備事業

ガス設備工事(屋内配管工事・戸建住宅暖冷房給湯工事)、空調設備工事 - ガス導管事業

ガス導管工事(本支管埋設工事・供給管工事) - 電設・土木事業

電気管路洞道埋設工事、イリゲーション工事(緑化散水設備工事)、上下水道工事、一般土木工事

を行っています。

2023年3月期通期のセグメント別売上高構成比は、

- 建築設備事業 16.6%

- ガス設備事業 28.8%

- ガス導管事業 49.3%

- 電設・土木事業 5.3%

となっており、「ガス導管事業」が最も多く5割を占めています。

直近の経営概況

【2024年3月期2Q(2023年4月~9月)の経営成績】

(2023年11月9日発表)

| 決算期 | 売上高 [億円] (前年同期比 増減率 [%]) | 営業 利益 [百万円] (同) | 経常 利益 [百万円] (同) | 親会社株主に 帰属する 当期純利益 [百万円] (同) |

| 2023年3月期 2Q累計 | 153 (0.5) | 295 (△15.0) | 365 (△10.9) | 208 (△52.9) |

| 2024年3月期 2Q累計 | 155 (1.4) | 271 (△8.1) | 389 (6.7) | 297 (42.6) |

| 2024年3月期 通期会社予想 | 354 (2.9) | 1,120 (△1.9) | 1,270 (△5.1) | 910 (△2.5) |

| 通期予想に対する 2Qの進捗率[%] | 43.8 | 24.1 | 30.6 | 32.6 |

表3の通り、前年同期比 増収減益で、売上高は微増、利益面は営業利益は1割弱の減益、経常利益と純利益は1割弱~4割強の増益でした。

2024年3月期通期の業績予想は、前期比 増収減益で売上高は微増、利益面は微減の減益を予想しています。

通期予想に対する進捗率は、2Q終了時点で、売上高は1/2程度でそこそこですが、利益面は3割前後で遅れ気味です。

【2024年3月期2Qの状況、経営成績の要因】

前期より繰り越した手持工事高は17,567百万円(前年同期比561百万円、3.3%増)で新事業年度を迎えました。

集合住宅等の給排水衛生設備工事において大規模物件が減少し、GHP(ガスヒートポンプエアコン)工事の受注が低調に推移しましたが、

北海道ガス株式会社をはじめとするガス事業者の設備投資計画に基づく工事が好調を維持したことに加え、東京都水道局関連工事や、LCS(戸建住宅における給排水設備)工事の受注も好調に推移しました。

この結果、当2Q累計期間における売上高は155億円(前年同期比1.4%増)となりました。

一方、利益面では、建築設備事業やガス設備事業において原価率の高い物件の完成が多かったことにより、営業利益271百万円(同8.1%減)となりましたが、

受取配当金が27百万円増加したことなどにより、経常利益389百万円(同6.7%増)となり、投資有価証券売却益34百万円を特別利益に計上したことにより、四半期純利益297百万円(同42.6%増)となりました。

【セグメント別の業績】

セグメント別の業績は、表4の結果になりました。

主力の「ガス導管事業」と「電設・土木事業」は前年同期比 増収増益、

「建築設備事業」は減収で赤字幅拡大、「ガス設備事業」は増収減益でした。

| セグメント | 売上高 [百万円] (前年 同期比 増減率 [%]) | セグメント 経常利益 [百万円] (同) |

| 建築設備 | 1,975 (△16.8) | △255 (前年同期 △183百万円) |

| ガス設備 | 4,363 (1.2) | 59 (△48.9) |

| ガス導管 | 8,320 (6.4) | 507 (27.3) |

| 電設・土木 | 864 (6.3) | 73 (185) |

セグメント別の状況は以下です。

<建築設備事業>

前期より繰り越した手持工事高は5,210百万円(前年同期比350百万円、7.2%増)で新事業年度を迎え、工場施設関連の営繕工事やGHPメンテナンス事業が堅調に推移しました。

一方、集合住宅等の給排水衛生設備工事やGHP工事の受注が低調に推移したことに加え、

集合住宅の給湯・暖房工事やリノベーション工事において、完成予定が3Q期以降の物件が多いことに伴い2Qの完成が落ち込み、売上高は1,975百万円(同16.8%減)となりました。

利益面は、売上高の減少による利益の減少に加え、給排水衛生設備工事において原価率の高い物件の完成が多かったことにより、経常損失255百万円(前年同期は183百万円の経常損失)となりました。

<ガス設備事業>

前期より繰り越した手持工事高は3,199百万円(前年同期比291百万円、10.0%増)で新事業年度を迎え、施工管理体制を強化したLCS工事が好調に推移しました。

また、主力のガス設備工事も堅調に推移した結果、売上高は4,363百万円(同1.2%増)となりました。

一方、利益面は、主にガス設備工事において原価率の高い物件が多く完成したことで、経常利益は59百万円(同48.9%減)となりました。

<ガス導管事業>

前期より繰り越した手持工事高は8,629百万円(前年同期比3百万円、0.0%増)で新事業年度を迎えました。

北海道ガス株式会社をはじめとするガス事業者の設備投資計画による工事が好調に推移した結果、売上高は8,320百万円(同6.4%増)となりました。

一方で、利益面は、売上高の増加に伴う利益の増加に加え、一部の工種において利益率の高い大規模物件が完成したことにより、経常利益は507百万円(同27.3%増)となりました

<電設・土木事業>

前期より繰り越した手持工事高は528百万円(前年同期比84百万円、13.7%減)で新事業年度を迎えました。

東京電力パワーグリッド株式会社の設備投資計画に伴う管路埋設工事において、大規模物件の完成が減少しましたが、東京都水道局関連工事が好調に推移した結果、売上高は864百万円(同6.3%増)となりました。

一方、利益面は、管路埋設工事において利益率の高い大規模物件が完成したことにより、経常利益73百万円(同185%増)となりました。

【財政面の状況】

<自己資本比率>(自己資本(総資本-他人資本)÷総資産)×100)

2024年3月期2Q末時点で67.0%と前期末(66.8%)から0.2ポイント増加しました。

これは主に、未成工事受入金が前期末比で934百万円増加し、流動負債が合計で73.7百万円増加しましたが、

その他有価証券評価差額金が280百万円増加し、評価・換算差額等が合計で280百万円増加したことによるものです。

自己資本比率の数値としては問題ないレベルです。(20%以上を安全圏内としています。)

<キャッシュ・フロー>2024年3月期2Q累計のキャッシュ・フロー(以下、CF)の状況

- フリーCF(営業活動によるCFと投資活動によるCFを合計した金額 ※3)221百万円の支出

- 営業活動によるCF 161百万円の収入(前年同期 543百万円の収入)

- 投資活動によるCF 382百万円の支出(同 146百万円の支出)

※3 フリーCFの説明:

- プラスの場合:会社が自由に使える資金が増える。

- マイナスの場合:会社が自由に使える資金が減る。

前期(2023年3月期2Q累計)のフリーCF(397百万円の収入)から618百万円減少しています。

営業活動によるCFの主な内訳(百万円):

- 売上債権の増減額(△は増加) 1,376

- 未成工事支出金の増減額(△は増加) △1,247

- 未成工事受入金の増減額(△は減少) △1,022

投資活動によるCFの主な内訳(百万円):

- 有形固定資産の取得による支出 △450

- 投資有価証券の取得による支出 △402

- 投資有価証券の売却による収入 429

【今期(2024年3月期通期)業績の見通し】

2023年度は、3ヶ年の中期経営計画「STEP 2024」(Sustainable Evolution Plan)の2年目となります。社会課題解決へ向けて企業への期待が高まる中、社会との共生を図りつつ、100年企業として成長し続けるため、

「サステナビリティ経営」を基本方針として、「事業戦略」、「CSR(Corporate Social Responsibility)の推進」、「株主還元の強化」、「筋肉質な企業体質作り」、「経営基盤強化」の5つの重要施策を引き続き推進していく予定です。

各セグメント毎の見通しは以下です。

<建築設備事業>

集合住宅等に関連した給排水衛生設備工事が、主要顧客からの受注が引き続き堅調に推移するほか、

耐震性・機能性・防犯性の向上や新しい生活様式に合わせた空間利用のニーズによる既築建物のリフォーム・リノベーション市場も堅調に推移することが見込まれており、リノベーション工事も大型物件の完成を予定しています。

このような受注環境の中、営業部門と施工部門における情報共有および連携の更なる強化を図ることに加え、

エネルギー価格や原材料価格の高騰が建設コストに与える影響については、引き続き受注先との価格交渉や購買方法の変更を実施することなどにより、生産性の向上に努める計画です。

<ガス設備事業>

エネルギー価格や資機材価格高騰による建設コストの増加が持家を中心に住宅取得マインドを抑制する要因となる一方で、

これまでコロナ禍で先送りされていた住宅需要が顕在化していることから、住宅着工戸数は横ばいで推移すると予想されています。

首都圏のガス設備新設工事では、大規模物件の増加も見込まれることに加え、LCSにおいても2022年度に引き続き受注量の増加を見込んでいます。

旺盛な工事量に対し効率的な施工体制を構築し、品質向上に努める方針です。

<ガス導管事業>

2021年度より始まった「防災・減災、国土強靭化のための5か年加速化対策」によるインフラ整備事業に伴う需要が引き続き堅調に推移するものと予想しており、

東京ガスネットワーク株式会社をはじめとした各ガス事業者の設備投資計画が引き続き堅調に推移することを見込んでいます。

一方で、エネルギー業界における「電力・ガス小売り自由化」の進展に伴い事業者間の競争が一層激しさを増してきたことで、引き続き設備投資計画に伴う工事についても競争激化が懸念されますが、

各工事における適正利益を確保するべく予算管理を徹底するとともに、拠点間連携を強化し、機動的な施工管理体制を整備することにより工事量の確保および品質向上に努めていく方針です。

<電設・土木工事>

水道局関連工事の受注環境が引き続き堅調に推移するものと予想しています。

また、東京電力パワーグリッド株式会社の設備投資計画に伴う管路埋設工事やケーブル保守に伴う工事は、発注者側の徹底したコスト管理施策が続くことが予想されますが、

都内を中心とした再開発事業の継続、バリアフリー化や無電柱化等の需要は旺盛であることから、受注は堅調に推移するものと見込んでいます。

加えて、イリゲーション工事も、引き続きゴルフ場の集客数の回復に伴うコースやクラブハウスへの設備投資が期待され、受注も堅調に推移すると見込んでおり、

一層の収益確保に向け、綿密な工事計画と適切な要員配置の実施によるローコストオペレーションを徹底する方針です。

株価指標と動向

【2023/11/10(金)終値時点の数値】

- 株価:1,444円

- 時価総額:170億円

- PER(株価収益率):17.6倍

PERは、同業で時価総額が近い、日比谷総合設備(1982) 13.3倍、暁飯島工業(1997) 6.4倍、朝日工業社(1975) 12.6倍と比較すると、高い水準です。

- PBR(株価純資産倍率):0.91倍

- 信用倍率(信用買い残÷信用売り残):ー(信用売り残無し)

- 年間配当金(予想):30円(年1回 3月)、年間利回り:2.07%(配当性向 38.0%)

配当利回りは2.07%で、東証スタンダードの単純平均 2.30%(11/10)と比較するとやや低い水準です。

表5のように、直近5年間の配当金は、1株当たり17~30円で推移しており、

配当性向は、20~30%台で安定しています。

| 決算期 | 1株当たり 年間配当金 [円] | 配当性向 [%] |

| 2019年3月期 | 17 | 26.5 |

| 2020年3月期 | 24 | 30.4 |

| 2021年3月期 | 30 | 19.9 |

| 2022年3月期 | 28 | 29.9 |

| 2023年3月期 | 30 | 37.8 |

この会社は、

株主に対する適正な利益還元を経営の最重要政策の一つとして認識しており、

配当は、経営基盤の強化に留意しつつ、当期の業績ならびに経営環境や今後の事業展開に備えるための内部留保の充実などを総合的に勘案し、長期的かつ安定的な配当を維持・向上することを基本とし、

業績に応じた配当を検討する上で、今次中期経営計画の最終年度となる 2024 年度に配当性向 40%を達成することを目標に、配当性向 30%からの引き上げを図る方針です。

【直近の株価動向】

<週足チャート(直近2年間)>

2022年2月に安値(1,026円)をつけた後は、上昇基調で推移しており、

2022年の年末に高値(1,678円)をつけました。

しかしその後は調整しており、1,400円前後のヨコヨコの展開が続いています。

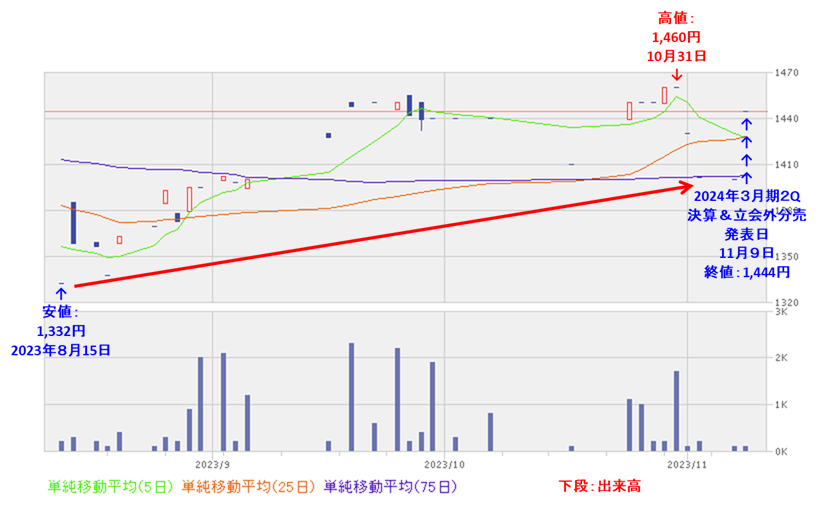

<日足チャート(直近3か月間)>

基本的には上昇基調で推移していますが、

何分、売買が全く成立しない日もあり、出来高が極端に少ないため(1週間に1単位しか売買が成立しない時あり)、値動きが読みづらい状況です。

まとめ

【業績】

- 今期(2024年3月期)2Qの業績は、ガス事業者の設備投資計画に基づく工事が好調を維持したことに加え、東京都水道局関連工事やLCS工事の受注も好調に推移し、利益面では、建築設備事業やガス設備事業において原価率の高い物件の完成が多かったことにより、

前年同期比 増収減益で、売上高は微増、利益面は営業利益は1割弱の減益だが、経常利益と純利益は1割弱~4割強の増益。 - 今期通期予想は、主力のガス導管事業で各ガス事業者の設備投資計画が引き続き堅調に推移することを見込み、

前期比 増収減益で、売上高は微増、利益面は微減の減益を予想。 - 通期業績予想に対する進捗率は2Q終了時点で、売上高は1/2程度でそこそこだが、利益面は3割程度で遅れ気味。

【株主還元】

- 配当利回り(予想)は2.07%で、東証スタンダードの単純平均 2.30%(11/10)と比較するとやや低い水準。

- 直近5年間の配当金は、年間1株当たり17~30円で推移しており、

配当性向は20~30%で安定して推移。 - 会社の方針は、長期的かつ安定的な配当を維持・向上することを基本とし、配当性向 30%から引き上げを図り、2024年度に配当性向 40%を達成することを目標としている。

【流動性・分売数量】

- 直近の出来高の5日平均は0.4百株、25日平均は2.2百株(11/10時点)で、流動性は極端に低い水準。

- 分売数量は、発行済み株式総数の約0.67%と少ない数量だが、

この銘柄の1日の平均的な出来高の約357倍であり、それからすると多めの数量。

【株価モメンタム】

- 週足ベースの株価は、2022年2月に安値(1,026円)をつけた後は、上昇基調で推移しており、2022年の年末に高値(1,678円)をつけた。

しかしその後は調整しており、1,400円前後のヨコヨコの展開が続いている。 - 直近の株価は、基本的には上昇基調で推移しているが、

売買が全く成立しない日もあり、出来高が極端に少ないため、値動きが読みづらい状況。

以上のことから、

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 業績 | ⭐⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐⭐ |

| 株価モメンタム | ⭐⭐⭐ |

| 流動性 | ⭐ |

| 分売数量 | ⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐ (中立) |

と判断しました。

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。