こんにちは!

直近で立会外分売を実施した銘柄に関して、立会外分売で買った場合、利益は出たのか?

分売日当日と分売後1週間後の結果を検証しました。

今回は、2024年2月に分売が実施されたサンリン、南総通運、アシードホールディングスです。

最後までお付き合いいただけると嬉しいです💖

分売値段とその後の株価推移

まずは、分売値段で買って1週間(5営業日)後まで保有した場合、含み益なのか含み損なのか?

確認していきましょう!

※売買手数料は考慮していません。

| 銘柄 | 分売日 | 分売 値段 [円] | ディス カウント 率[%] | 分売日 始値[円] (騰落率[%]) | 分売日 終値[円] (同) | 一週間後 の始値[円] (日付) | 損益[円] (騰落率 [%]) |

| サンリン (7486) | 2/19 (月) | 694 | 2.94 | 697 (+0.4) | 697 (+0.4) | 698 (2/27) | +4 (+0.6) |

| 南総通運 (9034) | 2/20 (火) | 1,002 | 2.43 | 1,037 (+3.5) | 1,047 (+4.5) | 1,063 (2/28) | +61 (+6.1) |

| アシード ホールディングス (9959) | 2/29 (木) | 589 | 2.97 | 612 (+3.9) | 617 (+4.8) | 623 (3/7) | +34 (+5.8) |

分売日の寄付又は大引と1週間(5営業日)後の結果は、

全ての銘柄は、全ての段階で損益プラス、

でした。

特に、南総通運は、分売日1週間(5営業日)後の寄付で売却した場合は6.1%の利益が出ていました。

分売で購入し利益が出た方、おめでとうございます!

ちなみに私は、今回は購入無しでした。

それでは個別に見ていきましょう!

要因分析:サンリン(7486)

この会社の立会外分売実施前の評価は、表2のように判断していました。

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 業績 | ⭐⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐⭐⭐ |

| 株価モメンタム | ⭐⭐⭐⭐ |

| 流動性 | ⭐ |

| 分売数量 | ⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐ (中立) |

※「総合判定」=⭐4つ以上「買い」、⭐3つ「中立」、⭐2つ以下「見送り」

今期(2024年3月期)3Qの業績は、エネルギー関連事業においてLPガス及び石油類の販売数量減少等の要因により減収、青果事業を中心とした子会社の利益が回復したこと等により増益となり、

前期比 減収増益で、売上高は微減、利益面は7割弱~2.2倍の増益でした。

今期通期予想は、ITやデジタル技術を活用し業務の効率化等を加速させ企業体質の強化に取り組むとともに、消費者に選ばれる事業者として、LPガス、石油類、小売電気などのエネルギーの安定供給に引き続き努め、

前期比 減収増益で、売上高は微減、利益面は3割弱~5割弱の増益を見込み、

その通期予想に対する進捗率は、3Q終了時点で、売上高は7割でそこそこですが、利益面は5~6割で遅れ気味でしたね。

株主還元は、配当利回り(会社予想)は3.10%(2/9時点)で、東証スタンダードの単純平均 2.15%(2/8時点)と比較すると高い水準で、

利益配当は、継続して安定配当ができるよう事業収益の拡大を図りながら、株主への利益還元を充実することを重視し、配当性向30%以上を目標としているところは、業績が上がれば配当金も増えるので、好感が持てました。

株価モメンタムは、2022年5月に安値(616円)をつけた後、同年11月に一時急騰して高値(774円)をつけましたが、

すぐに、急騰前の元の値に戻り、その後は安値を切り上げながら660~720円のレンジ内で推移していました。

直近の株価は、昨年11/9に安値(661円)をつけた後は、高値切り上げ安値切り上げの上昇基調で推移しており、

今回の立会外分売発表日(2/8)に年初来高値(723円)をつけました。

そして翌営業日は、分売による短期的な需給悪化懸念により、前日比 14円安(-1.94%)と小幅に下落しましたね。

その後の株価は、25日移動平均線や75日移動平均線近辺で下げ止まり、上昇基調を継続するのか、下抜けて下値模索をするのか注目していましたが・・・。

ご参考(立会外分売前の分析):【立会外分売は買いか?】サンリン(7486)

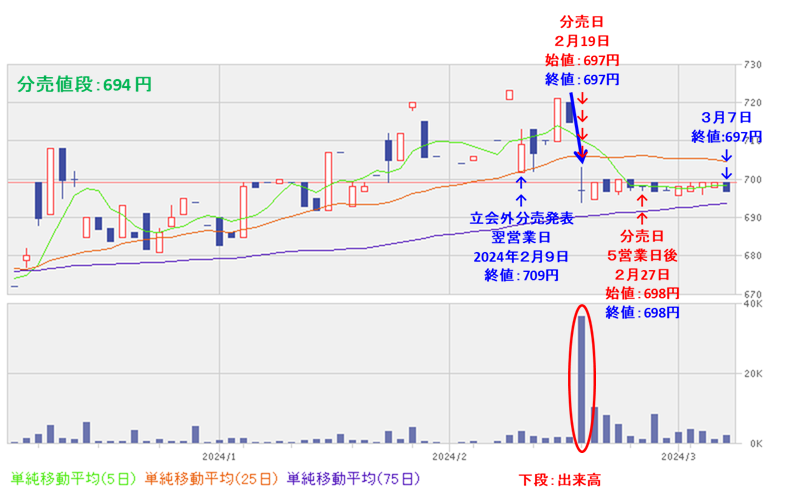

【立会外分売発表後の株価の動き】

<日足チャート(直近3か月間)>

分売発表の翌営業日以降は上昇基調で推移しました。

しかし、分売日(2/19)に窓を開けて売られ、25日移動平均線(赤線)を下抜けました。

ただ、75日移動平均線(青線)は下抜けず、分売値段(694円)を割り込まずに推移しています。

要因分析:南総通運(9034)

この会社の立会外分売実施前の評価は、表3のように判断していました。

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 業績 | ⭐⭐⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐⭐⭐ |

| 株価モメンタム | ⭐⭐⭐⭐ |

| 流動性 | ⭐⭐ |

| 分売数量 | ⭐⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐⭐ (買い) |

※「総合判定」=⭐4つ以上「買い」、⭐3つ「中立」、⭐2つ以下「見送り」

今期(2024年3月期)3Qの業績は、顧客需要に応えるため、物流倉庫拠点を核とした効率的な倉庫オペレーションとトラック輸送の展開を中心に取組み、

前期比 増収増益で、営業収入は1割弱増、利益面は3割弱~6割弱増でした。

今期通期予想は、倉庫事業において近年取得した物流倉庫の稼働率が増加したこと、貨物自動車運送事業において輸送業務の取り扱いが堅調に推移したため、今2Qの決算発表と同時に上方修正し、

前期比 増収増益で、営業収入は1割弱増、利益面は1~4割強増を見込み、

その通期予想に対する進捗率は、3Q終了時点で、売上高は8割弱でそこそこですが、利益面は9割弱で順調でしたね。

株主還元は、配当利回り(会社予想)は3.50%(2/8時点)で、東証スタンダードの単純平均 2.14%(2/7時点)と比較すると高い水準で、

直近5年間の配当金は、年間1株あたり17.5~30円で推移しており、配当性向は、10%台~20%台で安定していましたね。

株価モメンタムは、2022年4月に安値(520.5円)をつけた後は、緩やかに上昇トレンドで推移し、2023年9月に急上昇しはじめ、この安値の2倍以上の高値をつけました。

直近の株価は、高値切り上げ安値切り上げの上昇トレンドで推移しており、今回の立会外分売発表日(2/7)に2023年12月末の1/2の株式分割後換算で上場来高値(1,139円)をつけました。

そして、その翌営業日(2/8)は、分売による短期的な需給悪化懸念により、前日比 50円安(-4.41%)と急落しましたね。

その後の株価は、25日移動平均線や75日移動平均線が下値抵抗線となって下げ止まり、上昇トレンドをキープするのか、下抜けて下値模索をするのか注目していましたが・・・。

ご参考(立会外分売前の分析):【立会外分売は買いか?】南総通運(9034)

【立会外分売発表後の株価の動き】

<日足チャート(直近3か月間)>

分売発表の翌々営業日に25日移動平均線(赤線)を下抜け、しばらく下落基調でしたが、

分売日(2/20)の前日に、75日移動平均線(青線)の上で下げ止まって底打ちし、その後は上昇基調で推移しています。

要因分析:アシードホールディングス(9959)

この会社の立会外分売実施前の評価は、表4のように判断していました。

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 業績 | ⭐⭐⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐⭐⭐ |

| 株価モメンタム | ⭐⭐⭐ |

| 流動性 | ⭐⭐ |

| 分売数量 | ⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐ (中立) |

※「総合判定」=⭐4つ以上「買い」、⭐3つ「中立」、⭐2つ以下「見送り」

今期(2024年3月期)3Qの業績は、ブランド創造企業への挑戦、既存事業の構造改革、M&Aによるグループ強化、新規事業・海外事業の強化を中心とした成長の加速に取り組み、

前年同期比 増収増益で、売上高は1割増、利益面は1割強~3割強増でした。

今期通期予想は、売価の適正化を進め、3Q累計の売上高・営業利益・経常利益とも堅調に推移し、

前期比 増収増益で、売上高は1割弱増、利益面は1~4割増を見込み、

その通期予想に対する進捗率は、3Q終了時点で、売上高は8割弱でそこそこ、利益面は通期予想まであと少しで順調でしたね。

株主還元は、配当利回り(会社予想)は2.82%(2/22時点)で、東証スタンダードの単純平均 2.17%と比較すると高い水準で、

会社の方針は、配当性向水準は30%程度を目標として継続的に実施していくことを基本方針としており、この点も好感が持てました。

また、2023年11月に株主優待制度の拡充が発表され、毎年3月末に100株以上保有の株主は、クオカード500円相当が進呈又は、「自社グループ商品(アルコール飲料詰合せ)」又は「自社グループ商品(清涼飲料・お茶詰合せ)」のいずれか1点を選択でき、

100株保有で自社グループの商品を選択した場合、配当金+株主優待(1,000円相当)で利回りは4.49%でしたので、この点は魅力的でしたね。

株価モメンタムは、2022年4月に安値(510円)をつけた後は、高値切り上げ安値切り上げの上昇トレンドで推移していました。

直近の株価は、昨年12月下旬から右肩上がりで上昇しはじめ、2/6に年初来高値(711円)をつけました。

そしてその後は調整しており、今回の立会外分売発表の翌営業日(2/22)は、分売による需給悪化懸念により、窓を開けて出来高を伴い前日比 49円安(-7.53%)と急落しましたね。

その後の株価は、昨年11月につけた直近の安値(577円)や節目の600円を下抜けずに、上昇に転じていくのか、下抜けて下値模索をするのか注目していましたが・・・。

ご参考(立会外分売前の分析):【立会外分売は買いか?】アシードホールディングス(9959) <2024年2月実施>

【立会外分売発表後の株価の動き】

<日足チャート(直近3か月間)>

結局、分売発表の翌営業日に売りが出尽くしたのか、その日の安値(601円)を底にして、以降は上昇基調で推移しています。

まとめ

サンリン(7486)、南総通運(9034)、アシードホールディングス(9959)の立会外分売の事前予想と1週間(5営業日)後の株価は、表5の結果になりました。

| 銘柄名 | 事前 予想 | 結果(損益) (「5営業日後始値」 ー「分売値段」) [円](騰落率[%]) | 判定 |

| サンリン | 中立 | +4 (+0.6) | 〇 |

| 南総通運 | 買い | +61 (+6.1) | 〇 |

| アシード ホールディングス | 中立 | +34 (+5.8) | × |

※事前予想の「買い」は3%以上の上昇、「中立」は±3%、「不参加」は3%以上の下落を想定しています。

今回は2勝1敗、勝率0.667。まあまあでした。

2024年2月は日経平均が右肩上がりの大幅上昇していましたので、総じてどの銘柄も、分売日以降又は分売発表の翌営業日以降に売りが出尽くして、上昇に転じました。

また、分売発表前時点は、どの銘柄も上昇基調で推移していましたので、その点も戻りが早かった要因と思われます。

今後の株価動向ですが、

サンリンは、直近ではヨコヨコの値動きが続いています。

3月期末一括の配当取りに向けての上昇転換に期待です。

南総通運は、業績が好調のため、週足ベースの株価は崩れておらず、まだ先高観があります。

2月につけた年初来高値(1,139円)の更新に期待です。

アシードホールディングスは、昨年11月に発表された株主優待の拡充に好感が持てます。

3月期末の配当と株主優待の権利取りに向けて、一段高も期待できますね!

参考になればうれしいです✨

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。