こんにちは!

直近で立会外分売の実施を発表した銘柄に関して、分売で買った場合、利益を得ることができるのか?直近の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証グロースから情報・通信業種のunerryです。

最後までお付き合いいただけるとうれしいです!

- 立会外分売とは?

新規株主を増やすことを目的として、上場会社が大株主である銀行やオーナー経営者などの保有株を小口に分けて、証券取引所の立会外で不特定多数に売り出すこと。

取引開始前など取引時間外(=立会外)に売り出されることからこのように呼ばれる。- 立会外分売の魅力

- 前日終値より安く購入可能

- 立会外分配における買付側の購入価格は確定値段(1本値)で、分売実施日の前日終値よりディスカウントされるのが一般的。過去の例では、約3~5%のディスカウントで実施されています。

(ディスカウント率は取引所の規定により最大10%)

- 立会外分配における買付側の購入価格は確定値段(1本値)で、分売実施日の前日終値よりディスカウントされるのが一般的。過去の例では、約3~5%のディスカウントで実施されています。

- 買付手数料はかからない

- 立会外分売による買付は、通常の立会時間内の取引と種類が異なるため一般的に手数料はかからない。(売却時には通常の手数料が発生)

- 即日売却OK

- 立会外分売で取得した株式は、実施日(買付当日)から売却することが可能

- 前日終値より安く購入可能

- デメリット:抽選で外れることもある

- 買い申し込みが多いと、抽選ではずれて購入できないこともある。

立会外分売の概要

実施日や株数は以下です。販売価格は、会社側から実施日前日に発表があります。

分売数量は決まっていて、100株単位で最大4,000株まで購入できます。

11/28(火)の夕刻に、会社側からの適時開示で分売値段のお知らせがあります。このブログでも追記しますので、チェックしてくださいね💖

| 分売予定日 | 2023 年 11 月 29 日(水) |

| 分売数量 | 120,000 株 (発行済み株式総数 3,719,800株の約3.22%) |

| 分売値段 | 2,511 円 (11/28決定:終値 2,588 円) |

| ディスカウント率 | 2.98 % (11/28決定) |

| 申込単位数量 | 100 株 |

| 申込上限数量 | 4,000 株 |

【立会外分売実施の目的】

- 同社株式の分布状況の改善及び流動性向上を図るため

としています。

今回の分売数量は、発行済み株式総数の約3.22%と多い数量※1です。

※1:一概に言えませんが、目安として、5%以上:かなり多い、3%以上5%未満:多い、1%以上3%未満:ほどほど、1%未満:少ないとしています。

また、この銘柄の直近の出来高(売買が成立した株式の数量)の5日平均は453百株、25日平均は373百株で、流動性は低い水準です。

そして、今回の分売数量(1,200百株)は、1日の出来高(25日平均:373百株)の約3.2倍で、この銘柄の平均的な出来高からすると分売数量はほどほどといえます。

どんな会社?

「心地よい未来を、データとつくる。」をミッションに掲げ、

実社会のデータを解析し、リアルとデジタルが融合した環境知能社会(※2)を実現するためのリアル行動データプラットフォーム「Beacon Bank®」を運営する企業であり、

主にリテールDX(※3)、リテールメディア、スマートシティの領域にてリアル行動ビッグデータ(※4)を活用し、マーケティングや街づくりに必要なサービスを提供している会社です。

※2:環境知能社会

人が意識してコンピューターを操作するのではなくIoTデバイスが人々を「取り巻く(=ambient)」環境に偏在し、状況を賢くセンシングすることで自然な形で必要な情報が提供されたり、安全安心な状況が保持される環境が知能を持ち、くらしをサポートしてくれる世界。

※3:リテールDX

小売業界におけるDX(デジタルトランスフォーメーション)を指し、広告チラシの電子化やアプリを活用した顧客囲い込み等にとどまらず、近年は店舗をメディア化(リアル店舗の再定義による「体験価値」の提供、新たな収益源としての広告収入の確保)して売り場データを活用した効果的な広告を配信するリテールメディアにも広がりを見せている。

※4:リアル行動ビッグデータ

同社のプログラムが組み込まれたスマートフォンアプリで取得した人流データ(GPSデータ、ビーコンデータ)をAI解析し、行動特性等を踏まえたリアル行動データとして利用している。なお、ビーコンデータとは、店舗等に設置されたBluetoothビーコンが発する無線電波を、スマートフォンアプリがキャッチした際の反応履歴である。このビーコンデータにより、GPSデータでは推定困難な屋内の人流を推定することが可能となる。

ーー

同社はBeacon Bank事業の単一セグメントで、以下の3サービスで顧客体験を向上するDXを一元的に提供しています。

- 分析・可視化サービス

収集した位置情報データをもとに、小売事業者、商業施設運営事業者、消費財メーカー、自治体等それぞれのニーズに応じてカスタマイズした行動分析レポートを提供 - 行動変容サービス

小売事業者や消費財メーカー等に対し、リアル行動ビッグデータのAI解析により来店可能性が高い顧客群と商圏を発見し、当該顧客群を中心にSNSや動画等で情報を配信することで消費者等の行動変容を促す広告サービスを提供 - One to Oneサービス

1人1人へのパーソナル体験を届けるシステムソリューション全般を支援

直近の経営概況

【2024年6月期1Q(2023年7月~9月)の経営成績】

(2023年11月13日発表)

| 決算期 | 売上高 [百万円] (前年 同期比 増減率 [%]) | 営業 利益 [百万円] (同) | 経常 利益 [百万円] (同) | 親会社株主 に帰属する 純利益 [百万円] (同) |

| 2023年6月期 1Q実績 ※2 | 449 (ー) | △30 (ー) | △34 (ー) | △30 (ー) |

| 2024年6月期 1Q実績 | 490 (9.1) | △46 (赤字幅 拡大) | △47 (赤字幅 拡大) | △29 (赤字幅 縮小) |

| 2024年6月期 通期会社予想 | 2,898 (39.6) | 117 (233) | 117 (235) | 65 (599) |

| 通期予想に対する 1Qの進捗率[%] | 16.9 | ー | ー | ー |

※2:2022年6月期は財務諸表を作成していないため、前期比比較は無し。

表2の通り、前年同期比 増収減益で、売上高は1割弱増、利益面は営業利益と経常利益は赤字幅拡大、純利益は赤字幅縮小でした。

今期(2024年9月期)通期の業績は、前期比 増収増益で、売上高は4割増、利益面は3~7倍を予想しており、

その通期予想に対する進捗率は1Q終了時点で、売上高は2割弱でそこそこですが、利益面は赤字からの挽回が必要な状況です。

【2024年6月期1Qの状況、経営成績の要因】

当1Q累計期間におけるわが国経済は、各種政策の効果もあり、緩やかな回復が続くことが期待されますが、

世界的な金融引締め等による海外景気の下振れが、わが国の景気を下押しすることが懸念される等、依然として先行き不透明な状況が続いています。

このような経営環境のなか、同社は、ミッションである「心地よい未来を、データとつくる。」の実現に向け、

リアル行動ビッグデータの収集体制の拡充や解析精度の向上、サービス開発の推進など、リアル行動データプラットフォーム「Beacon Bank®」の基盤及び利活用の強化に注力しました。

2023年8月14日、同社及び三菱食品株式会社は、両社の保有するデータ、技術、営業ネットワーク等を活用し、小売データ・位置情報・メディアを統合したプラットフォームの構築を通じたリテールメディアネットワーク事業を共同推進することを目的として資本業務提携を行いました。

また、東京都の「東京都スマートサービス実装促進プロジェクト『Be Smart Tokyo』」 における「スマートサービス実装促進事業者」や「東京データプラットフォーム ケーススタディ事業」に採択されるなど、スマートシティ領域における活動も積極的に進めました。

以上の取り組みの結果、当1Q累計期間の業績は、売上高490百万円(前年同四半期比9.1%増)、営業損失46.9百万円(前年同四半期は営業損失30.2百万円)、経常損失47.0百万円(同経常損失34.9百万円)、四半期純損失29.2百万円(同四半期純損失30.4百万円)、

リカーリング(継続的)顧客売上高470百万円、リカーリング顧客売上高比率96.0%、リカーリング顧客数89社、リカーリング顧客平均売上高5.2百万円、NRR(※5)110.4%となりました。

※5;NRR(ネットレベニューリテンションレート)=(前年度以前に獲得したリカーリング顧客の当期売上⾼)÷(当該顧客の前期売上⾼)

【財政面の状況】

<自己資本比率>(自己資本(総資本-他人資本)÷総資産)×100)

2024年6月期1Q末時点で82.1%と前期末(72.4%)から9.7ポイント増加しています。

これは主に、それぞれ前期末比で、

- 負債

- 1年内返済予定の長期借入金が104百万円減少し、流動負債が合計で84.5百万円減少

- 純資産

- 主に、三菱食品株式会社に対する第三者割当による新株式を発行したことにより、資本金が225百万円増加、資本剰余金が225百万円増加し、株主資本が合計で422百万円増加

したことによるものです。

自己資本比率の数値としては良好なレベルです。(20%以上を安全圏内としています。)

【今期(2024年6月期通期)業績の見通し】

リテールDX領域に加えて、リテールメディア領域及びスマートシティ領域においても、人流データを活用した取り組みの需要は堅調に推移することを前提として、

売上高は、2,898百万円(前期比39.6%増)としています。

営業損益、経常損益及び当期純損益は、継続的な成長のための投資を引き続き行うものの、利益率は改善し、

営業利益は117百万円(同233%増)、経常利益は117百万円(同235%増)、当期純利益は65百万円(同599%増)を見込んでいます。

株価指標と動向

【2023/11/24(金)終値時点の数値】

- 株価:2,758円

- 時価総額:102億円

- PER(株価収益率(予想)):155倍

PERは、同業で時価総額が近い、Appier Group(4180) 210倍、プラスアルファ・コンサルティング(4071) 35.7倍、True Data(4416) 37.6倍と比較すると中間的な水準です。

- PBR(株価純資産倍率):8.88倍

- 信用倍率(信用買い残÷信用売り残):1,569倍

- 年間配当金(予想):0円(無配)、年間利回り:ー

表3のように、直近の配当金は、上場来無配となっています。

| 決算期 | 1株当たり 年間配当金 [円] | 配当性向 [%] |

| 2020年6月期 | 0 | ー |

| 2021年6月期 | 0 | ー |

| 2022年6月期 | 0 | ー |

| 2023年6月期 | 0 | ー |

この会社は、

株主への利益還元を経営上の重要な課題と認識していますが、未だ成長過程にあり、事業基盤の整備を優先し、事業の継続的な拡大を行うことが株主価値の最大化に資するとの考えにより、その原資となる資金の確保を優先する方針です。

内部留保資金については事業拡大に向けて人材などに資金を投じることで、さらなる業績成長及び利益の獲得を当面の優先事項としています。

一方で、事業基盤の整備状況や業績並びに財政状態等を総合的に勘案し、利益還元の時期を検討していく方針です。

【直近の株価動向】

<週足チャート(直近2年間)>

2022年7月に新規上場後、同年10月に上場来安値(1,466円)をつけましたが、

その後は、高値切り上げ安値切り上げの上昇トレンドで推移し、翌年7月に上場来高値(5,700円)をつけました。

しかしその後は、右肩下がりの下落基調が継続しています。

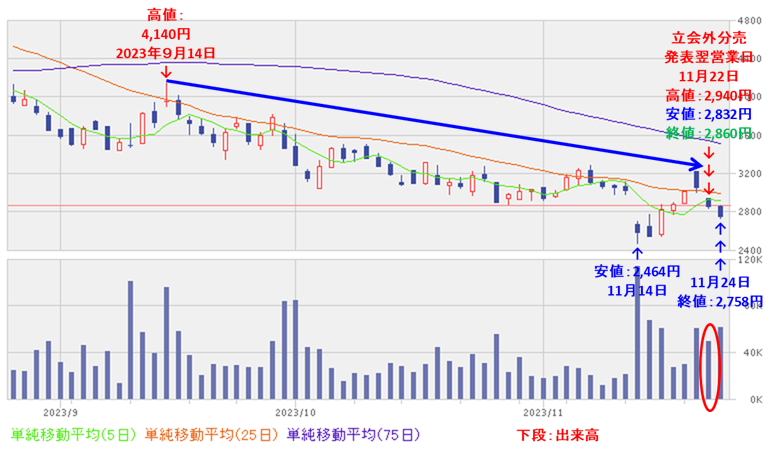

<日足チャート(直近3か月間)>

9/14に高値(4,140円)をつけた後は、25日移動平均線(赤線)が上値抵抗線となり、下落基調で推移しています。

そして、今回の立会外分売発表の翌営業日(11/22)は、分売による需給悪化懸念から、前日比 200円安(-6.53%)と急落しました。

今後は、直近につけた安値(2,464円)を下抜けずに上昇に転じていくのか、下抜けて下値模索をするのか、要注目です。

まとめ

【業績】

- 今期(2024年6月期)1Qの業績は、リアル行動データプラットフォーム「Beacon Bank®」の基盤及び利活用の強化に注力して、リカーリング顧客が増加し、

前年同期比 増収減益で、売上高は1割弱増、利益面は営業利益と経常利益は赤字幅拡大、純利益は赤字幅縮小。 - 今期通期予想は、リテールDX領域に加えて、リテールメディア領域及びスマートシティ領域においても、人流データを活用した取り組みの需要は堅調に推移することを前提として、

前期比 増収増益で、売上高は4割増、利益面は3~7倍を予想。 - 通期業績予想に対する進捗率は1Q終了時点で、売上高は2割弱でそこそこだが、利益面は赤字からの挽回が必要な状況。

【株主還元】

- 配当金は上場来無配。

未だ成長過程にある会社であり、事業基盤の整備を優先し、事業の継続的な拡大を行うことが株主価値の最大化に資するとの考えにより、その原資となる資金の確保を優先する方針は理解できる。

【流動性・分売数量】

- 直近の出来高の5日平均は453百株、25日平均は373百株(11/24時点)で、流動性は低い水準。

- 分売数量は、発行済み株式総数の約3.22%と多い数量で、

この銘柄の1日の平均的な出来高の約3.2倍であり、それからするとほどほどの数量。

【株価モメンタム】

- 週足ベースの株価は、2022年10月に上場来安値(1,466円)をつけた後は、高値切り上げ安値切り上げの上昇トレンドで推移し、翌年7月に上場来高値(5,700円)をつけた。

しかしその後は、右肩下がりの下落基調が継続中。 - 直近の株価は、9/14に高値(4,140円)をつけた後は、25日移動平均線が上値抵抗線となり、下落基調で推移している。

そして、今回の立会外分売発表の翌営業日(11/22)は、分売による需給悪化懸念から、前日比 200円安(-6.53%)と急落した。 - 今後の株価は、直近につけた安値(2,464円)を下抜けずに上昇に転じていくのか、下抜けて下値模索をするのか要注目。

以上のことから、

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 業績 | ⭐⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐ |

| 株価モメンタム | ⭐⭐ |

| 流動性 | ⭐⭐ |

| 分売数量 | ⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐ (中立) |

と判断しました。

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。