こんにちは!

直近で公募増資・売出(以下、PO)を実施した銘柄に関して、POに応募して買った場合、利益は出たのか?

受渡期日当日と1週間後の結果を検証しました。

今回は、受渡期日が2022年9月のオプティマスグループ、日本カーバイド、プロネクサスです。

最後までお付き合いいただけると嬉しいです💖

売出価格とその後の株価推移

まずは、売出(処分)価格で買って1週間(5営業日)後まで保有した場合、含み益なのか含み損なのか?確認していきましょう!

受渡期日の寄付又は大引けと1週間(5営業日)後の結果は、

全ての銘柄、全ての段階で損益プラスの結果でした。

特に、日本カーバイドは、受渡日1週間(5営業日)後の寄付で売却した場合、8.07%もの利益がありました。

POで購入された方、おめでとうございます!

それでは個別に見ていきましょう!

要因分析:オプティマスグループ(9268)

この会社の今期(2023年3月期)1Qの業績は、中古車の販売台数は微増でしたが、環境適合車需要増を受けた販売単価の上昇により、

前年同期比 増収増益で5割弱の増収、利益面は、営業利益と経常利益は3割前後の増益でしたが、前期の固定資産売却益が剥落したため、純利益は3割強の減益の結果でした。

今期通期予想は、前期比 増収増益で、2割弱の増収、利益面は営業利益と経常利益は1~2割の増益ですが、純利益は1割弱の減益を見込んでおり、

この通期業績予想に対する進捗率は、1Q終了時点で、売上高、利益面ともに1/4程度で順調でした。

株主還元は、配当利回り(予想)は5.00%(8/24時点)で、東証スタンダードの単純平均2.15%(8/23時点) と比較すると2倍以上の高い水準で、

直近5年間の配当金は、年間1株あたり8.67~46.7円で推移し、2022年3月期は5年前と比較すると3倍程度となっていました。

会社の方針は、当面は連結配当性向30%程度を目安とする方針で、株主にとって安心感がありましたね。

株価モメンタムは、右肩上がりの高値切り上げ安値切り上げの動きで、ずっと上昇を続け、2022年8月に上場来高値(1,253円)をつけていました。

直近の株価は、6月に安値(881円)をつけた後は上昇トレンドで推移し、8/12に上場来高値をつけましたが、

その後は調整し、今回のPO発表の翌営業日は、1株利益の希薄化懸念からか前日比 39円安(-3.54%)と売られました。

その後の株価は、節目の1,050円程度で下げ止まり上昇に転じていくのか、直近の安値(881円)に向かって下落していくするのか注目していましたが・・・。

ご参考(PO前の分析):【公募増資・売出(PO)は買いか?】オプティマスグループ(9268)

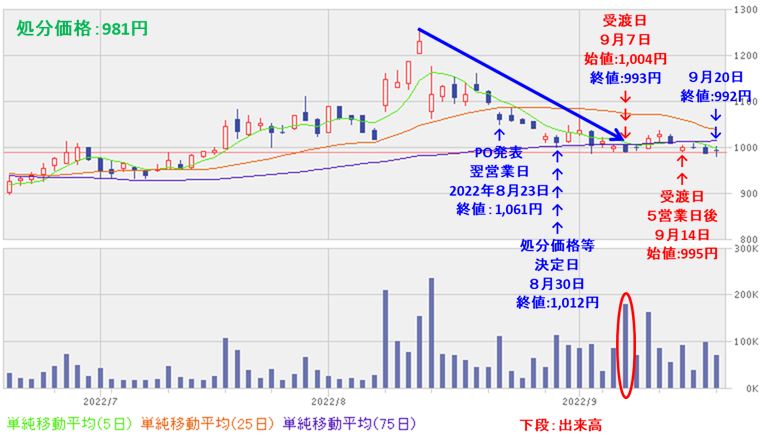

【PO発表後の株価の動き】

<日足チャート(直近3か月)>

PO発表以降も、処分価格決定日(8/30)から受渡日(9/7)までは、節目の1,050円を下抜けて下落基調でしたが、受渡日5営業日までは何とか、処分価格(981円)を下回ることなく推移しました。

受渡日以降は、需給悪化懸念が緩和されてきたというところでしょうか。

ただ、直近(9/20時点)ではまだ下落基調は継続中です。

要因分析:日本カーバイド(4064)

この会社の今期(2023年3月期)1Qの業績は、半導体関連向けや、テレワーク拡大に伴うPC、通信関連向け需要は堅調に推移したが、原材料の高騰の影響、円安による為替差益の計上などで、

前年同期比 増収減益で微増の増収、利益面は、営業利益は2割弱減でしたが、経常利益と純利益は2割前後の増益の結果でした。

今期通期予想は、今1Q決算発表と同時に売上高と営業利益のみ下方修正し、前期比 増収減益で微増の増収、利益面は、営業利益と経常利益は1~2割弱減、純利益は微増を見込んでおり、

この通期業績予想に対する進捗率は、1Q終了時点で、売上高、営業利益、経常利益は1/4程度でまあまあ、純利益は4割超となっており順調でした。

株主還元は、配当利回り(予想)は4.82%(8/26時点)で、東証プライムの単純平均2.30%と比較すると2倍以上の高い水準で、

直近5年間の配当金は、年間1株あたり30~55円で推移ており、前期と同じ年もありますが、基本的には増配していました。

また、会社の方針は、長期安定的な配当を実現できることを基本方針とし、

配当性向30%以上を目処に、安定配当の継続を目指すとしており、株主にとって安心感がありました。

株価モメンタムは、一昨年のコロナショックの安値から、高値切り上げ安値切り上げで上昇し、昨年9月に高値(1,510円)をつけましたが、

しかしその後は、1,250~1,500円程度のレンジ内の動きでした。

直近の株価は、6/9に年初来高値(1,488円)をつけた後は、下落基調で推移していましたが、

8/9に年初来安値(1,277円)をつけた後は、25日移動平均線まで回復していました。

その後の株価は、25日移動平均をキープし回復基調を継続するのか、年初来安値に向かって下落していくするのか注目していましたが・・・。

ご参考(PO前の分析):【公募増資・売出(PO)は買いか?】日本カーバイド(4064)

【PO発表後の株価の動き】

<日足チャート(直近3か月)>

PO発表の翌営業日(8/29)は窓を開けて急落しましたが、大きめの陽線をつけましたので、今後の株価に期待を持たせていました。

しかし、売出価格等決定日(9/5)の翌々営業日までは下落して、このままさらに下落すると思いきや、需給悪化懸念が後退していき、その後は上昇に転じていきました。

結局、受渡日1週間(5営業日)後の寄付で売却した場合、売出価格に対し8%もの利益が出ています。

要因分析:プロネクサス(7893)

この会社の今期(2023年3月期)1Qの業績は、株主総会招集通知や英文翻訳サービスが堅調に推移しましたが、円相場の急落を背景に、J-REIT市場や外国債券が前年同期に比べて軟調であったこと等から、

前年同期比 増収減益で微増の増収、利益面は微減の減益の結果でした。

今期通期予想は、前期比 増収増益で微増の増収、利益面は、営業利益と当期利益は微増、税引前利益は微減を見込んでおり、

この通期業績予想に対する進捗率は、1Q終了時点で、売上高は4割、利益面は通期予想を超過しており数値上では順調ですが、

ただ、1Qに売上が偏重しているため、会社の見込み通りの進捗でした。

株主還元は、配当利回り(予想)は3.27%(8/26時点)で、東証プライムの単純平均2.30%と比較すると高い水準で、

直近5年間の配当金は、年間1株あたり28~35円で推移ており、前期と同じ年もありますが、基本的には増配していました。

また、会社の方針は、安定配当をベースに業績及び経営環境等を総合的に加味した配当の継続を基本方針とし、配当性向は50%以上を基準としていました。

そして株主優待があり、毎年3月末に100株以上保有の株主に、保有年数と所有株式数に応じてQUOカードが進呈され、

100株を1年未満保有の場合は、配当金+株主優待(500円相当)で利回りは3.73%になっており、個人投資家にはうれしい内容でしたね。

株価モメンタムは、昨年3月に高値(1,394円)をつけた後は調整し、その後は1,000円を底値として上は1,180円程度のレンジ内で安定して推移していました。

直近の株価は、6月に安値(1,031円)をつけた後は、右肩上りの上昇をして、7/28に年初来高値(1,176円)をつけていました。

しかしその後は調整しましたが、PO発表の8/26時点では75日移動平均線の上に位置していましたので、

その後の株価は、75日移動平均をキープし、年初来高値に近づいていくのか、これを下抜け直近の安値(1,011円)に向かって下落していくのか注目していましたが・・・。

ご参考(PO前の分析):【公募増資・売出(PO)は買いか?】プロネクサス(7893)

【PO発表後の株価の動き】

<日足チャート(直近3か月)>

PO発表の翌営業日(8/29)は窓を開けて急落しましたが、ただ大きめの陽線をつけましたので、今後の株価に期待を持たせましたが、売出価格等決定日(9/5)の翌々営業日までは下落しました。

しかし、その後は需給悪化懸念が後退し、上昇に転じていき、売出価格を一度も下回ることなく推移しています。

まとめ

オプティマスグループ(9268)、日本カーバイド(4064)、プロネクサス(7893)のPO予想と一週間(5営業日)後の株価は、

| 銘柄名 | 事前予想 | 結果(損益) (「1週間(5営業日)後始値」 ー「売出(処分)価格」) [円](%) | 判定 |

| オプティマス グループ | 買い | +14 (+1.43) | × |

| 日本 カーバイド | 中立 | +96 (+8.07) | × |

| プロネクサス | 中立 | +19 (+2.00) | 〇 |

※事前予想の「買い」は3%以上の上昇、「中立」は±3%、「見送り」は3%以上の下落を想定しています。

でした。

今回は1勝2敗、勝率0.333。負け越し。反省です(__)

どの銘柄も、受渡日の2営業日前~当日にかけて、需給悪化懸念が解消してきて、PO発表後に下げた株価を戻してきましたね。

特に、日本カーバイドは、PO発表直後に下げ過ぎたせいか、その反動で株価の戻りも急になりました。

今後の株価動向ですが、

オプティマスグループは、受渡日1週間後以降も下落基調が続いています。

ただ、配当利回りが5.34%(9/20終値時点)と高くなっていますので、9月末の配当権利取りに向けて上昇してくることに期待です。

日本カーバイドは、株価の戻りが著しく、9/20終値時点では、25日移動平均線を上抜いてきています。

PO発表後の急落で空けた窓を埋めに行くのか注目です。

プロネクサスは、こちらも日本カーバイドほどの勢いはないものの、着実に株価は戻りつつあります。

今後の更なる上昇に期待です。

参考になればうれしいです✨

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。