直近で今期業績予想の上方修正を発表した銘柄に関して、この発表のタイミングで株を買った場合、利益を得ることができるのか?

足元の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証プライムから化学業種の扶桑化学工業です。

最後までお付き合いいただけるとうれしいです!

「上方修正」とは?

企業が決算において以前掲げていた予想利益などの数字を引き上げることを指します。

売り上げ増加や環境改善など、想定していなかった要因によって従来予想以上の達成が見込まれるときに発表されます。

SMBC日興証券HPより

特に利益面が上方修正されると、1株当たり利益(EPS)が上昇する可能性が高くなりますので、

株主還元の方針で、配当性向を定めている会社は、配当性向が一定の場合、EPSが上昇すると1株あたりの配当金も高くなり、投資家が直接恩恵を受けることになります。

例えば、配当性向を30%と定めている会社が、当初の配当金予想は年間1株あたり30円(EPS=100円)だったとします。

この会社が、業績が好調なため上方修正をして、EPS予想が50%増額され、150円に修正されたとしましょう。

そうなった場合、配当金は配当性向30%と定めていますので、配当金も30円から45円(=150×0.3)と15円増額となり、配当金も1.5倍に増額されることになります。

また、配当金等のインカムゲインだけではなく、キャピタルゲイン(売買益)も得られる可能性は大です。

なぜかというと、上方修正を発表した会社の株は、業績が予想していた以上に良くなったため、株を買いたい投資家が増えますので、株価上昇の大きな要因になるわけです。

ただ時より、会社発表の上方修正後の経営数値がコンセンサス予想(マーケットにおいて支配的になっている予想(数値等))を下回る場合は、「失望売り」といわれ、大きく売り込まれ株価が下落するケースがありますので注意が必要です。

それでは、見ていきましょう!

上方修正の概要

2022年9月16日に、2023年3月期2Q累計と通期の業績予想の上方修正をしています。

2023年3月期通期の業績予想は表1です。

| 売上高 [億円] | 営業利益 [億円] | 経常利益 [億円] | 当期純利益 [億円] | 1株当たり 純利益 [円] | |

| 前回(2022/5/9) 発表予想 | 662 | 156 | 157 | 108 | 306.43 |

| 今回修正予想 | 685 | 171 | 181 | 125 | 356.09 |

| 増減額 | 23 | 14.5 | 24 | 17.5 | ー |

| 増減率[%] | 3.5 | 9.3 | 15.3 | 16.2 | ー |

当初予想と比べ、売上高は微増、利益面は1割前後の増額修正(2Q累計は売上高は微増、利益面は2~4割弱の増額)をしています。

修正の理由は、

- ライフサイエンス事業の上期の進捗状況は、円安による円換算後の売上高増加の影響はあるものの、果実酸類の国内販売が減少しているため、売上高は計画を下回る見込み。利益面では、継続して取り組んでいる販売価格の改定の効果が出ている。

- 電子材料および機能性化学品事業の現況は、旺盛な半導体需要により主力製品である超高純度コロイダルシリカの販売が好調に推移しており、売上高は計画を大きく上回る見込み。利益面でも、売上の増加、増産によるコストダウン効果がある。

- 営業外損益に円安の進行により為替差益の計上が見込まれるため、経常利益及び親会社株主に帰属する当期純利益についても当初予想を上回ると予想。

- このような状況を踏まえ、市況・生産能力・在庫状況・為替等、業績に影響を与える条件について改めて精査した結果、下期の状況は、上期に対して厳しい条件が多いものの、2022 年 5 月 9 日に公表した計画値を売上高、利益面とも上回る見込み。

としています。

なお、配当金予想は変更されていません。

どんな会社?

創業60余年で、国内唯一の果実酸総合メーカーとして製造する「リンゴ酸・クエン酸などの果実酸」や、

半導体産業に必要不可欠な「超高純度コロイダルシリカ」といった、世界に誇れるオンリーワン製品を手がける化学メーカーです。

事業内容は、果実酸類、有機酸類、応用開発商品の製造・販売を行っている「ライフサイエンス事業」、

電子材料、機能性化学品の製造・販売を行っている「電子材料および機能性化学品事業」があります。

詳細は以下です。

- ライフサイエンス事業

- 果実酸類、有機酸類

リンゴ酸、クエン酸、グルコン酸等の果実酸類および無水マレイン酸等の有機酸を中心に製品構成している。

果実酸類は飲料、加工食品に使用する酸味料、pH調整剤、酸化防止剤等の食品分野での用途を中心に、洗剤、化粧品、表面処理剤、コンクリート用混和剤、電子機器等の工業分野での用途に至るまで幅広く使用されている。 - 応用開発商品

果実酸等の同社グループ製品を原料として、食品分野、工業分野に幅広く用途開発する商品であり、①麺食品の品質改良剤、②加工食品の日持ち向上剤、③食品製造メーカーにおけるトータル・サニテーション(殺菌作業や洗浄作業)、④金属加工の改善等に用いられている。

- 果実酸類、有機酸類

- 電子材料および機能性化学品事業

- 研磨剤原料用途として利用されている超高純度コロイダルシリカを中心に製品構成。

この製品は、半導体業界を中心に需要があり、微細化、高集積化される次世代半導体集積回路の製造に必要なCMPスラリー(化学的機械的平坦化流動体)にも対応。 - 機能性化学品

プラスチック、塗料の添加剤および香料、化粧品の原料としての用途に使用される樹脂添加剤や、精密化学薬品製造の技術を活かしたファインケミカル(純粋に精製された単一の化学物質)を販売。

- 研磨剤原料用途として利用されている超高純度コロイダルシリカを中心に製品構成。

2022年3月期通期のセグメント別売上高構成比は、

- ライフサイエンス事業 56.4%

- 電子材料および機能性化学品事業 43.6%

となっており、若干「ライフサイエンス事業」の売上が多くなっています。

直近の経営概況

【2023年3月期1Q(2022年4月~6月)の経営成績】

(2022年7月29日発表)

| 決算期 | 売上高 [億円] (前年 同期比[%]) | 営業利益 [億円] (同) | 経常利益 [億円] (同) | 親会社株主 に帰属する 純利益 [億円] (同) |

| 2022年3月期 1Q累計 | 128 (25.8) | 33.7 (43.7) | 33.7 (43.5) | 22.3 (46.6) |

| 2023年3月期 1Q累計 | 175 (36.7) | 46.9 (39.2) | 53.6 (58.9) | 36.6 (63.7) |

| 2023年3月期 通期会社予想 (2022年9月16日修正) | 685 (22.8) | 171 (13.7) | 181 (16.7) | 125 (15.2) |

| 通期予想に対する 1Qの進捗率[%] | 25.6 | 27.4 | 29.6 | 29.1 |

表2の通り、前年同期比 増収増益で、売上高は4割弱増、利益面は4~6割強の増益で好調な結果でした。

2023年3月期通期の業績予想は、前期比 増収増益で、売上高は2割強増、利益面は1割強の増益を見込んでおり、

その通期予想に対する進捗率は1Q終了時点で、売上高、利益面ともに1/4程度でまあまあです。

【2023年3月期1Qの状況、経営成績の要因】

当1Q連結累計期間における経済環境は、インフレの進行が継続し、欧米の中央銀行は金融政策を引き締めに移行し、利上げによる景気後退懸念が強まりました。

中国経済の減速、ウクライナ問題の長期化等、経済への影響が懸念される課題が継続しています。

日本経済においても、資源価格、穀物価格の高騰、円安によりインフレが進行し、経済への影響が懸念される状況で推移しました。

また、新型コロナウイルス感染症は、変異株により再拡大し、先行き不透明な状況は継続しています。

このような情勢下、同社グループは従業員の健康・安全を最優先に配慮した上で、感染対策を徹底して事業の継続に注力しました。

加えて、成長を持続するため各事業において、拡販・価格改定等の営業体制強化、設備投資計画の推進、既存設備の維持・強化、原料資材の安定確保、コストダウンや効率化による供給体制の強化、新製品開発の推進、研究施設の拡充等の研究開発体制の強化の取り組みを進めました。

さらに、就業環境の整備、ガバナンス体制の強化を進め、経営基盤のさらなる強化に取り組みました。

この結果、売上高、営業利益は、後述の各セグメントの要因により増収増益となりました。

経常利益は、営業利益の増加に加え、各国通貨に対するドル高の進行による為替差益が計上されたことにより、増益となりました。親会社株主に帰属する四半期純利益は、投資有価証券売却益計上の影響も加わり増益となりました。

【セグメント別の業績】

セグメント別の業績は、表3の結果になりました。

| セグメント | 営業収益 [百万円] (前年 同期比[%]) | 営業利益 [百万円] (同) |

ライフサイエンス | 9,489 (30.8) | 1,585 (44.0) |

| 電子材料および 機能性化学品 | 8,054 (44.5) | 3,579 (36.9) |

2つの事業ともに前年同期比 増収増益で好調でした。

セグメント別の状況は以下です。

<ライフサイエンス事業>

日本においては、原料価格の高騰は継続し、販売価格が原料価格に連動する契約となっている製品の販売単価は引き続き上昇。

その他の製品においても、原料価格、輸入価格の高騰に対応して販売価格の改定を継続して実施。

リンゴ酸の輸出も順調に増加しており、円安の効果もあり売上高は増加。

海外子会社においても、原料価格の高騰に対して価格改定を実施し、販売促進の取り組みによる各国でのシェアアップ、円安による円換算後の増加効果もあり、売上高は増加。

その結果、セグメント全体の売上高は前四半期連結累計期間を上回った。

営業利益は、世界的な原料価格の高騰、円安による輸入価格の上昇、エネルギー価格の上昇、物流費増加のコストアップの影響があったものの、売上高の増加により、前四半期連結累計期間を上回り増収増益。

<電子材料および機能性化学品事業>

半導体市場は、世界的なインフレや中国経済の減速による需要減退の懸念材料はあるものの、成長は継続し、引き続き堅調に推移。

主力製品の超高純度コロイダルシリカは、半導体の微細化の進展により採用は増加し、需要も増加。

原料価格の高騰は一時より緩和したものの、高値は継続しており、販売価格の改定を継続し、円安効果もあり売上高は増加。

加えて、在宅勤務の普及によるトナー需要減退の影響を受けたナノパウダーの需要は回復し、セグメント全体の売上高は前四半期連結累計期間を上回った。

営業利益は、原料価格、エネルギー価格の上昇が製造コストに大きく影響し、物流費も増加したものの、売上高の増加、増産によるコストダウン効果、生産設備に係る減価償却費の減少により、前四半期連結累計期間を上回り増収増益。

【財政面の状況】

<自己資本比率>(自己資本(総資本-他人資本)÷総資産)×100)

2023年3月期1Q末時点で80.7%と前期末(81.8%)から1.1ポイント低下しています。

自己資本比率の数値としては良好なレベルです。(20%以上を安全圏内としています。)

<キャッシュ・フロー>2023年3月期1Q累計のキャッシュ・フロー(以下、CF)の状況

- フリーCF(営業活動によるCFと投資活動によるCFを合計した金額 ※1)4,066百万円の支出

- 営業活動によるCF 263百万円の収入(前年同期 1,530百万円の収入)

- 投資活動によるCF 4,329百万円の支出(同 595百万円の支出)

※1 フリーCFの説明:

- プラスの場合:会社が自由に使える資金が増える。

- マイナスの場合:会社が自由に使える資金が減る。

前期(2022年3月期)1Q累計のフリーCF(935百万円の収入)から5,001百万円減少しています。

営業活動によるCFの主な内訳(百万円):

- 税金等調整前四半期純利益 5,431

- 売上債権の増減額(△は増加) △1,145

- 棚卸資産の増減額(△は増加) △1,189

投資活動によるCFの主な内訳(百万円):

- 定期預金の預入による支出 △130

- 有価証券の売却による収入 130

- 有形固定資産の取得による支出 △4,409

株価指標と動向

【2022/9/16(金)終値時点の数値】

- 株価:3,380円

- 時価総額:1,200億円

- PER(株価収益率):9.84倍

PERは、同業で時価総額が近い、太陽化学(2902) 8.7倍、荒川化学(4968) 22.3倍、ステラケミファ(4109) 6.8倍と比較すると、中間的な水準です。

- PBR(株価純資産倍率):1.58倍

- 信用倍率(信用買い残÷信用売り残):15.3倍

- 年間配当金(予想):60円(年2回 9月 30円、3月 30円)、年間利回り:1.77%(配当性向 16.8%)

| 決算期 | 1株当たり 年間配当金(円) | 配当性向 (%) |

| 2018年3月期 | 45 | 24.2 |

| 2019年3月期 | 46 | 23.7 |

| 2020年3月期 | 46 | 23.3 |

| 2021年3月期 | 48 | 25.0 |

| 2022年3月期 | 55 | 17.9 |

年利回りは1.77%で、東証プライムの単純平均 2.36%(9/16時点) と比較すると低い水準です。

表4のように、直近5年間の配当金は、年間1株当たり45~55円で推移し、前期と同じ年もありますが、基本的には増配しています。

配当性向は、10%台~20%台で安定しています。

この会社は、

株主への長期的な利益還元を経営の重要課題の一つとして考えています。

利益配分は、業績や事業計画、財務体質等を総合的に勘案し、長期にわたり安定的な配当を行うことを基本方針としています。

内部留保金は、将来の事業成長のための設備投資および研究開発に充当していく方針です。

また、中間配当と期末配当の年2回の剰余金の配当を行うことを基本方針としています。

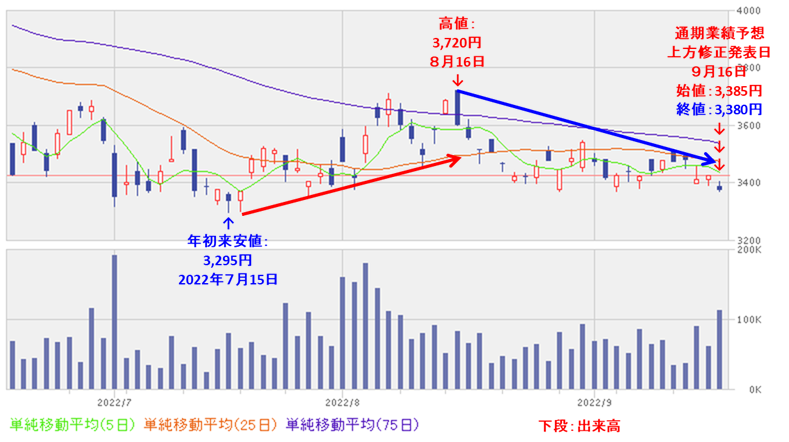

【直近の株価動向】

<週足チャート(直近2年間)>

週足ベースの株価は、2020年11月に安値(3,150円)をつけた後は、上昇トレンドで推移し、2021年9月に高値(5,420円)をつけました。

しかしその後は下落トレンドに転じ、2021年9月の安値に戻りつつあります。

<日足チャート(直近3か月間)>

直近の株価は、7月中旬に年初来安値(3,295円)をつけた後は上昇し、8月中旬に高値(3,720円)をつけました。

しかしその後は調整し、現在は全ての移動平均線の下に位置しています。

今後は、今回の通期業績予想の上方修正を好感されて、上昇に転じていくのか、地合いの悪さに押され、7月中旬につけた年初来安値に近づいていくのか要注目です。

まとめ

【上方修正のインパクト】

- 今期通期の業績予想を、期初の当初予想と比べ、売上高は微増、利益面は1割前後の増額修正をし、インパクトはそれほど強くない。

- ただ、会社としては、市況・生産能力・在庫状況・為替等、業績に影響を与える条件について精査して、2Q累計より通期は厳しく見積もっているため、この点は改善する可能性もある。

【業績】

- 今期(2023年3月期)1Qの業績は、旺盛な半導体需要により主力製品である超高純度コロイダルシリカの販売が好調に推移し、円安による為替差益の計上があり、

前年同期比 増収増益で、営業収益は4割弱の増収、利益面は4~6割強の増益で好調な結果。 - 今期の通期予想は、今回の上方修正後では、

前期比 増収増益で、売上高は2割強増、利益面は1割強の増益を見込んでいる。 - その通期予想に対する進捗率は、1Q終了時点で、売上高、利益面ともに1/4程度でまあまあ。

【株主還元】

- 配当利回りは1.77%で、東証プライムの単純平均 2.36%(9/16時点) と比較すると低い水準。

- 直近5年間の配当金は、年間1株あたり45~55円で推移し、前期と同じ年もあるが、基本的には増配している。

配当性向は、10%台~20%台で安定。

【流動性】

- 直近の出来高の5日平均は663百株、25日平均は637百株で、流動性は若干低い水準。(1,000百株を平均水準とした。)

【株価モメンタム】

- 週足ベースの株価は、2020年11月に安値(3,150円)をつけた後は、上昇トレンドで推移し、2021年9月に高値(5,420円)をつけた。

しかしその後は下落トレンドに転じ、2021年9月の安値に戻りつつある。 - 直近の株価は、7月中旬に年初来安値(3,295円)をつけた後は上昇し、8月中旬に高値(3,720円)をつけた。

しかしその後は調整し、現在は全ての移動平均線の下に位置している。 - 今後の株価は、今回の通期業績予想の上方修正を好感されて、上昇に転じていくのか、地合いの悪さに押され、7月中旬につけた年初来安値に近づいていくのか要注目。

以上のことから、

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 上方修正の インパクト | ⭐⭐⭐ |

| 業績 | ⭐⭐⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐⭐ |

| 株価モメンタム | ⭐⭐⭐ |

| 流動性 | ⭐⭐ |

| 総合判定 | ⭐⭐⭐(中立) |

と判断しました。

最後までご覧いただき、ありがとうございました。