直近で自己株式の取得を発表した銘柄に関して、この発表のタイミングで株を買った場合、利益を得ることができるのか?

足元の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証プライムから卸売業種の丸紅です。

最後までお付き合いいただけるとうれしいです!

「自社株買い」とは?

上場企業が自らの資金を使って、株式市場から自社の株式を買い戻すことをいう。

日本証券業協会HP 金融・証券用語集

自社の株を買った後は、

- 買い戻した株式を消却する。(無効とする。)

- 金庫株としてそのままにしておき、いずれ資金調達などの目的で売却する。

の2通りあります。

【自社株買いのメリットとデメリット】

<メリット>

- 発行済み株式数が減るため、会社の利益総額が変わらなければ、1株当たり利益(EPS)が増えるので、企業価値が上がる=株価が上がる可能性がある。

(配当とともに株主還元の一つ) - 配当金の支払いが少なくて済む。(企業側のメリット)

- 敵対的買収の防衛策(株価が上がって敵対企業が株を買いにくくなることと、市場に出回る株数の割合が少なくなるため)

- ROE(株主資本利益率:ROE = 当期純利益 ÷ 自己資本×100(%))が上がる。

自社株買いを行った場合、自己資金が減りますので、分母の「自己資本」が小さくなりROEが上がります。

<デメリット>

- 自己資金が減り、設備投資などの自社の成長に回せる資金が少なくなる。

- 自己資本比率(自己資本(総資本-他人資本)÷総資産) ×100)が下がる。

などがあります。

それでは、見ていきましょう!

自社株買いの概要

会社から発表された自己株式取得の概要は、表1のようになっています。

株数と金額の上限が設定されていますが、株価が上がれば、取得に必要な金額も大きくなりますので、予定の取得株数よりも少なくなることも多いです。

| 自社株買い発表日 | 2024年5月2日(木) |

| 取得期間 | 2024年5月7日~ 9月30日 |

| 取得株式の総数 | 普通株式 3,800 万株(上限) (発行済株式総数(自己株式を除く)に対する割合:2.3%) |

| 取得金額の5総額 | 500 億円(上限) ※取得株数の上限で割ると1株あたり1,315 円換算 |

| 取得方法 | ①自己株式立会外買付取引(ToSTNeT-3)による市場買付 ②東京証券取引所における市場買付 |

【自社株買いを行う理由】

- 機動的な資本政策の遂行及び株主還元の拡充を図るため、自己株式を取得するもの

としています。

また、今回発表された自社株買いで取得した株数は、株式報酬として充当を見込む株数(100 万株)を除いた全数を消却することも合わせて発表しています。

今回の自己株式の取得数量は、発行済み株式総数(自己株式を除く)の2.3%と自社株買いの数量としてはほどほどの数量(※1)です。

※1 一概に言えませんが、目安として、5%以上:かなり多い、3%以上5%未満:多い、1%以上3%未満:ほどほど、1%未満:少ないとしています。

また、この銘柄の直近の出来高(売買が成立した株式の数量)の5日平均は73,206百株、25日平均は57,748百株で、流動性は高い水準です(1,000百株を平均水準としています)。

どんな会社?

日本の大手総合商社の一角で、

国内外のネットワークを通じて、ライフスタイル、情報・物流、食料、アグリ事業、フォレストプロダクツ、化学品、金属、エネルギー、電力、インフラプロジェクト、航空・船舶、金融・リース・不動産、建機・産機・モビリティ、次世代事業開発、次世代コーポレートディベロップメント、その他の広範な分野において、

輸出入(外国間取引を含む)及び国内取引のほか、各種サービス業務、内外事業投資や資源開発等の事業活動を多角的に展開している会社です。

事業セグメントは、「ライフスタイル」「情報ソリューション」「食料第一」「食料第二」「アグリ事業」「フォレストプロダクツ」「化学品」「金属」「エネルギー」「電力」「インフラプロジェクト」「航空・船舶」「金融・リース・不動産」「建機・産機・モビリティ」「次世代事業開発」「次世代コーポレートディベロップメント」「その他」があり、それぞれ、

- ライフスタイル

アパレル、フットウェア、生活用品、スポーツ用品、産業資材、繊維原料、タイヤ、ゴム資材等多岐にわたる商品を取り扱い、商品の企画・製造・卸売/小売販売から事業投資・運営まで様々な事業を展開 - 情報ソリューション

ICT分野では、システムソリューション事業、モバイル事業、ネットワーク事業等、

物流分野では、フォワーディング(運送・通関・保管・船積み等の一貫業務)事業、物流センター運営事業等、デジタル技術を活用した多様なサービスを提供 - 食品第一

乳製品、砂糖、加工食品・飲料及びその原料、業務用食材、農水産物等、食に係る様々な商品を取り扱っており、

原料調達から、高付加価値商品の生産・加工事業、流通機能を活かした卸・小売事業に至る幅広い事業を展開している。

また、新分野として、フードサイエンス領域での事業構築にも取り組んでいる。 - 食品第二

飼料穀物、大豆、小麦等、穀物・畜産分野に係る様々な商品を取り扱っており、穀物集荷事業から穀物サイロ事業、配合飼料製造事業、畜肉の生産・処理加工・販売事業に至る幅広い事業を展開している。また、デジタル技術を活用した畜産営農支援、穀物取引の効率化にも取り組んでいる。 - アグリ事業

米国、欧州、南米、アジア等の地域において農業資材小売及び卸売事業を展開 - フォレストプロダクツ

製紙原料・板紙・衛生紙・洋紙・バイオマス燃料等の製造・販売、植林事業への参画及び住宅資材の販売 - 化学品

石油化学品等の川上から電子材料、機能化学品の川下に至るまで多種多様の製品を取り扱っている。

飼料添加剤や食品機能材といった人口増加に伴い持続的な成長が期待できるライフサイエンス分野・AIを活用した画像診断をはじめとするデジタルヘルス分野での事業拡大に注力するとともに、これまでの化学品の枠を超えた新しい商品や仕組み作りにも取り組んでいる。 - 金属

- 鉄鋼・非鉄軽金属の原料資源の海外における開発事業

- 非鉄軽金属の製造・加工・販売

- 鉄鋼・非鉄軽金属の原料資源

- セメント関連資材の売買

- 鋼板・鋼管・特殊鋼等の鉄鋼製品全般の生産・加工・販売事業

- 鉄・非鉄軽金属・レアメタル関係のリサイクル等

- エネルギー

天然ガス事業(生産、液化、トレード)、石油・ガスの探鉱・開発・生産事業、石油・LPGのトレード・物流・マーケティング事業、原子力事業(ウラン鉱山開発、原子燃料サイクル、関連機器販売・サービス)、新エネルギー関連事業(水素、燃料アンモニア、バイオ燃料、環境価値取引等)等の幅広い分野に取り組んでいる。 - 電力

発電事業並びに分散型電源事業、蓄電池・電力需給調整等を含むエネルギーマネジメント事業、電力小売事業、新エネルギー関連事業を含む電力サービス事業からなる多彩な電力事業における開発・投資・保守・運営・資産維持管理に加え、発電・送変電機器の納入及び工事請負 - インフラプロジェクト

- エネルギー関連インフラ、交通インフラ、社会インフラ、上下水道・海水淡水化

- 脱炭素・低炭素・循環エコノミー関連分野を含む産業プラントの各分野での開発・投資・運営

- 関連設備の納入・工事請負・運転維持管理

- 海外インフラ資産を対象としたファンド運営事業

- 航空・船舶

- 航空機・防衛宇宙関連機器等の輸出入、並びにこれら関連商材を取り扱う卸売・小売・製品開発・各種サービス等の分野への事業展開・投融資

- 貨物船・タンカー・LNG船等各種船舶の取引仲介・ファイナンス、保有・運航・管理等の事業を展開

- 船舶関連資材の取扱い

- 金融・リース・不動産

- 金融・リース分野

総合リース、自動車販売金融、航空機リース、航空機エンジンリース、冷蔵冷凍トレーラー・商用車のリース及びレンタル、貨車リース、プライベートエクイティファンド事業等 - 不動産分野

不動産開発事業、アセットマネジメント・プロパティマネジメント事業、インフラファンド事業等 - 保険分野

保険仲介事業、キャプティブ(自社及び自社グループの保有するリスクを保険として専門的に引き受けることを目的とする再保険)事業等

- 金融・リース分野

- 建機・産機・モビリティ

- 建設機械・鉱山機械・自動車・産業機械・工作機械等の輸出入

- これら多様な商材を取り扱う、卸売事業・小売事業・製品開発・各種サービス等の分野への投融資

- 次世代事業開発

スマートシティ・インフラ、新技術、オフショアDX、医薬・医療機器、医療サービス、ウェルネス・ビューティー、教育等、今後飛躍的な市場成長が見込まれ、これまで同社として十分な取組みができていない領域において、

同社が有する幅広い事業・機能・ネットワークとの掛け合わせや、世の中の最先端のビジネスモデルを先取りすることで新たなビジネスモデルの開発・構築を推進 - 次世代コーポレートディベロップメント

専門性の高い投資プロフェッショナル人材のスキル・ノウハウを活用し、次世代消費者向けの成長事業を丸紅グループに取り込むことを目的として投資・M&Aを推進するコーポレートディベロップメント、

革新的な技術やビジネスモデルを有する国内外のスタートアップへの投資を行うコーポレートベンチャーキャピタルの運営、eスポーツでの取組みを起点とした次世代メディア事業の開発・構築を推進 - その他(本部・管理等)

グループファイナンス及びグループ会社向けの財務・金融業務等

を行っています。

2024年3月期通期のセグメント別売上高構成比は、

- ライフスタイル 2.6%

- 情報ソリューション 5.2%

- 食料第一 12.3%

- 食料第二 15.6%

- アグリ事業 20.1%

- フォレストプロダクツ 3.4%

- 化学品 7.5%

- 金属 7.3%

- エネルギー 11.1%

- 電力 4.1%

- インフラプロジェクト 0.4%

- 航空・船舶 1.8%

- 金融・リース・不動産 0.8%

- 建機・農機・モビリティ 7.6%

- 次世代事業開発 0.3%

- 次世代コーポレートディベロップメント 0.0%

となっており、「アグリ事業」が最も多く2割、次に「食品第二」が2割弱、「食品第一」が1割強を占めています。

直近の経営概況

【2024年3月期通期(2023年4月~2024年3月)の経営成績】

(国際会計基準(IFRS、連結):2024年5月2日発表)

| 決算期 | 収益 [億円] (前期比 [%]) | 営業 利益 [億円] (同) | 税引前 利益 [億円] (同) | 親会社所有者 に帰属する 当期利益 [億円] (同) |

| 2023年3月期 通期実績 | 91,904 (8.0) | 3,408 (19.8) | 6,517 (23.3) | 5,430 (28.0) |

| 2024年3月期 通期実績 | 72,505 (△21.1) | 2,763 (△18.9) | 5,671 (△13.0) | 4,714 (△13.2) |

| 2025年3月期 通期会社予想 | ー | ー | ー | 4,800 (1.8) |

表2の通り、前期比 減収減益で、売上高は2割強減、利益面は1~2割の減益で着地しました。

今期(2025年3月期)通期の業績は、親会社所有者に帰属する当期利益のみの予想ですが、前期比 微増を見込んでいます。

【2024年3月期通期の概況、経営成績の要因】

収益は前連結会計年度比(以下「前年度比」)1兆9,400億円(21.1%)減収の7兆2,505億円となりました。

セグメント別には、主に食料第二でGavilon穀物事業の売却に伴い減収となりました。

売上総利益は前期比145億円(1.4%)増益の1兆658億円となりました。

セグメント別の主な増減は以下のとおりです。

<アグリ事業>前期比 276億円増益

米国肥料卸売事業の改善

<建機・産機・モビリティ>前期比 188億円増益

販売台数等の増加に伴う自動車関連事業及び建設機械事業の増益

<金属>前期比 288億円減益

商品価格の下落に伴う豪州原料炭事業の減益

営業利益は、販売費及び一般管理費の増加により、前期比645億円(18.9%)減益の2,763億円となりました。

持分法による投資損益は前期比 246億円(8.6%)増益の3,114億円となりました。セグメント別の主な増減は以下のとおりです。

<フォレストプロダクツ>前期比 139億円増益

前年度に計上した国内洋紙製造・販売事業投資の減損損失の反動等

<電力>前期比 85億円増益

海外発電事業の増益等

<金属>前期比 164億円減益

商品価格の下落に伴う豪州原料炭事業の減益等

上記に加えて、前連結会計年度に計上したGavilon穀物事業売却益の反動もあった結果、親会社の所有者に帰属する当期利益は前期比 716億円(13.2%)減益の4,714億円となりました。

【セグメント別の業績】

セグメント別の業績は、表3です。

主力の「アグリ事業」と「食品第二」は前期比 減収減益、

「食品第一」は増収増益、

「エネルギー」は減収増益、

となっています。

| セグメント | 収益 [億円] (前期比 増減率 [%]) | 親会社 所有者に 帰属する 当期利益 [億円] (同) |

| ライフスタイル | 1,862 (10.1) | 99.1 (45.7) |

| 情報 ソリューション | 3,768 (5.6) | 77.6 (△18.5) |

| 食料第一 | 8,946 (0.4) | 169 (46.9) |

| 食料第二 | 11,346 (△61.0) | 179 (△76.6) |

| アグリ事業 | 14,537 (△2.7) | 415 (△2.8) |

| フォレスト プロダクツ | 2,429 (△9.1) | △141 (赤字幅 拡大) |

| 化学品 | 5,413 (△19.8) | 70.1 (△50.7) |

| 金属 | 5,297 (1.4) | 1,634 (△17.9) |

| エネルギー | 8,081 (△13.2) | 392 (1.4) |

| 電力 | 2,988 (△10.5) | 473 (18.2) |

| インフラ プロジェクト | 315 (36.6) | 169 (92.2) |

| 航空・船舶 | 1,285 (10.4) | 263 (△6.4) |

| 金融・リース ・不動産 | 574 (14.0) | 438 (0.3) |

| 建機・産機 ・モビリティ | 5,535 (25.3) | 271 (13.8) |

| 次世代事業開発 | 222 (31.9) | 3.4 (黒字 転換) |

| 次世代コーポレート ディベロップメント | 1.9 (前期 0億円) | △30.5 (赤字幅 拡大) |

セグメント別の状況は以下です。

<ライフスタイル>

衣料品等の取引における増益及び前年度に計上した衣料品等の企画・製造・販売事業に関連する一過性損失の反動により、増益となりました。

<情報ソリューション>

IT関連事業の中間持株会社設立に伴う経費増加等により、減益となりました。

<食料第一>

インスタントコーヒーの製造・販売事業、即席麺等の製造・販売事業及び国内菓子卸事業の増益により、増益となりました。

<食料第二>

前年度に計上したGavilon穀物事業売却益の反動及び肉牛処理加工・販売事業の減益等により、減益となりました。

<アグリ事業>

米国肥料卸売事業の改善があったものの、農薬等の農業資材価格下落を背景としたHelena社の減益により、減益となりました。

<フォレストプロダクツ>

前年度に計上した国内洋紙製造・販売事業投資の減損損失の反動等があったものの、

パルプ市況悪化に伴うムシパルプ事業の減益に加え、当年度においてもベトナム段ボール原紙の製造・販売及び包装資材の販売事業における固定資産の減損損失があり、赤字幅拡大となりました。

<化学品>

飼料添加剤販売事業におけるのれんの減損損失及び石油化学品・無機化学品取引の減益等により、減益となりました。

<金属>

商品価格の下落に伴う豪州原料炭事業の減益等により、減益となりました。

<エネルギー>

原油・ガス価格の下落等に伴う石油・ガス開発事業の減益等があったものの、

前年度に計上した石油・ガス開発事業における一過性損失の反動等により、増益となりました。

<電力>

海外発電事業の増益等により、増益となりました。

<インフラプロジェクト>

海外インフラ案件における一過性利益等により、増益となりました。

<航空・船舶>

航空関連事業における需要回復に伴う増益があったものの、船舶市況の悪化に伴う船舶保有運航事業の減益により、減益となりました。

<金融・リース・不動産>

米国中古車販売金融事業の減益があったものの、

米国航空機リース事業における一部ロシア向け機体の和解金受領及び国内不動産事業の増益等があったことにより、増益となりました。

<建機・産機・モビリティ>

建設機械事業の増益により、増益となりました。

<次世代事業開発>

前年度に計上した貸倒費用の反動等に加え、中東における医薬品・医療機器販売事業の増益もあり、黒字転換となりました。

<次世代コーポレートディベロップメント>

傘下事業会社の立ち上げに伴う経費増加等により、赤字幅拡大となりました。

【財政面の状況】

<自己資本比率>(自己資本(総資本-他人資本)÷総資産)×100)

2024年3月期末時点で38.8%と前期末(36.2%)から2.6ポイント増加しました。

これは主に、それぞれ前期末比で、

- 負債

- 営業債務が624億円増加し、流動負債が合計で489億円増加

- 社債及び借入金が3,019億円増加し、非流動負債が合計で3,402億円増加

- 資本

- 利益剰余金が3,085億円増加、在外営業活動体の換算差額が円安により3,769億円増加し、親会社の所有者に帰属する持分が合計で5,819億円増加

したことによるものです。

自己資本比率の数値としては問題ないレベルです。(20%以上を安全圏内としています。)

<キャッシュ・フロー>2024年3月期累計のキャッシュ・フロー(以下、CF)の状況

- フリーCF(営業活動によるCFと投資活動によるCFを合計した金額 ※2)1,080億円の収入

- 営業活動によるCF 4,424億円の収入(前期 6,063億円の収入)

- 投資活動によるCF 3,344億円の支出(同 1,568億円の収入)

※2 フリーCFの説明:

- プラスの場合:会社が自由に使える資金が増える。

- マイナスの場合:会社が自由に使える資金が減る。

前期(2023年3月期累計)のフリーCF(7,631億円の収入)から6,550億円減少しています。

営業活動によるCFの主な内訳(億円):

- 当期純利益 4,825

- 持分法による投資損益 △3,113

- 配当金の受取額 2,243

投資活動によるCFの主な内訳(億円):

- 有形固定資産の取得による支出 △1,533

- 子会社の取得による支出 △561

- 持分法で会計処理される投資及びその他の投資の取得による支出 △2,153

【今期(2025年3月期通期)業績の見通し】

世界全体では、これまでの金融引締め効果や、財政支援の縮小が重しとなる一方で、主要国での期中の利下げ開始や新興国経済の堅調な拡大に下支えされ、過去平均より弱いものの昨年度並みの成長を見込んでいます。

米国では高金利環境が消費・投資活動の重しとなっていますが、期中の利下げ開始により景気は再加速するとみています。

一方で、中国では不動産市場の低迷が続くなかで成長率は昨年度から鈍化するとみられ、

欧州もインフレ沈静化に伴い個人消費が持ち直しますが、製造業を中心に生産活動の弱さが続くとみています。

加えて、ロシア・ウクライナ情勢や中東情勢の緊迫等の地政学リスクにより、国際的な貿易・投資活動の停滞やサプライチェーンの混乱等が生じる懸念も強まっています。

このように世界経済が勢いを欠くなかで、一次産品については、需要は弱いものの、供給サイドの抑制もあり底堅く推移すると見込んでいます。

金融環境については、主要国において期中の利下げ開始が見込まれますが、年度を通じて比較的引き締まった金融環境が維持されるとみています。

こうした環境下、世界経済は昨年度並みの成長率が続くとみられます。

以上を踏まえた、2025年3月期の親会社の所有者に帰属する当期利益は、4,800億円(前期比 1.8%増)を見込んでいます。

なお、為替は期中平均レートで140円/ドルを想定(2024年3月期実績:144.62円/ドル)しています。

株価指標と動向

【2024/5/2(木)終値時点の数値】

- 株価:2,900.5円

- 時価総額:4兆8,621億円

- PER(株価収益率(今期予想)):10.1倍

PERは、同業で時価総額が近い、三菱商事(8058) 15.3倍、伊藤忠商事(8001) 13.3倍、三井物産(8031) 12.8倍と比較すると、低めの水準です。

- PBR(株価純資産倍率):1.40倍

- 信用倍率(信用買い残÷信用売り残):6.73倍

- 年間配当金(会社予想):90円(年2回 9月 45円、3月 45円)、利回り:3.10%(配当性向 31.4%)

配当利回りは3.10%で、東証プライムの単純平均2.18%(5/2時点) と比較すると高い水準です。

表4のように、直近5年間の配当金は、年間1株あたり33~85円で推移しています。

配当性向は、最終赤字の年を除き、20%台~30%で安定しています。

| 決算期 | 1株当たり 年間配当金 [円] | 配当性向 [%] |

| 2020年3月期 | 35 | ー (最終赤字) |

| 2021年3月期 | 33 | 26.1 |

| 2022年3月期 | 62 | 25.5 |

| 2023年3月期 | 78 | 24.7 |

| 2024年3月期 | 85 | 30.4 |

この会社は、

中期経営戦略「GC2024」期間(2023年3月期~2025年3月期)における株主還元については、

中長期的な利益成長に合わせて増配していく累進配当を実施し、総還元性向30%~35%程度を目安に機動的な自己株式取得を実施するとしています。

【直近の株価動向】

<週足チャート(直近2年間)>

2022年7月に安値(1,142円)をつけた後は、長期間、高値切り上げ安値切り上げの上昇トレンドで推移し、2024年5月に上場来高値(2,922円)をつけています。

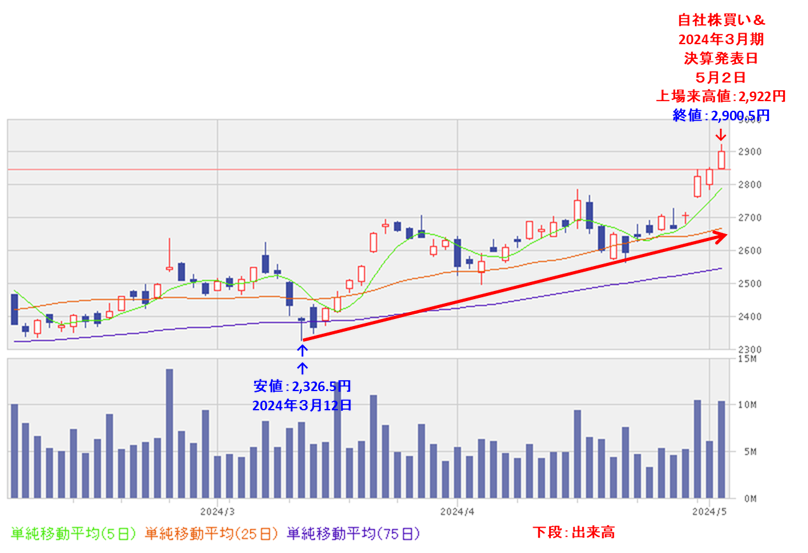

<日足チャート(直近3か月間)>

3/12に安値(2,326.5円)をつけた後は、高値切り上げ安値切り上げの上昇基調で推移し、直近の5/2に上場来高値(2,922円)をつけています。

今後は、今回の自社株買いと2024年3月期決算を好感され、さらなる上値追いをしていくのか、勢いが失速し下落基調に転じるのか、要注目です。

まとめ

【業績】

- 前期(2024年3月期)の業績は、主にGavilon穀物事業の売却に伴い減収となり、商品価格の下落に伴う豪州原料炭事業の減益等やGavilon穀物事業売却益の反動もあり、

前期比 減収減益で、売上高は2割強減、利益面は1~2割の減益で着地。 - 今期(2025年3月期)の業績予想は、世界経済は昨年度並みの成長率が続くと見込み、

親会社所有者に帰属する当期利益のみの予想で、前期比 微増を見込む。

ただ、為替は期中平均レートで140円/ドルを想定し、現時点での為替動向からすると若干控えめな印象。

【株主還元】

- 今期の配当利回り(会社予想)は3.10%で、東証プライムの単純平均 2.18%(5/2時点) と比較すると高い水準。

- 直近5年間の配当金は、年間1株当たり33~85円で推移しており、

配当性向は、最終赤字の年を除き、20%台~30%で安定している。 - 会社の還元方針は、中期経営戦略「GC2024」期間(2023年3月期~2025年3月期)における株主還元については、

中長期的な利益成長に合わせて増配していく累進配当を実施し、総還元性向30%~35%程度を目安に機動的な自己株式取得を実施するとしている。

【自社株買い数量・流動性】

- 自社株買い数量は、発行済み株式総数(自己株式を除く)の2.3%とほどほどの数量。

また、今回発表された自社株買いで取得した自己株式のうち、株式報酬として充当を見込む株数(100 万株)を除いた全株数を消却予定。 - 直近の出来高の5日平均は73,206百株、25日平均は57,748百株で、流動性は高い水準。

【株価モメンタム】

- 週足ベースの株価は、2022年7月に安値(1,142円)をつけた後は、長期間、高値切り上げ安値切り上げの上昇トレンドで推移し、2024年5月に上場来高値(2,922円)をつけた。

- 直近の株価は、3/12に安値(2,326.5円)をつけた後は、高値切り上げ安値切り上げの上昇基調で推移し、直近の5/2に上場来高値(2,922円)をつけている。

- 今後の株価は、今回の自社株買いと2024年3月期決算を好感され、さらなる上値追いをしていくのか、勢いが失速し下落基調に転じるのか要注目。

以上のことから、

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 業績 | ⭐⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐⭐⭐ |

| 株価モメンタム | ⭐⭐⭐⭐⭐ |

| 自社株買い数量 | ⭐⭐⭐ |

| 流動性 | ⭐⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐⭐ (買い) |

と判断しました。

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。