こんにちは!

直近で公募増資・売出(以下、PO)を実施した銘柄に関して、POに応募して買った場合、利益は出たのか?

受渡期日当日と受渡期日1週間後の結果を検証しました。

今回は、受渡期日が12/13(月)のSIGグループ、日本プロロジスリート、12/14(火)の恵和です。

最後までお付き合いいただけると嬉しいです💖

発行価格とその後の株価推移

まずは、発行(売出)価格で買って1週間(5営業日)後まで保有した場合、含み益なのか含み損なのか?確認していきましょう!

受渡期日の寄付又は大引けと1週間(5営業日)後の結果は、

SIGグループと日本プロロジスリートは全ての段階で損益プラス、恵和は損益マイナスの結果でした。

今回は、銘柄によって明暗が分かれましたね。

恵和は、受渡日1週間後を底にして、大納会時点では、発行価格を473円上回ってきています。(12/30の終値:6,040円)

ちなみに私は、 応募無しでした。

それでは個別に見ていきましょう!

要因分析:SIGグループ(4386)

この会社の2022年3月期2Qの業績は、前年同期比 増収増益で、売上は1割増、利益面は2~7割程度の増益となっており好調でした。

2022年3月期通期の業績予想は、2Q累計期間に、半導体業界における旺盛な需要による電子部品実装装置関連の開発や、公共系の DX 化推進関連のシステム開発など売上高は当初予定より堅調に推移し、

3Q以降も堅調に推移を予想することから、売上高は微増ですが、利益面は2割弱増の上方修正をしていました。

上記の上方修正した業績予想に対する進捗率は、営業利益は遅れ気味でしたが、売上高、その他の利益面ともに5割弱とそこそこ順調でした。

株主還元は、配当金は年利回り 2.8% (12/1時点) で、東証2部の単純平均2.04%(11/30時点) と比較すると高い水準で、

直近の配当金は、2018年6月に上場して以来、普通配当はずっと12円(2019年3月期と2020年3月期は記念配当を加算)で安定していました。

株価は、週足ベースでは、昨年のコロナショック時の安値(353円)をつけた後急騰して、昨年10月に5倍近い高値(1,629円)をつけましたが、その後は調整し、下落トレンドへ転換しました。

直近の株価は、9月末に高値(948円)をつけた後は、右肩下がりの下落トレンド基調で推移し、

2Qの決算発表と通期業績の上方修正発表の翌営業日(11/12)は、前日比 56円(+8.7%)上げましたが、これ以降続かず、今回のPO発表の翌営業日は11円値を下げ(-1.7%)、下落トレンド継続の格好になりました。

今回のPO発表と同時に自社株買いも発表したのですが、株式の売出数量が発行済み株式総数の8.0%であるのに対し、自社株買いは2.05%でしたので、この自社株買いでは、売出による需給悪化は解消できなかったですね。

しかしながら、受渡日1週間後の寄付までは何とか売出価格(533円)を下回らなかったという結果でした。

ご参考(PO前の分析):【公募増資・売出(PO)は買いか?】SIGグループ(4386)

【PO発表後の株価の動き】

<日足チャート(直近3か月)>

PO発表後の株価は、需給悪化が解消されず、下落トレンドで推移しましたが、結局、受渡日(12/13)の寄付で売却した場合に最大の利益が出ました。

受渡日以降も、緩やかですが下落トレンドを継続しましたが、現在(12/30)は、ようやく5日移動平均線(緑線)が上向きとなり、上昇の兆しが見え始めています。

要因分析:日本プロロジスリート(3283)

このJ-REITの特徴は、コロナ禍で急激に需要が拡大したEC市場において、基幹インフラである物流施設の中でも、物流効率化に資する一定の規模、立地条件、機能性、安全性を備えた「Aクラス物流施設」に重点的に投資し、中長期的な観点に立って保有・運営し、

世界最大規模の物流不動産の開発・所有・運営会社であるプロロジス・グループによるサポートを受け、その運営ノウハウその他の経営資源を最大限に活用し、着実な資産規模の拡大とその価値の向上に努めており、収益力が見込めました。

2021年5月期の運用状況は、前期比 増収増益で、営業収益、当期純利益を除く利益面は微増だが、当期純利益は2割強減益の結果で、2021年11月期は引き続き、増収増益で営業収益、利益面は微増の予想でした。

今回の公募増資による新規取得資産は、取得金額で約7.6%の増加率(7,583億円→8,160億円)であり、それからすると、修正された営業収益や利益面の増額の割合(営業収益は6%、利益面は5%程度の増額)は、取得金額と同程度の増収増益の効果があり、納得性がありました。

分配金の年利回り 2.7%(12/1時点)は、東証1部上場会社の単純平均2.00%と比較して高いですが、J-REITの利回り(5~6%台(2021年10月時点))と比較すると物足りなかったです。

直近の分配金は毎期増配されていましたが、公募増資後の2022年5月期の分配金の予想は、2021年11月期から50円減額予想でした。

投資口価格の動向は、昨年のコロナショック時の安値(221,200円)から右肩上がりの上昇トレンドを継続しており、現在は、その安値の1.5倍以上の値をつけていました。

直近の投資口価格は、9月初旬につけた高値(407,500円)から、高値切り下げの下落トレンドで推移。

今回のPO発表の翌営業日(11/30)は、出来高を伴い大きめの陰線をつけて、前日比 11,000円安(-2.9%)で終了し、下降トレンドが加速したと思いきや、

12月初旬からの日程平均やJ-REIT指数の上昇とともに、上昇に転じてきましたね。

ご参考(PO前の分析):【公募増資・売出(PO)は買いか?】日本プロロジスリート(3283)

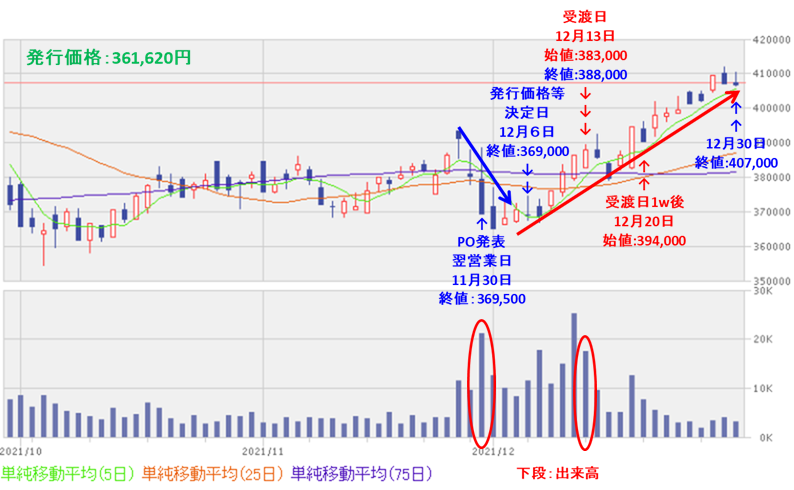

【PO発表後の株価の動き】

<日足チャート(直近3か月)>

PO発表後の投資口価格は、PO発表の3営業日ほどで下げ止まり、発行価格等決定日以降も順調に上昇していきました。

そして、受渡日以降1週間以上過ぎた現時点(12/30)でも、右肩上がりの上昇トレンドで推移しています。

要因分析:恵和(4251)

この会社の2021年12月期3Qの業績は、前年同期比 増収増益で、売上高は1割強、利益面は2倍以上の増益の結果となっており好調でした。

今3Q決算発表の2週間後のPO実施の発表と同時に、2021年12月期通期の業績を、直下型ミニ LED 液晶ディスプレイ用の複合拡散板及び光拡散フィルムの販売増加が見込まれるため、売上高は当初予想から1割強、利益面は5割弱の上方修正をしました。

上記の通期業績を上方修正した後の業績予想に対する進捗率は、売上高、利益面ともに7割程度に達しており順調でした。

株主還元は、配当は年利回り 0.4%で、東証1部の単純平均2.01%(11/30時点) と比較すると低い水準でしたが、

直近の配当金は、2017年から連続増配を継続していましたので、この点は魅力がありましたね。

株価は、昨年のコロナショック時の安値(890円)から、右肩上がりの上昇トレンドを継続しており、現在はその安値の6倍もの値をつけており、

直近の株価は、今3Qの決算発表の翌営業日(11/15)に決算を好感されてか、前日比 990円高(+19.5%)と窓を開けて急騰しましたが、11/19に高値(6,740円)をつけた後は、下落基調で推移。

今回のPO発表と通期業績の上方修正発表の翌営業日(11/29)は、業績の好調さよりも1株利益の希薄化懸念が上回り、前日比 320円(-5.3%)下げ、下落が加速してしまいましたね。

ご参考(PO前の分析):【公募増資・売出(PO)は買いか?】恵和(4251)

【PO発表後の株価の動き】

<日足チャート(直近3か月)>

PO発表後の株価は、発行価格等決定日(12/6)以降、受渡日1週間後まで下落を継続しました。

しかし直近では、受渡日1週間後(12/21)を安値として、上昇を開始し勢いが増してきており、11/19につけた直近の高値(6,740円)を超えてくれば、さらなる上昇が期待できそうです。

まとめ

SIGグループ(4386) 、日本プロロジスリート(3283)、恵和(4251)のPO予想と一週間(5営業日)後の投資口価格は、

| 銘柄名 | 事前予想 | 結果(損益) (「1週間(5営業日)後始値」 ー「発行価格」) [円](%) | 判定 |

| SIGグループ | 中立 | +2 (+0.4) | 〇 |

| 日本プロロジスリート | 中立 | +32,380 (+9.0) | × |

| 恵和 | 買い | -377 (-6.8) | × |

※事前予想の「買い」は3%以上の上昇、「中立」は±3%、「見送り」は3%以上の下落を想定しています。

でした。

今回は1勝2敗、勝率0.333の結果でした。反省ですm(_ _”m)

日本プロロジスリートは、12月初めから、日経平均やJ-REIT指数が上昇に転じたこともあり、予想していた以上に上昇の勢いがありました。

恵和は、受渡日1週間後までは下落基調でしたが、そこから上昇に転じてきましたので、現時点(12/30)まで保有していれば損益プラスになっています。

今後の株価動向ですが、

SIGグループは、直近では上昇に転じようとする兆しが出始めています。

今後の上昇への転換に期待です。

日本プロロジスリートは、12月初めから順調な上昇基調で推移しており、今後どこまで価格を伸ばせるか楽しみです。

恵和は、大納会(12/30)に出来高を伴い、大きめの陽線をつけて終了しました。

2022年初からの上昇で、上場来高値(11/19:6,740円)越えに期待です。

参考になればうれしいです✨

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。