こんにちは!

直近で立会外分売の実施を発表した銘柄に関して、分売で買った場合、利益を得ることができるのか?直近の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証スタンダードからサービス業種のコーユーレンティアです。

最後までお付き合いいただけるとうれしいです!

- 立会外分売とは?

新規株主を増やすことを目的として、上場会社が大株主である銀行やオーナー経営者などの保有株を小口に分けて、証券取引所の立会外で不特定多数に売り出すこと。

取引開始前など取引時間外(=立会外)に売り出されることからこのように呼ばれる。- 立会外分売の魅力

- 前日終値より安く購入可能

- 立会外分配における買付側の購入価格は確定値段(1本値)で、分売実施日の前日終値よりディスカウントされるのが一般的。過去の例では、約3~5%のディスカウントで実施されています。

(ディスカウント率は取引所の規定により最大10%)

- 立会外分配における買付側の購入価格は確定値段(1本値)で、分売実施日の前日終値よりディスカウントされるのが一般的。過去の例では、約3~5%のディスカウントで実施されています。

- 買付手数料はかからない

- 立会外分売による買付は、通常の立会時間内の取引と種類が異なるため一般的に手数料はかからない。(売却時には通常の手数料が発生)

- 即日売却OK

- 立会外分売で取得した株式は、実施日(買付当日)から売却することが可能

- 前日終値より安く購入可能

- デメリット:抽選で外れることもある

- 買い申し込みが多いと、抽選ではずれて購入できないこともある。

立会外分売の概要

実施日や株数は以下です。実施予定日は幅があり、実際の実施日と分売値段は、会社側から実施日前日に発表があります。

分売数量は決まっていて、100株単位で最大1,000株まで購入できます。

11/28(月)の夕刻に、会社側からの適時開示で分売値段のお知らせがあります。このブログでも追記しますので、チェックしてくださいね💖

| 分売予定日 | 2022 年 11 月 29 日(火) (11/28決定) |

| 分売数量 | 270,000 株 (発行済み株式総数 5,412,300 株の約4.98%) |

| 分売値段 | 1,452 円 (11/28決定) |

| ディスカウント率 | 3.01 % (11/28決定) |

| 申込単位数量 | 100 株 |

| 申込上限数量 | 1,000 株 |

【立会外分売実施の目的】

- 同社株式の分布状況の改善及び流動性の向上を図るため

としています。

今回の分売数量は、発行済み株式総数の約4.98%と多い数量※1です。

※1:一概に言えませんが、目安として、5%以上:かなり多い、3%以上5%未満:多い、1%以上3%未満:ほどほど、1%未満:少ないとしています。

また、この銘柄の直近の出来高(売買が成立した株式の数量)の5日平均は66百株、25日平均は55百株(11/22時点)で、流動性は低い水準です。

そして、今回の分売数量(2,700百株)は、1日の出来高(25日平均:19百株)の約49倍ですので、この銘柄の通常の出来高からすると分売数量は多めといえます。

ご参考までに、この会社は、今年6月にも立会外分売を実施しており、その時の分売値段と分売日以降の株価の動きは、表2のようになっています。

| 分売日 | 分売株数 [万株] | 分売値段 [円] | ディス カウント率 [%] | 分売日 始値[円] (増減率[%]) | 分売日 終値[円] (同) | 一週間後の 始値[円] (日付) | 損益[円] (増減率 [%]) |

| 2022/ 6/21 | 10 | 1,193 | 3.01 | 1,231 (+3.2) | 1,244 (+4.3) | 1,290 (6/28) | +97 (+8.1) |

分売値段で購入し、分売日の寄付や大引、分売日1週間後の寄付で売却した場合は、いずれも損益プラスの結果でした。

特に、分売日1週間後の寄付で売却した場合は8%の利益が出ています。(売買手数料は考慮していません。)

その時の地合いの良し悪しも影響してくるとは思いますが、ご参考まで。

【ご参考:前回の記事】:【立会外分売は買いか?】コーユーレンティア(7081)

どんな会社?

「顧客を創造し 社業発展 進歩を図り 社会に貢献する」を企業理念に掲げ、

レンタル関連事業を軸にスペースデザイン事業、物販事業を展開している会社です。

また、不動産販売センター、オフィスの新設・増設、各種イベントなど、さまざまな市場を開拓してきた「総合備品レンタルのフロンティアランナー」です。

事業セグメントは、「レンタル関連事業」「スペースデザイン事業」「物販事業」の3つがあり、それぞれ、

- レンタル関連事業

建設現場事務所、イベント、一般法人向けFF&E(※2)のレンタル、さらに太陽光発電システム等のレンタル及びICT環境整備工事、ICT機器の保守点検サービス、オフィス移転サービス、不動産仲介業務

※2 「FF&E」:Furniture(家具)、Fixture(什器)&Equipment(備品)の略称 - スペースデザイン事業

マンションギャラリー用の家具レンタル、マンションギャラリーの設計、建築及び内装工事、マンション入居者向け内装変更工事及びオプション販売、外国人向けマンションリノベーション工事 - 物販事業

主に官公庁向けにオフィス家具の販売

を行っています。

2021年12月期通期のセグメント別売上高構成比は、

- レンタル関連事業 71.7%

- スペースデザイン事業 17.4%

- 物販事業 10.9%

となっており、「レンタル関連事業」が7割強を占めています。

直近の経営概況

【2022年12月期3Q(2022年1月~2022年9月)の経営成績】

(2022年11月10日発表)

| 決算期 | 売上高 [億円] (前年 同期比 [%]) | 営業利益 [百万円] (同) | 経常利益 [百万円] (同) | 親会社株主に 帰属する 当期純利益 [百万円] (同) |

| 2021年12月期 3Q累計 | 180 (8.0) | 2,026 (69.6) | 2,027 (72.7) | 1,178 (59.8) |

| 2022年12月期 3Q累計 | 190 (5.4) | 1,917 (△5.4) | 1,914 (△5.6) | 902 (△23.4) |

| 2022年12月期 通期会社予想 | 247 (2.9) | 2,400 (△4.8) | 2,400 (△4.8) | 1,400 (△8.7) |

| 通期予想に対する 3Qの進捗率[%] | 77.1 | 79.8 | 79.7 | 64.4 |

表3の通り、前年同期比 増収減益で、売上高は1割弱増、利益面は1割弱~2割強の減益でした。

2022年12月期通期の業績予想は、前期比 増収減益で、売上高は微増、利益面は1割弱の減益を予想しており、

それに対する進捗率は、3Q終了時点で、売上高、営業利益、経常利益は3/4程度でそこそこですが、純利益は6割強と遅れ気味です 。

【2022年12月期3Qの状況、経営成績の要因】

当3Q期間中は、各事業分野において、事業の拡大と企業価値の向上に積極的に取り組みました。

特に、ICTサービスにおいては、M&Aによる事業ポートフォリオの拡大や付加価値の高い新商品・サービスの提供等を行い、新たな価値の創造を図ってきました。

また、このようなICT技術を活用したサービスの取り組みの内容が評価され、同社の連結子会社であるコーユーイノテックス株式会社が2022年10月1日に経済産業省が定めるDX認定制度「DX認定事業者」の認定を取得しました。

この結果、表3の前年同期比 増収減益の経営成績となりました。

売上高はM&Aによる事業ポートフォリオ拡大・付加価値の高い商品・サービスの提供や、レンタル関連事業の建設現場向け市場・オフィス市場向けレンタルで前年同期を上回る受注があり、前年同期を上回りました。

また、ジービーエスグループ(ICT機器の販売、リース、メンテナンスの孫会社)を2Qに吸収したことにより、販管費が前年同期比19.6%増加しましたが、営業利益率は2桁をキープし着地しています。

なお、一部投資先の業績不振に伴い3Qに投資有価証券評価損186百万円を特別損失として計上しています。

【セグメント別の業績】

| セグメント | 売上高 [億円] (前年同期比 増減率[%]) | セグメント 利益 [百万円] (同) |

| レンタル 関連 | 139 (9.0) | 1,769 (△5.5) |

| スペース デザイン | 33.8 (7.5) | 155 (494) |

| 物販 | 17.0 (△19.3) | △6 (前年同期 126百万円 の利益) |

セグメント別の業績は表4のようになっています。

主力の「レンタル関連事業」は前年同期比 増収減益、

「スペースデザイン事業」と増収増益、

「物販事業」は減収減益で赤字転落の結果でした。

セグメント毎の状況は以下です。

<レンタル関連事業>

(建設現場向け市場)

2022年上期までに受注した大型案件に加え、昨年度受注した案件の本格稼働による追加需要が旺盛であり、過去平均を上回る受注を確保しました。

また建設業界においても積極的な『脱炭素』への取り組みがなされており、建設現場における屋外用クリーン電源として、同社が提供する太陽光発電システム及び蓄電池の問合せ件数が増加しています。

(イベント向け市場)

全般的には新型コロナウイルス感染症の第7波の影響もあり、案件数はコロナ前の水準には回復していません。

しかしながら入場者数の制限はあったものの、夏の3大音楽フェスが開催されるなど、確実にイベント市場は回復傾向にあり、今後は徐々に持ち直す動きが見受けられています。

(オフィス市場)

4回目のワクチン接種が決定したことにより既存案件が延長されたことに加え、

過日受注分の経済復興支援に関連するBPO案件において、業務拡大による追加受注があったこと等が追い風となり、上期に引続き好調に推移しました。

<スペースデザイン事業>

当セグメントと関連する首都圏新築分譲マンション市場動向(㈱不動産経済研究所調べ)によると、2022年9月の首都圏の供給戸数が2,036戸と前年同月と比較して11.9%減となりました。また、契約率は61.6%となり、4ケ月連続で契約率が70%を下回り、販売状況は減少傾向です。

このような市場環境の中、ファニチャーレンタル業務(マンションギャラリー内のFF&E、ICT機器等のレンタルを提供するサービス)とPS業務(ホテルのFF&E調達サービス)がやや弱含みの展開となっているものの、

グランドセールス業務(マンションギャラリーの設計、施工に関わるサービス)とライフデザイン業務(モデルルームのコ-ディネイト、映像、インテリアオプション販売を手掛けるサービス)が好調で当3Q連結累計期間の業績を支えました。

中でも、グランドセールス業務は首都圏・関西エリアにおいて中堅デベロッパーの動きが活発であったこと、ライフデザイン業務は新築マンション入居者向けの高付加価値インテリアオプションの販売が安定的に推移したことが売上拡大に寄与しました。

<物販事業>

政府予算の配分見直し等の影響を受け、主要販売先となる官公庁でFF&E需要が減少傾向となる中、郵政関連で複写機等の更改需要、医療施設、IT企業で利用されるICT機器の需要を取り込んでいます。

また、抗ウイルスコーティングサービスではWEBマーケティングや展示会への出展を積極的に行い、販路の拡大を図りました。

しかしながら、前年のオリンピック関連施設向け案件の剥落や、利益率の高い抗ウイルスコーティングサービスでの他社との競争激化による影響が大きく、減収減益となりました。

【財政面の状況】

<自己資本比率>(自己資本(総資本-他人資本)÷総資産)×100)

2022年12月期3Q末時点で48.8%と前期末(47.0%)から1.8ポイント増加しました。

これは主に、利益剰余金が前期末比で638百万円増加し、株主資本が増加したことによるものです。

自己資本比率の数値としては問題ないレベルです。(20%以上を安全圏内としています。)

【今期(2022年12月期通期)業績の見通し】

2022年8月10日に公表された業績予想に変更はありません。

株価指標と動向

【2022/11/22(火)終値時点の数値】

- 株価:1,548円

- 時価総額:83.7億円

- PER(株価収益率(今期予想)):5.98倍

PERは、同業で時価総額が近い、三協フロンテア(9639) 8.7倍、ナガワ(9663) 36.6倍、西尾レントオール(9699) 9.3倍と比較すると、低い水準です。

- PBR(株価純資産倍率):1.09倍

- 信用倍率(信用買い残÷信用売り残):ー(信用売り残無し)

- 年間配当金(会社予想):40円(年1回 12月)、年間利回り:2.58%(配当性向 15.4%)

| 決算期 | 1株当たり 年間配当金 [円] | 配当性向[%] |

| 2017年12月期 | 1111.1 | 49.0 |

| 2018年12月期 | 0 | ー |

| 2019年12月期 | 0 | ー |

| 2020年12月期 | 28 | 17.0 |

| 2021年12月期 | 43 | 15.2 |

年間配当金推移

配当利回りは2.58%で、東証スタンダードの単純平均2.22%(11/22時点) と比較すると少し高い水準です。

表4のように、2020年2月の新規上場以降の配当金は、年間1株あたり28~40円で推移しています。

また、配当性向は無配の年を除き10%台で推移しています。

この会社は、

収益力の向上に努め、株主に対し将来にわたって安定的な配当を行うことを経営の重要な課題の一つとして位置付けています。

一方で、持続的な成長の厳選として内部留保による財務基盤の強化も不可欠と考えています。

これらの考えのもと業績、計画、内部留保等を総合的に勘案し安定的な配当を実施することを配当の基本方針としています。

配当性向は、収益とキャッシュフロー状態を勘案し、連結配当性向15%以上を目標としています。

【株主優待】

この会社は株主優待があり、毎年12月末に300株以上保有の条件で、ポイントに応じて食品・お酒・電化製品・体験ギフト等と交換可能な、

1ポイントで1円相当のポイント 3,000ポイント(400株以上:5,000ポイント、500株以上:7,000ポイント、600株以上:10,000ポイント、700株以上:30,000ポイント)が進呈されます。

300株保有の場合、配当金+株主優待(3,000円相当)で利回りは3.22%となります。

少しハードルは高いですが、個人投資家にとってはうれしい内容ですね!

【直近の株価動向】

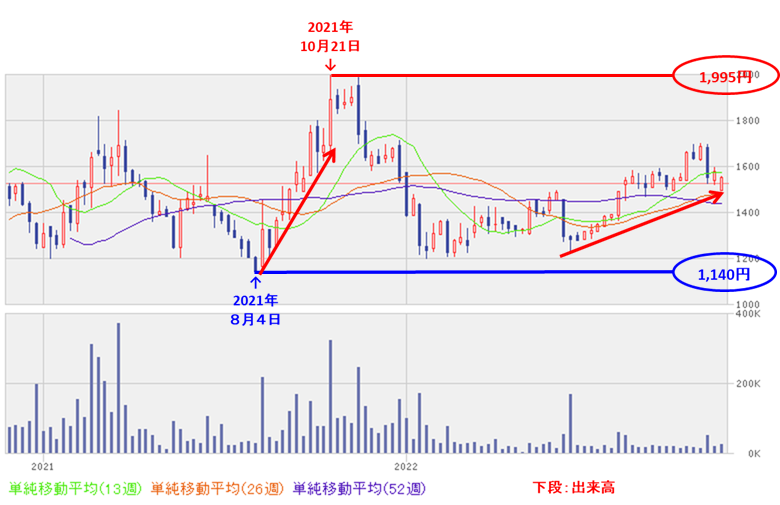

<週足チャート(直近2年間)>

週足ベースの株価は、2021年8月の安値(1,140円)から急上昇し、同年10月に高値(1,995円)をつけました。

しかしその後は調整しましたが、直近では高値切り上げ安値切り上げの上昇基調で推移しています。

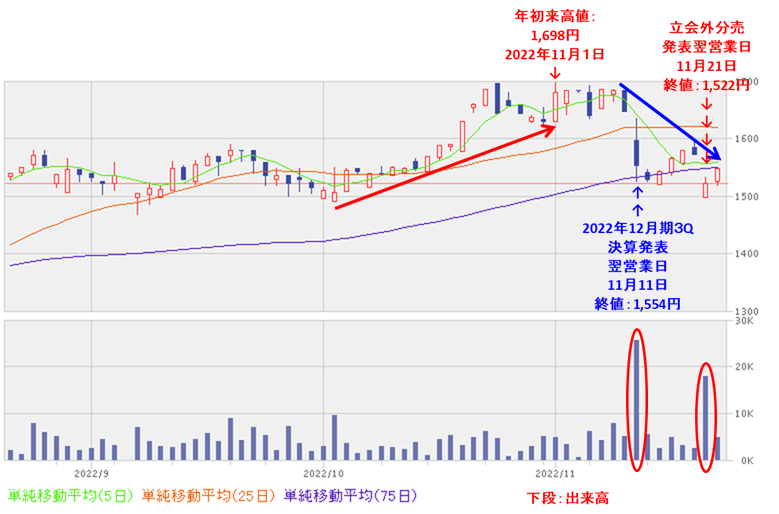

<日足チャート(直近3か月間)>

直近の株価は、11月初日に年初来高値(1,698円)をつけた後は調整し、今3Qの決算発表の翌営業日(11/11)は、決算があまり好感されなかったのか、窓を開けて、前日比 94円安(-5.7%)と急落しました。

そして、今回の立会外分売発表の翌営業日(11/21)もこの下落の流れを引き継ぎ、前日比 52円安(-3.3%)と下落し、75日移動平均線(青線)を割り込んでいます。

今後は、75日移動平均線を上抜け、年初来高値に迫っていくのか、下落基調を継続し下値模索をするのか要注目です。

まとめ

【業績】

- 今期(2022年12月期)3Qの業績は、売上高はM&Aによる事業ポートフォリオ拡大・付加価値の高い商品・サービスの提供や、レンタル関連事業の建設現場向け市場・オフィス市場向けレンタルで前年同期を上回る受注があり、前年同期を上回ったが、

利益面は、前年のオリンピック特需の反動減の影響があり、

前年同期比 増収減益で、売上高は1割弱増、利益面は1割弱~2割強の減益の結果。 - 今期通期予想は、前期比 増収減益で、売上高は微増、利益面は1割弱の減益を見込んでいる。

- その通期予想に対する進捗率は3Q終了時点で、売上高、営業利益、経常利益は3/4程度でそこそこだが、純利益は6割強と遅れ気味。

【株主還元】

- 配当利回り(予想)は2.58%で、東証スタンダードの単純平均2.22%(11/22時点) と比較すると少し高い水準。

- 2020年2月の新規上場以降の配当金は、年間1株あたり28~40円で推移しており、配当性向は、無配の年を除き10%台で安定して推移。

- 会社の配当性向の方針は、収益とキャッシュフロー状態を勘案し、連結配当性向15%以上を目標としている。

- 株主優待があり、毎年12月末に300株以上保有の条件で、ポイントに応じて食品・お酒・電化製品・体験ギフト等と交換可能な、1ポイントで1円相当のポイント 3,000ポイントが進呈される。

300株保有の場合、配当金+株主優待(3,000円相当)で利回りは3.22%となる。

【流動性・分売数量】

- 直近の出来高の5日平均は66百株、25日平均は55百株(11/22時点)で、流動性は低い水準。

- 分売数量は、発行済み株式総数の約4.98%と多い数量で、

この銘柄の1日の平均的な出来高の約49倍であり、それからしても多めの数量。

【株価モメンタム】

- 週足ベースの株価は、2021年8月の安値(1,140円)から急上昇し、同年10月に高値(1,995円)をつけた。

しかしその後は調整したが、直近では高値切り上げ安値切り上げの上昇基調で推移。 - 直近の株価は、11月初日に年初来高値(1,698円)をつけた後は調整し、今3Qの決算発表の翌営業日(11/11)は、決算があまり好感されなかったのか、窓を開けて前日比 94円安(-5.7%)と急落した。

今回の立会外分売発表の翌営業日(11/21)もこの下落の流れを引き継ぎ、前日比 52円安(-3.3%)と下落し、75日移動平均線を割り込んだ。 - 今後の株価は、75日移動平均線を上抜け、年初来高値(1,698円)に迫っていくのか、下落基調を継続し下値模索をするのか要注目。

以上のことから、

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 業績 | ⭐⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐⭐⭐ |

| 株価モメンタム | ⭐⭐⭐ |

| 流動性 | ⭐⭐ |

| 分売数量 | ⭐⭐ |

| 総合判定 | ⭐⭐⭐(中立) |

と判断しました。

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。