こんにちは!

公募増資・売出(以下、PO)の実施を発表した銘柄に関して、POに応募して買った場合、利益を得ることができるのか?直近の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証J-REITの日本プライムリアルティ投資法人です。

最後までお付き合いいただけるとうれしいです!

- 公募増資・売出(PO)とは?

既上場企業が新たに発行する株式(公募株式)や既に発行された株式(売出株式)を投資家に取得させることをいいます。 正確には、「PO」は「Public(公開の)Offering(売り物)」の略で、日本語では「公募」と呼ばれます。「公募」とは、「不特定かつ多数の投資家に対し、新たに発行される有価証券の取得の申込を勧誘すること」をいいます。 また、「売出」とは、「既に発行された有価証券の売付けの申込み又はその買付けの申込の勧誘のうち、均一の条件で50人以上の者を相手方として行う」ことをいい、通常は「公募」と「売出」を合わせて「PO」と呼ばれます。 「新規公開株(IPO)」は未上場企業が直接金融市場からの資金調達や知名度・信用力の向上を目的として証券取引所に新規上場するために一般投資家に株式を取得してもらう行為であるのに対して、「公募・売出(PO)」は既に上場していて証券取引所での株式取引が行われている企業が追加の資金調達や大株主の保有株売却などを目的として一般投資家に株式を取得してもらう行為であり、「新規公開株(IPO)」と「公募・売出(PO)」の違いを簡単にいえば、実施する企業が「未上場」か「既上場」かの違いといえます。

POの概要

今回のPOは、公募による新投資口の発行です。発行価格決定期間や受渡期日、投資口数量は以下です。

ディスカウント率は、「発行価格等決定日」に決まり、その日の終値から数%(直近のJ-REITは2~2.5%)です。

参考までに、直近のJ-REITのPO銘柄のディスカウント率は、

- NTT都市開発リート、星野リゾート・リート、SOSiLA物流リート、投資法人みらい:2.5%

- 日本プロロジスリート:2.0%

でした。

注意点として、どの証券会社でも購入できるわけでなく、主幹事会社(今回はみずほ証券、SMBC日興証券)をはじめ、引受人の証券会社で購入申込可能です。

早ければ、1/12(水)の夕刻に、法人側からの発行価格等のお知らせが適時開示であります。このブログでも更新しますので、チェックしてくださいね💖

| 発行価格等決定日 | 2022年1月12日(水) |

| 受渡期日 (POで買った場合はこの日から売却可能) | 2022年1月19日(水) |

| 公募による新投資口数(一般募集) | 38,100 口(発行済み投資総口数 958,250 口の約4.0%) |

| 投資口売出し(オーバーアロットメント(以下、OA)による)口数 | 1,900 口(一般募集増資口数の約5.0%。実施決定(1/12)) ※上記の「発行価格等決定日」に決定。みずほ証券が売出す。 |

| 発行価格 | 368,480 円(1/12決定) |

| ディスカウント率 | 2.00 %(1/12決定) |

| 申込単位数量 | 1口以上1口単位 |

| 調達する資金の額(手取り概算額上限) | 157億円 |

| 主幹事会社 | みずほ証券、SMBC日興証券 |

| 引受人 | 大和証券、野村證券、三菱UFJモルガン・スタンレー証券 |

【新投資口発行の目的及び理由】

- 新たな特定資産(複合施設2物件(グランフロント大阪(うめきた広場・南館)、グランフロント大阪(北館))、オフィスビル1物件(東京建物東渋谷ビル)の計3物件、取得予定価格 326億円)の取得による外部成長を図る。

- 有利子負債比率(LTV)の水準を引き下げることで、デット(負債)による物件取得余力の拡充および財務基盤の更なる強化を図り、長期安定的な成長の向上を図る。

この資金調達によって、 複合施設(商業施設、ホテル等)2物件、オフィスビル1物件の計3物件(取得予定価格 326億円)を2021年12月と2022年1月に取得予定です。

取得後のポートフォリオの合計は、66物件、取得金額 4,883億円に拡大します。

公募増資の投資口数は、発行済み口数の約4.0%(OAを含めると最大約4.2%)です。

直近の総合型のJ-REITのPOの発行済み総口数に対する割合(OA含む)は、ヒューリックリート 6.4%、積水ハウス・リート 3.4%、投資法人みらい 6.6%ですので、それらと比較すると公募増資の規模としては少なめの水準です。

また、このJ-REITの直近の出来高(売買が成立した投資口の数量)の5日平均は2,485口、25日平均は2,249口で、流動性は少し高い水準です。

どんな投資法人?

2002年6月に東証に上場した5番目のJ-REITで、

不動産デベロッパーである東京建物を始め、安田不動産、大成建設、明治安田生命保険といった、「不動産」「建設」「金融」の各分野での歴史と実績を有する大手企業4社がスポンサーとなっており、

東京オフィスを中心として、オフィスビルや都市型商業施設等に主に投資しています。

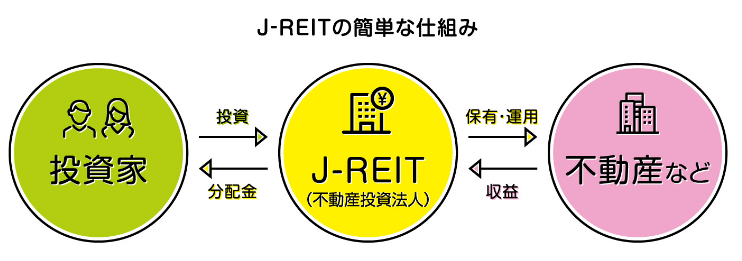

【J-REITの簡単な説明】

投資信託の仲間であり、我々投資家は、東京証券取引所でJ-REIT(不動産投資法人)商品を購入し、J-REITが、商業施設やホテル、住宅などの不動産を保有・運営してその家賃収入や売却益を得て、その収益の中から分配金として投資家に配分されるもの。

J-REITは全体的に、高配当な銘柄が多く存在します。そして、分配月もばらけていますので、複数のJ-REITを保有すると分散投資にもなりますし、ほぼ毎月分配金をいただける嬉しい状況になります。

ーー

基本方針は、

東京オフィスへの重点投資により成長性を高め、一定の割合で都市型商業施設等への用途分散と地方主要都市への地域分散を図り、収益性と安定性を向上させるとしています。

また、分配金の安定成長に取り組んでおり、分配金の変化率が低いことが特徴で、その要因は以下によるものです。

- 競争力の高い優良物件を多く所有している。

- 都市型商業施設等が収益の安定性を底支えしている。

- オフィスの大型テナント占有率が低く、分散が効いている。

- 不況期に新規物件投資により収益の底上げを図っている。

【ポートフォリオ構築方針】

- 地域別投資比率

- 東京 80~90%

- 地方 10~20%

- 用途別投資比率

- オフィス 70~90%

- 都市型商業施設等 10~30%

【ポートフォリオ分散状況】(物件数 65物件、稼働率 98.1%:2021年6月30日現在)

<用途別エリア別投資比率>※「東京オフィス」は「東京都心+東京周辺部」の投資比率

- オフィス・東京都心 47.5%

- オフィス・東京周辺部 21.0%

- オフィス・地方 9.0%

- 商業施設 22.5%

となっており、東京都心のオフィスの投資比率が約半分を占めています。

直近の運用概況

【2021年6月期の運用状況と2021年12月期以降の見通し】(2021年12月23日発表)

| 決算期 | 営業収益 [億円] (前期比[%]) | 営業利益 [百万円] (同) | 経常利益 [百万円] (同) | 当期純利益 [百万円] (同) | 1口当たり 分配金[円] (同[円]) |

| 2021年6月期実績 | 173 (1.0) | 8,789 (3.0) | 8,121 (3.6) | 8,120 (3.6) | 7,657 (△93) |

| 2021年12月期法人予想 (2021年12月23日修正) | 183 (5.5) | 8,611 (△2.0) | 7,877 (△3.0) | 7,877 (△3.0) | 7,550 (△107) |

| 2022年6月期法人予想 (2021年12月23日修正) | 182 (△0.4) | 9,245 (7.4) | 8,533 (8.3) | 8,532 (8.3) | 7,750 (200) |

| 2022年12月期法人予想 (2021年12月23日発表) | 184 (1.2) | 9,374 (1.4) | 8,587 (0.6) | 8,586 (0.6) | 7,750 (±0) |

2021年6月期の実績は、前期比で微増ですが、増収増益の結果で好調でした。

2021年12月期(2021年7月~2021年12月)の予想は前期比で増収減益の予想ですが、昨年末に修正されて、当初見込みより営業収益と収益面ともに12~13%ほどの増額となっています。

これは、修正前時点で保有していた65物件に加え、「グランフロント大阪」(うめきた広場・南館と北館)を2021年12月に取得し、「東京建物本町ビル」(大阪市)と「JPR梅田ロフトビル」(大阪市)を譲渡することにより、修正されたものです。

また、今回の新規取得資産を組入れと2物件の譲渡をすることで、 2022年6月期は、当初予想より営業収益は12%、利益面は2割程度を増額修正しています。(表3参照)

今回の新規資産取得と既存物件の譲渡することで、取得金額で約3.3%の増加率(4,729→4,883億円)からすると、

修正された営業収益や利益面の増額の割合(1~2割)は、取得金額以上の増収増益の効果があるといえます。

分配金に関しても、2022年6月期は2021年12月期より200円増額ということで、投資口主にとってうれしいですね。

【2021年6月期の運用状況】

<新規物件の取得および資産の入替え>

同投資法人は、主にポートフォリオ・クオリティの向上及び収益の安定成長を目指し、地域分散、用途分散によるバランスに留意しつつ、東京エリアのオフィスを中心に、地方オフィス及び商業施設等についても投資検討を進めています。

当期においては、東京エリアのオフィスを中心に投資検討を進めたものの、取得には至りませんでした。

なお、2021年3月にJPR博多ビルの残持分65%を譲渡した結果、2021年6月末時点における保有資産残高は65物件、4,656億円(取得価格ベース)、総賃貸可能面積は497,876㎡、テナント数は804となっています。

<保有資産の運用管理>

当期のオフィス賃貸市場は、新型コロナウィルス感染症の影響により、空室率の上昇や賃料水準の下落傾向が見られ注視が必要な状況となっています。

このような中、同投資法人はポートフォリオ全体の安定した収益および稼働率の確保を目指し、プロパティマネイジメント会社及び仲介会社と緊密な連携を図り、戦略的なリーシング活動による新規テナントの誘致および既存テナントに更なる満足度向上に努めました。

その結果、期末稼働率は前期末と比較して1.2ポイント下落し98.1%となりましたが、引き続き高い水準を維持しました。

<資金調達の状況>

同投資法人は、良好な資金調達環境と低金利を背景に、財務基盤をさらに強固なものとするため、調達期間の長期化及び返済期日の分散化を重視した調達に取り組んでいます。

当期中に返済した有利子負債の借換資金として138億円の調達を行い、返済した有利子負債(短期借入金を除く)の平均調達期間5.6年、平均調達金利0.66%に対し、新規有利子負債の平均調達期間は9.7年、平均調達金利は0.59%となりました。

当期末の借入金残高は1,610億円、投資法人債残高は335億円、有利子負債残高は1,965億円となり、当期末の総資産有利子負債比率 40.6%、長期固定金利比率 99.0%となっています。

また、コミットメントライン(法人の融資枠)は、240億円の限度額を金融機関6行と設定しています。

【2021年12月期(2021年7月~12月)の見通し】

今後の国内景気においては、新型コロナウェルス感染症の感染拡大の防止策が講じられ、ワクチン接種が促進される中で、各種政策の効果および海外経済の改善もあって、持ち直しの動きが続くことが期待されています。

オフィス賃貸市況においては、景気の持ち直しにやや遅れて底打ちの動きを見せることが見込まれていますが、2023年に予定されているオフィスビル大量供給が及ぼす影響には注視が必要です。

なお、同投資法人においては、従来より積極的なバリューアップ工事や、きめ細かな管理対応などを通じて、テナント満足度向上に注力しており、引き続き保有物件の競争力向上に努める予定です。

売買市場においては、引き続き新型コロナウィルス感染症が賃貸市況に与える影響を踏まえつつ、物件収益の成長可能性を見極めることが重要となっています。

また、低金利・低利回りの環境が継続している現状において、中長期保有を前提とする不動産投資では厳選投資のスタンスを堅持していく必要があると考えています。

【2021年12月期、 2022年6月期の運用状況及び分配金の予想の修正と2022年12月期の予想】

2021年12月以降に予定している資産取得(複合施設2物件、オフィスビル1物件の計3物件)と資産譲渡2物件に伴い、

2021年12月期、2022年6月期の運用状況と分配金予想の修正および2022年12月期の運用状況と分配金予想をしています。

| 営業収益 [億円] | 営業利益 [百万円] | 経常利益 [百万円] | 当期純利益 [百万円] | 1 口当たり 分配金[円] | |

| 前回(2021/8/16)発表予想 | 162 | 7,806 | 7,108 | 7,107 | 7,550 |

| 今回修正予想 | 182 | 9,245 | 8,533 | 8,532 | 7,750 |

| 増減額 | 19.8 | 1,439 | 1,424 | 1,424 | 200 |

| 増減率[%] | 12.2 | 18.4 | 20.0 | 20.0 | 2.6 |

2022年6月期の予想は、営業収益は12%、利益面は2割程度の増額をしています。

分配金は当初予定から200円増ということで、投資家にとってうれしい内容ですね。

2022年12月期の予想は、表2に記載のとおりです。

【格付けの状況】(2021年1月6日現在)

- 日本格付研究所(JRC):長期発行体格付「AA」(安定的)(※AA:債務履行の確実性は非常に高い。)

- 格付け投資情報センター(R&I):発行体格付「AA-」(安定的)(※AA:信用力は極めて高く、優れた要素がある。)

- S&P グローバル・レーティング・ジャパン株式会社(S&P)

- 長期「A」(安定的)(※A:債務者がその金融債務を履行する能力は高いが、上位2つの格付けに比べ、事業環境や経済状況の悪化の影響をやや受けやすい。)

- 短期「Aー1」(※Aー1:債務者がその金融債務を履行する能力は高い。最上位の短期発行体格付け。)

投資口価格の動向

【2022/1/6(木)終値時点の数値】

- 投資口価格(1口当たり):387,500円

- 信用倍率(信用買い残÷信用売り残):0.56倍

- 年間分配金(会社予想):15,500円(2022年6月 7,750円、2022年12月 7,750円)、年間利回り:4.0%

上場株式の年利回り(東証1部の単純平均:1.95%(1/5時点))と比較すると、高い水準になっていますが、

J-REITの平均利回り(5~6%台(2021年10月時点))よりは低めの水準です。

直近5営業期間の分配金は、表4のようになっています。

| 決算期 | 1口当たり 分配金(円) |

| 2019年12月期 | 7,493 |

| 2020年6月期 | 7,595 |

| 2020年12月期 | 7,750 |

| 2021年6月期 | 7,657 |

| 2021年12月期 | 7,550 (予想) |

直近分配金推移

直近5期の分配金は、7,500~7,750円で推移しており、安定しています。

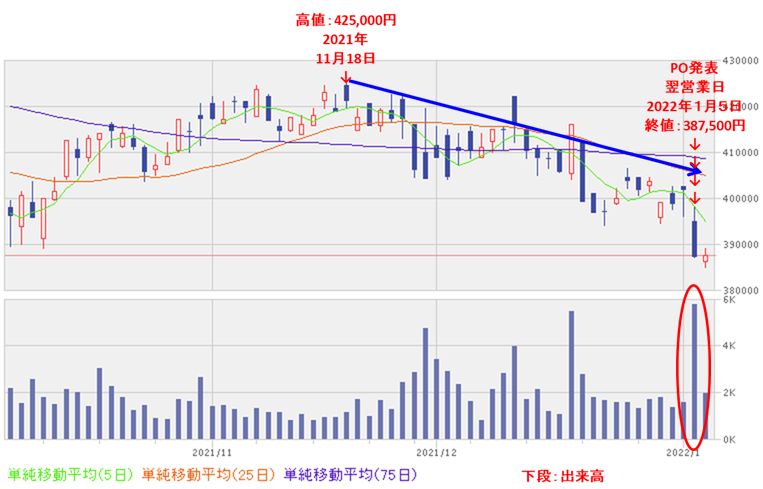

【直近の投資口価格推移】

<週足チャート(直近2年間)>

投資口価格は、一昨年のコロナショック時の安値(214,100円)をつけた後は、上昇トレンドで推移し、昨年6月にその安値の2倍程度の高値(453,000円)をつけました。

しかしその後は、緩やかですが、安値切り下げ高値切り下げの下落基調で推移しています。

<日足チャート(直近3か月間)>

直近の投資口価格は、昨年11/18に高値(425,000円)をつけた後は、下落基調で推移しており、

今回のPO発表を受けて、1口当たり利益の希薄化懸念からか前日比 14,500円安(-3.6%)となりました。しかしその翌営業日(1/6)は、前日比変わらずで終了しています。

直近の昨年10月初旬につけた安値(383,000円)下回らずに上昇に転換していくのか、下抜けて下落が加速していくのか、要注目です。

まとめ

【ファンダメンタルズ】

- 不動産デベロッパーである東京建物を始め、安田不動産、大成建設、明治安田生命保険といった、「不動産」「建設」「金融」の各分野での歴史と実績を有する、大手企業4社がスポンサーからの豊富な知見を活かして運用している。

- 東京オフィスへの重点投資により成長性を高め、一定の割合で都市型商業施設等への用途分散と地方主要都市への地域分散を図り、収益性と安定性を向上させている。

- 2021年6月期の実績は、前期比で微増だが、増収増益の結果で好調。

- 今回の新規資産取得と既存物件の譲渡をすることで、取得金額で約3.3%の増加率(4,729→4,883億円)からすると、修正された営業収益や利益面の増額の割合(1~2割)は、取得金額以上の増収増益の効果があるといえる。

【インカムゲイン】

- 分配金の年利回り 4.0%は、東証1部上場会社の単純平均1.95%(1/5時点)と比較して2倍以上高いが、J-REITの利回り(5~6%台(2021年10月時点))と比較すると低い水準。

- 分配金の安定成長に取り組んでおり、分配金の変化率が低いことがこのJ-REITの特徴である。

【流動性】

- 直近の出来高の5日平均は2,485口、25日平均は2,249口で、流動性は少し高い水準。

【投資口価格モメンタム】

- 週足ベースの投資口価格は、コロナショック時の安値(214,100円)をつけた後は、上昇トレンドで推移し、昨年6月にその安値の2倍程度の高値(453,000円)をつけたが、その後は、緩やかだが、安値切り下げ高値切り下げの下落基調で推移。

- 直近の投資口価格は、昨年11/18に高値(425,000円)をつけた後は下落基調で推移しており、今回のPO発表を受けて、1口当たり利益の希薄化懸念からか前日比 14,500円安(-3.6%)となった。

しかしその翌営業日(1/6)は、値を保ち前日比変わらずで終了。 - 今後は、直近の昨年10月初旬につけた安値(383,000円)下回らずに上昇に転換していくのか、下抜けて下落が加速していくのか、要注目。

以上をふまえ、

| レベル(最低⭐~最高⭐⭐⭐⭐⭐) | |

| ファンダメンタルズ | ⭐⭐⭐ |

| インカムゲイン | ⭐⭐⭐ |

| 流動性 | ⭐⭐⭐⭐ |

| 投資口価格モメンタム | ⭐⭐ |

| 総合判定 | ⭐⭐⭐(中立) |

と判断しました。

参考になればうれしいです!最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。