こんにちは!

公募増資・売出(以下、PO)の実施を発表した銘柄に関して、POに応募して買った場合、利益を得ることができるのか?直近の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証1部から金属製品業種のSUMCOです。

最後までお付き合いいただけるとうれしいです!

- 公募増資・売出(PO)とは?

既上場企業が新たに発行する株式(公募株式)や既に発行された株式(売出株式)を投資家に取得させることをいいます。 正確には、「PO」は「Public(公開の)Offering(売り物)」の略で、日本語では「公募」と呼ばれます。「公募」とは、「不特定かつ多数の投資家に対し、新たに発行される有価証券の取得の申込を勧誘すること」をいいます。 また、「売出」とは、「既に発行された有価証券の売付けの申込み又はその買付けの申込の勧誘のうち、均一の条件で50人以上の者を相手方として行う」ことをいい、通常は「公募」と「売出し」を合わせて「PO」と呼ばれます。 「新規公開株(IPO)」は未上場企業が直接金融市場からの資金調達や知名度・信用力の向上を目的として証券取引所に新規上場するために一般投資家に株式を取得してもらう行為であるのに対して、「公募・売出(PO)」は既に上場していて証券取引所での株式取引が行われている企業が追加の資金調達や大株主の保有株売却などを目的として一般投資家に株式を取得してもらう行為であり、「新規公開株(IPO)」と「公募・売出(PO)」の違いを簡単にいえば、実施する企業が「未上場」か「既上場」かの違いといえます。

POの概要

今回のPOは、公募による増資(国内・海外)です。 発行価格決定期間や受渡期日、発行数量は以下です。

ディスカウント率は、「発行価格等決定日」に決まり、その日の終値から数%です。

ちなみに、直近のPOのディスカウント率は、昭和電工(4004) 3.02%、日本電子(6591) 3.00%、JR西日本(9021) 3.01%でほぼほぼ3%です。

注意点として、どの証券会社でも購入できるわけでなく、主幹事会社(今回は、 三菱UFJモルガン・スタンレー証券、SMBC日興証券、ゴールドマン・サックス証券 )をはじめ、引受人の証券会社で購入申込可能です。

早ければ、10/12(火)の夕刻に、会社側から発行価格等のお知らせが適時開示であります。このブログ記事でも更新しますので、チェックしてくださいね💖

| 発行価格等決定日 | 2021年10月12日(火) |

| 受渡期日 (POで買った場合はこの日から売却可能) | 2021年10月19日(火) |

| 公募による新株式発行 (一般募集)数量 | 60,000,000 株(国内一般募集:15,000,000 株、海外募集:37,174,000 株 、海外募集の海外引受会社に対して付与する追加的に発行する同社普通株式を買取る権利(上限)7,826,000 株) (発行済み株式総数 290,175,139 株の約20.7%) |

| 今回の資金調達による手取り概算額上限 | 1,280億円 |

| 発行価格 | 2,097 円 |

| ディスカウント率 | 3.01 % |

| 申込単位数量 | 100株 |

| 主幹事会社 | 三菱UFJモルガン・スタンレー証券、SMBC日興証券、ゴールドマン・サックス証券 |

【資金調達の目的】

- 同社グループの国内既存建屋内における増産スペースが尽きていることから、新たに建屋およびユーティリティ設備を建設した上で、逐次増産に対応できるように製造設備を導入し、順次生産を開始できる体制を構築することを目的とする。

- 持続的な企業価値向上のために必要不可欠な、健全な財政基盤を構築するべく財務体質の改善に努めてきた。今回の設備投資資金について、その一部を公募増資により調達することで、事業運営に必要な財務健全性や柔軟性を損なうことなく、継続的な逐次増産が可能になり、中長期的な企業価値の向上に資する。

【資金調達の使途】

今回の国内一般募集及び海外募集による手取り概算金額合計上限約1,280億円は、

- 786億円・・・2023年12月末までに同社の国内製造拠点(佐賀県伊万里市)における建屋及びユーティリティ設備(300mm半導体用最先端シリコンウェーハの製造設備)に関連する設備増資資金

- 残額・・・2024年12月末までに当該建屋内における同社の300mm半導体用最先端シリコンウェーハの製造設備の為の設備投資資金

今回の増資はかなり大規模であり、増産のための設備投資と財務健全性や柔軟性を確保する目論見です。

同社の300mm半導体用シリコンウェーハは、5G・スマートフォン・データセンター・車載向け半導体等の強い需要があり、今後も堅調に拡大すると見込まれています。

特に、半導体デバイスの性能向上を牽引する最先端テクノロジーに対応した300mm半導体用最先端シリコンウェーハ市場は、より高い成長が見込まれていますので、これを増産する設備投資をすれば、成長が加速し、中長期的な企業価値向上につながりますね。

この公募増資以外でも、同社の子会社の自己資金や借入金などによる設備投資計画があり、今回の公募増資の調達資金を含め、計2,287億円を300mm半導体用最先端シリコンウェーハの製造設備に投じる計画です。

公募による新株発行の株数は、 発行済み株式総数の約20.7%と、大きな数量です。

また、この銘柄の直近の出来高(売買が成立した株の数量)の5日平均は82,232百株、25日平均は65,198百株と流動性は高い水準です。

どんな会社?

半導体用シリコンウェーハを製造・販売している会社です。

主力の最先端の技術を用いた300mmシリコンウェーハは、テレワーク・5Gの浸透による通信容量の増大による旺盛な需要があります。

200mm以下の小口径ウェーハも、車載・民生・産業向け需要の拡大により、供給が需要に追い付かない状況が続いています。

事業セグメントは、「高純度シリコン」の単一セグメントです。

直近の経営概況

【2021年12月期2Q(2021年1月~2021年6月)の経営成績】(2021年8月5日発表)

| 決算期 | 売上高 [億円] (前年同期比[%]) | 営業利益 [億円] (同) | 経常利益 [億円] (同) | 親会社の所有者に 帰属する純利益 [億円] (同) |

| 2020年12月期2Q累計 | 1,471 (△6.0) | 232 (△30.9) | 227 (△30.8) | 168 (△26.8) |

| 2021年12月期2Q累計 | 1,578 (7.2) | 217 (△6.3) | 210 (△7.4) | 164 (△2.7) |

| 2021年12月期3Q累計 会社予想 | 2,437 (11.4) | 342 (14.8) | 329 (15.4) | 253 (25.2) |

| 3Q累計予想に対する 2Qの進捗率 | 64.7% | 63.5% | 63.7% | 64.7% |

2021年12月期2Q累計の業績は、前年同期比 増収減益で、昨年よりは減益幅が減少しています。

2021年12月期2Qのみの業績は、売上高は前年同期比+9.3%、営業利益は+7.1%となっており、四半期のみでは増収増益となっています。

同社グループが属する半導体業界は、事業環境が短期間に大きく変化するという特徴があり、

通期の合理的な予想を行うことが困難であることから、翌四半期累計期間の連結業績予想を開示する方針としており、2Qの決算発表と同時に3Qの業績が開示されています。

3Q累計予想に対する進捗率は、売上高、利益面ともに2/3程度で順調です。

【2021年12月期2Qの状況、経営成績の要因】

当2Q期間は、半導体用 300mm ロジック向けウェーハは PC・スマートフォン・データセンター向け需要に牽引され、更にタイト感が増幅しました。

また、メモリー向けも DRAM に続き NAND(フラッシュメモリ)も回復に転じたことから需給は逼迫し始めました。200mm 以下の小口径ウェーハも、車載・民生・産業向け需要の拡大により、供給が需要に追い付かない状況が続きました。

このような環境のもと、同社グループでは、「SUMCO ビジョン」に基づき、顧客の高精度化要求や製品の差別化に対応した技術開発により、顧客での高いプレゼンスを維持するとともに、コスト改善により損益の改善にも努めてきました。

この結果が、表2の2Q累計の業績数値です。

【財政面の状況】

自己資本比率(自己資本(総資本-他人資本)÷総資産)×100)は、2021年12月期2Q末時点で54.3%と前期末(53.1%)から1.2ポイント増加しました。

自己資本比率の数値としては問題ないレベルです。(20%以上を安全圏内としています。)

また、2021年12月期2Q累計のキャッシュ・フロー(以下、CF)の状況は、営業活動によるCF 464億円の収入、投資活動によるCF 316億円の支出の結果、営業活動によるCFと投資活動によるCFを合計したフリーCF※は148億円のプラスとなり良好な状態です。

※フリー・キャッシュ・フロー:プラスの場合、会社が使える資金があることを意味し、マイナスの場合、会社が自由に使うことができる資金が少ないことを意味する。

前期(2020年12月期)2QのフリーCF(プラス95億円)から53億円改善しています。

【今期(2021年12月期3Q累計)の見通し】

当年度第3 Q連結会計期間における半導体用 300mm シリコンウェーハ市場は、ロジック向けに加えメモリー向けの需要増加により更なる需給逼迫を見込んでいます。

また、200mm 以下ウェーハについても強い需要に支えられ、需給タイトな状況が続くと予想しています。

このような市場環境のもと、同社グループでは、引き続き需要増が見込まれる最先端品の技術開発の推進による製品の差別化を図るとともに、

AI の深耕による生産性改善や需要に合わせた継続的な設備増強を進めることにより、顧客要求に応えていく予定です。

株価指標

【10/1(金)終値時点の数値】

- 株価:2,151円

- 時価総額:6,242億円

- PER:18.6倍

PERは、同業で時価総額が近い、信越化学(4063) 19.4倍と比較すると、少し低い水準です。

- PBR:1.88倍

- 信用倍率(信用買い残÷信用売り残):11.8倍

- 年間配当金(予想):35円(年2回 6月 17円、12月 18円(予想))、年間利回り:1.6%(配当性向 30.2%)

配当は年利回り 1.6%で、東証1部の単純平均1.78%(9/30時点) と比較するとほぼ同じ水準です。

直近の配当金は、表3のようになっています。

| 決算期 | 1株当たり 年間配当金(円) | 配当性向(%) |

| 2016年12月期 | 10 | 44.4 |

| 2017年12月期 | 28 | 30.4 |

| 2018年12月期 | 62 | 31.0 |

| 2019年12月期 | 35 | 31.0 |

| 2020年12月期 | 27 | 30.9 |

配当金はばらつきはありますが、配当性向は、2016年12月期を除き、30%程度と安定しています。

この会社は、

株主に対する適正な利益還元を経営の重要課題として認識しており、配当に関しては、各事業年度における利益水準、次年度以降の見通し、及び設備投資等の資金需要や内部留保の状況等を総合的に勘案した上で、柔軟かつ積極的な株主還元を実施していく方針です。

具体的には、連結配当性向約30%に加え、今年2月~3月にかけて、取得価額25億円の自社株買いを実施しています。

【直近の株価動向】

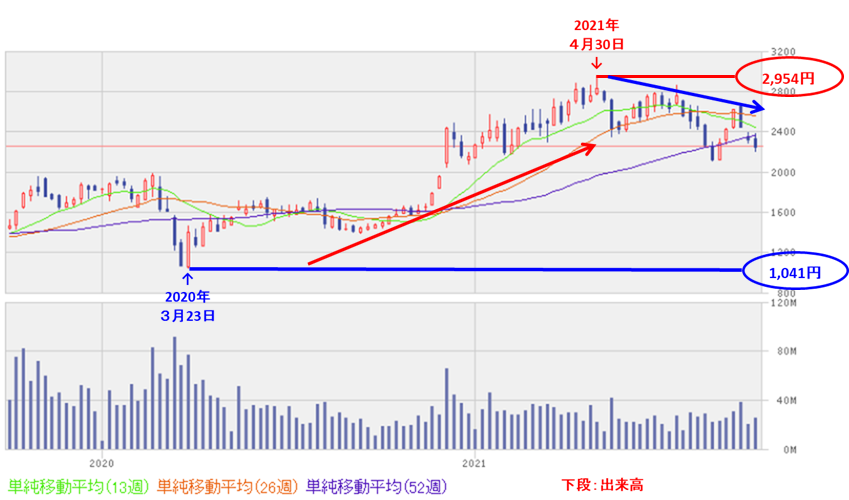

<週足チャート(直近2年間)>

株価は、昨年のコロナショック時の安値(1,041円)を付けた後、右肩上がりの上昇トレンドでしたが、今年4月末に高値(2,954円)を付けた後は、高値切り下げ安値切り下げの下落トレンドに転じています。

<日足チャート(直近3か月間)>

直近の株価は、7/14に高値(2,858円)を付けた後はさえない動きになっており、下落基調となっています。

今回のPO発表の翌営業日(10/1)は、1株利益の希薄化を嫌気したのか、出来高を伴い売られました。

1日の値動きとしては、始値で直近の安値(8/20:2,111円)を下回りましたが、大きめの陽線を付け、終値では上回り前日比 -100円(-4.4%)で終了しています。

今後、この安値を下抜けてくるようなことがあれば、もう1段の下落が予想されます。

まとめ

【業績】

- 同社は、半導体用 300mm シリコンウェーハ市場は、ロジック向けに加えメモリー向けの需要増加により更なる需給逼迫、また、200mm 以下ウェーハについても強い需要に支えられ、需給タイトな状況が続いている。

- 2021年12月期2Q累計の業績は、前年同期比 増収減益だが、2021年12月期2Qのみの業績は、売上高は前年同期比+9.3%、営業利益は+7.1%となっており、四半期のみでは増収増益の結果。

- 同社の300mm半導体用シリコンウェーハは、5G・スマートフォン・データセンター・車載向け半導体等の強い需要があり、今後も堅調に拡大すると見込まれ、今回の増資による資金調達は、この需給逼迫によるところが大きく、半導体不足の折、納得がいく増資という印象。

【株主還元】

- 配当の年利回りは1.6%で、東証1部の単純平均1.78%(9/29時点) と比較すると同程度の水準。

- 直近の配当性向は30%前後と安定し、今年の2月~3月に自社株買いを25億円規模で実施していることから、株主還元は積極的な印象。

【流動性・公募増資数量】

- 直近の出来高の5日平均は82,232百株、25日平均は65,198百株で、流動性は高い水準。

- 今回の株式の公募増資の数量は、発行済み株式総数の約20.7%と、かなり大規模な資金調達。

【株価モメンタム】

- 株価は、昨年のコロナショック時の安値(1,041円)を付けた後、右肩上がりの上昇トレンドだったが、今年4月末に高値(2,954円)を付けた後は、高値切り下げ安値切り下げの下落トレンドに転じている。

- 今回のPO発表の翌営業日(10/1)は、窓を開けて売られ前日比 -4.4%の下落。直近の安値(8/20:2,111円)を始値で割り込んだが、終値で戻してきており陽線をつけて終了。今後はこの安値を下抜けてくるのか、再び元の値に戻っていくのか要注目。

以上のことから、

| レベル(最低⭐~最高⭐⭐⭐⭐⭐) | |

| 業績 | ⭐⭐⭐⭐ |

| 配当、株主優待を含む株主還元 | ⭐⭐⭐ |

| 株価モメンタム | ⭐⭐⭐ |

| 流動性 | ⭐⭐⭐⭐⭐ |

| 公募増資数量 | ⭐⭐ |

| 総合判定 | ⭐⭐⭐(中立) |

と判断しました。

「中立」か「買い」が微妙な判定でしたが、直近の地合いが良くないことを考慮して、「中立」としました。

最後までご覧いただき、ありがとうございました!

※株式投資の実際の売買は、自己判断、自己責任でお願いします。