こんにちは!

2023年11月権利確定のJ-REIT(全8銘柄)をピックアップし、その中で分配金利回り(2023年10月27日終値時点)が高い上位3銘柄を抽出。

さらに、分配金の安定度、投資口価格モメンタムや流動性の高さなども加味して、どのJ-REITが買いなのか総合的に分析しました。

最後までお付き合いいただけるとうれしいです!

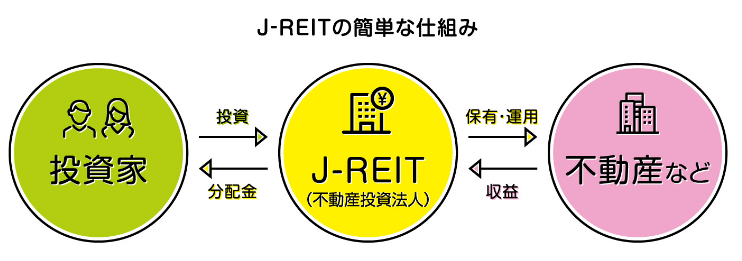

【J-REITの簡単な説明】

投資信託の仲間であり、我々投資家は、東京証券取引所でJ-REIT(不動産投資法人)商品を購入し、J-REITが、商業施設やホテル、住宅などの不動産を保有・運営してその家賃収入や売却益を得て、その収益の中から分配金として投資家に配分されるもの。

J-REITは全体的に、高分配の銘柄が多く存在します。そして、分配月もばらけていますので、複数のJ-REITを保有すると分散投資にもなりますし、ほぼ毎月分配金をいただける嬉しい状況になります。

それでは行ってみましょう!

TOP3:アクティビア・プロパティーズ投資法人(3279)

【特徴】

- 東急不動産がスポンサーの、都市型商業施設と東京のオフィスビルに重点投資をしているJ-REIT。

- 中長期的な安定成長を実現するため、同資産運用会社の独自のノウハウとネットワークを用いることに加えて、包括的なサポート体制を通じた東急不動産ホールディングスグループのバリューチェーンを最大限活用することで、競争力の高い資産を取得し資産規模の拡大(外部成長)を図るとともに、

運用資産の競争力を最大限に引き出す運営・管理により、資産の収益性の向上(内部成長)を目指している。 - 利害関係者との取引における利益相反対策、投資主と東急不動産との利益の共同化手法や1口当たり分配金に連動する運用報酬を含む運用報酬体系を講じて、

投資主価値の最大化に向けたガバナンス体制の整備・充実を図っている。

【保有資産】

ポートフォリオの合計(2023年6月1日現在)

物件数:46件、取得価格:5,461億円、月次稼働率(2023年8月31日現在)98.2%

ポートフォリオの分散状況:(2023年6月1日現在)

<アセットタイプ比率>

- 都市型商業施設 29.2%

- 東京オフィス(オフィス集積があるエリアの駅至近に位置する物件) 51.9%

- アクティビア・アカウント(個別物件の特性及び競争力等を見極めた厳選投資による物件) 19.0%

<地域別比率>

- 東京都心6区(千代田区、中央区、港区、新宿区、渋谷区、文京区) 68.9%

- その他東京23区 1.8%

- 三大都市圏(首都圏、近畿圏、中京圏) 27.4%

- その他国内主要都市 1.9%

【投資口価格動向・分配金推移】

<2023年10月27日(金)終値時点>

- 投資口価格(1口当たり):413,500円

- 信用倍率(信用買い残÷信用売り残):605倍

- 年間分配金(法人予想):18,600円(2023年11月 9,300円、2024年5月 9,300円)、年間利回り:4.50%

直近5営業期間の分配金は、表1のように、1口当たり9,300~9,875円で推移しており、上下の500円程度の差があります。

| 決算期 | 1口当たり 分配金(円) |

| 2021年5月期 | 9,401 |

| 2021年11月期 | 9,360 |

| 2022年5月期 | 9,510 |

| 2022年11月期 | 9,300 |

| 2023年5月期 | 9,875 |

【直近の投資口価格推移】

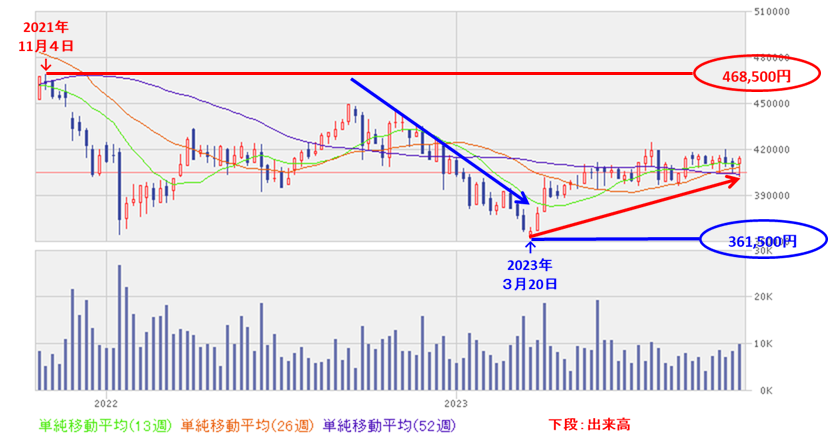

<週足チャート(直近2年間)>

2021年11月に高値(468,500円)をつけた後は、高値切り下げ安値切り下げの下落基調で推移し、2023年3月に安値(361,500円)をつけました。

しかしその後は上昇に転じ、390,000~420,000円のレンジ内で推移しています。

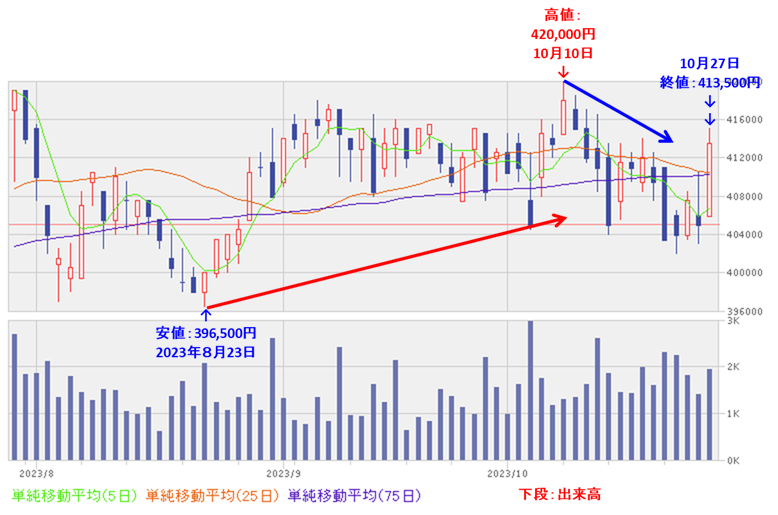

<日足チャート(直近3か月間)>

8/23に安値(396,500円)をつけた後は上昇基調で推移し、10/10に高値(420,000円)をつけました。

しかしその後は、この高値を超えられず、ほぼヨコヨコで推移しています。

TOP2:大江戸温泉リート投資法人(3472)

【特徴】

- 温泉・温浴関連施設を主たる投資対象とするユニークな特化型J-REITとして、2016年8月に上場。

- 温泉を中心とする地域産業の活性化及び温泉文化の大衆化-すなわち温泉を日常の延長とすること-に貢献していきたいと考えており、

温泉を中心とした時間消費型産業と資本市場をつなぐ担い手となって、温泉文化の継承と発展に資する投資主体となることを目指している。 - 主として大江戸温泉物語グループが運営する、大江戸モデルが導入された温泉・温浴関連施設へ重点投資を行っているが、

2023年2月には、リスク分散を図り、安定性の向上と投資機会の拡大を図るため、新たに賃貸住宅その他の住宅の用に供されるアコモデーション施設(賃貸住宅、学生マンション、社員寮、サービスアパートメント、シェアハウス及び高齢者施設・住宅等)への投資を可能とした。

【保有資産】

ポートフォリオの合計(2023年9月28日現在)

物件数:15物件、取得価格:359億円、客室稼働率(2023年5月期平均)74.1%

※客室稼働率=対象期間中の販売客室数÷対象期間中の販売可能客室数×100(%)

ポートフォリオの分散状況:

<用途別比率>

- 余暇活用型 86.4%

- アコモデーション 13.6%

【投資口価格動向・分配金推移】

<2023年10月27日(金)終値時点>

- 投資口価格(1口当たり):64,800円

- 信用倍率(信用買い残÷信用売り残):ー(信用売り残無し)

- 年間分配金(法人予想):2,933円(2023年11月 1,431円、2024年5月 1,502円)、年間利回り:4.53%

直近5営業期間の分配金は、表2のようになっており、1口当たり1,404~1,970円で推移しています。

直近では減配傾向が続いていましたが、コロナ禍からの回復により、前期(2023年5月期)は増配しています。

| 決算期 | 1口当たり 分配金(円) |

| 2021年5月期 | 1,970 |

| 2021年11月期 | 1,686 |

| 2022年5月期 | 1,521 |

| 2022年11月期 | 1,404 |

| 2023年5月期 | 1,444 |

【直近の投資口価格推移】

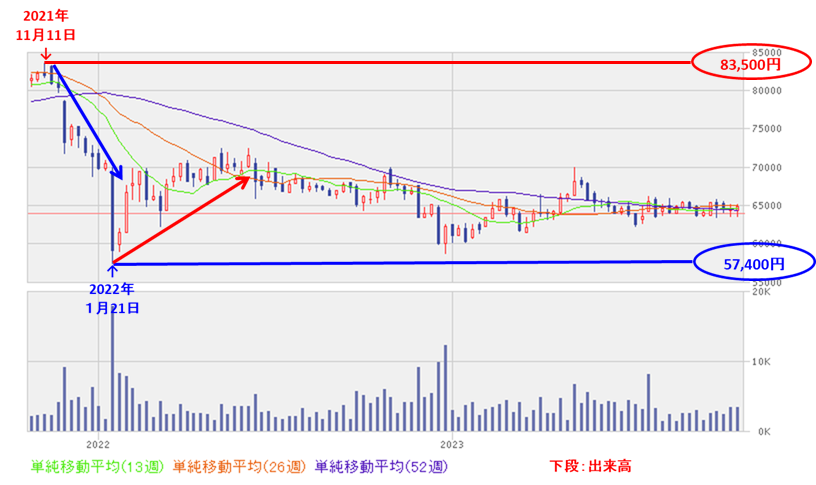

<週足チャート(直近2年間)>

2021年11月に高値(83,500円)をつけた後は、急速に下落し、翌年1月に安値(57,400円)をつけました。

その後は一旦上昇しましたが、直近では65,000円前後のヨコヨコで推移しています。

<日足チャート(直近3か月間)>

7/31に高値(66,000円)をつけた後、その4営業日後に安値(63,400円)をつけました。

しかし、その後の値動きは膠着状態で、63,500~65,500円の狭い範囲のレンジ内で推移しています。

TOP1:SOSiLA物流リート投資法人(2979)

【特徴】

- 住友商事をスポンサーとし、汎用性に優れた設計のハード・テナントへの良質な運用サポートを行うソフトが三位一体となった、住友商事グループのノウハウを活かした高品質な物流施設である物流施設「SOSiLA(ソシラ)シリーズ」への重点投資を行うJ-REIT。

- 「SOSiLA(ソシラ)シリーズ」に重点的に投資することにより、その事業コンセプトである社会とのつながり(=Sociability)・環境への配慮や持続的成長(=Sustainability)・人と労働環境への配慮(=Individuality)の3つのコンセプトを重視した事業精神を受け継ぎ、豊かな社会の実現に貢献するとともに、

投資法人という透明性の高いスキームで、幅広い投資家の方々にESG投資の機会を提供し続けている。 - 消費地近接型物流施設である、消費地、生産拠点及び交通インフラのアクセスが良好で、労働力の確保に有利な物流不動産へ重点的に投資し、

高稼働率と高い収益性が見込まれる。

【保有資産】

ポートフォリオの合計(2023年8月4日現在)

物件数:17物件、取得価格:1,425億円、平均稼働率(2023年7月31日時点)100%

ポートフォリオの分散状況:

<用途別比率>

- 物流不動産 94.3%

- インダストリアル不動産 5.7%

<エリア別比率>

- 関東エリア 65.5%

- 関西エリア 33.7%

- その他のエリア 0.8%

【投資口価格動向・分配金推移】

<2023年10月27日(金)終値時点>

- 投資口価格(1口当たり):119,800円

- 信用倍率(信用買い残÷信用売り残):36.3倍

- 年間分配金(法人予想):5,489円(2023年11月 2,760円、2024年5月 2,729円)、年間利回り:4.58%

直近5営業期間の分配金は、表3のようになっており、1口当たり2,520~2,671円で推移しており、上下で151円の幅があります。

| 決算期 | 1口当たり 分配金(円) |

| 2021年5月期 | 2,520 |

| 2021年11月期 | 2,577 |

| 2022年5月期 | 2,579 |

| 2022年11月期 | 2,671 |

| 2023年5月期 | 2,628 |

【直近の投資口価格推移】

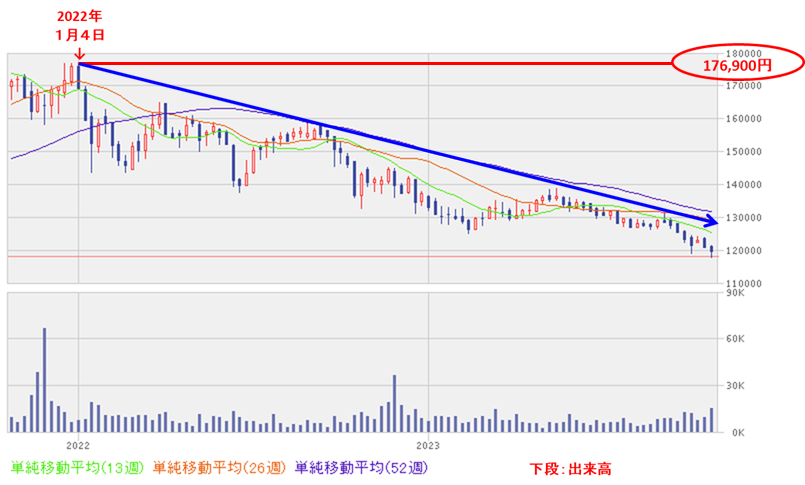

<週足チャート(直近2年間)>

2022年の年初に高値(176,900円)をつけた後は、高値切り下げ安値切り下げの下落トレンドが長期間続いています。

<日足チャート(直近3か月間)>

9/5に高値(131,300円)をつけた後は、下落基調で推移し、

10/26に年初来安値(117,900円)をつけており、なかなか下げ止まりが見えてきません。

まとめ

2023年11月権利確定J-REITをまとめると・・・

| TOP | 法人名 | アセットタイプ | 地域分散 | 資産 規模 | 投資口 価格 モメンタム | 流動性 | 投資主 優待 | 分配金の 安定度 | 分配金 利回り[%] |

| 1 | SOSiLA物流リート (2979) | 物流施設 | 関東・関西中心 | 中 | × | 〇 | × | 〇 | 4.58 |

| 2 | 大江戸温泉リート (3472) | 温泉施設、住宅 | 日本全国 | 小 | △ | × | × | × | 4.53 |

| 3 | アクティビア・プロパティーズ (3279) | オフィス、商業施設 | 首都圏+三大都市圏 | 中 | △ | △ | × | △ | 4.50 |

今回は、どの投資法人も利回りが4.5%台と僅差でした。そして、特化型J-REITが上位2つに入っています。

「SOSiLA物流リート」は2年以上下落トレンドが継続していますが、他の物流特化型J-REITも同様で下落トレンドが続いています。

ただ、下げ止まりを見せ始めている物流特化型J-REITもありますので、そろそろ下げ止まる可能性もあります。

下げ止まりを確認してから、買いを検討しても良いかもしれませんね。

温泉特化型というユニークなJ-REITの「大江戸温泉リート」は、分配金の安定度が低いところが気になる所ですが、これから規模が大きくなり、安定度が増してくれば面白い存在かもしれません。

また、1口当たりの購入金額が比較的安価なのも買いやすいですね。

「アクティビア・プロパティーズ」は、資産規模が比較的大きく安心感があります。

投資口モメンタムも悪くはないので、しばらく様子を見て上昇基調を確認したのち買い判断をしてもいいですね。

今回ご紹介していない11月権利のJ-REITの中では、アクティビア・プロパティーズの次に利回りが高い平和不動産リート(8966)は利回り4.46%(9/28時点)、ユナイテッド・アーバン(8960) 4.39%ですので、こちらも検討してみても良いかもしれませんね。

2023年11月の権利確定日は28日(火)(権利落ち日:11/29)です。

参考になればうれしいです✨

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。