こんにちは!

2023年4月権利確定のJ-REIT(全8銘柄)をピックアップし、その中で分配金利回り(2023年4月5日終値時点)が高い上位3銘柄を抽出。

さらに、分配金の安定度、投資口価格モメンタムや流動性の高さなども加味して、どのJ-REITが買いなのか総合的に分析しました。

最後までお付き合いいただけるとうれしいです!

【J-REITの簡単な説明】

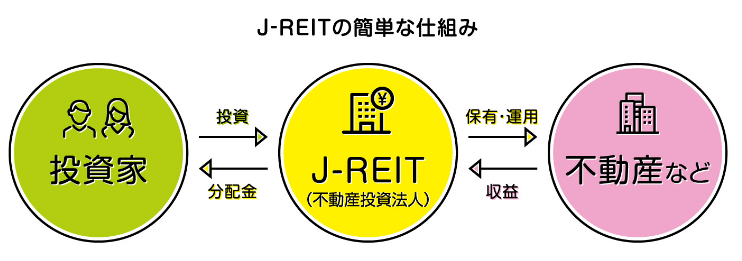

投資信託の仲間であり、我々投資家は、東京証券取引所でJ-REIT(不動産投資法人)商品を購入し、J-REITが、商業施設やホテル、住宅などの不動産を保有・運営してその家賃収入や売却益を得て、その収益の中から分配金として投資家に配分されるもの。

J-REITは全体的に、高分配の銘柄が多く存在します。そして、分配月もばらけていますので、複数のJ-REITを保有すると分散投資にもなりますし、ほぼ毎月分配金をいただける嬉しい状況になります。

それでは行ってみましょう!

TOP3:投資法人みらい(3476)

【特徴】

- 日本を代表する総合商社 三井物産グループと、独立系アセットマネジメント会社として豊富な投資実績を有するイデラ キャピタルをスポンサーとする総合型J-REIT

- 三井物産グループの「総合力・事業知見」と、イデラ キャピタルの「不動産価値創造力」を連携・融合させ、幅広いアセットカテゴリーへの投資・運用を通じて、投資主の利益最大化を目指す。

- 多様な特性を有するアセットクラスへの投資を通じて物件及びテナントの分散を図り、安定したキャッシュフローの実現を目指している。

- メガバンクグループを中心としたレンダーフォーメーション(調達先金融機関の構成)の構築と、適切なLTV(総資産に対する有利子負債の割合)コントロールによる健全かつ安定的な財務運営

【保有資産】

ポートフォリオの合計(2023年3月31日現在)

物件数:38物件、取得価格:1,662億円、平均稼働率(2023年2月末日現在)98.2%

ポートフォリオの分散状況:

<アセットタイプ別比率>

- オフィス 52.8%

- 商業施設 20.9%

- ホテル 15.6%

- その他 10.8%

<地域別比率>三大都市圏 84.6%

- 東京圏 61.9%

- 大阪圏 13.8%

- 名古屋 8.9%

- その他 15.4%

【投資口価格動向・分配金推移】

<2023年4月5日(水)終値時点>

- 投資口価格(1口当たり):45,800円

- 信用倍率(信用買い残÷信用売り残):65.2倍

- 年間分配金(法人予想):2,425円(2023年4月 1,285円、2023年10月 1,140円)、年間利回り:5.29%

直近5営業期間の分配金は、表1のようになっており、1口当たり1,247~1,429円で推移しています。

| 決算期 | 1口当たり 分配金(円) |

| 2020年10月期 | 1,429 |

| 2021年4月期 | 1,247 |

| 2021年10月期 | 1,289 |

| 2022年4月期 | 1,267 |

| 2022年10月期 | 1,313 |

【直近の投資口価格推移】

<週足チャート(直近2年間)>

週足ベースの投資口価格は、2020年のコロナショック時から右肩上がりの上昇トレンドで2021年7月に高値(58,500円)をつけました。

しかしその後は、長期間低迷し、高値切り下げ安値切り下げの下落トレンドで推移しています。

<日足チャート(直近3か月間)>

直近の投資口価格は、2023年1月と3月に2回、年初来安値(42,700円)をつけダブルボトムの形になり、

それ以降は上昇基調で推移し、現時点(4/5)では、全て移動平均線の上に位置しています。

4月末の分配金権利取りの動きが出ているものと思われます。

TOP2:トーセイ・リート(3451)

【特徴】

- 中小規模のオフィス、商業施設、住宅及び物流施設をボリュームゾーンの不動産と位置づけ、主に東京経済圏に所在するこれらの不動産を投資対象として、相対的に高い利回りが期待できる物件への投資する総合型REIT

- 資産運用会社であるトーセイ・アセット・アドバイザーズ株式会社が私募ファンド運用において培った豊富な経験や、

スポンサーであるトーセイ株式会社の強み(目利き力、リーシング(テナント誘致、客付け)力、再生力)を最大限に活用し、投資対象不動産のポテンシャルを見極め、バリューアップ余地が大きいと判断できる不動産に投資 - 分配金水準の維持・向上を重視した運用方針を基本に据え、厳選した物件取得により資産規模拡大を図っている。

【保有資産】

ポートフォリオの合計(2023年3月1日現在)

物件数:60物件、取得価格:790億円、平均稼働率(2023年2月末日現在)96.4%

ポートフォリオの分散状況:

<アセットタイプ比率>

- オフィス 42.9%

- 商業施設 7.2%

- 住宅 49.9%

<地域別比率>

- 東京経済圏(東京23区除く) 75.2%

- 東京23区(都心5区除く) 18.9%

- 都心5区(千代田区、中央区、港区、渋谷区、新宿区) 4.9%

- 主要地方都市 1.0%

【投資口価格動向・分配金推移】

<2023年4月5日(水)終値時点>

- 投資口価格(1口当たり):133,600円

- 信用倍率(信用買い残÷信用売り残):ー(信用売り残無し)

- 年間分配金(法人予想):7,140円(2023年4月 3,570円、2023年10月 3,570円)、年間利回り:5.34%

直近5営業期間の分配金は、表2のようになっており、1口当たり3,558~3,750円で推移しています。

| 決算期 | 1口当たり 分配金(円) |

| 2020年10月期 | 3,697 |

| 2021年4月期 | 3,750 |

| 2021年10月期 | 3,643 |

| 2022年4月期 | 3,558 |

| 2022年10月期 | 3,638 |

【直近の投資口価格推移】

<週足チャート(直近2年間)>

週足ベースの投資口価格は、2020年のコロナショックの安値から急速に上昇し、2021年7月に高値(144,400円)をつけました。

しかしその後は調整し、2022年2月に安値(123,200円)をつけ、その後は130,000~140,000円のレンジ内で推移しています。

<日足チャート(直近3か月間)>

直近の投資口価格は、130,000円前後でヨコヨコで推移していましたが、

2023年3月に年初来安値(125,700円)をつけた後、急上昇し、4/3に年初来高値(136,200円)をつけています。

こちらも、投資法人みらいと同様に、4月末の分配金権利取りに向けて、投資口価格上昇の動きが見られます。

TOP1:いちごオフィスリート(8975)

【特徴】

- 安定的かつ収益成長が見込める中規模オフィスに投資し、中長期的な観点から収益の安定性と持続的な成長を追求した運用を行うことにより、投資主価値の最大化を目指すJ-REIT

- 投資対象としている中規模オフィスは、大規模オフィスに比べて相対的に流動性が高く、潜在的なテナント層が厚いため、

安定したキャッシュフローを有するほか、戦略的なバリューアップやきめ細かなリーシングによる資産価値向上の余地が比較的大きい。 - 資産運用を委託するいちご投資顧問株式会社がこれまで培ってきた不動産バリューアップ技術や同社が属するいちごの国内外のネットワークを活用し、

永続的な投資商品であるJ-REITとして、投資主価値向上を継続的に図っている。

【保有資産】

ポートフォリオの合計(2023年3月31日現在)

物件数:88物件、取得価格:2,121億円、稼働率:96.2%

ポートフォリオの分散状況:(2022年12月20日現在)

<アセットタイプ比率>

- オフィス 97%

- その他(商業施設等) 3%

<地域別比率>

- 都心6区(東京都千代田区、港区、中央区、新宿区、渋谷区、品川区) 56%

- その他首都圏(東京都(上記6区を除く)、神奈川県、千葉県、埼玉県) 22%

- 4大都市圏(大阪市、名古屋市、福岡市、札幌市) 16%

- その他主要都市 6%

【投資口価格動向・分配金推移】

<2023年4月5日(水)終値時点>

- 投資口価格(1口当たり):100,100円

- 信用倍率(信用買い残÷信用売り残):10.5倍

- 年間分配金(法人予想):6,048円(2023年4月 4,132円、2022年10月 1,916円)、年間利回り:6.04%

2023年4月期の分配金は、2022年12月に譲渡したオフィスビル1物件(いちご池之端ビル)の譲渡益が含まれており、一時的に多くなっています。

直近5営業期間の分配金は、表3のようになっており、1口当たり2,052~2,508円で推移しています。

| 決算期 | 1口当たり 分配金(円) |

| 2020年10月期 | 2,230 |

| 2021年4月期 | 2,132 |

| 2021年10月期 | 2,185 |

| 2022年4月期 | 2,508 |

| 2022年10月期 | 2,052 |

【直近の投資口価格推移】

<週足チャート(直近2年間)>

週足ベースの投資口価格は、2021年6月に高値(102,800円)をつけた後は調整し、翌年1月に安値(75,500円)をつけました。

しかしその後は85,000円前後で推移し、今年2月末から上昇して、2021年6月につけた高値に迫ってきています。

<日足チャート(直近3か月間)>

直近の投資口価格は、3月中旬から急上昇を開始し、4/4に年初来高値(101,700円)をつけています。

こちらも、4月末の分配金の権利取りに向けての動きと推測されます。

まとめ

2023年4月権利確定J-REITをまとめると・・・、

| ベスト | 法人名 | アセット タイプ | 地域分散 | 規模 | 投資口価格 モメンタム | 流動性 | 投資主 優待 | 分配金の 安定度 | 分配金 利回り[%] |

| 1 | いちごオフィス リート (8975) | オフィス型 | 首都圏+ 四大都市圏 (大阪、名古屋、福岡、札幌) | 中 | 〇 | △ | 〇 | × | 6.04 |

| 2 | トーセイ ・リート (3451) | 総合型 | 東京集中 | 小 | △ | △ | × | 〇 | 5.34 |

| 3 | 投資法人 みらい (3476) | 総合型 | 三大都市圏 (東京、大阪、名古屋) | 中 | △ | 〇 | 〇 | △ | 5.29 |

分配金利回りと投資口価格モメンタム重視の場合は「いちごオフィス・リート」ですが、2023年4月期のみ、通常の2倍弱分配金が出る予定ですので、権利落ちでの投資口価格の下落には注意が必要です。

分配金が安定している、「トーセイ・リート」もいいですね。

分配金利回りでは劣っていますが、流動性が高く、投資主優待狙いの場合は、「投資法人みらい」も捨てがたいです。

今回ご紹介した2023年4月権利のJ-REITは、全ての投資法人は分配金の利回りが5%超で、「いちごオフィス・リート」は6%超となっています。

2023年4月の権利確定日は26日(水)です(権利落ち日:4/27)。

参考になればうれしいです✨

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。