こんにちは!

直近で立会外分売の実施を発表した銘柄に関して、分売で買った場合、利益を得ることができるのか?直近の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証スタンダードから建設業種の南海辰村建設です。

最後までお付き合いいただけるとうれしいです!

- 立会外分売とは?

新規株主を増やすことを目的として、上場会社が大株主である銀行やオーナー経営者などの保有株を小口に分けて、証券取引所の立会外で不特定多数に売り出すこと。

取引開始前など取引時間外(=立会外)に売り出されることからこのように呼ばれる。- 立会外分売の魅力

- 前日終値より安く購入可能

- 立会外分配における買付側の購入価格は確定値段(1本値)で、分売実施日の前日終値よりディスカウントされるのが一般的。過去の例では、約3~5%のディスカウントで実施されています。

(ディスカウント率は取引所の規定により最大10%)

- 立会外分配における買付側の購入価格は確定値段(1本値)で、分売実施日の前日終値よりディスカウントされるのが一般的。過去の例では、約3~5%のディスカウントで実施されています。

- 買付手数料はかからない

- 立会外分売による買付は、通常の立会時間内の取引と種類が異なるため一般的に手数料はかからない。(売却時には通常の手数料が発生)

- 即日売却OK

- 立会外分売で取得した株式は、実施日(買付当日)から売却することが可能

- 前日終値より安く購入可能

- デメリット:抽選で外れることもある

- 買い申し込みが多いと、抽選ではずれて購入できないこともある。

立会外分売の概要

実施日や株数は以下です。実施予定日は幅があり、実際の実施日と販売価格は、会社側から実施日前日に発表があります。

分売数量は決まっていて、100株単位で最大2,000株まで購入できます。

早ければ8/25(木)の夕刻に、会社側からの適時開示で分売値段のお知らせがあります。このブログでも追記しますので、チェックしてくださいね💖

| 分売予定日 | 2022 年 8 月 26 日(金) |

| 分売数量 | 360,000 株 (発行済み株式総数 28,835,730 株の約1.24%) |

| 分売値段 | 323 円 (8/25決定) |

| ディスカウント率 | 2.71 % (8/25決定) |

| 申込単位数量 | 100 株 |

| 申込上限数量 | 2,000 株 |

【立会外分売実施の目的】

- 株主からの売却意向があり、同社として検討した結果、同社株式の分布状況の改善および流動性の向上を図るため

としています。

今回の分売数量は、発行済み株式総数の約1.24%とほどほどの数量※1です。

※1:一概に言えませんが、目安として、5%以上:かなり多い、3%以上5%未満:多い、1%以上3%未満:ほどほど、1%未満:少ないとしています。

また、この銘柄の直近の出来高(売買が成立した株式の数量)の5日平均は94百株、25日平均は94百株で、流動性は低い水準です。

そして、今回の分売数量(3,600百株)は、1日の出来高(25日平均:94百株)の38倍ほどですので、この銘柄の通常の出来高からすると分売数量は多めといえます。

どんな会社?

自然環境との調和を図り、建設事業を通じて豊かな人間社会に貢献することを信条としている、

南海電鉄グループの中堅建設会社です。

事業内容は、以下の2つのセグメントがあり、それぞれ、

- 建設事業

建築・土木・電気その他の建設工事全般に関する事業 - 不動産事業

不動産の販売、賃貸その他不動産に関連する事業

を行っています。

2022年3月期通期のセグメント別売上高構成比は、

- 建設事業 99.3%

- 不動産事業 0.7%

となっており、ほとんど「建設事業」の売上です。

直近の経営概況

【2023年3月期1Q(2022年4月~6月)の経営成績】

(2022年7月29日発表)

| 決算期 | 売上高 [億円] (前年 同期比[%]) | 営業利益 [百万円] (同) | 経常利益 [百万円] (同) | 親会社株主 に帰属する 純利益 [百万円] (同) |

| 2022年3月期 1Q累計 | 82.0 (△10.0) | 274 (162) | 262 (161) | 214 (142) |

| 2023年3月期 1Q累計 | 79.8 (△2.6) | △24 (ー) | △23 (ー) | 116 (△45.8) |

| 2023年3月期 通期会社予想 | 468 (25.8) | 2,130 (10.3) | 2,080 (11.3) | 1,730 (32.0) |

| 通期予想に対する 1Qの進捗率[%] | 17.0 | ー | ー | 6.7 |

表2の通り、前年同期比 微減の減収で、利益面は、営業利益と経常利益は赤字転落、純利益は5割弱の減益の結果でした。

2023年3月期通期の業績予想は、前期比 増収増益で、3割弱の増収、利益面は1割~3割強の増益を見込んでいて、

その通期予想に対する進捗率は1Q終了時点で、売上高はほどほどですが、利益面は挽回が必要な状況です。

【2023年3月期1Qの状況、経営成績の要因】

建設業界では、公共投資は底堅く推移しているものの、受注競争の激化や建設資材価格の上昇が続くなど、厳しい経営環境が続いています。

このような状況の下、同社グループでは「3カ年経営計画」の基本方針にもとづき、主要目標数値の達成に向けて取り組んできました。

これらの結果、当1Q連結累計期間における売上高は前年同四半期比2.6%減、営業損失24百万円、経常損失23百万円、親会社株主に帰属する四半期純利益は同45.8%減となりました。

【セグメント別の業績】

セグメント別の売上高は、表3の結果になりました。

| セグメント | 売上高 [百万円] (前年 同期比[%]) | セグメント 利益 [百万円] (同) |

建設 | 7,923 (△2.6) | △21 (前年同期 273百万円 の利益) |

| 不動産 | 67 (△3.9) | 6 (△50.5) |

主力の「建設事業」は減収で赤字転落、

「不動産事業」は減収減益の結果でした。

セグメント別の状況は以下です。

<建設事業>

売上高は前期繰越工事高が増加したものの当1Q連結累計期間に寄与する工事が少なかったこと等により、前年同四半期比2.6%減となり、

手持ち工事の利益率の低下等により、セグメント損失は21百万円。

<不動産事業>

不動産賃貸収入が減少し、

売上高は前年同四半期比3.9%減、セグメント利益は同50.5%減。

【財政面の状況】

<自己資本比率>(自己資本(総資本-他人資本)÷総資産)×100)

2023年3月期1Q末時点で43.4%と前期末(39.1%)から4.3ポイント増加しています。

これは主に、支払手形・工事未払金等が1,411百万円減少し、流動負債が減少したことによるものです。

自己資本比率の数値としては問題ないレベルです。(20%以上を安全圏内としています。)

【今期(2023年3月期通期)業績の見通し】

今1Q決算発表と同時に、今2Q累計の業績予想を修正しています。

2023年3月期2Q累計の業績予想は表4です。

| 売上高 [億円] | 営業利益 [百万円] | 経常利益 [百万円] | 当期純利益 [百万円] | 1株当たり 純利益 [円] | |

| 前回(2022/4/27) 発表予想 | 204 | 480 | 470 | 450 | 15.61 |

| 今回修正予想 | 200 | 600 | 600 | 570 | 19.77 |

| 増減額 | △4 | 120 | 130 | 120 | ー |

| 増減率[%] | 2.0 | 25.0 | 27.7 | 26.7 | ー |

前回予想と比べ、売上高は微減、利益面は3割弱の増額修正をしています。

修正の理由は、

一部案件において受注の時期ずれや一部工事の進捗

遅れ等の影響により、売上高は前回発表予想を下回る見込み。

一方、各損益は、一部工事の採算性向上に伴う完成工事総利益の増加が見込まれること等により、それぞれ前回発表予想を上回る見込みとしています。

通期の業績予想については、修正はされていません。

株価指標と動向

【2022/8/19(金)終値時点の数値】

- 株価:360円

- 時価総額:103億円

- PER(株価収益率):6.0倍

PERは、同業で時価総額が近い、大末建設(1814) 7.7倍、森組(1853) 11.1倍と比較すると、低い水準です。

- PBR(株価純資産倍率):0.81倍

- 信用倍率(信用買い残÷信用売り残):ー(信用売り残無し)

- 年間配当金(予想):3円(年1回 3月)、年間利回り:0.83%(配当性向 5.0%)

| 決算期 | 1株当たり 年間配当金(円) | 配当性向 (%) |

| 2018年3月期 | 0 | ー |

| 2019年3月期 | 0 | ー |

| 2020年3月期 | 0 | ー |

| 2021年3月期 | 0 | ー |

| 2022年3月期 | 3 | 6.6 |

年利回りは0.83%で、東証スタンダードの単純平均 2.16%(8/19時点) と比較すると低い水準です。

表5のように、直近5年間の配当金は、2021年3月期までは無配が続いていましたが、2022年3月期に久々に復配しています。

配当性向は、無配の年を除いて、10%弱で低めです。

今後の配当金の増額に期待したいですね!

この会社は、

剰余金の配当は、安定的な配当の維持を基本方針としています。

また、内部留保金は財務体質の強化、将来の事業展開に必要な諸投資における資金需要に充当していくとともに、

業績等を総合的に勘案して配当を実施していく考えです。

【直近の株価動向】

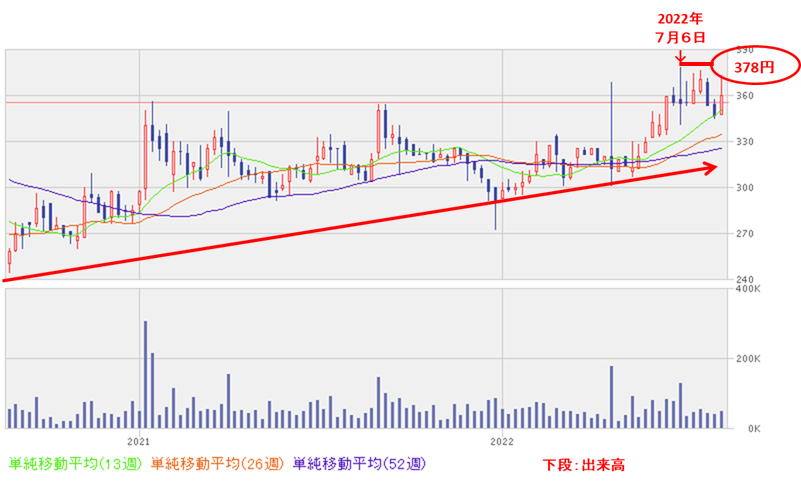

<週足チャート(直近2年間)>

週足ベースの株価は、一昨年のコロナショック時の安値から、高値切り上げ安値切り上げの右肩上がりで上昇し、

今年7月に高値(378円)をつけました。しかしその後は、この高値を超えていません。

<日足チャート(直近3か月間)>

直近の株価は、今年の年初からずっと右肩上がりの上昇トレンドで推移しており、7/6に年初来高値(378円)をつけました。

そして現時点(8/19)では、25日移動平均線(赤線)を上抜けかつ75日移動平均線(青線)の上をキープし、上昇トレンドは継続中です。

今後は、25日移動平均線や75日移動平均線の上をキープし、さらに上昇していくのか、これらを下抜け下落に転じていくのか要注目です。

まとめ

【業績】

- 今期(2023年3月期)1Qの業績は、売上高は前期繰越工事高が増加したものの当1Qに寄与する工事が少なく、また手持ち工事の利益率の低下により、

前年同期比 微減の減収で、利益面は、営業利益と経常利益は赤字転落、純利益は5割弱の減益の結果。 - 今期通期予想は、前期比 増収増益で、3割弱の増収、利益面は1割~3割強の増益を見込み、

その通期予想に対する進捗率は1Q終了時点で、売上高はほどほど、利益面は挽回が必要な状況。

【株主還元】

- 配当利回り(予想)は0.83%で、東証スタンダードの単純平均 2.16%(8/19時点) と比較すると低い水準。

- 直近5年間の配当金は、2021年3月期までは無配が続いていたが、2022年3月期に久々に復配している。

- 配当性向は、無配の年を除いて10%弱で低めで推移。

【流動性・分売数量】

- 直近の出来高の5日平均は94百株、25日平均は94百株で、流動性は低い水準。

- 分売数量は、発行済み株式総数の約1.24%とほどほどの数量だが、

この銘柄の、1日の出来高の約38倍の数量であり、多めの数量。

【株価モメンタム】

- 週足ベースの株価は、一昨年のコロナショック時の安値から、高値切り上げ安値切り上げの右肩上がりで上昇し、順調に株価を上げ、今年7月に高値(378円)をつけた。

- 直近の株価は、今年の年初からずっと右肩上がりの上昇トレンドで推移しており、7/6に年初来高値(378円)をつけた。

そして現時点(8/19)では、25日移動平均線を上抜けかつ75日移動平均線の上をキープし、上昇トレンドは継続中。 - 今後の株価は、25日移動平均線や75日移動平均線の上をキープし、さらに上昇していくのか、これらを下抜け下落に転じていくのか要注目。

以上のことから、

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 業績 | ⭐⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐ |

| 株価モメンタム | ⭐⭐⭐⭐ |

| 流動性 | ⭐⭐ |

| 分売数量 | ⭐⭐ |

| 総合判定 | ⭐⭐(不参加) |

と判断しました。

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。