こんにちは!

直近で自社株式の取得を発表した銘柄に関して、この発表のタイミングで株を買った場合、利益を得ることができるのか?直近の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証1部から不動産業種のスター・マイカ・ホールディングスです。

最後までお付き合いいただけるとうれしいです!

- 「自社株買い」とは?

上場企業が自らの資金を使って、株式市場から自社の株式を買い戻すことをいう。

日本証券業協会HP 金融・証券用語集

自社の株を買った後は、

- 買い戻した株式を消却する。(無効とする。)

- 金庫株としてそのままにしておき、いずれ資金調達などの目的で売却する。

の2通りあります。

自社株買いのメリットとデメリット

<メリット>

- 発行済み株式数が減るため、会社の利益総額が変わらなければ、1株当たり利益(EPS)が増えるので、企業価値が上がる=株価が上がる可能性がある。(配当とともに株主還元の一つ)

- 配当金の支払いが少なくて済む。(企業側のメリット)

- 敵対的買収の防衛策(株価が上がって敵対企業が株を買いにくくなることと、市場に出回る株数の割合が少なくなるため)

- ROE(株主資本利益率:ROE = 当期純利益 ÷ 自己資本×100(%))が上がる。

- 自社株買いを行った場合、自己資金が減りますので、分母の「自己資本」が少なくなりROEが上がります。

- 自社の株価は割安だとメッセージを送ることができる。

- 自社の株が安い時に買った方が、資金が少なくて済みます。

<デメリット>

- 自己資金が減り、設備投資などの自社の成長に回せる資金が少なくなる。

- 「自己資本比率」(自己資本(総資本-他人資本)÷総資産) ×100)が下がる。

などがあります。

それでは、見ていきましょう!

自社株買いの概要

会社から発表された概要は以下です。

株数と金額の上限が設定されていますが、株価が上がれば、取得に必要な金額も大きくなりますので、予定の取得株数よりも少なくなることも多いです。

| 自社株買いの理由 | 株主への利益還元の向上を図るとともに、経営環境の変化に対応した資本政策の柔軟性・機動性を確保するため |

| 自社株買い発表日 | 2021年7月21日(水) |

| 取得期間 | 2021年7月21日 (水) ~ 2021年9月30日(木) |

| 取得株式の総数 | 普通株式 250,000株(上限) (発行済株式総数(自己株式を除く)に対する割合:1.3%) |

| 取得金額の総額 | 3億円(上限) |

取得数量は、発行済み株数(自己株式除く)の1.3%とほどほどの数量です。

この会社は、これ以前に、3/31の取締役会で決定された自社株買いを4/1~7/21まで(実際に自社株買いを行ったのは7/1~7/21の期間)行っており、この期間にすでに25万株(金額:約3億円)の自社株買いを実施済みです。

今回はこれに加えて、25万株自社株買いということで、トータル50万株 (発行済株式総数(自己株式を除く)に対する割合:約2.7%) 、金額にして6億円買い付けるということになります。

また、この銘柄の直近の出来高(売買が成立した株式の数量)の5日平均は1,033百株、25日平均は849百株ですので、流動性は平均的なレベルです。

どんな会社?

中古マンションの再生・流通を中心とした事業展開を行っている、不動産会社です。

事業内容は、リノベーションマンションの企画販売、 中古分譲マンションの賃貸事業、分譲マンション以外の収益不動産の賃貸・販売による投資運用をしています。

決算報告のセグメントは、

- リノベマンション事業・・・賃貸中の分譲中古マンションを取得し、ポートフォリオとして賃貸運用しながら、退去した空室物件を1室ずつ順次リノベーションして居住物件として販売

- インベストメント事業・・・主に分譲中古マンション以外の収益不動産について、賃貸又は販売目的で投資運用を行う事業及び当社グループが保有する営業投資有価証券を中心とした投資育成事業を展開

- アドバイザリー事業・・・不動産の売買仲介、賃貸管理等のフィー(手数料)ビジネス

の3つに分かれています。

2021年11月期2Q(2020年12月~2021年5月)累計の売上高構成比は、

- リノベマンション事業 98.2%

- インバストメント事業 0.1%

- アドバイザリー事業 1.7%

となっており、リノベマンション事業の売上がほとんどです。

直近の経営状況

【2021年11月期2Q(2020年12月~2021年5月)累計の経営成績】

| 決算期 | 売上高[百万円] (前年同期比) | 営業利益[百万円] (同) | 経常利益[百万円] (同) | 親会社株主に 帰属する純利益[百万円] (同) |

| 2020年11月期2Q累計 | 17,173 | 1,644 | 1,248 | 876 |

| 2021年11月期2Q累計 | 21,632 (26.0%増) | 2,237 (36.1%増) | 1,913 (53.3%増) | 1,336 (52.4%増) |

| 2021年11月期通期会社予想 | 40,013 (1.1%増) | 2,982 (9.1%減) | 2,269 (9.1%減) | 1,571 (9.1%減) |

| 通期計画に対する2Qの進捗率 | 54.1% | 75.0% | 84.3% | 85.0% |

2021年11月期2Qの業績はかなり良く、前期比増収増益で、売上は25%超、利益面は35~50%ほど前期を上回っており、好調でした。

通期計画に対する進捗率は、特に利益面は2Q時点で8割ほどに到達しており、このままの進捗でいくと、上方修正もありうる状況です。

2021年11月期2Q累計期間の状況や経営成績の要因は、

当社グループの属する中古マンション業界は、公益財団法人東日本不動産流通機構によると、2021年5月度の首都圏中古マンションの成約件数は3,297件(前年同月比94.9%増)と3カ月連続で増加し、首都圏中古マンションの成約㎡単価平均は58.59万円(同12.6%増)と13カ月連続、成約平均価格は3,813万円(同15.7%増)と12カ月連続でそれぞれ前年同月を上回っています。

一方、活況な市場を受け、首都圏中古マンションの2021年5月の在庫件数は33,801件と、2020年5月(46,507件)以降一貫して減少しています。

当連結会計年度においては、前連結会計年度に引き続きリノベマンション事業へ経営資源を集中するとともに、「踊り場戦略」を掲げ、物件購入・販売のバランスを重視しながら自己資本比率及び手許現預金水準の維持・向上に努め、堅実な成長の実現を目指しています。

2Q累計期間は、リノベーションマンションへの底堅い需要の後押しを受け、販売商品の商品力向上及び供給量増加に注力した結果、増収増益の結果になりました。

セグメント別では、

| 事業 | 売上高[百万円] (前年同期比) | 営業利益[百万円] (前年同期比) |

| リノベマンション | 21,243(26.3%増) | 2,259(37.3%増) |

| インベストメント | 20(ー) | 17(営業損失 3百万円) |

| アドバイザリー | 370(3.2%増) | 250(1.2%減) |

の結果でした。

<リノベマンション事業>

首都圏及び地方主要都市における物件購入を積極的に行ったものの、物件供給量が物件購入戸数を上回り、販売用不動産残高が減少したことに伴い、賃貸売上が1,979百万円(同3.2%減)となりました。一方、販売面においては、リノベーションマンション供給への顧客期待に応えるべく、付加価値の高い物件の提供に努めるとともに、幅広いエリアでの物件販売を進めたことから、販売売上は19,263百万円(同30.4%増)、販売利益率は12.2%と順調に推移しました。

<インベストメント事業>

収益不動産への投資再開の検討を行うとともに、営業投資有価証券の一部売却を行いました。

<アドバイザリー事業>

当社グループが販売するリノベーションマンション物件の売買仲介業務は順調に拡大したものの、社外物件の仲介に伴う手数料収入が減少しました。

【財政面の状況】

自己資本比率(親会社所有者帰属持分比率)(自己資本(総資本-他人資本)÷総資産) ×100)は、2021年3月期末時点で27.3%と前期末(25.6%)から1.7ポイント上がっており、良化しています。

自己資本比率が上がったのは、株主資本が前期末に比べ12.8億円増加したためで、主に、親会社株主に帰属する四半期純利益13.4億円と剰余金の配当2.9億円によるものです。

【今期の見通し】

2021年1月13日に公表された、通期業績予想から変更されていません。

株価指標

7/21(水)終値時点の数値

- 株価:1,270円

- 時価総額:233.9億円

- PER:13.4倍

PERは、同業で時価総額が近い、ADワークスグループ(2982) 12.1倍、イーグランド(3294) 6.5倍、インテリックス(8940) 8.5倍と比較すると、少し高い水準になっています。

- PBR:1.11倍

- 信用倍率(信用買い残÷信用売り残):12.1倍

- 年間配当金(会社予想):26円(年2回 5月 13円、11月 13円)、年間利回り:2.0%(配当性向 30.2%)

※直近2年間の配当金は、以下のようになっています。

| 決算期 | 年間配当金(円) | 配当性向(%) |

| 2019年11月期 | 16 | 14.4 |

| 2020年11月期 | 32 | 33.7 |

配当は、2019年に上場したばかりですので2年分のデータしかありませんが、ほどほどに配当は出ているという印象です。

会社の方針としては、

株主に対する利益還元を経営の重要課題のひとつと位置づけており、業績に応じて継続的な利益配分を年2回中間配当及び期末配当として実施するとともに、機動的な資本政策の遂行を目的とした自己株式の取得を行うことを、利益配分の基本方針としております。また、中長期的には、連結配当性向30%を目標としています。

今期(2021年11月期)は、この方針(配当性向30%)に基づき、予想が出されています。

【直近の株価動向】

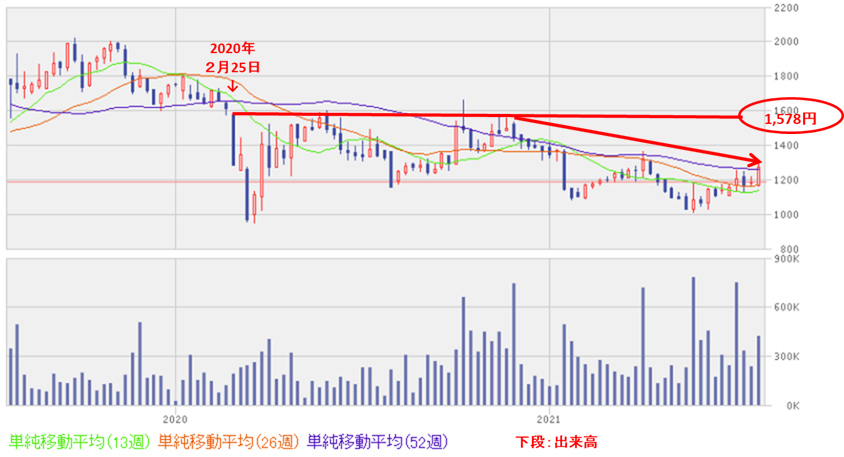

週足チャート(直近2年間):

株価は、昨年のコロナショック前の水準(1,578円)に数回届いていますが、これを上抜けて上昇するところまで行っていません。

直近では、52週移動平均線を上回れず下落基調でしたが、ここ2か月ほどは日足ベースで回復してきており、目先は52週移動平均線(青紫の線)を完全に突破して、週足ベースで上昇基調に転じてくるのかがポイントです。

まとめ

【業績】

- 2021年11月期2Qの業績はかなり良く、前期比増収増益で、特に利益面は35~50%ほど前期を上回っており好調。

- 通期予想の進捗率は2Q時点で、利益面は70%を超えており、今後の業績次第では通期予想の上方修正もありうる。

【株主還元】

- 配当の年利回りは2.0%とそれほど高くはないが、東証1部平均(7/21時点:1.82%)と比較すると少し高め。

- 会社の方針として、配当性向30%を目標としており、株主還元はほどほどに厚い。

- 前回(2021/4/1~7/21)と連続して同規模(25万株、金額 約3億円)の自社株買いを予定しており、株主還元には積極的。

【流動性・自社株買い数量】

- 直近の出来高(売買が成立した株式の数量)の 5日平均は1,033百株、25日平均は849百株と流動性は平均的なレベル。

- 自社株買いの数量は、発行済株式総数(自己株式を除く) の 1.3%とほどほどの量。

【株価モメンタム】

- 昨年のコロナショック前から、52週移動平均線を超えられずに推移してきたが、直近ではようやくこれを上抜けて来ようとする動きがある。

- 今回の自社株買いにより、株価が割安とのメッセージもイメージでき、連続の自社株買いをきっかけに上昇トレンド入りする可能性は大いにある。

以上のことから、

| レベル(最低⭐~最高⭐⭐⭐⭐⭐) | |

| 業績 | ⭐⭐⭐⭐ |

| 配当を含む株主還元 | ⭐⭐⭐ |

| 株価モメンタム | ⭐⭐⭐⭐ |

| 流動性 | ⭐⭐⭐ |

| 自社株買い数量 | ⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐⭐ (買い) |

と判断しました。

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。