こんにちは!

直近で公募増資・売出(以下、PO)を実施した銘柄に関して、POに応募して買った場合、利益は出たのか?

受渡期日当日と1週間後の結果を検証しました。

今回は、受渡期日が2022年4月18日のアルトナー、4月27日のブックオフGHD、6月2日のジャパン・インフラ投資法人です。

最後までお付き合いいただけると嬉しいです💖

発行価格とその後の株価推移

まずは、発行(売出)価格で買って1週間(5営業日)後まで保有した場合、含み益なのか含み損なのか?確認していきましょう!

受渡期日の寄付又は大引けと1週間(5営業日)後の結果は、

ブックオフGHDとジャパン・インフラは、全ての段階で損益プラス、

アルトナーは、受渡日の寄付で売却した場合はトントン、大引と一週間後の寄付で売却した場合は損益マイナス

の結果でした。

ブックオフGHDとジャパン・インフラをPOで購入された方、おめでとうございます!

ちなみに私は、アルトナーをPOで購入しましたが、売買手数料を引いて、何とか数百円の利益で売却できました。

それでは個別に見ていきましょう!

要因分析:アルトナー(2163)

この会社の2022年1月期通期の業績は、技術者派遣事業での、技術者数、稼働率が前期を上回ったことにより、

前期比 増収増益で売上高、利益面ともに1割強増益の結果でした。

今期(2023年1月期)通期予想は、技術者数は前期を上回り、稼働率、技術者単価、労働工数は前期と同水準と予想し、

前期比で、売上高、利益面ともに1割程度の増収増益を見込んでいます。

株主還元は、配当利回りは4.4%(4/4時点)で、東証1部(当時)の単純平均2.17%(4/1時点) と比較すると高い水準で、

直近5年間の配当金は、連続増配を継続中で、

配当性向は赤字の年を除き、30~50%程度で推移しており、

会社の方針は、以前は配当性向 30%がベースでしたが、

新中期経営計画で2022年1月期からは50%目安に引き上げていました。

株価モメンタムは、一昨年のコロナショック時の安値から一気に上昇し、同年9月に2倍程度の高値(1,116円)をつけていましたが、

その後は調整し、770~980円程度のレンジ内での動きでした。

直近の株価は、3/8に安値(816円)をつけた後は、上昇に転じていましたが、

今回のPO発表の翌営業日(4/4)は出来高を伴い売られ、前日比 31円安(-3.43%)で終了。

PO発表の翌営業日時点では、直近の安値(816円)を割り込むと下落が加速しそうでしたが・・・。

ご参考(立会外分売前の分析):【立会外分売は買いか?】アルトナー(2163)

【立会外分売発表後の株価の動き】

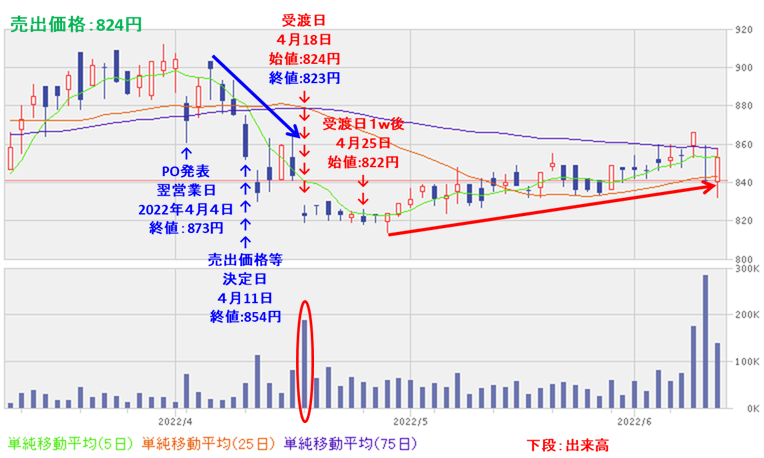

<日足チャート(直近3か月)>

PO発表後の株価は、売出価格等決定日(4/11)に大きな陰線をつけて下落し、

その勢いで、受渡日(4/18)までは下落基調が継続してしまいました。

このPOは、株式の売出数量が発行済み株式総数の約23.9%(OAを含む)と、過去の株式の売出のみのPO(都築電気 5.3%、特種東海製紙 12.1%、ミルボン 2.8%)と比較し売出株数比率が大きいことが、

なかなか需給悪化懸念が解消されず、株価が上昇しなかった要因の一つと考えています。

しかしながら、受渡日1週間後の2営業日後には、需給悪化が収まってきたのか、株価は底を打ち、上昇基調に転換しています。

要因分析:ブックオフGHD(9278)

この会社の2022年5月期3Qの業績は、比較対象となる期間が異なるため単純比較はできませんでしたが、国内ブックオフ事業、海外事業が好調で、

前年同期比 増収増益で、売上高は1割強増、利益面は2倍程度の増益となっており好調でした。

2022年5月期通期の業績予想は、今回のPO発表の1営業日前に上方修正しており、

今年1月時点の予想から、売上高は微増ですが、利益面は3~6割強の増額修正しており、

その通期予想に対する進捗率は、3Q終了時点で売上高は3/4ほどでまあまあ、利益面は9割程度に達しており順調でした。

株主還元は、配当利回りは1.9%(4/12時点)で、東証プライムの単純平均2.23%(4/11時点) と比較すると少し低い水準で、

直近の配当金は、上場(2018年10月)から6~15円で推移しており、配当性向は13~66%と幅がありました。

ただ、会社の方針は、連結純利益に対する配当性向は30~35%程度を目処に安定した配当を継続していくことが基本方針でしたので、この点は安心できましたね。

また、この会社は株主優待があり、毎年5月末に100株以上保有の株主は、2,000円相当のブックオフグループ買物券(200株以上:3,000円、500株以上:5,000円)が進呈され、

3年未満、100株保有の場合、配当金+株主優待の利回り 3.9%になっていましたので、魅力がありましたね。

株価モメンタムは、一昨年のコロナショック時の安値から、高値切り上げ安値切り上げの右肩上がりの上昇トレンドを継続中で勢いがありました。

直近の株価は、4/8に年初来高値(1,248円)をつけるまで上昇トレンドで推移していましたが、

今回のPO発表を受け、その翌営業日(4/12)は1株当たり利益の希薄化や需給悪化懸念から、窓を開けて出来高を伴い大きく下げ、前日比 217円安(-17.6%)で終了しており、

長い間、株価が上昇していただけに、反動でどこまで下げるか見通せない状況でしたが・・・。

ご参考(立会外分売前の分析):【立会外分売は買いか?】ブックオフGHD(9278)

【立会外分売発表後の株価の動き】

<日足チャート(直近3か月)>

PO発表前まで順調に上昇していた株価は、PO発表による短期的な1株当たり利益の希薄化や需給悪化懸念で急激に売り込まれ下落した印象です。

しかし、処分価格等決定日以降はその下落が収まり、受渡日1週間後は上昇基調に転換して推移しています。

要因分析:ジャパン・インフラ投資法人(9287)

このインフラファンドは、現代社会に求められている、再生可能エネルギー発電設備等の特定資産への投資を通じて、安定したキャッシュフロー及び収益を維持し、

投資主に「社会に求められる良質なESG投資」の機会を提供することで、「持続的な社会貢献」を目指しており、投資の魅力を感じるファンドでした。

2021年11月期の運用実績は、前期比 増収増益で、営業収益は2割強増、利益面は営業利益は1割強の増益、経常利益と当期純利益は6割増と好調な結果で着地しており、

今期の2022年5月期(2021年12月~2022年5月)は、前期比 増収増益予想ですが、営業収益と営業利益は4割増収で、経常利益と純利益は減額予想となっていました。

今回の公募増資による新規資産取得は、取得金額で約17.3%の増加(317.4→372.4億円)からすると、修正された営業収益や利益面の増額の割合(2割弱増)は、取得金額と同程度の増収増益の効果が納得感がありました。

分配金の利回りは6.6%(5/13時点)で、上場株式の年利回り(東証プライムの単純平均:2.36%(5/12時点))と比較すると2倍以上の高水準で、

J-REITの平均的な利回り(5~6%台(2021年10月時点))と比較しても遜色ない数値です。

しかしながら、分配金の直近5期は、上場して最初の2020年5月期を除き、2,950円前後で安定して推移していましたが、

今回の公募増資後の、2022年11月期の1口当たりの分配金の予想は、前期比61円増なのに対し、2023年5月期は前期比49円減額となっており、物足りなさを感じましたね。

投資口価格のモメンタムは、一昨年のコロナショック時の安値から上昇し、同年10月に上場来高値(106,000円)をつけた後は低迷し、現在は91,000円程度でもみ合っている状態で、

今回のPO発表の翌営業日(5/13)は、最初は安く始まり年初来安値を更新しましたが、大きな陽線をつけ前日比変わらずで終了してそれほど下がりませんでしたので、期待を持てて、

この時点では、再び年初来安値を割り込まずに、年初来高値(92,400円)を超えていければ、一段高も期待できそうでしたが・・・。

ご参考(PO前の分析):【公募増資・売出(PO)は買いか?】ジャパン・インフラファンド投資法人(9287)

【PO発表後の投資口価格の動き】

<日足チャート(直近3か月)>

PO発表後の投資口価格は、発行価格等決定日(5/23)の4営業日後に窓を開けて売られましたが、その後は90,000円をキープ。

そして、受渡日は90,000円を一旦は割り込む場面もあったのですが、終値は割り込まずに戻しています。

このファンドの投資口価格は90,000円という節目が意識されるようです。

まとめ

アルトナー(2163)、ブックオフGHD(9278)、ジャパン・インフラファンド投資法人(9287)のPO予想と一週間(5営業日)後の株価は、

| 銘柄名 | 事前予想 | 結果(損益) (「1週間(5営業日)後始値」 ー「分売値段」) [円](%) | 判定 |

| アルトナー | 中立 | -2 (-0.2) | 〇 |

| ブックオフGHD | 中立 | +59 (+6.1) | × |

| ジャパン・インフラ | 買い | +5,274 (+6.1) | 〇 |

※事前予想の「買い」は3%以上の上昇、「中立」は±3%、「見送り」は3%以上の下落を想定しています。

でした。

今回は2勝1敗、勝率0.667と、まあまあの成績でしたm(_ _”m)

ブックオフGHDは、処分価格等決定日より前に短期的な1株当たり利益の希薄化や需給悪化懸念で急激に売り込まれましたが、

それ以降は解消され、上昇していきました。

ジャパン・インフラファンド投資法人は、90,000円という心理的な下値抵抗線があることが、値をキープした要因と考えられます。

アルトナーは、売出株数比率が大きかったことが、なかなか需給悪化懸念が解消されず、株価が上昇しなかった要因と考えています。

今後の株価動向ですが、

アルトナーは、直近では需給悪化懸念が解消されており、緩やかに上昇しています。

どこまで上昇していくのか楽しみです。

ブックオフGHDは、受渡日以降株価は上昇したのですが、1,000円程度に戻ってきています。

1,000円程度のもみ合い状態から、上放れするのか下放れするのか要注目です。

ジャパン・インフラファインドは、90,000円という節目が底堅そうです。分配金の利回りが高いですので、インカムゲイン狙いの保有継続でもいいですね。

参考になればうれしいです✨

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。