こんにちは!

直近で自己株式の取得を発表した銘柄に関して、この発表のタイミングで株を買った場合、利益を得ることができるのか?

足元の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証プライムから電気機器業種のセイコーエプソンです。

最後までお付き合いいただけるとうれしいです!

「自社株買い」とは?

上場企業が自らの資金を使って、株式市場から自社の株式を買い戻すことをいう。

日本証券業協会HP 金融・証券用語集

自社の株を買った後は、

- 買い戻した株式を消却する。(無効とする。)

- 金庫株としてそのままにしておき、いずれ資金調達などの目的で売却する。

の2通りあります。

【自社株買いのメリットとデメリット】

<メリット>

- 発行済み株式数が減るため、会社の利益総額が変わらなければ、1株当たり利益(EPS)が増えるので、企業価値が上がる=株価が上がる可能性がある。

(配当とともに株主還元の一つ) - 配当金の支払いが少なくて済む。(企業側のメリット)

- 敵対的買収の防衛策(株価が上がって敵対企業が株を買いにくくなることと、市場に出回る株数の割合が少なくなるため)

- ROE(株主資本利益率:ROE = 当期純利益 ÷ 自己資本×100(%))が上がる。

- 自社株買いを行った場合、自己資金が減りますので、分母の「自己資本」が小さくなりROEが上がります。

- 株価は「割安」というメッセージを送ることができる。

- 自社の株が安い時に買った方が、購入資金が少なくて済みます。(企業側のメリット)

<デメリット>

- 自己資金が減り、設備投資などの自社の成長に回せる資金が少なくなる。

- 自己資本比率(自己資本(総資本-他人資本)÷総資産) ×100)が下がる。

などがあります。

それでは、見ていきましょう!

自社株買いの概要

会社から発表された自己株式取得の概要は、表1のようになっています。

株数と金額の上限が設定されていますが、株価が上がれば、取得に必要な金額も大きくなりますので、予定の取得株数よりも少なくなることが多いです。

| 自社株買い発表日 | 2022年5月19日(木) |

| 取得期間 | 2022年5月20日~ 2023年5月19日 |

| 取得株式の総数 | 普通株式 3,300 万株(上限) (発行済株式総数(自己株式を除く)に対する割合:9.53%) |

| 取得金額の総額 | 300 億円(上限) ※取得株数の上限で割ると1株あたり 909円換算 |

| 取得方法 | 東京証券取引所における市場買付け (証券会社による取引一任方式) |

【自社株買いを行う理由】

- 同社は社会課題の解決を起点として企業価値の向上を実現するために、キャッシュ・アロケーション(※1)の考え方に基づき、成長領域・新領域や環境関連などの成長投資を優先的に行っている。

- そのうえで、2021年3月に公表した長期ビジョン Epson 25 Renewed の実現により目指す中長期的な財務目標および最近の業績動向に照らした現在の株価水準、

また、配当政策における、より積極的な株主還元の基本方針などを考慮し、自己株式の取得を実施することとした。

としています。

※1:同社の中期経営計画(2021年3月期~2023年3月期の3カ年)では、創出したキャッシュは、成長・新領域や環境関連を中心とした投資へ重点配分しつつ、継続的・安定的に株主還元を実施し、資金需要などを総合的に勘案しながら有利子負債の返済などの財務体質強化を実現するとしている。

ーー

自己株式の取得数量は、発行済み株式総数(自己株式を除く)の9.53%と自社株買いの数量としてはかなり多い数量(※2)です。

※2 一概に言えませんが、目安として、5%以上:かなり多い、3%以上5%未満:多い、1%以上3%未満:ほどほど、1%未満:少ないとしています。

ただし、上限金額は300億円の設定ですので、現状の株価の2,100円で換算すると、約1,428万株しか買えませんので、

実際の取得株数は、上限の株数(3,300万株)の半数しか購入しない計算になります。

直近の出来高(売買が成立した株式の数量)の5日平均は23,081百株、25日平均は16,315百株で、流動性はかなり高い水準です(1,000百株を平均水準としています)。

どんな会社?

1942年の創業以来培ってきた「省・小・精の技術」をベースに、

世界中で顧客の期待を超える商品・サービスを届けるべく、創造と挑戦を重ねてきた、

インクジェットプリンターやプロジェクター、ウオッチ、水晶デバイスなどが主力の電気機器メーカーです。

事業セグメントは、「プリンティングソリューションズ事業」「ビジュアルコミュニケーション事業」「マニュファクチャリング関連・ウエアラブル事業」の3つがあり、

それぞれの主要製品は、以下があります。

- プリンティングソリューションズ事業

オフィス・ホーム用インクジェットプリンター、シリアルインパクトドットマトリクスプリンター、ページプリンター(一度に1ページずつ印刷を行うプリンタ、レーザープリンター等)、カラーイメージスキャナー、乾式オフィス製紙機、商業・産業用インクジェットプリンター、インクジェットプリントヘッド、POSシステム関連製品、ラベルプリンター、およびこれらの消耗品 等 - ビジュアルコミュニケーション事業

液晶プロジェクター、スマートグラス 等 - マニュファクチュアリング関連・ウエアラブル事業

産業用ロボット、小型射出成形機、ウオッチ、ウオッチムーブメント、水晶デバイス、半導体、金属粉末、表面処理加工、PC 等

2022年3月期通期のセグメント別売上高構成比は、

- プリンティングソリューションズ事業 69.5%

- ビジュアルコミュニケーション事業 14.2%

- マニュファクチュアリング関連・ウエアラブル事業 16.3%

となっており、「プリンティングソリューションズ事業」の売上が約7割を占めています。

直近の経営概況

【2022年3月期(2021年4月~2022年3月)の経営成績】

(2022年4月28日発表)

| 決算期 | 売上収益 [億円] (前期比[%]) | 営業利益 [億円] (同) | 税引前利益 [億円] (同) | 親会社の 所有者 に帰属する 当期利益 [億円] (同) |

| 2021年3月期 通期実績 | 995 (△4.6) | 476 (20.7) | 449 (13.1) | 309 (299) |

| 2022年3月期 通期実績 | 11,289 (13.4) | 944 (98.3) | 971 (116) | 922 (198) |

| 2023年3月期 通期会社予想 | 13,200 (16.9) | 960 (1.6) | 950 (△2.2) | 670 (△27.4) |

表2の通り、前期比 増収増益で、売上高は1割強増、利益面は2~3倍の増益の結果で着地しました。

2023年3月期通期の業績予想は前期比 増収増益ですが、利益面は営業利益のみ増益で、税引前利益と当期利益は減益を見込んでいます。

【2022年3月期通期の状況、経営成績の要因】

売上収益は、世界的なサプライチェーン混乱による製品供給不足が全ての事業セグメントにマイナス影響となりましたが、

新型コロナウイルスによる市場需要減の影響を大きく受けた前期からは回復し、11,289億円(前期比13.4%増)となりました。

事業利益(売上収益から売上原価、販売費及び一般管理費を控除して算出)は、市場需給バランス逼迫に伴う輸送費・部品価格高騰により製造コスト増となりましたが、

値上げによる価格対応、広告販促費を中心とした費用抑制、さらに為替のプラス影響などにより、896億円(同45.4%増)となりました。

営業利益は944億円(同98.3%増)、税引前利益は971億円(同116.2%増)となりました。

親会社の所有者に帰属する当期利益は、繰延税金資産の積み増しなどにより922億円(同198.4%増)となりました。

【セグメント別の業績】

| セグメント | 売上収益[億円] (前年同期比 増減率[%]) | セグメント利益 [百万円] (同) |

| プリンティング ソリューションズ | 7,799 (12.8) | 1,064 (0.2) |

| ビジュアル コミュニケーション | 1,590 (12.4) | 153 (11.3倍) |

| マニュファクチャリング関連 ・ウエアラブル | 1,919 (16.0) | 230 (4.3倍) |

表3のように、どのセグメントも増収増益で、

特に「ビジュアルコミュニケーション事業」は、売上高は1割増、利益は約11倍の増益の好調な結果でした。

主力の「プリンティングソリューションズ事業」の利益は微増と、売上収益の伸び(12.8%増)と比較すると伸びていないところが、少し気になります。

各セグメントの状況は以下です。

<プリンティングソリューションズ事業>

(オフィスホームプリンティング)

- IJP(インクジェットプリンター)本体は、供給制約がある中、大容量インクタンクモデル・オフィス共有IJPが販売増加

- インクは売上前期並・安定化。インクカートリッジ減少。大容量インクボトル・オフィス共有IJPインク増加

- 部材費・物流費の大幅なコストアップに対し、需給バランスを踏まえた価格対応・費用抑制を継続

(商業・産業プリンティング)

- 商品ラインアップ拡充で、商業・産業IJPが販売増加

- プリントヘッド外販は中国などで販売拡大

- 将来成長に向けた費用投下は着実に実行

<ビジュアルコミュニケーション事業>

- 供給制約がある中、COVID-19影響からの回復などにより、高光束プロジェクターやホームプロジェクターを中心に販売増加

- 事業構造改革の進展などにより、収益性が大幅に改善

<マニュファクチュアリング関連・ウエアラブル事業>

- マニュファクチャリングソリューションズは、スカラロボットを中心に過去最高台数を販売

- ウエアラブル機器は、事業構造改革の進展などにより、収益性が大幅に改善

- マイクロデバイス他は、旺盛な需要を受け、水晶デバイス・半導体ともに好調

【財政面の状況】

<自己資本比率>(自己資本(総資本-他人資本)÷総資産)×100)

期末時点で52.6%と前期末(47.4%)から5.2ポイント増加しました。

これは主に、利益剰余金が前期比で808億円増加し、株主資本が増加したことによるものです。

自己資本比率の数値としては問題ないレベルです。(20%以上を安全圏内としています。)

<キャッシュ・フロー>2022年3月期通期のキャッシュ・フロー(以下、CF)の状況

- フリーCF(営業活動によるCFと投資活動によるCFを合計した金額 ※3)667億円の支出

- 営業活動によるCF 1,108億円の収入(前期 1,332億円の収入)

- 投資活動によるCF 440億円の支出(前期 574億円の支出)

※3 フリーCFの説明:

- プラスの場合:会社が自由に使える資金が増える。

- マイナスの場合:会社が自由に使える資金が減る。

前期(2021年3月期)通期のフリーCF(757億円の収入)から90億円悪化しています。

営業活動によるCFの主な内訳(億円):

- 当期利益 923

- 減価償却費及び償却費 645

- 棚卸資産の増減額(△は増加)△282

投資活動によるCFの主な内訳(億円):

- 投資有価証券の取得による支出 △7.4

- 有形固定資産の取得による支出 △386

- 無形資産の取得による支出 △52

【今期(2023年3月期通期)業績の見通し】

2023年3月期の通期連結業績予想は、表2の数値です。

なお、業績予想の前提となる為替レートは、1米ドル 121.00円、1ユーロ 132.00円としています。

2023年3月期の前提条件として、以下を設定しています。

【需要】

- 世界経済は、COVID-19影響から回復が進むも、不透明感は残る

- 在宅印刷の需要は、働き方の変化などにより一定程度定着

- 商品全般で販売チャネルの需要も、在庫水準の正常化に向けて旺盛

【供給制約】

- 部材調達難や物流混乱は継続

- 商品設計変更による調達先の複数化、部材・コンテナの長期数量確保などを進め、下期に改善を見込む

【コスト】

- 海上輸送費や部材費がさらに高騰

そのうえで、事業利益の対2022年3月期の増減要因として、以下を見積もっています。

- 部材調達難は継続するが、供給制約の解消に向けた対応を進め、販売台数を増加させる(+640億円)

- SOHO・ホームIJPは販売増加に伴い下期に価格低下を見込むが、プロジェクターやマイクロデバイスなどで価格上昇(-20億円)

- 物流・部材コストの増加や販売増加に伴う費用増を織り込む(-240億円)

- 供給数量を確保できない場合は、価格対応・費用コントロールを実施(-400億円)

- 為替変動(+120億円)

で、前期比 約100億円増加を見込んでいます。

事業セグメント別では、以下を見込んでいます。

<プリンティングソリューションズ事業>

(オフィス・ホームプリンティング)

- オフィス・ホームIJPが、供給制約の改善による販売数量の増加により、大幅な増収

- 需給バランスを踏まえた価格対応、費用抑制の継続

- インク売上は安定、為替影響もあり増収。

大容量インクボトル・オフィス共有IJPインクの販売増加

(商業・産業プリンティング)

- 完成品ビジネス、プリントヘッド外販ビジネスともに、成長加速

- 小型プリンターの供給制約も改善

<ビジュアルコミュニケーション事業>

- 教育向けやスマートプロジェクターの需要が拡大

- 前期の供給制約により生じた受注残の解消も進め、販売台数が増加

- 成熟領域として費用の抑制は継続するものの、物流費・部材費の高騰が負担

<マニュファクチャリング関連・ウエアラブル事業>

- マニュファクチャリングソリューションズは、EVやリチウムバッテリーなど成長分野向けで伸長、将来成長に向けた費用投下を継続

- ウエアラブル機器は、収益性の改善に継続的に取り組む

- マイクロデバイス他は、旺盛な需要が継続。

半導体の生産性改善や、水晶デバイスで前期に実施した増産投資効果などにより、販売を伸長

株価指標と動向

【2022/5/20(金)終値時点の数値】

- 株価:2,123円

- 時価総額:8,484億円

- PER(株価収益率(今期予想)):10.9倍

PERは、同業で時価総額が近い、コニカミノルタ(4902) 39.0倍、キャノン(7751) 13.2倍、リコー(7752) 9.7倍と比較すると、低めの水準です。

- PBR(株価純資産倍率):1.10倍

- 信用倍率(信用買い残÷信用売り残):1.39倍

- 年間配当金(会社予想):72円(年2回 9月 31円、3月 41円)、年間利回り:3.39%(配当性向 37.1%)

| 決算期 | 1株当たり 年間配当金(円) | 配当性向(%) |

| 2018年3月期 | 62 | 52.2 |

| 2019年3月期 | 62 | 40.7 |

| 2020年3月期 | 62 | 278 |

| 2021年3月期 | 62 | 69.4 |

| 2022年3月期 | 62 | 23.2 |

配当利回りは3.39%で、東証プライムの単純平均2.35%(5/19時点) と比較すると高い水準です。

2022年5月に創立80周年を迎えたことから、期末配当を前期比で1株あたり10円増とすることを、今回の自社株買いの発表と同時に行っています。

表4のように、直近5年間の配当金は、年間1株あたり62円を継続しています。

配当性向は、配当金が一定のため利益額により幅があります。

この会社は、

強固な財務構造の構築と、積極的な利益還元に並行して取り組むとしており、

- 中期的には連結配当性向(事業利益から法定実効税率相当額を控除した額を元に算出)40%程度を目標

- 株価水準や資金の状況などを総合的に勘案し、必要に応じて機動的に自己株式を取得(2022年3月期~2024年3月期の3か年累計で700億円程度を計画)

することを基本方針としています。

【直近の株価動向】

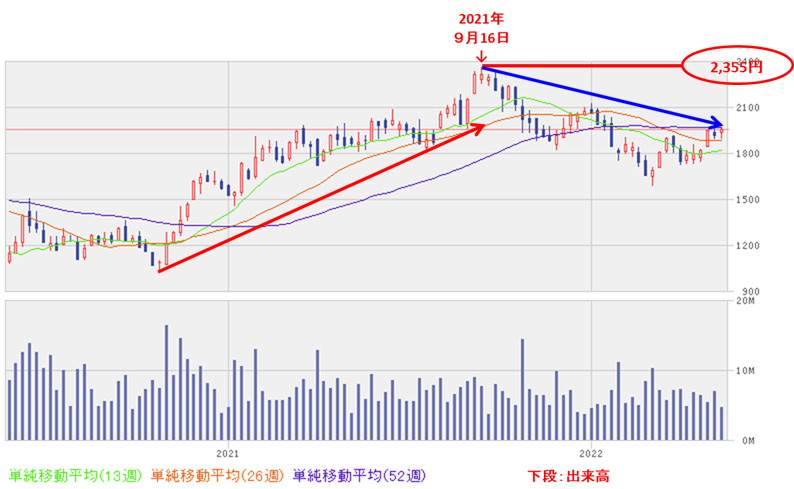

<週足チャート(直近2年間)>

週足ベースの株価は、一昨年のコロナショック時の安値から上昇し、昨年9月に高値(2,355円)をつけました。

しかしその後は調整し、下落基調で推移しています。

<日足チャート(直近3か月間)>

直近の株価は、3月に年初来安値(1,586円)をつけた後は、高値切り上げ安値切り上げの上昇を続けており、

今回の自社株買い発表と増配を発表した翌営業日(5/20)は、窓を開けて出来高を伴い買われ、前日比 171円高(+8.76%)と急騰し、年初来高値を更新しました。

今後はこの高値をキープし、さらに上値追いしていけるのか要注目です。

まとめ

【業績】

- 前期(2022年3月期)通期の業績は、新型コロナウイルスによる市場需要減の影響を大きく受けた前期からは回復し、利益面は値上げによる価格対応、広告販促費を中心とした費用抑制、為替のプラス影響により、

前期比 増収増益で、売上高は1割強増、利益面は2~3倍の増益の結果で着地。 - 今期(2023年3月期)通期予想は、部材調達難は継続するが、供給制約の解消に向けた対応を進め、販売台数は増加見込みで、

前期比 増収増益で、利益面は営業利益のみ増益で、税引前利益と当期利益は減益を見込む。

【株主還元】

- 2022年5月に創立80周年を迎えたことから、期末配当を前期比で1株あたり10円増とすることを、今回の自社株買いの発表と同時に行い、

配当利回りは3.39%で、東証プライムの単純平均2.35%(5/19時点) と比較すると高い水準。 - 直近5年間の配当金は、年間1株あたり62円を継続。

配当性向は配当金が一定のため利益額により幅がある。 - 会社の株主還元方針は、中期的には連結配当性向 40%程度を目標としており、

(2022年3月期~2024年3月期の3か年累計で700億円程度を、必要に応じて機動的に自己株式を取得することを計画。

【流動性・自社株買い数量】

- 直近の出来高の5日平均は23,081百株、25日平均は16,315百株で、流動性はかなり高い水準。

- 自社株買い数量は、発行済み株式総数の約9.53%とかなり多い数量。

ただ、上限金額は300億円の設定なので、現状の株価は2,100円で換算すると、約1,428万株で、実際の取得株数は、上限の株数(3,300万株)の半数しか購入しない計算。

【株価モメンタム】

- 週足ベースの株価は、一昨年のコロナショック時の安値から上昇し、昨年9月に高値(2,355円)をつけたが、その後は調整し、下落基調で推移。

- 直近の株価は、3月に年初来安値(1,586円)をつけた後は、高値切り上げ安値切り上げの上昇を続けており、

今回の自社株買い発表と増配を発表した翌営業日(5/20)は、窓を開けて出来高を伴い買われ、前日比 171円高(+8.76%)と急騰し、年初来高値を更新。 - 今後の株価は、この高値をキープし、さらに上値追いしていけるのか要注目。

以上のことから、

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 業績 | ⭐⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐⭐⭐ |

| 株価モメンタム | ⭐⭐⭐⭐ |

| 流動性 | ⭐⭐⭐⭐⭐ |

| 自社株買い数量 | ⭐⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐⭐(買い) |

と判断しました。

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。