こんにちは!

2025年7月権利確定のJ-REIT(全14銘柄)をピックアップし、その中で分配金利回り(2025年6月27日終値時点)が高い上位3銘柄を抽出。

さらに、分配金の安定度、投資口価格モメンタムや流動性の高さなども加味して、どのJ-REITが買いなのか総合的に分析しました。

最後までお付き合いいただけるとうれしいです!

【J-REITの簡単な説明】

投資信託の仲間であり、我々投資家は、東京証券取引所でJ-REIT(不動産投資法人)商品を購入し、J-REITが、商業施設やホテル、住宅などの不動産を保有・運営してその家賃収入や売却益を得て、その収益の中から分配金として投資家に配分されるもの。

J-REITは全体的に、高分配の銘柄が多く存在します。そして、分配月もばらけていますので、複数のJ-REITを保有すると分散投資にもなりますし、ほぼ毎月分配金をいただける嬉しい状況になります。

それでは行ってみましょう!

TOP3:エスコンジャパンリート投資法人(2971)

【特徴】

- 人々の暮らしを開発する“ライフ・デベロッパー”である、中部電力グループの日本エスコン(8892)がスポンサーの、地域社会の生活を豊かにする暮らし密着型資産(商業施設、住宅、持続可能な社会の実現に資する資産)を中心としたポートフォリオを構築しているJ-REIT。

- 日本エスコンが総合デベロッパーとして培った不動産開発・運営の経験を活かし、 運用資産の着実な成長と投資主価値の最大化を目指している。

- 今後も継続的な人口集中が予想される五大都市圏(北海道圏、首都圏、中京圏、近畿圏及び九州圏)に位置するコミュニティに根差した暮らし密着型資産に重点投資を行うことで、収益の長期安定性と成長性を追求している。

【保有資産】

ポートフォリオの合計(2025年5月31日現在)

物件数:38物件、取得価格:715億円、稼働率:99.1%

ポートフォリオの分散状況:

<地域別比率>

- 首都圏 16.1%

- 近畿圏 49.4%

- 中部圏 0.7%

- 九州圏 21.3%

- 北海道圏 1.8%

- その他 10.6%

となっており、「近畿圏」が最も多く5割を占めています。

【投資口価格動向・分配金推移】

<2025年6月27日(金)終値時点>

- 投資口価格(1口当たり):123,000円

- 信用倍率(信用買い残÷信用売り残):21.5倍

- 年間分配金(法人予想):6,996円(2025年7月 3,486円、2026年1月 3,510円)、利回り:5.69%

直近5営業期間の分配金は、表1のように、1口当たり3,227~5,283円で推移しています。

また、2023年1月期のみ突出して多くなっていますが、これは特別利益として、同資産運用会社から忠実義務違反行為により同投資法人に生じた損害の賠償として受け取った損害賠償金666百万円を計上したためです。

| 決算期 | 1口当たり 分配金 [円] |

| 2023年1月期 | 5,283 |

| 2023年7月期 | 3,238 |

| 2024年1月期 | 3,227 |

| 2024年7月期 | 3,242 |

| 2025年1月期 | 3,474 |

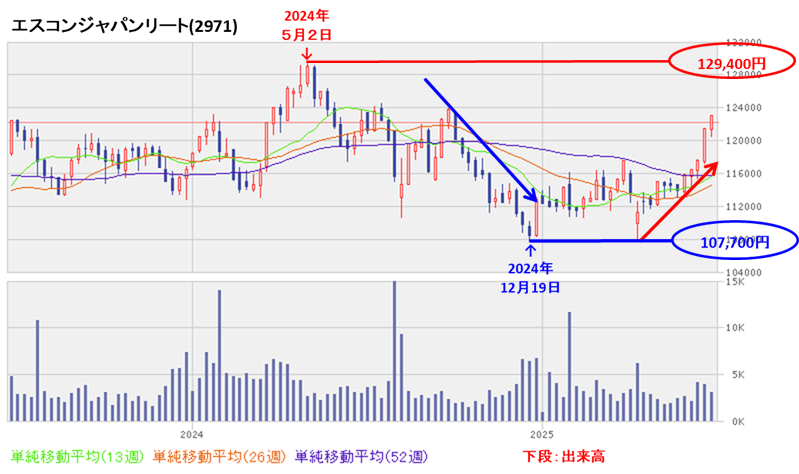

【直近の投資口価格推移】

<週足チャート(直近2年間)>

2024年5月に高値(129,400円)をつけた後は、高値切り下げ安値切り下げの下落基調で推移し、同年12月に安値(107,700円)をつけました。

そしてその後は、しばらくヨコヨコの展開でしたが、2025年4月以降は上昇基調で推移しています。

<日足チャート(直近3か月間)>

4/7に年初来安値(108,000円)をつけた後は、高値切り上げ安値切り上げの上昇基調で推移し、6/27に年初来高値(123,000円)をつけています。

TOP2:三井不動産ロジスティクパーク投資法人(3471)

【特徴】

- 2016年8月に東証に上場し、総合デベロッパーである三井不動産と総合商社である伊藤忠グループのダブルスポンサー体制を構築して、物流不動産を主な投資対象として投資主価値の最大化を目指すJ-REIT。

- 主要な投資対象とする物流不動産の中でも、MFLP(所定の標準仕様を満たす三井不動産が開発する先進的物流施設)・IMP(所定の標準仕様を満たす伊藤忠商事及び伊藤忠都市開発が開発する物流施設)に重点投資を行い、

「ロケーション」、「クオリティ」及び「バランス」を重視したポートフォリオの構築を目指している。 - 特徴を有する物流不動産に投資するものとし、中でもMFLP・IMPへ重点的に投資を行い、

その他に、データセンター、通信施設、研究施設、工場、供給処理施設といった企業活動の基盤となるインダストリアル不動産に投資している。

【保有資産】

ポートフォリオの合計(2025年5月31日現在)

物件数:48物件、取得価格:5,782億円、平均稼働率:96.2%

ポートフォリオの分散状況:

<投資対象エリア別比率>

- 首都圏 70.6%

- 関西圏 20.6%

- その他 8.9%

となっており、首都圏が7割を占めています。

<IC(インターチェンジ)へのアクセス距離別比率>

- 1km未満 25.7%

- 1km以上3km未満 33.7%

- 3km以上5km未満 23.9%

- 5km以上 16.6%

となっています。

【投資口価格動向・分配金推移】

<2025年6月27日(金)終値時点>

- 投資口価格(1口当たり):105,600円

- 信用倍率(信用買い残÷信用売り残):26.3倍

- 年間分配金(法人予想):6,107円(2025年7月 3,629円、2026年1月 2,478円)、利回り:5.78%

2025年7月期は2024年11月~2025年7月の9カ月間の変則決算(通常は6カ月)となっており、配当金の期間が長い分配金額が多くなっています。

直近5営業期間の分配金は、表2のように、1口当たり1,164~2,304円で推移(2024年11月1日付1/4分割換算、1円未満四捨五入)しています。

なお、2024年10月期は3カ月間の変則決算となっているため、従来に比べると少なくなっています。

| 決算期 | 1口当たり 分配金 [円] |

| 2023年1月期 | 2,100 |

| 2023年7月期 | 2,201 |

| 2024年1月期 | 2,225 |

| 2024年7月期 | 2,304 |

| 2024年10月期 (変則決算) | 1,164 |

【直近の投資口価格推移】

<週足チャート(直近2年間)>

2023年7月に高値(128,750円)をつけた後は、高値切り下げ安値切り下げの下落トレンドで推移し、翌年12月に安値(96,600円)をつけました。

そしてその後は、100,000円前後のヨコヨコで推移しています。

<日足チャート(直近3か月間)>

4/7に年初来安値(97,100円)をつけた後は、高値切り上げ安値切り上げの上昇基調で推移し、6/18に年初来高値(106,000円)をつけています。

TOP1:東海道リート投資法人(2989)

【特徴】

- 静岡を核とする産業地域(静岡県、愛知県及び三重県)への重点投資を基軸とし、日本の東西中心地をつなぐ東海道地域の安定資産に投資するJ-REIT。

- 東海道地域等の中でも特に静岡を核とする産業地域に存する物流施設や、企業がその活動基盤としテナントとなって活用する産業系施設、産業・物流適地の底地(他の人に貸すことで、何らかの利益を得ている土地)を含めた産業インフラアセットと、

東海道地域等に基盤を置く企業や人々の生活を支える住居及び生活必需品を扱う配送・販売に適した立地にある底地などの生活インフラアセット(住宅等)に投資することで、安定的なポートフォリオ構築と成長を図っている。 - ヨシコン株式会社を軸とした静岡を核とする産業地域を支える産業系、物流系、インフラ系、金融・不動産系企業のスポンサーサポートを活用することで、投資主価値の向上を目指している。

【保有資産】

ポートフォリオの合計(2025年2月4日現在)

物件数:29物件、取得価格:614億円、稼働率:99.6%(2025年5月31日現在)

ポートフォリオの分散状況:(2025年2月4日現在)

<投資エリア>

- 静岡県 33.7%

- 愛知県 43.5%

- 三重県 14.9%

- 岐阜県 7.8%

となっており、「愛知県」が4割強、「静岡県」が3割強を占めています。

<投資対象>

- 物流アセット 28.3%

- 産業・ビジネスアセット 8.8%

- 底地アセット(産業インフラ型)7.2%

- 住居系アセット 31.1%

- 底地アセット(生活圏配送・販売型) 19.5%

- その他アセット(生活圏配送・販売型) 5.0%

となっており、「住宅系アセット」が3割強、「物流アセット」が3割弱を占めています。

【投資口価格動向・分配金推移】

<2025年6月27日(金)終値時点>

- 投資口価格(1口当たり):112,500円

- 信用倍率(信用買い残÷信用売り残):ー(信用売り残無し)

- 年間分配金(法人予想):6,605円(2025年7月 3,299円、2026年1月 3,306円)、利回り:5.87%

直近5営業期間の分配金は、表3のように、1口当たり3,211~3,351円で推移しており、最大と最小の差は140円です。

| 決算期 | 1口当たり 分配金 [円] |

| 2023年1月期 | 3,211 |

| 2023年7月期 | 3,342 |

| 2024年1月期 | 3,351 |

| 2024年7月期 | 3,284 |

| 2025年1月期 | 3,335 |

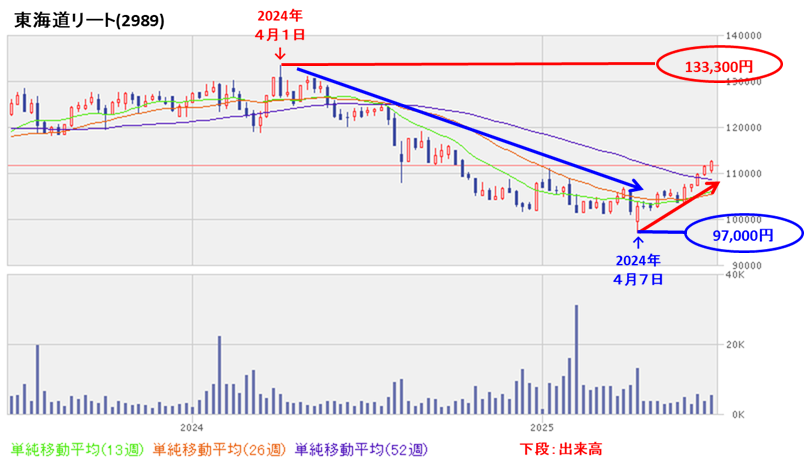

【直近の投資口価格推移】

<週足チャート(直近2年間)>

2024年4月に上場来高値(133,300円)をつけた後は、高値切り下げ安値切り下げの下落トレンドで推移し、翌年4月に上場来安値(97,000円)をつけました。

しかしその後は反転上昇しています。

<日足チャート(直近3か月間)>

4/7に上場来安値(97,000円)をつけた後は、高値切り上げ安値切り上げの上昇基調で推移し、6/27に年初来高値(112,700円)をつけています。

まとめ

2025年7月権利確定J-REITをまとめると・・・

| TOP | 法人名 | アセット タイプ | 地域分散 | 資産 規模 | 投資口 価格 モメンタム | 流動性 | 投資主 優待 | 分配金の 安定度 | 分配金 利回り [%] |

| 1 | 東海道リート (2989) | 物流施設、 住宅、底地 | 東海 (静岡、愛知、三重) | 小 | 〇 | △ | × | 〇 | 5.87 |

| 2 | 三井不動産ロジステックパーク (3471) | 物流施設 | 首都圏、 関西圏 | 中 | △ | 〇 | × | 〇 | 5.78 |

| 3 | エスコンジャパンリート (2971) | 商業施設、 住宅 | 五大都市圏 | 小 | 〇 | △ | × | △ | 5.69 |

今回は、上位3銘柄は利回りは5%台後半で僅差となりました。

「三井不動産ロジステックパーク」は、昨年11月に1/4分割して1口当たり10万前後で購入しやすくなっていますが、

注意点として、2025年7月期は9カ月間の変則決算となっており、通常より分配金が多くなって配当利回りが高くなっています。

J-REIT全体の投資口価格は、2025年4月初旬の「トランプ関税ショック」の安値以降は上昇基調が継続して底打ち感が見え始めており、中長期的にも上昇が期待できそうです。

個別では、

「東海道リート」は、安定的な高分配で、投資口価格は年初来高値を更新したばかりです。

今後、資産規模が大きくなってくれば更なる収益増が期待できそうです。

「三井不動産ロジステックパーク」は、投資口の底打ち感があり、流動性も高い点がいいですね。

ただ、2026年1月期以降は6か月の決算に戻りますので、分配金利回りは低くなりそうです。

「エスコンジャパンリート」は、こちらも高分配ランキングの常連で、安定的な高分配です。

投資口価格は、昨年12月と今年4月のダブルボトムで底固めしていますので、今後の投資口価格の上昇も期待できそうです。

今回ご紹介していない7月権利のJ-REITの中では、エスコンジャパンリートの次に利回りが高い、

スターアジア不動産(3468)は利回り5.64%(6/27時点)、サムティ・レジデンシャル(3459) 5.56%(同)で利回りは5%超となっていますので、こちらも検討してみても良いかもしれませんね。

2025年7月の権利付き最終日は29日(火)(権利落ち日:7/30)です。

参考になればうれしいです✨

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。