こんにちは!

直近で立会外分売の実施を発表した銘柄に関して、分売で買った場合、利益を得ることができるのか?直近の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証スタンダードから繊維製品業種の東海染工です。

最後までお付き合いいただけるとうれしいです!

- 立会外分売とは?

新規株主を増やすことを目的として、上場会社が大株主である銀行やオーナー経営者などの保有株を小口に分けて、証券取引所の立会外で不特定多数に売り出すこと。

取引開始前など取引時間外(=立会外)に売り出されることからこのように呼ばれる。- 立会外分売の魅力

- 前日終値より安く購入可能

- 立会外分配における買付側の購入価格は確定値段(1本値)で、分売実施日の前日終値よりディスカウントされるのが一般的。過去の例では、約3~5%のディスカウントで実施されています。

(ディスカウント率は取引所の規定により最大10%)

- 立会外分配における買付側の購入価格は確定値段(1本値)で、分売実施日の前日終値よりディスカウントされるのが一般的。過去の例では、約3~5%のディスカウントで実施されています。

- 買付手数料はかからない

- 立会外分売による買付は、通常の立会時間内の取引と種類が異なるため一般的に手数料はかからない。(売却時には通常の手数料が発生)

- 即日売却OK

- 立会外分売で取得した株式は、実施日(買付当日)から売却することが可能

- 前日終値より安く購入可能

- デメリット:抽選で外れることもある

- 買い申し込みが多いと、抽選ではずれて購入できないこともある。

立会外分売の概要

実施日や株数は以下です。実施予定日は幅があり、実際の実施日と分売値段は、会社側から実施日前日に発表があります。

分売数量は決まっていて、100株単位で最大5,000株まで購入できます。

前日の9/17(火)の夕刻に、会社側からの適時開示で分売値段のお知らせがあります。このブログでも追記しますので、チェックしてくださいね💖

| 分売予定日 | 2024 年9月 18 日(水) |

| 分売数量 | 177,300株 (発行済み株式総数 3,614,252 株の約4.90%) |

| 分売値段 | 697 円 (9/17決定:終値 718 円) |

| ディスカウント率 | 2.92 % (9/17決定) |

| 申込単位数量 | 100 株 |

| 申込上限数量 | 5,000 株 |

【立会外分売実施の目的】

- 上場維持基準適合にむけた取組として、流通株式の増加をはかり、株式の流動性向上及び株式分布状況の改善を目的として行うもの

としています。

今回の分売数量は、発行済み株式総数の約4.90%と多い数量(※1)です。

※1:一概に言えませんが、目安として、5%以上:かなり多い、3%以上5%未満:多い、1%以上3%未満:ほどほど、1%未満:少ないとしています。

同社は、2024年6月27日に開示されたIR資料「上場維持基準の適合に向けた計画に基づく進捗状況について」によると、

東証スタンダード市場の上場維持基準の内、「流通株式時価総額」(基準:10億円以上)が2024 年3 月末時点で8.02億円で、基準を充たしていません。

これを、各種施策を実行し、2026年3月末までに基準を充たす計画としています。

また、この銘柄の直近の出来高(売買が成立した株式の数量)の5日平均は35.8百株、25日平均は31.6百株(9/11時点)で、流動性は低い水準です。(1,000百株を平均水準としています)

そして、今回の分売数量(1,773百株)は、1日の出来高(25日平均:31.6百株)の約56倍で、この銘柄の通常の出来高からすると分売数量は多めといえます。

どんな会社?

1941年の設立以来、常にものづくりにこだわり、天然繊維を中心に織物、ニットの無地・プリントと、染色加工に関わる様々な技術を磨きながら、

各種繊維製品の加工販売を主な事業とし、更にその業務に付随する研究及びその他のサービス等の事業活動を展開している会社です。

事業内容は、「染色加工事業」「縫製品販売事業」「子育て支援事業」「倉庫事業」「機械販売事業」「洗濯事業」の6つがあり、それぞれ、

- 染色加工事業

天然繊維、合成繊維の織物・編物加工、衣料品関連を中心としたテキスタイル販売 - 繊維製品販売事業

縫製品(パンツ、パジャマ、カジュアルシャツ等)の販売 - 子育て支援事業

ベビーシッターサービス、託児所での保育サービス - 倉庫事業

主に繊維製品等の荷役・保管等 - 機械販売事業

主に薬液濃度の測定及び制御機器の販売 - 洗濯事業

ホテルなどで利用されるリネン類のクリーニングサービス

を行っています。

2024年3月期通期のセグメント別売上高構成比は、

- 染色加工事業 67.5%

- 縫製品販売事業 3.1%

- 子育て支援事業 26.7%

- 倉庫事業 0.3%

- 機械販売事業 0.6%

- 洗濯事業 1.1%

- その他(システム事業、不動産賃貸事業)0.6%

となっており、「染色加工事業」が7割弱を占めています。

直近の経営概況

【2025年3月期1Q(2024年4月~6月)の経営成績】

(日本基準(連結):2024年8月7日発表)

| 決算期 | 売上高 [億円] (前年 同期比 [%]) | 営業 利益 [百万円] (同) | 経常 利益 [百万円] (同) | 親会社株主に 帰属する 当期純利益 [百万円] (同) |

| 2024年3月期 1Q累計 | 31.2 (1.4) | △142 (赤字幅 拡大) | △149 (赤字幅 拡大) | △127 (赤字幅 拡大) |

| 2025年3月期 1Q累計 | 33.7 (8.1) | △42 (赤字幅 縮小) | 16 (黒字 転換) | 11 (黒字 転換) |

| 2025年3月期 通期会社予想 | 139 (5.2) | 200 (365) | 200 (46.7) | 10 (△92.3) |

| 通期予想に対する 1Qの進捗率[%] | 24.2 | ー | 8.0 | 110 |

表2の通り、前年同期比 増収増益で、売上高は1割弱増、利益面は営業利益は赤字幅縮小、経常利益と純利益は黒字転換でした。

2025年3月期通期の業績予想は、前期比 増収増益で、売上高は1割弱増、利益面は営業利益と経常利益は5割弱増~4.6倍ですが、純利益は9割強減を見込んでいます。

そして、その通期予想に対する進捗率は1Q終了時点で、売上高は2割強でそこそこ、利益面は営業利益と経常利益は遅れ気味ですが、純利益は既に通期見込みを超過しています。

【2025年3月期1Qの状況、経営成績の要因】

染色加工業界は、廃業・倒産、事業縮小による生産キャパの減少や現場力低下が危惧されるなか、業界団体より『適切な価格転嫁』に向けた加工料金値上げを要請するも未だ不十分な状況であり、厳しい経営環境が続いています。

このような状況のもと、同社グループは、国内染色加工事業では、同業他社の廃業や体制変更による振替受注の取込み、継続的な加工料改定の実施による収益性の改善、生産性向上および原材料・エネルギー原単位削減などのコスト削減を推進しました。

また、環境に配慮した節水活動、再生可能エネルギーの活用によるCO₂排出量削減、薬品の回収・再利用、教育・福祉施設への貢献・支援活動など、SDGsの達成に向けた取組みも継続的に実施しています。

海外染色加工事業では、新規市場開拓に注力するとともに、レーヨンやポリエステル混などの素材に対応した加工技術および、生産性の向上やコストダウン活動を実施しました。

子育て支援事業では、集団託児、企業内保育所の運営受託拡大に注力するとともに、児童発達支援事業・放課後等デイサービス事業の拡充を進めています。

洗濯事業では、インバウンド需要や行動制限緩和に伴うホテルリネンの増加、費用増加に伴う価格改定の実施により、売上拡大を図りました。

これらの結果、今1Qの経営成績は、表2の前年同期比 増収増益となっています。

【セグメント別の業績】

セグメント別の業績は、表3の結果になりました。

主力の「染色加工事業」は前年同期比 増収で赤字幅縮小、

「縫製品販売事業」は減収減益、

「子育て支援事業」は増収で黒字転換、

「倉庫事業」と「その他」は増収増益、

「機械販売事業」は減収で赤字転落、

「洗濯事業」は増収減益でした。

| セグメント | 売上高 [百万円] (前年 同期比 増減率 [%]) | 営業 利益 [百万円] (同) |

| 染色加工 | 2,327 (9.7) | △78 (赤字幅 縮小) |

| 縫製品販売 | 82 (△15.0) | 6 (△50.6) |

| 子育て支援 | 907 (13.8) | 9 (黒字 転換) |

| 倉庫 | 59 (5.5) | 5 (前年同期 0百万円) |

| 機械販売 | 9 (△80.7) | △7 (赤字 転落) |

| 洗濯 | 37 (15.9) | 1 (△52.3) |

| その他 | 23 (0.7) | 19 (1.0) |

セグメント別の状況は以下です。

<染色加工事業>

(加工料部門)

国内では、売上数量の増加及び加工料改定により増収を確保しました。

しかしながら製造コストの上昇に対し、十分な価格転嫁が行われておらず、収益改善に注力しています。

海外では、主力のインドネシア子会社において、市場に求められる素材の変化に対応すべく、加工設備・条件・技術の見直しや改善を図ったことが、受注拡大に繋がりました。

(テキスタイル販売部門)

国内では、量販店向けアパレル販売が低迷し、減収となりました。

海外は、安価な製品輸入の流入や物価高の影響から、店頭の在庫過多が続き、発注は低調に推移したことが影響し、減収となりました。

<縫製品販売事業>

百貨店向け販売は順調に推移するも、キャラクター関連グッズ販売の落込みにより、前年同期比 減収減益となりました。

<子育て支援事業>

企業内保育所の運営受託の拡大、小規模保育園の児童数増加、集団託児、児童発達支援、放課後等デイサービス事業などが寄与し、

前年同期比 増収で黒字転換となりました。

<倉庫事業>

労務費や各種費用は増加しましたが、荷扱い量の増加により、前年同期比増収増益となりました。

<機械販売事業>

設備受注・引き合いはあるものの、当四半期においての販売に至らず、また、前年はベトナム向け8台の販売実績があったため、前年同期比 減収で赤字転落となりました。

<洗濯事業>

ビジネス関係のホテルリネンやレジャー関連が好調に推移したほか、

労務費、原材料費、エネルギー費の増加に対応するための価格改定の実施により、前年同期比 増収減益でした。

<その他事業>(省略)

【財政面の状況】

<自己資本比率>(自己資本(総資本-他人資本)÷総資産)×100)

2025年3月期1Q末時点で46.5%と前期末(47.0%)から0.5ポイント低下しました。

これは主に、それぞれ前期末比で、

- 負債

- 支払手形及び買掛金が111百万円増加、短期借入金が275百万円増加し、流動負債が合計で378百万円増加

- 長期借入金が170百万円減少し、固定負債が合計で176百万円減少

- 純資産

- 利益剰余金が51.9百万円減少(剰余金の配当により)し、株主資本が合計で52.0百万円減少

- その他有価証券評価差額金が60.1百万円増加、為替換算調整勘定が71.7百万円増加し、その他の包括利益累計額が合計で125百万円増加

したことによるものです。

自己資本比率の数値としては問題ないレベルです。(20%以上を安全圏内としています。)

【今期(2025年3月期)通期業績の見通し】

国内染色加工事業では、廃業や生産規模縮小など、加工場の再編が続いており、同社は加工場再編に伴う受け皿として、振替受注を積極的に取り込むとともに、

新たな素材への挑戦、各取引先様との取組み強化、特殊加工品の拡大、新商品提案などを通じて受注拡大を図る方針です。

また、海外では、インドネシア国内において、中国からの安価な製品流入により、市場在庫の増加から受注は低調に推移していました。

しかしながら、政府による輸入規制が2023年10月より実施され、国内市場は徐々に活性化しており、受注は回復傾向を示していります。

加えて、従来の綿100%素材中心の加工から、レーヨンやポリノジック、綿・ポリエステル混など、素材が変化する中で、業績回復に向け、加工設備・技術力の強化を図る方針です。

子育て支援事業では、企業内保育所の運営受託の切り替え需要の獲得、児童発達支援・放課後等デイサービス事業の拡大や放課後児童健全育成事業(放課後クラブ)への参入を図るとともに、

保育用品のレンタルサービスや既存施設のサービス強化も進める計画です。

洗濯事業は、取引先からの更なる拡大要望や新規アイテムの取込みに対応するため、設備増強を実施する計画です。

加えて、既存客先との取組み強化、新規客先開拓により、一層の事業拡大を図る方針です。

以上の取り組みにより、グループ全体で収益力の向上に努め、今期の連結業績は、前期比 増収増益(最終利益は減益)を予想しています。

なお、今1Q決算発表時には、2024年5月9日の決算短信で公表された通期連結業績予想に変更はありません。

株価指標と動向

【2024/9/11(水)終値時点の数値】

- 株価:758円

- 時価総額:27.3億円

- PER(株価収益率(予想)):26.5倍

PERは、同業で時価総額が近い、小松マテーレ(3580) 12.1倍、ソトー(3571) 16.0倍と比較すると、高い水準です。

- PBR(株価純資産倍率):0.35倍

- 信用倍率(信用買い残÷信用売り残):ー(信用売り残無し)

- 年間配当金(会社予想):20円(年1回3月)、利回り:2.63%(配当性向 632%)

配当利回りは2.63%で、東証スタンダードの単純平均2.47%(9/10時点) と比較するとやや高い水準です。

表4のように、直近5年間の配当金は、年間1株あたり20円で一定です。

配当性向は、最終赤字の年を除き、40%台~130%台です。

| 決算期 | 1株当たり 年間配当金 [円] | 配当性向 [%] |

| 2020年3月期 | 20 | ー (最終 赤字) |

| 2021年3月期 | 20 | ー (最終 赤字) |

| 2022年3月期 | 20 | 133 |

| 2023年3月期 | 20 | ー (最終 赤字) |

| 2024年3月期 | 20 | 48.6 |

この会社は、

株主に対する利益還元を経営の最重要課題の一つとして認識しており、安定的な配当政策を維持し、かつ収益等業績にも対応して配当金を決定することを基本としています。

内部留保は、企業間競争の維持・強化及び新商品開発や事業活性化等に有効投資していく方針です。

【株主優待】

この会社は株主優待があり、毎年3月末に100株以上保有の株主は、1,000円相当のクオカードが進呈されます。

なお、2026年3月末以降は、100株以上保有で1年以上継続保有の株主のみ進呈されますので、注意が必要です。

100株保有の場合、配当金+株主優待(1,000円相当)で利回りは3.95%となります。

個人投資家にとってはうれしい内容ですね!

【直近の株価動向】

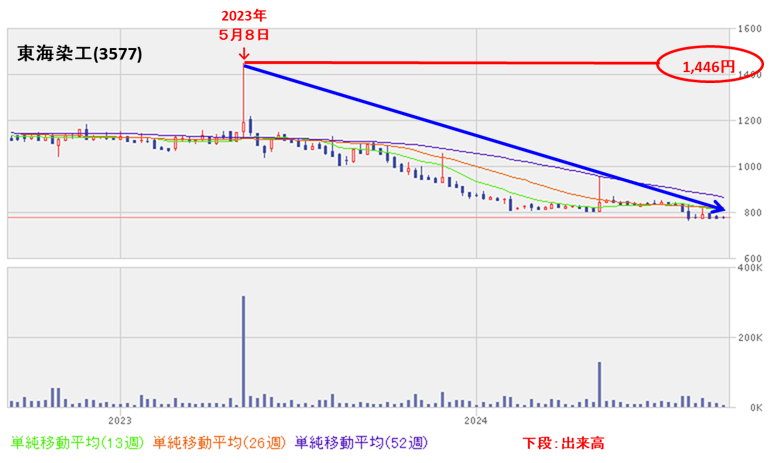

<週足チャート(直近2年間)>

2023年5月に高値(1,446円)をつけた後は、高値切り下げ安値切り下げの下落基調で推移しています。

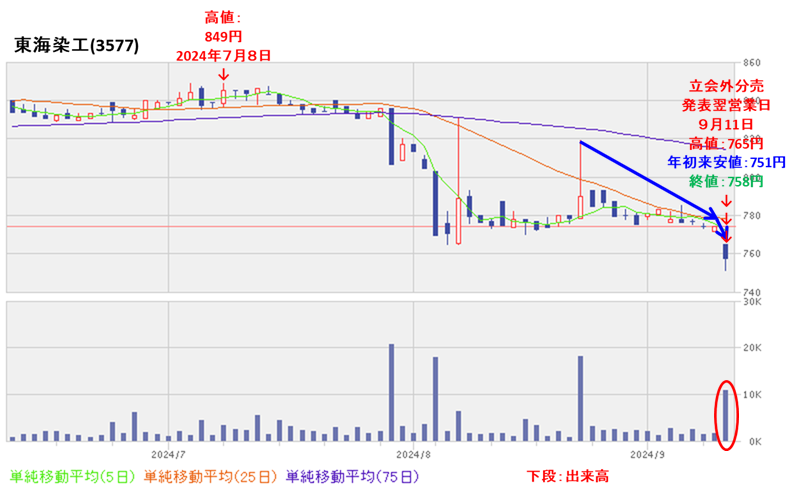

<日足チャート(直近3か月間)>

7/8に高値(849円)をつけた後はほぼヨコヨコで推移していましたが、

7月下旬以降は下落基調で推移してます。

そして、今回の立会外分売発表の翌営業日(9/11)は、分売による短期的な需給悪化を懸念され、窓を開けて出来高を伴い、前日比 16円安(-2.07%)と急落しました。

この下落で年初来安値を更新しています。

今後は、下値抵抗がない中、下げ止まりを見せてヨコヨコから上昇に転じていくのか、下値模索を継続するのか、要注目です。

まとめ

【業績】

- 今期(2025年3月期)1Qの業績は、主力の染色加工事業の「加工料部門」で売上数量の増加及び加工料改定により増収を確保し、

前年同期比 増収増益で、売上高は1割弱増、利益面は営業利益は赤字幅縮小、経常利益と純利益は黒字転換。 - 今期業績予想は、グループ全体で収益力の向上に努め、

前期比 増収増益で、売上高は1割弱増、利益面は営業利益と経常利益は5割弱増~4.6倍だが、純利益は9割強減を見込む。 - その通期予想に対する進捗率は1Q終了時点で、売上高は2割強でそこそこ、利益面は営業利益と経常利益は遅れ気味ですが、純利益は既に通期見込みを超過。

【株主還元】

- 配当利回り(会社予想)は2.63%で、東証スタンダードの単純平均 2.47%(9/10時点) と比較するとやや高い水準。

- 直近5年間の配当金は、年間1株あたり20円で一定。

配当性向は、最終赤字の年を除き、40%台~130%台。 - 株主優待があり、毎年3月末に100株以上保有の株主は、1,000円相当のクオカードが進呈されます。

(2026年3月末以降は、100株以上保有で1年以上継続保有の株主のみ進呈されるので要注意)

100株保有の場合、配当金+株主優待(1,000円相当)で利回りは3.95%。

【流動性・分売数量】

- 直近の出来高の5日平均は35.8百株、25日平均は31.6百株(9/11時点)で、流動性は低い水準。

- 分売数量は、発行済み株式総数の4.90%と多い数量で、

この銘柄の1日の平均的な出来高の約56倍であり、それからすると多めの数量。

【株価モメンタム】

- 週足ベースの株価は、2023年5月に高値(1,446円)をつけた後は、高値切り下げ安値切り下げの下落基調で推移している。

- 直近の株価は、7/8に高値(849円)をつけた後はほぼヨコヨコで推移していたが、7月下旬以降は下落基調で推移している。

そして、今回の立会外分売発表の翌営業日(9/11)は、分売による短期的な需給悪化を懸念され、窓を開けて出来高を伴い、前日比 16円安(-2.07%)と急落。この下落で年初来安値を更新した。 - 今後の株価は、下値抵抗がない中、下げ止まりを見せてヨコヨコから上昇に転じていくのか、下値模索を継続するのか要注目。

以上のことから、

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 業績 | ⭐⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐⭐ |

| 株価モメンタム | ⭐⭐ |

| 流動性 | ⭐⭐ |

| 分売数量 | ⭐⭐ |

| 総合判定 | ⭐⭐ (見送り) |

と判断しました。

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。