こんにちは!

直近で公募増資・売出(以下、PO)を実施した銘柄に関して、POに応募して買った場合、利益は出たのか?

受渡期日当日と1週間後の結果を検証しました。

今回は、受渡期日が2024年2月の東海道リート、産業ファンド、3月のタカラレーベン不動産です。

最後までお付き合いいただけると嬉しいです💖

発行価格とその後の投資口価格推移

まずは、発行価格で買って1週間(5営業日)後まで保有した場合、含み益なのか含み損なのか?確認していきましょう!

※売買手数料は考慮していません。

受渡期日の寄付又は大引けと1週間(5営業日)後の結果は、

全ての銘柄は全ての段階で損益プラスでした。

特に、産業ファンドは受渡日の1週間後(5営業日後)の寄付で売却した場合は、9.1%の利益が出ています。

POで購入し、利益が出た方おめでとうございます!

ちなみに私は購入なしでした。皆さんはいかがでしたでしょうか?

それでは個別に見ていきましょう!

要因分析:東海道リート(2989)

このJ-REITのPO発表時の評価は、表2のように判断していました。

| レベル (最低⭐~ 最高⭐⭐⭐⭐⭐) | |

| ファンダメンタルズ | ⭐⭐⭐ |

| インカムゲイン | ⭐⭐⭐⭐⭐ |

| 流動性 | ⭐⭐⭐ |

| 投資口価格モメンタム | ⭐⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐⭐ (買い) |

※「総合判定」で⭐4つ以上「買い」、⭐3つ「中立」、⭐2つ以下「見送り」

静岡を核とする産業地域(静岡県、愛知県及び三重県)への重点投資を基軸とし、日本の東西中心地をつなぐ東海道地域の安定資産に投資するJ-REITで、

産業インフラアセット(物流施設等)と、住居及び生活必需品を扱う配送・販売に適した立地にある底地などの生活インフラアセット(住宅等)に投資することで、安定的なポートフォリオ構築と成長を図っていました。

2023年7月期の運用状況は、前期比 増収増益で、営業収益は4割増、利益面は5割前後の増益でした。

2024年1月期は、前期比 増収減益で、営業収益は微増、利益面は微減を見込んでおり、

今回の資金調達による資産取得により、今期(2024年7月期)の運用状況予想を前回発表予想から、営業収益は1割強、利益面は1~2割の増額修正をしました。

今回の公募増資による新規取得資産は取得金額で約17.2%の増加率からすると、営業収益と利益面の増額は今回の資産取得に見合っていましたね。

分配金の利回り(予想) 5.21%(1/18時点)は、東証プライム上場会社の単純平均2.17%(1/17時点)と比較して2倍超の高い水準で、J-REITの平均予想利回りと比べても高い水準でしたね。

直近5期の分配金は、1口当たり2,446~3,342円で推移しており、連続増配を継続中でしたが、2024年1月期は減配予想となっていました。

今回の増資後の2024年7月期の分配金は前回予想から1口当たり5円増で、前期(2024年1月期)比で82円減、次期の2025年1月期は同125円増の予想でした。

投資口価格モメンタムは、2022年1月に安値(103,900円)をつけた後は、長い間、高値切り上げ安値切り上げの上昇トレンドで推移し、

2024年に入り1月に上場来高値(128,800円)をつけていました。

直近の投資口価格は、122,000~128,000円のレンジ内での推移でしたが、直近でレンジを上抜けし、1/17に上場来高値(128,800円)をつけました。

そして、今回のPO発表の翌営業日(1/18)は、反応は薄く、前日比 400円安(-0.31%)で終了し、5日移動平均線を下抜けましたね。

PO発表後は、再び上場来高値を更新し上昇基調を継続するのか、25日移動平均線や75日移動平均線を下抜けて、下落基調に転じるのか注目していましたが・・・。

ご参考(PO前の分析):【公募増資・売出(PO)は買いか?】東海道リート投資法人(2989) <2024年1月実施>

【PO発表後の投資口価格の動き】

<日足チャート(直近3か月)>

PO発表以降はしばらくヨコヨコの展開でしたが、1月末の分配金権利落ちで窓を開けて下落しました。

しかし、受渡日(2/2)以降はPOによる1口当たり利益の希薄化懸念が解消してきて、上昇基調で推移しました。

ただ、J-REIT全体が2月初め以降下落基調が続いたため、それに引きずられて2月中旬以降は下落に転じています。

要因分析:産業ファンド(3249)

このJ-REITのPO発表時の評価は、表3のように判断していました。

| レベル (最低⭐~ 最高⭐⭐⭐⭐⭐) | |

| ファンダメンタルズ | ⭐⭐⭐⭐ |

| インカムゲイン | ⭐⭐⭐⭐ |

| 流動性 | ⭐⭐⭐⭐ |

| 投資口価格モメンタム | ⭐⭐ |

| 総合判定 | ⭐⭐⭐⭐ (買い) |

※「総合判定」で⭐4つ以上「買い」、⭐3つ「中立」、⭐2つ以下「見送り」

「日本経済の力を生み出す源泉としての社会基盤に投資し、日本の産業活動を不動産面から支えていく」ことを理念として掲げ、中長期にわたり安定的な利用が見込まれる不動産に投資している、日本で唯一の産業用不動産REITで、

中長期にわたり、安定した収益を確保できるポートフォリオを構築するため、物件を選定するに際して、主として「継続性」と「汎用性」に着目して物件の選定を行っていました。

2023年7月期の運用状況は、前期比 減収増益で、営業収益は微減、利益面は2割強増でした。

2024年1月期は、今回のPO発表と同時に修正しており、前期比 増収減益で、営業収益は微増、利益面は微減を見込んでおり、

今期(2024年7月期)は、POによる資金調達により、新規物件(物流施設28物件(取得予定価格 1,082億円))を取得し、

前期比 増収増益で、営業収益は1割強増、利益面は2割前後の増益を予想していましたね。

今回の公募増資による新規取得資産は取得金額で約27.0%の増加率からすると、新規物件取得の規模の割合と、営業収益と利益面の増額の割合がほぼ同じなので、妥当な増額修正といえました。

分配金の利回り(予想) 5.36%(2/16時点)は、東証プライム上場会社の単純平均2.18%(2/15時点)と比較して2倍超の高い水準で、J-REITの平均予想利回りと比べても高い水準でしたね。

直近5期の分配金は、1口当たり3,060~3,380円で推移しており、連続増配を継続中のところは魅力的でしたね。

今回の増資後の2024年7月期の分配金は前回予想から1口当たり165円増で、前期比で10円増、次期の2025年1月期は同変わらずの予想でした。

投資口価格モメンタムは、1/9に高値(143,000円)をつけた後は、安値を切り下げながら下落基調で推移しており、

今回のPO発表の翌営業日(2/16)は、POによる1口当たり利益の希薄化懸念により、窓を開けて出来高を伴い、前日比5,300円安(-4.02%)と急落し、再び年初来安値を更新しました。

PO発表後は、売りが出尽くして下げ止まり、上昇に転じていくのか、下値模索を継続するのか注目していましたが・・・。

ご参考(PO前の分析):【公募増資・売出(PO)は買いか?】産業ファンド投資法人(3249) <2024年2月実施>

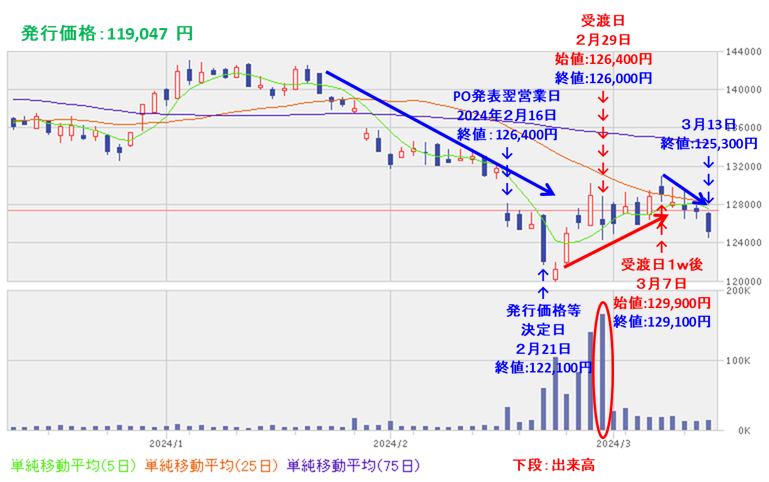

【PO発表後の投資口価格の動き】

<日足チャート(直近3か月)>

PO発表翌営業日から発行価格決定日(2/21)の翌営業日までは下落基調でしたが、

それ以降は、1口当たり利益の希薄化懸念が後退して上昇に転じ、受渡日の5営業日後までは上昇基調で推移しました。

要因分析:タカラレーベン不動産(3492)

このJ-REITのPO発表時の評価は、表4のように判断していました。

| レベル (最低⭐~ 最高⭐⭐⭐⭐⭐) | |

| ファンダメンタルズ | ⭐⭐⭐ |

| インカムゲイン | ⭐⭐⭐⭐ |

| 流動性 | ⭐⭐⭐⭐ |

| 投資口価格モメンタム | ⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐ (中立) |

※「総合判定」で⭐4つ以上「買い」、⭐3つ「中立」、⭐2つ以下「見送り」

オフィス、住宅、ホテル及び商業施設その他の物件に関する、豊富な実績に裏打ちされた専門性とノウハウを有する企業をスポンサーとする総合型J-REITとして、

四大都市圏(東京、大阪、名古屋、福岡の各経済圏)を中心とした、地域分散の効いた総合型ポートフォリオを構築していました。

2023年8月期の運用状況は、前期比 増収増益で、営業収益、利益面ともに1割弱増でした。

2024年2月期は、前期比 減収減益で、営業収益、利益面ともに微減を見込んでいました。

今期(2024年8月期)は、新規資産取得により、前回発表から営業収益、利益面ともに1割強の増額修正をしており、

今回の公募増資による新規取得資産は取得金額で約13.0%の増加率からすると、この新規物件取得の規模に対し、修正された営業収益と利益面の増額の割合は妥当といえました。

分配金の利回り(予想) 5.40%(2/15時点)で、東証プライム上場会社の単純平均2.17%(2/14時点)と比較して2倍超の高い水準で、J-REITの平均予想利回りと比べても高い水準でしたね。

直近5期の分配金は、1口当たり2,617円~3,120円(上下503円差)で推移していました。

今回の増資後の2024年8月期の分配金は前回予想から1口当たり28円増で、前期比で28円増、次期の2025年2月期は同変わらずの予想でした。

投資口価格モメンタムは、2022年4月に高値(124,500円)をつけた後は下落基調で推移し、2023年3月に安値(85,300円)をつけましたが、その後は右肩上がりの上昇基調で推移していました。

直近では、昨年末に安値(95,900円)をつけた後は、上昇基調で推移し、翌月23日に年初来高値(105,800円)をつけ、そしてその後はヨコヨコで推移していましたが、

今回のPO発表の翌営業日(2/15)は、POによる1口当たり利益の希薄化懸念から、窓を開けて出来高を伴い売られ、前日比 3,600円安(-3.48%)と急落しましたね。

PO発表後は、昨年末につけた直近の安値(95,900円)を割り込まずに上昇に転じるのか、割り込んで下値模索を継続するのか注目していましたが・・・。

ご参考(PO前の分析):【公募増資・売出(PO)は買いか?】タカラレーベン不動産投資法人(3492) <2024年2月実施>

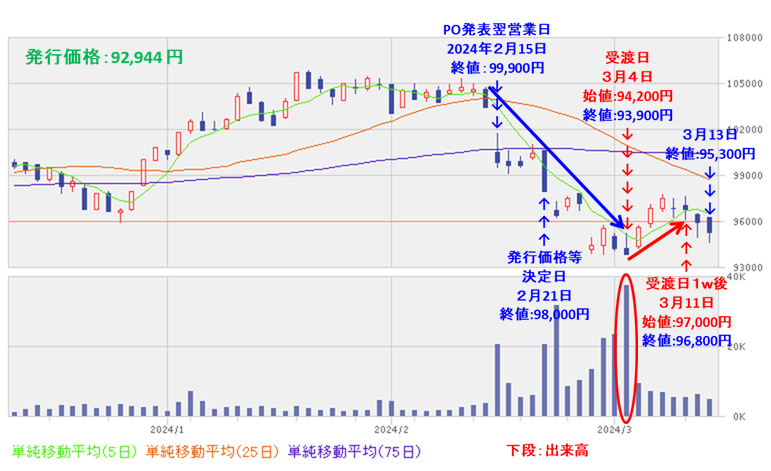

【PO発表後の投資口価格の動き】

<日足チャート(直近3か月)>

PO発表以降は下落基調で推移し、直近の安値(95,900円)を割り込みましたが、受渡日(3/4)に下げ止まり、

その後は1口当たり利益の希薄化懸念が後退し、上昇基調で推移しました。

まとめ

東海道リート(2989)、産業ファンド(3249)、タカラレーベン不動産(3492)のPO予想と一週間(5営業日)後の株価は、表5の結果になりました。

| 銘柄名 | 事前予想 | 結果(損益)[円] (「受渡日の1週間 (5営業日)後始値」 ー「発行価格」) (騰落率[%]) | 判定 |

| 東海道リート | 買い | +5,354 (+4.4) | 〇 |

| 産業ファンド | 買い | +10,853 (+9.1) | 〇 |

| タカラレーベン 不動産 | 中立 | +4,056 (+4.4) | × |

※事前予想の「買い」は3%以上の上昇、「中立」は±3%、「見送り」は3%以上の下落を想定しています。

今回は2勝1敗、勝率0.667。まあまあの結果でした。

今回は全ての投資法人で、POで購入して受渡日1週間後(5営業日後)に売却した場合、4%以上上昇しました。

総じて、受渡日又は受渡日の数営業日前に、1口当たり利益の希薄化懸念が後退して投資口価格は底を打ち、上昇に転じています。

どのJ-REITも分配金利回りが5%超と高分配でしたので、その点も底打ちが早かった要因の可能性があります。

今後の動向ですが、

東海道リートは、受渡日の1週間後以降は下落基調が続いています。

投資口価格が下がっている分、分配金利回りが上昇し割安といえますので、今後の反転上昇に期待です。

産業ファンドは、受渡日の1週間後までは上昇基調でしたが、日経平均の調整とともに25日移動平均線が上値抵抗線になり調整しています。

ただ、このJ-REITも高分配でかつ連続増配を継続中ですので、いずれ見直し買いが入ってくるものと考えています。

タカラレーベン不動産は、2月末に分配金の権利落ちしたばかりで、上昇にそれほど勢いがありません。

ただ上の2つのJ-REITと同じく、分配金利回りが高いですので、利回りの高さに着目した買いが入り、上昇の波に乗ることに期待です。

参考になればうれしいです✨

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。