公募増資・売出(以下、PO)の実施を発表した銘柄に関して、POに応募して買った場合、利益を得ることができるのか?直近の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証J-REITのジャパン・ホテル・リート投資法人です。

最後までお付き合いいただけるとうれしいです!

- 公募増資・売出(PO)とは?

既上場企業が新たに発行する株式(公募株式)や既に発行された株式(売出株式)を投資家に取得させることをいいます。 正確には、「PO」は「Public(公開の)Offering(売り物)」の略で、日本語では「公募」と呼ばれます。「公募」とは、「不特定かつ多数の投資家に対し、新たに発行される有価証券の取得の申込を勧誘すること」をいいます。 また、「売出」とは、「既に発行された有価証券の売付けの申込み又はその買付けの申込の勧誘のうち、均一の条件で50人以上の者を相手方として行う」ことをいい、通常は「公募」と「売出」を合わせて「PO」と呼ばれます。 「新規公開株(IPO)」は未上場企業が直接金融市場からの資金調達や知名度・信用力の向上を目的として証券取引所に新規上場するために一般投資家に株式を取得してもらう行為であるのに対して、「公募・売出(PO)」は既に上場していて証券取引所での株式取引が行われている企業が追加の資金調達や大株主の保有株売却などを目的として一般投資家に株式を取得してもらう行為であり、「新規公開株(IPO)」と「公募・売出(PO)」の違いを簡単にいえば、実施する企業が「未上場」か「既上場」かの違いといえます。

POの概要

今回のPOは、公募による新投資口の発行です。発行価格等決定日や受渡期日、発行数量等は表1のようになっています。

ディスカウント率は、「発行価格等決定日」に決まり、その日の終値から数%(直近のJ-REITは2~2.5%)です。

参考までに、直近のJ-REITのPO銘柄のディスカウント率は、

- 東海道リート、産業ファンド、タカラレーベン不動産、平和不動産リート、星野リゾート・リート:2.5%

でした。

注意点として、どの証券会社でも購入できるわけでなく、主幹事(今回は、SMBC日興証券、みずほ証券、大和証券)はじめ、引受人の証券会社で購入申込可能です。

早ければ、6/27(木)の夕刻に、法人側から発行価格等のお知らせが適時開示であります。このブログ記事も更新しますので、チェックしてくださいね💖

| 発行価格等決定日 | 2024 年6月27 日(木) |

| 受渡期日 (POで買った場合はこの日から売却可能) | 2024 年7月4日(木) |

| ①公募による新投資口の発行 (一般募集)数量 | 451,641 口 ※国内一般募集における発行投資口数:221,641 口 海外募集における発行投資口数:230,000 口 (発行済み投資口数 4,637,006 口 の約9.73%) |

| ②投資口の売出し (オーバーアロットメントによる売出し) 数量 | 8,359 口(実施決定(6/27)) ※上記の「発行価格等決定日」に決定。 SMBC日興証券が売出す。 |

| ③第三者割当による新投資口の発行 数量 | 8,359口(申込みがなかった口数は発行されない。) ※SMBC日興証券に割当 |

| 調達資金手取り概算額(上限) | 341 億円 |

| 発行価格 | 75,558 円 (6/27決定:終値 77,100 円) |

| ディスカウント率 | 2.00 % (6/27決定) |

| 申込単位数量 | 1 口 |

| 主幹事 | SMBC日興証券、みずほ証券、大和証券 |

【新投資口発行の目的及び理由】

- 同投資法人は、「安定性とアップサイド・ポテンシャル」が両立するポートフォリオの構築を目指しており、6/24付「国内不動産信託受益権の取得及び貸借に関するお知らせ(沖縄ハーバービューホテル、サザンビーチホテル&リゾート沖縄、MIMARU 東京 新宿 WEST 及びホテル アマネク新宿歌舞伎町)」にて公表した資産の取得は、その方向性に合致するものと考えている。

- また、同投資法人は従前より、資産の取得に際してはエクイティ(株主資本)及びデット(負債)を適切に組み合わせた資金調達を行うことを基本方針としており、今回も一貫して同じ方針に基づく資金調達を予定している。

- 上記に記載した資産の取得等のための資金調達を実施するにあたり、財務の健全性の確保、マーケット動向及び1口当たり分配金の水準等も勘案の上、今回の新投資口の発行を決定した。

としています。

今回の資金調達によって、リミテッドサービス(宿泊主体型)ホテル2物件(MIMARU 東京 新宿 WEST、ホテル アマネク新宿歌舞伎町)、リゾートホテル1物件(サザンビーチホテル&リゾート沖縄)、フルサービス(総合型)ホテル1物件(沖縄ハーバービューホテル)の計4物件(取得予定価格 561.9億円)を2024年7月に取得予定です。

取得後のポートフォリオの合計は、51物件、取得金額は4,531億円に拡大します。

今回増資される投資口数は、発行済み口数の約9.73%(第三者割当を含めると、最大約9.92%)で、

直近のホテル特化型J-REITの、公募増資の発行済み総口数に対する割合(第三者割当を含む)は、星野リゾート・リート 14.6%でしたので、それと比較すると小規模の増資です。

また、この銘柄の直近の出来高(売買が成立した投資口の数量)の5日平均は12,907口、25日平均は13,032口(6/25時点)で、流動性は高い水準です。(※1日 1,000口を平均水準としています。)

どんな投資法人?

中長期的な観点から着実な成長と安定した収益の確保を目指し、資産の運用を行うことを基本方針とした、ホテル特化型のJ-REITです。

「国内レジャー客」及び「訪日外国人レジャー客」の需要の取込みが中長期的に期待できる地域において高い競争力を持つホテル用不動産等の取得や、

ポートフォリオ全体の収益力、安定性、質の向上を通じ、投資主価値の最大化を目指しています。

【J-REITの簡単な説明】

投資信託の仲間であり、我々投資家は、東京証券取引所でJ-REIT(不動産投資法人)商品を購入し、J-REITが、商業施設やホテル、住宅などの不動産を保有・運営してその家賃収入や売却益を得て、その収益の中から分配金として投資家に配分されるもの。

J-REITは全体的に、高配当な銘柄が多く存在します。そして、分配月もばらけていますので、複数のJ-REITを保有すると分散投資にもなりますし、ほぼ毎月分配金をいただける嬉しい状況になります。

ーー

【成長戦略】

同投資法人は、以下の成長戦略に則り、投資主価値の最大化を目指しています。

<外部成長戦略>

- 「国内レジャー客」及び「訪日外国人レジャー客」の需要の取込みが中長期的に期待できる地域において高い競争力を持つホテル用不動産等の取得

(重要な投資対象)

運営及び管理ノウハウ、投下資本、立地の制約から参入障壁が高い「フルサービスホテル」及び「リゾートホテル」

(戦略的投資地域)

北海道エリア、東京及びベイエリア、大阪・京都エリア、福岡エリア、沖縄エリア - ポートフォリオ全体の収益力、安定性、質の向上

<内部成長戦略>

アクティブ・アセットマネジメント戦略の着実な実行による「安定性」と「アップサイド・ポテンシャル」の両立

- アップサイドを実現する「アクティブ・アセットマネジメント戦略」の立案及び実施

- 安定収益の確保を実現する資本的支出の立案、実施、及び賃借人のモニタリング

<財務戦略>

- 財務の健全性及び安定性確保

- レンダーフォーメーション(調達先金融機関の構成)及び金融機関との関係強化

- 資金調達手法の多様化

としています。

【ポートフォリオの概要】

(2023年12月末現在)

ポートフォリオの合計 物件数(全てホテル):47件、取得価格:3,969億円、総客室数:12,271室、1ホテルあたり客室数 平均261室

(以下は、取得価格ベース)

<ブランド別比率>

- ヒルトン 29.4%

- オリエンタルホテル 24.1%

- ホテル日航/ホテルJALシティ 8.4%

- ホリデイ・イン(IHG) 6.8%

- メルキュール/イビス(アコー) 6.1%

- シェラトン 4.4%

- ドーミーイン等(共立メンテナンス) 3.8%

- the b 3.2%

- その他 13.9%

となっており、「ヒルトン」が3割、「オリエンタルホテル」が2割強を占めています。

<タイプ別比率>(取得価格ベース)

- フルサービスホテル 44.0%

- リミテッドサービスホテル 36.3%

- リゾートホテル 19.7%

となっており、「フルサービスホテル」が4割強を占めています。

<地域別比率>

- 東京 24.9%

- 関東(東京除く) 20.4%

- 大阪 13.0%

- 沖縄 11.2%

- 関西(大阪除く) 8.7%

- 九州(沖縄除く) 6.4%

- 北海道 5.7%

- 中国 5.4%

- 中部 4.4%

となっており、「東京」が最も多く2割強、次に「関東(東京除く)」が多く2割を占めています。

直近の運用状況

【2023年12月期の運用状況と2024年12月期の見通し】

(2024年2月21日発表)

| 決算期 | 営業 収益 [億円] (前期比 [%]) | 営業 利益 [億円] (同) | 経常 利益 [億円] (同) | 当期 純利益 [億円] (同) | 1口当たり 分配金 [円] (同[円]) |

| 2022年12月期 実績 | 149 (9.4) | 42.9 (45.2) | 26.7 (105) | 26.7 (106) | 682 (316) |

| 2023年12月期 実績 | 265 (78.2) | 150 (249) | 131 (391) | 131 (391) | 3,015 (2,333) |

| 2024年12月期 法人予想 (2024年6月24日 修正) | 327 (23.2) | 199 (32.9) | 173 (32.4) | 173 (32.4) | 3,764 (749) |

表2のとおり、前期比 増収増益で、営業収益は8割弱増、利益面は3.5~4.9倍の増益でした。

今期(2024年12月期)通期予想は、今回のPO発表と同時に修正(表3参照)し、前期比 増収増益で、営業収益は2割強増、利益面は3割強の増益を見込んでいます。

【2023年12月期の運用状況】

<運用環境と運用実績>

国内の宿泊・観光マーケットは、下期において、国内の観光促進策である全国旅行支援が徐々に終了する中でも、需要の減退は見られず、国内需要は年間を通して底堅く推移しました。

訪日外国人(以下「インバウンド」)についても、コロナ禍前の2019年に総数の約3割を占めていた中国からのインバウンドが本格的な回復には至っていない一方で、

韓国、米国、シンガポール等の国・地域からのインバウンドが牽引し、2023年10月にコロナ禍以降初めて2019年同月を超えるなど、全体として回復が顕著となり、

2023年の年間のインバウンド数は、推計2,506万人(対前年比+554%、対2019年比△21.4%)となりました。

また、宿泊旅行統計調査における国内宿泊施設の延べ宿泊者数のうち、2023年の日本人延べ宿泊者数は速報値で対2019年比△0.2%とコロナ禍前とほぼ同水準となり、外国人延べ宿泊者数は対2019年比△1.3%まで回復しています。

結果として、2023年の国内宿泊施設の延べ宿泊者数は速報値で593百万人泊(対前年比+31.8%、対2019年比△0.4%)となりました。

このような環境のもと、当期において、同投資法人は、コロナ禍においては慎重な姿勢をとっていた外部成長を再開しました。

手元資金の活用により、2023年1月に雨庵 金沢、同年3月に相鉄フレッサイン 新橋烏森口を取得し、

さらに、同年9月にコロナ禍以降初となる公募増資を行い、ラ・ジェント・ステイ札幌大通、オリエンタルホテル京都 六条及びホテル オリエンタル エクスプレス 福岡中洲川端の3物件を取得しました。

同年12月には、全額借入金により、ホテルJALシティ関内 横浜を取得し、結果として、2023年は合計6物件、取得価格で333億円の物件取得を行いました。

取得物件はいずれも宿泊需要の拡大が期待できるマーケットにおける競争力の高いホテルであり、同投資法人のポートフォリオの質の向上が図られると考えています。

内部成長については、引き続きホテルを運営する各ホテルの賃借人及びオペレーターと緊密にコミュニケーションを取り、宿泊・観光マーケットが順調に回復を続ける中、高単価販売戦略による収益向上を図りました。

また、運営コストの削減のための施策等にも継続して取組み、利益率の向上に努めました。

特に本資産運用会社のグループ会社である株式会社ホテルマネージメントジャパン(以下「HMJ」)及びその子会社(以下あわせて「HMJグループ」)においては、コロナ禍当初から実行したリストラクチャリングによるコスト削減の効果が持続する一方で、

戦略的CAPEX(資本的支出)を用いた積極的な収益向上施策もあわせて推進し、ADR(※1)を重視したレベニューマネジメントによる売上の向上を図りました。

※1:ADRとは、平均客室販売単価(Average Daily Rate)をいい、一定期間の宿泊部門売上高合計(サービス料を含む。)を同期間の販売客室数合計で除した値をいう。

同投資法人は、内部成長戦略の一つとして、収益向上及び競争力強化などを目的に戦略的CAPEXを実行していますが、

当期は、神戸メリケンパークオリエンタルホテル、オリエンタルホテル 東京ベイ及びオリエンタルホテル 沖縄リゾート&スパの客室改装をADRの上昇等を企図して実施し、

また、神戸メリケンパークオリエンタルホテル及びオリエンタルホテル 東京ベイについてはレストランを全面改装し、質の高い空間を提供すると同時にメニュー等の見直しを実施し、単価の上昇を図りました。

また、2023年4月には、ドーミーイン熊本における賃貸借契約満了後の新規契約において、従前と同額の固定賃料に加えてGOP(※2)連動の変動賃料を導入し、ホテルマーケットの回復に伴いアップサイドが享受できる賃料スキームとしました。

※4:GOPとは、Gross Operating Profit(売上高営業利益)であり、ホテルの売上高から人件費、一般管理費等ホテルの運営にかかる費用を控除した残額をいう。

このような状況下、同投資法人が保有するホテルの業績については 、当期の変動賃料等導入25ホテル(※3)のRevPAR(※4)は、対前年比+65.9%と前年を大きく上回り、

また、GOPは、宿泊・観光マーケットの回復による収益改善に加え、ホテルにおけるコストマネジメント施策が奏功し、201億円(対前年比+127%)となりました。

※3:変動賃料等導入25ホテルとは、HMJ16ホテルにアコーグループホテル及びイシングループホテルを加えた25ホテルをいう。

※4:RevPARとは、販売可能客室数当たり宿泊部門売上(Revenue Per Available Room)をいい、一定期間の宿泊部門売上高合計(サービス料を含みます。)を同期間の販売可能客室数合計で除したもの。

<資金調達の状況>

当期における調達として、2023年1月に雨庵 金沢の取得資金の一部に充当するため、800百万円の新規借入れを行い、

同年9月には、3物件(ラ・ジェント・ステイ札幌大通、オリエンタルホテル京都 六条及びホテルオリエンタル エクスプレス 福岡中洲川端)の取得資金として、公募増資による調達118億円に加え、70億円の新規借入れを行いました。

さらに、同年12月にはホテルJALシティ関内 横浜の取得資金に充当するため、40億円の新規借入れを行いました。

併せて、当期に返済期日が到来した既存借入金について、合計497億円の借入れを実行し、最長6年となる長期借入金による借換えを実現しました。

これらの借換えにより、借入期間の長期化及び借入期限の分散を図りました。

また、新規借入先として2023年1月には関西みらい銀行及び北陸銀行、同年3月には東京スター銀行を迎え、レンダーフォーメーションの更なる強化を図りました。

これにより、当期末時点における有利子負債残高は1,752億円、うち短期借入金155億円、1年内返済予定の長期借入金215億円、長期借入金1,012億円、1年内償還予定の投資法人債30億円、投資法人債339億円となっており、

当期末総資産有利子負債比率(※5)は40.8%(前期末比 0.6ポイント減)、当期末時点における有利子負債総額に対する金利の固定化比率は65.9%(同10.9ポイント減)となりました。

※5:期末総資産有利子負債比率=期末有利子負債額/期末総資産額×100

【2024年12月期の見通し】

<運用方針及び対処すべき課題>

日本経済の先行きについては、引き続き金融資本市場の変動や国際情勢等の影響を注視する必要がありますが、経済社会活動の正常化等による一層の景気の回復が期待されます。

国内レジャー需要は、物価上昇等の影響は懸念されるものの、雇用・所得環境が改善する下で国内旅行ニーズは底堅く、今後も堅調な推移が期待されます。

インバウンド需要については、韓国、台湾、米国、香港などは既にコロナ禍前と同等以上の水準にあり、

回復が遅れている中国についても個人旅行を中心に回復が見込まれ、2024年のインバウンド数は2019年を超え過去最高になることが期待されます。

ホテルマーケットは、堅調な国内需要及び旺盛なインバウンド需要によって、コロナ禍の影響を脱し、成長局面に入ると同投資法人は考えています。

同投資法人は、好調な宿泊マーケットにおける積極的な需要獲得に努め、高単価販売戦略の実行により、ADR主導でのRevPAR成長を目指す方針です。

併せて、非宿泊部門においても、マーケットの回復がみられる中、改装等のハード面とサービス向上等のソフト面での両輪の効果的な取組みによって、売上の増加を図っていく予定です。

コスト面については、これまで賃借人及びオペレーターと協働して実現してきた、各ホテルの業務の見直し等による効率的な運営を継続するとともに、需要回復にあわせてリソースの最適化を図り、収益性の向上に努める方針です。

中でも、同投資法人の戦略的パートナーであるHMJグループは、特に成長期待の高いホテルを選別し、

客室及びレストラン売上の増加を企図した戦略的CAPEXによるリノベーションを実施していく予定です。

同投資法人は、世界的に海外旅行の潜在的需要は大きく、特にアジア諸国の所得水準の向上、日本の旅行先としての人気等から、

インバウンドの宿泊需要は中長期的に成長を続けるものと見込んでおり、宿泊・観光マーケットは拡大していくと考えています。

同投資法人は、個別ホテルの立地や競争力、そしてオペレーターの能力(他のホテルとの差別化、コスト管理も含めた収益力の向上、回復する需要の取込み等を実行する能力)が、ホテルの業績の差別化につながると考えています。

このような環境認識の下、同投資法人は同資産運用会社と共に、ホテル特化型J-REITとしてこれまで培った経験を活かした差別化戦略を継続して実行し、以下の方針で運用を行っていく方針です。

<内部成長>

主に固定賃料により「安定性」を確保するとともに、

ホテルの特性に即したブランドの採用やHMJグループとの連携等の多様な手段により、

物件収益力と資産価値の向上を能動的に図るアクティブ・アセットマネジメント戦略の実行を通じて、「アップサイド・ポテンシャル」を追求する方針です。

<外部成長>

「国内外のレジャー需要」が中長期的に期待できる地域における高い競争力を持つホテル用不動産等(ホテル・アセット)の取得を目指しています。

また、安定的な収益を確保するとともに、アップサイドの実現を図るため将来の成長性を意識したポートフォリオを構築する方針です。

<財務戦略>

財務の安定性・健全性の向上に注力し、緊密なコミュニケーション等により、取引金融機関との信頼関係の維持・向上し、レンダーフォーメーションの強化を図る方針です。

具体的には、ホテルマーケットが回復基調にある中、借入コストに留意しながら、一定の固定化比率の確保、借入期間の長期化及び借入期限の分散化を目指しています。

併せて、新規借入先の招聘や資本的支出の適正なコントロール等により、財務基盤の強化を図っていく方針です。

総資産有利子負債比率については、これまでどおり50%を上限に運用を行っていく予定です。

また、投資法人債の発行、グリーンファイナンスによる資金調達等の検討も含め、資金調達手段の一層の多様化を図っていく方針です。

【2024年12月期運用状況の予想の修正】

2024年7月に予定している資産取得(国内ホテル4物件(沖縄ハーバービューホテル、サザンビーチホテル&リゾート沖縄、MIMARU 東京 新宿 WEST 、ホテル アマネク新宿歌舞伎町)、

同投資法人が保有する不動産信託受益権(既存物件)の変動賃料等の増加等に伴い、

2023年12月期中間期(2024年1月~6月)と2023年12月期通期(2024年1月~12月)の運用状況の修正をしています。

2024年12月期通期の運用状況予想は、表3になっています。

| 営業 収益 [億円] | 営業 利益 [億円] | 経常 利益 [億円] | 当期 純利益 [億円] | 1 口当たり 分配金 [円] | |

| 前回 (2024/2/21) 発表予想 | 312 | 188 | 167 | 167 | 3,722 |

| 今回修正予想 | 327 | 199 | 173 | 173 | 3,764 |

| 増減額 | 14.6 | 11.4 | 6.8 | 6.8 | 42 |

| 増減率[%] | 4.7 | 6.1 | 4.1 | 4.1 | 1.1 |

前回発表予想から、営業収益は5%弱、利益面は4~6%の増額をしています。

今回の公募増資による新規取得資産は取得金額で約14.1%の増加率(3,969→4,531億円)で、

営業収益と利益面の増額修正の割合はこれに比べて見劣りしていますので、やや物足りない印象です。

また、分配金予想は前回予想から1口当たり42円増額されています。

【格付けの状況】

(2023年4月11日現在)

- 日本格付研究所(JRC):長期発行体格付「A+」(安定的)

(※A:債務履行の確実性は高い。) - 株式会社格付投資情報センター(R&I):発行体格付「A」(安定的)

(※A:信用力は高く、部分的に優れた要素がある。)

投資口価格の動向

【2024/6/25(火)終値時点の数値】

- 投資口価格(1口当たり):76,300円

- 信用倍率(信用買い残÷信用売り残):40.8倍

- 年間分配金(法人予想):3,764円(年1回 12月)、利回り:4.93%

利回り 4.93%(予想)は、上場株式の利回り(東証プライムの単純平均:2.28%(6/24時点))と比較すると2倍超の高い水準で、

J-REITの平均予想利回り(4.63%(2024年5月末時点:一般社団法人 不動産証券化協会データより))と比較してもやや高い水準です。

直近5期の分配金は、表4のようになっており、1口当たり366~3,690円で推移し、

コロナ禍ではホテルの稼働率が落ち込んだため、分配金も極端に減少しましたが、前期(2023年12月期)はコロナ前に戻りつつあります。

| 決算期 | 1口当たり 分配金 [円] |

| 2019年12月期 | 3,690 |

| 2020年12月期 | 410 |

| 2021年12月期 | 366 |

| 2022年12月期 | 682 |

| 2023年12月期 | 3,015 |

【投資主優待(廃止)】

このJ-REITは、投資主優待が2023年12月期まではホテル宿泊優待とレストラン優待があったのですが、

2024年1月23日にこの株主優待が廃止の発表がありました。

廃止の理由としては、この優待制度の利用状況等を考慮し、慎重に検討を重ねた結果、投資主への公平な利益還元の観点から、優待制度を廃止するとしています。

優待を楽しみにしていた個人投資家は残念でしたね。

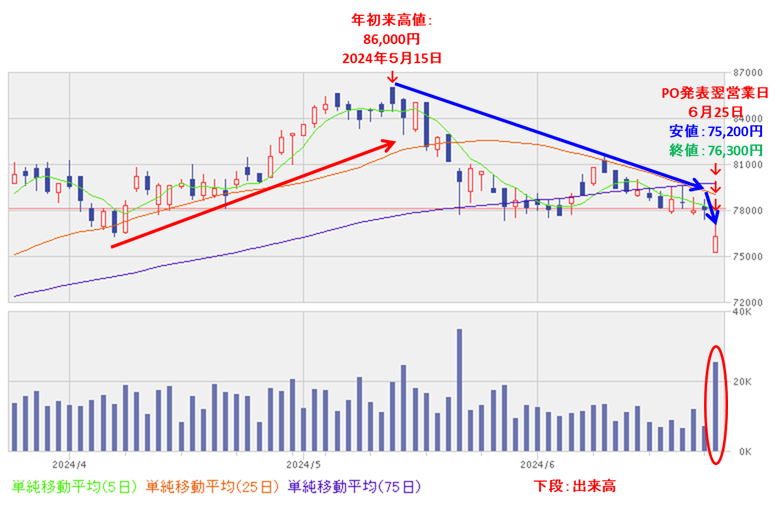

【直近の投資口価格推移】

<週足チャート(直近2年間)>

2022年7月に安値(61,100円)をつけた後は、高値切り上げ安値切り上げの上昇トレンドで推移し、翌年1月に高値(86,200円)をつけました。

しかしその後は調整し、65,000~85,000円程度のレンジ内で推移しています。

<日足チャート(直近3か月間)>

5/15に年初来高値(86,000円)をつけるまでは、高値切り上げ安値切り上げの上昇基調で推移していましたが、

それ以降は調整しており、

今回のPO発表の翌営業日(6/25)は、POによる1口当たり利益の希薄化を懸念され、出来高を伴い窓を開けて前日比 1,800円安(-2.30%)と急落しました。

今後は、3月につけた安値(71,500円)や年始につけた年初来安値(67,900円)を割り込まずに、ヨコヨコから上昇に転じていくのか、割り込んで下値模索をするのか、要注目です。

まとめ

【ファンダメンタルズ】

- 中長期的な観点から着実な成長と安定した収益の確保を目指し、資産の運用を行うことを基本方針とした、ホテル特化型のJ-REITで、

「国内レジャー客」及び「訪日外国人レジャー客」の需要の取込みが中長期的に期待できる地域において高い競争力を持つホテル用不動産等の取得を通じ、投資主価値の最大化を目指している。 - 前期(2023年12月期)の運用状況は、前期比 増収増益で、営業収益は8割弱増、利益面は3.5~4.9倍の増益で着地。

- 今期(2024年12月期)の運用状況の予想は、今回のPO発表と同時に修正しており、前期比 増収増益で、営業収益は2割強増、利益面は3割強の増益を見込んでいる。

- 今回の資金調達による資産取得により、今期の運用状況予想を前回発表予想から、営業収益は5%弱、利益面は4~6%の増額修正をしており、

今回の公募増資による新規取得資産は取得金額で約14.1%の増加率(3,969→4,531億円)からすると、営業収益と利益面の増額修正の割合はこれに比べて見劣りしており、やや物足りない印象。

【インカムゲイン】

- 分配金の利回り(予想) 4.93%は、東証プライム上場会社の単純平均2.28%(6/24時点)と比較すると2倍超の高い水準で、J-REITの平均的水準と比較してもやや高い水準。

- 直近5期の分配金は、1口当たり366~3,690円で推移しており、

コロナ禍ではホテルの稼働率が落ち込んだため、分配金も極端に減少したが、前期(2023年12月期)はコロナ前に戻りつつある。 - 今回の増資後の今期の分配金は、前回予想から1口当たり42円増額し前期比 749円増の予想。

【流動性】

- 直近の出来高の5日平均は12,907口、25日平均は13,032口(6/25時点)で、流動性は高い水準。

【投資口価格モメンタム】

- 週足レベルの投資口価格は、2022年7月に安値(61,100円)をつけた後は、高値切り上げ安値切り上げの上昇トレンドで推移し、翌年1月に高値(86,200円)をつけた。

しかしその後は調整し、65,000~85,000円程度のレンジ内で推移。 - 直近の投資口価格は、5/15に年初来高値(86,000円)をつけるまでは、高値切り上げ安値切り上げの上昇基調で推移していたが、それ以降は調整しており、

今回のPO発表の翌営業日(6/25)は、POによる1口当たり利益の希薄化を懸念され、出来高を伴い窓を開けて前日比 1,800円安(-2.30%)と急落。 - 今後の投資口価格は、3月につけた安値(71,500円)や年始につけた年初来安値(67,900円)を割り込まずに、ヨコヨコから上昇に転じていくのか、割り込んで下値模索をするのか要注目。

以上をふまえ、

| レベル (最低⭐~ 最高⭐⭐⭐⭐⭐) | |

| ファンダメンタルズ | ⭐⭐⭐⭐ |

| インカムゲイン | ⭐⭐⭐⭐ |

| 流動性 | ⭐⭐⭐⭐ |

| 投資口価格モメンタム | ⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐⭐ (買い) |

と判断しました。

参考になればうれしいです!最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。