こんにちは!

2023年8月権利確定のJ-REIT(全15銘柄)をピックアップし、その中で分配金利回り(2023年7月21日終値時点)が高い上位3銘柄を抽出。

さらに、分配金の安定度、投資口価格モメンタムや流動性の高さなども加味して、どのJ-REITが買いなのか総合的に分析しました。

最後までお付き合いいただけるとうれしいです!

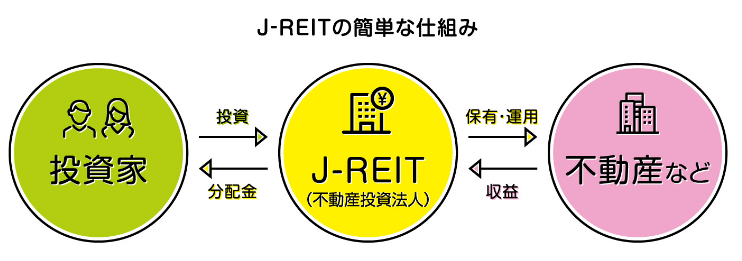

【J-REITの簡単な説明】

投資信託の仲間であり、我々投資家は、東京証券取引所でJ-REIT(不動産投資法人)商品を購入し、J-REITが、商業施設やホテル、住宅などの不動産を保有・運営してその家賃収入や売却益を得て、その収益の中から分配金として投資家に配分されるもの。

J-REITは全体的に、高分配の銘柄が多く存在します。そして、分配月もばらけていますので、複数のJ-REITを保有すると分散投資にもなりますし、ほぼ毎月分配金をいただける嬉しい状況になります。

それでは行ってみましょう!

TOP3:Oneリート投資法人(3290)

【特徴】

- みずほ信託銀行がスポンサーの、東京を中心としたミドルサイズのオフィスビル(延床面積が概ね3,300 ㎡(約1,000 坪)~33,000㎡(約10,000 坪))に重点投資するJ-REIT。

- 不動産の本質的価値である、「立地」と「ビルスペック(機能性・デザイン性等)」を追求し、

投資に当たってはテナントニーズの高い立地に所在するビルスペックの高い物件に厳選して投資している。 - みずほ信託銀行の広範な顧客基盤、情報ネットワーク、信託銀行ならではの不動産情報へのアクセス力並びにMONEグループ(※1)の不動産投資・運用に対する多様な経験、高い専門性及び独自ネットワークを活用して、

物件や売却確度等の観点から質の高い情報を早期に幅広く入手し、物件の取得につなげることにより、質の高いポートフォリオの形成を目指している。

※1:みずほリートマネジメント株式会社(同資産運用会社)、みずほリアルティOne株式会社及びみずほ不動産投資顧問株式会社を総称して、「MONEグループ」という。

【保有資産】

ポートフォリオの合計(2022年12月23日現在)

物件数:32物件、取得価格:1,236億円、稼働率:98.0%(2023年6月30日現在)

ポートフォリオの分散状況:

<アセットタイプ別比率>

- オフィス 100%

<地域別比率>

- 東京経済圏 69.4%

- 地方政令指定都市 30.6%

となっており、「東京経済圏」が7割弱を占めています。

【投資口価格動向・分配金推移】

<2023年7月21日(金)終値時点>

- 投資口価格(1口当たり):256,100円

- 信用倍率(信用買い残÷信用売り残):14.7倍

- 年間分配金(法人予想):12,910円(2023年8月 6,490円、2024年2月 6,420円)、年間利回り:5.04%

直近5営業期間の分配金は、表1のようになっており、1口当たり6,842~7,605円で推移し、上下で763円の差があります。

| 決算期 | 1口当たり 分配金(円) |

| 2021年2月期 | 7,605 |

| 2021年8月期 | 7,546 |

| 2022年2月期 | 7,326 |

| 2022年8月期 | 7,120 |

| 2023年2月期 | 6,842 |

【直近の投資口価格推移】

<週足チャート(直近2年間)>

2021年8月に高値(347,500円)をつけた後は、長い間下落トレンドで推移し、2023年3月に安値(224,900円)をつけました。

しかしその後は上昇に転じ、現時点ではすべての移動平均線の上で推移しています。

<日足チャート(直近3か月間)>

5/29に安値(230,200円)をつけた後は、右肩上がりの上昇トレンドで、7/20に年初来高値(259,000円)をつけており好調です。

TOP2:ザイマックス・リート投資法人(3488)

【特徴】

- ザイマックスグループの不動産マネジメントノウハウの蓄積が相対的に豊富なオフィス、商業施設及びホテルを主用途とする物件を重点投資対象(メインアセット)として組み入れて運用しているJ-REIT。

- 不動産利用の視点及び不動産有効活用の視点から、物件取得後の安定運用が見込める物件の選定を行っている。

- ザイマックスグループがこれまで築き上げてきた豊富な顧客基盤及び実績に基づいた情報力を活用したソーシング(投資対象となる案件の調達)を通じて、資産規模の拡大を図っている。

【保有資産】

ポートフォリオの合計(2023年2月28日現在)

物件数:18物件、取得価格:434億円、稼働率:99.6%(2023年5月31日現在)

ポートフォリオの分散状況:

<アセットタイプ別比率>

- オフィス 58.3%

- 商業施設 29.5%

- ホテル 10.1%

- その他(住宅) 2.1%

となっており、「オフィス」が6割弱を占めています。

<地域別比率>

- 都心8区(千代田区、中央区、港区、新宿区、渋谷区、豊島区、台東区、品川区) 36.8%

- 東京経済圏(都心8区を除く東京都、神奈川県、千葉県、埼玉県) 32.3%

- 政令指定都市 23.4%

- その他 7.5%

となっており、「都心8区」が4割弱、「東京経済圏」が3割強を占めています。

【投資口価格動向・分配金推移】

<2023年7月21日(金)終値時点>

- 投資口価格(1口当たり):115,300円

- 信用倍率(信用買い残÷信用売り残):ー(信用売り残無し)

- 年間分配金(法人予想):6,084円(2023年8月 3,074円、2024年2月 3,010円)、年間利回り:5.28%

直近5営業期間の分配金は、表2のようになっており、1口当たり2,900~4,019円で推移し、上下1,119円の差があります。

| 決算期 | 1口当たり 分配金(円) |

| 2021年2月期 | 2,911 |

| 2021年8月期 | 2,900 |

| 2022年2月期 | 3,896 |

| 2022年8月期 | 4,019 |

| 2023年2月期 | 3,262 |

【直近の投資口価格推移】

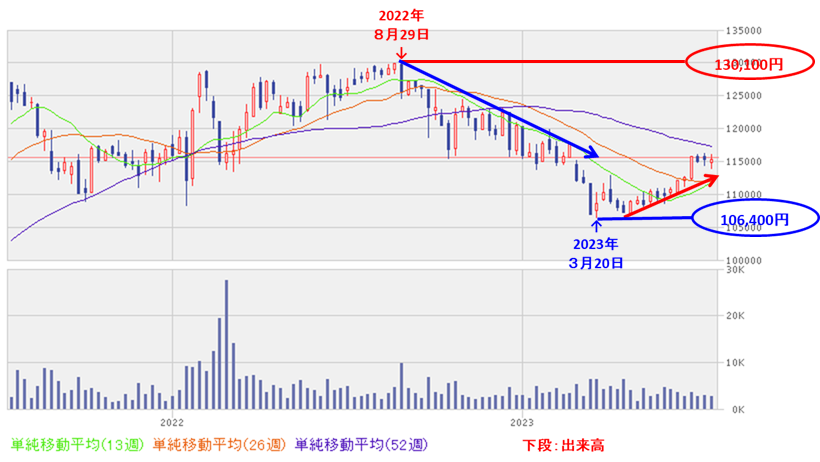

<週足チャート(直近2年間)>

2022年8月に高値(130,100円)をつけた後は、下落基調で推移し、2023年3月に安値(106,400円)をつけました。

しかしその後は上昇に転じ、52週移動平均線(青線)まであと一歩のところまで迫っています。

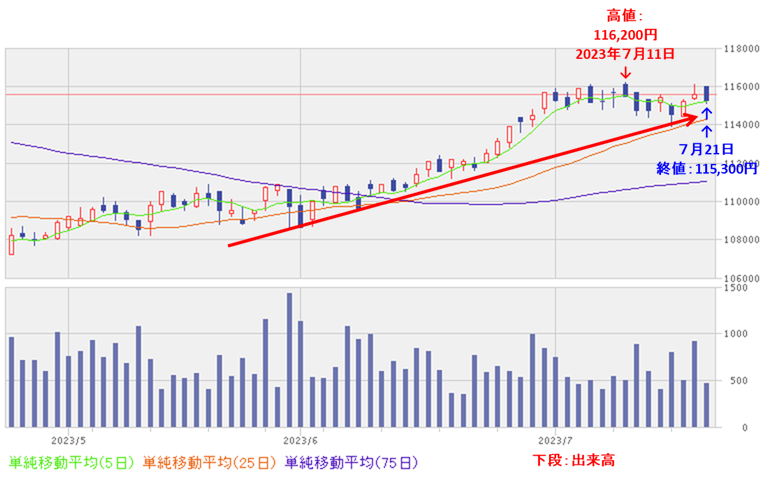

<日足チャート(直近3か月間)>

上昇トレンドで推移しており、7/11に高値(116,200円)をつけ、1月につけた年初来高値(120,300円)に迫っています。

TOP1:タカラレーベン不動産投資法人(3492)

【特徴】

- 異なる強みを有するスポンサー各社の専門性とノウハウを結合したマルチスポンサー型の運用体制を活用することで、「着実な成長」及び「安定した運用」の実現を目指しているJ-REIT

- スポンサー各社は、オフィス、住宅、ホテル及び商業施設その他の物件それぞれについて、豊富な実績に裏打ちされた専門性とノウハウを保有し、

四大経済圏(東京経済圏、大阪経済圏、名古屋経済圏及び福岡経済圏)を中心とした、地域分散の効いた総合型ポートフォリオを構築 - スポンサー各社の有する様々な運用ノウハウ及びオペレーション力を活用した、ポートフォリオの安定運用並びに収益性向上及び運営コスト適正化の実施による内部成長を図っている。

【保有資産】

ポートフォリオの合計(2023年3月2日現在)

物件数:62物件、取得価格:1,316億円、稼働率:98.3%(2023年6月30日現在)

ポートフォリオの分散状況:

<アセットタイプ別比率>

- オフィス 34%

- 住宅 37%

- ホテル 6%

- 商業施設、その他 23%

となっており、「住宅」が4割弱、「オフィス」が3割強を占めています。

<地域別比率>

- 東京経済圏 52%

- 名古屋経済圏 14%

- 大阪経済圏 12%

- 福岡経済圏 5%

- その他 17%

となっており、「東京経済圏」が5割強を占めています。

【投資口価格動向・分配金推移】

<2023年7月21日(金)終値時点>

- 投資口価格(1口当たり):96,500円

- 信用倍率(信用買い残÷信用売り残):187倍

- 年間分配金(法人予想):5,223円(2023年8月 2,600円、2024年2月 2,623円)、年間利回り:5.41%

直近5営業期間の分配金は、表3のようになっており、1口当たり2,710~3,156円で推移し、上下の幅は446円あります。

| 決算期 | 1口当たり 分配金(円) |

| 2021年2月期 | 3,100 |

| 2021年8月期 | 3,156 |

| 2022年2月期 | 3,120 |

| 2022年8月期 | 3,008 |

| 2023年2月期 | 2,710 |

【直近の投資口価格推移】

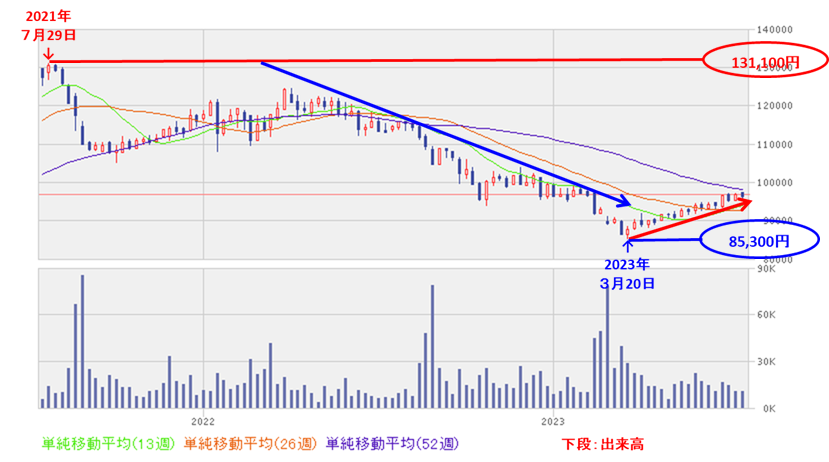

<週足チャート(直近2年間)>

2021年7月に高値(131,100円)をつけた後は、右肩下がりの下落トレンドで推移し、2023年3月に安値(85,300円)をつけました。

しかしその後は上昇に転じ、52週移動平均線(青線)まであと少しのところまできています。

<日足チャート(直近3か月間)>

右肩上がりの上昇トレンドを継続しており、7/20に高値(97,400円)をつけました。

こちらも、1月につけた年初来高値(99,700円)まであと一歩に迫っています。

まとめ

2023年8月権利確定J-REITをまとめると・・・

| TOP | 法人名 | アセット タイプ | 地域分散 | 規模 | 投資口 価格 モメンタム | 流動性 | 投資主 優待 | 分配金の 安定度 | 分配金 利回り[%] |

| 1 | タカラレーベン 不動産 (3492) | 総合 | 東京中心 | 中 | 〇 | 〇 | × | △ | 5.41 |

| 2 | ザイマックス ・リート (3488) | 総合 | 東京中心 | 小 | 〇 | × | × | × | 5.28 |

| 3 | Oneリート (3290) | オフィス | 東京中心 | 中 | 〇 | △ | × | 〇 | 5.04 |

今回は、どのJ-REITも利回りは5%以上と高分配です。

分配金利回りと流動性重視の場合は「タカラレーベン不動産」で、他の2つと比較すると地域分散も効いています。

「ザイマックス・リート」も分配金利回りは高いですが、分売金の上下幅(ばらつき)が大きく、この点は懸念点でしょうか。

「Oneリートリート」は、株価モメンタム(勢い)が最もよく、これから投資口価格の上昇が期待できそうです。

今回ご紹介していない8月権利のJ-REITの中では、Oneリートの次に利回りが高い日本都市ファンド(8953)は利回り4.73%(7/21時点)、サンケイリアルエステート(2972) 4.71%となっていますので、こちらも検討してみても良いかもしれませんね。

2023年8月の権利確定日は29日(火)(権利落ち日:8/30)です。

参考になればうれしいです✨

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。