直近で今期業績予想の上方修正を発表した銘柄に関して、この発表のタイミングで株を買った場合、利益を得ることができるのか?

足元の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証プライムから小売業種のスクロールです。

最後までお付き合いいただけるとうれしいです!

「上方修正」とは?

企業が決算において以前掲げていた予想利益などの数字を引き上げることを指します。

売り上げ増加や環境改善など、想定していなかった要因によって従来予想以上の達成が見込まれるときに発表されます。

SMBC日興証券HPより

特に利益面が上方修正されると、1株当たり利益(EPS)が上昇する可能性が高くなりますので、

株主還元の方針で、配当性向を定めている会社は、配当性向が一定の場合、EPSが上昇すると1株あたりの配当金も高くなり、投資家が直接恩恵を受けることになります。

例えば、配当性向を30%と定めている会社が、当初の配当金予想は年間1株あたり30円(EPS=100円)だったとします。

この会社が、業績が好調なため上方修正をして、EPS予想が50%増額され、150円に修正されたとしましょう。

そうなった場合、配当金は配当性向30%と定めていますので、配当金も30円から45円(=150×0.3)と15円増額となり、配当金も1.5倍に増額されることになります。

また、配当金等のインカムゲインだけではなく、キャピタルゲイン(売買益)も期待できます。

なぜかというと、上方修正を発表した会社の株は、業績が予想していた以上に良くなったため、株を買いたい投資家が増えますので、株価上昇の大きな要因になるわけです。

ただ時より、会社発表の上方修正後の経営数値がコンセンサス予想(マーケットにおいて支配的になっている予想(数値等))を下回る場合は、「失望売り」といわれ、大きく売り込まれ株価が下落するケースがありますので注意が必要です。

それでは、見ていきましょう!

上方修正の概要

2023年1月31日に、2023年3月期通期連結業績予想の上方修正を発表しています。

2023年3月期通期の業績予想は表1です。

| 売上高 [億円] | 営業利益 [百万円] | 経常利益 [百万円] | 親会社株主に 帰属する 当期純利益 [百万円] | 1株当たり 当期純利益 [円] | 1株当たり 年間配当金 [円] | |

| 前回(2022/10/28) 発表予想 | 790 | 4,500 | 4,500 | 3,100 | 88.64 | 35.5 |

| 今回修正予想 | 800 | 5,500 | 5,500 | 3,800 | 108.83 | 44 |

| 増減額 | 10 | 1,000 | 1,000 | 700 | ー | 8.5 |

| 増減率[%] | 1.3 | 22.2 | 22.2 | 22.6 | ー | 23.9 |

前回予想と比べ、売上高は微増、利益面は2割強の増額修正をしています。

修正の理由は、

- 原材料価格の高騰や物価上昇に伴う生活防衛意識の高まりなどにより、同社を取り巻く経営環境は依然厳しい状況が続いているが、

基幹事業である通販事業の売上高が堅調に推移していることや、原材料価格の上昇を受け商品価格の見直しを行ったことなどにより、前回予想を上回ることになった。

としています。

配当予想に関しても、株主への利益還元を経営の最重要政策として位置付け、年間配当金 20 円を下限とし、連結配当性向 40%を基本として実施することを、配当の基本方針としているため、

1株当たり年間35.5円予想を8.5円増配し、44円に修正しています。

株主にとってうれしい内容ですね!

どんな会社?

「社会から信頼される企業であること。清く、正しく、美しく、事業を行うこと。」を社是とし、

創業以来、安心と信頼に基づいた商品・サービスを提供するとともに、通信販売企業のパイオニアとして、業界の発展に寄与してきた会社です。

事業内容は主に、アパレル、雑貨、化粧品・健康食品、旅行等の通信販売事業及びEC・通販事業者へのソリューション事業を行っています。

事業セグメントは、「通販事業」「ソリューション事業」「eコマース事業」「健粧品事業」「旅行事業」「グループ管轄事業」の6つがあり、それぞれ、

- 通販事業

通信販売事業(主な商材:アパレル、インナー、雑貨、保険等) - ソリューション事業

通信販売事業者及びEC事業者向け通信販売代行事業 - eコマース事業

個人向けeコマース事業

(主な商材:ブランド服飾雑貨、アウトドア用品、ナショナルブランド化粧品、雑貨、防災用品等) - 健粧品事業

オリジナルブランド化粧品・健康食品等の販売事業 - 旅行事業

旅行商品の企画、販売(通信販売)及び催行等の事業

(主な商材:日帰り観光バスツアー、訪日ツアー等) - グループ管轄事業

同社グループ及びソリューション事業の物流事業、不動産賃貸事業、海外子会社の管理

を行っています。

2022年3月期通期のセグメント別売上高構成比は、

- 通販事業 51.5%

- ソリューション事業 19.6%

- eコマース事業 25.9%

- 健粧品事業 2.5%

- 旅行事業 0.5%

- グループ管轄事業 0.0%

となっており、「通販事業」が5割強を占めています。

直近の経営概況

【2023年3月期3Q(2022年4月~12月)の経営成績】

(2023年1月31日発表)

| 決算期 | 売上高 [億円] (前年 同期比 [%]) | 営業利益 [百万円] (同) | 経常利益 [百万円] (同) | 親会社株主に 帰属する 当期純利益 [百万円] (同) |

| 2022年3月期 3Q累計 ※1 | 623 (ー) | 6,462 (ー) | 6,510 (ー) | 4,462 (ー) |

| 2023年3月期 3Q累計 | 617 (△0.9) | 5,224 (△19.2) | 5,187 (△20.3) | 3,558 (△20.3) |

| 2023年3月期 通期会社予想 (2023年1月31日 修正) | 800 (△1.7) | 5,500 (△21.4) | 5,500 (△22.5) | 3,800 (△32.0) |

| 通期予想に対する 3Qの進捗率[%] | 77.2 | 94.9 | 94.3 | 93.6 |

※1:2022年3月期3Qは「収益認識に関する会計基準」等の適用初年度となるため、対前年同四半期増減率は記載なし

表2の通り、前年同期比 減収減益で、売上高は微減、利益面は2割前後の減益でした。

2023年3月期通期の業績予想は、今回の上方修正後の数値で、前期比 減収減益で、売上高は微減、利益面は2~3割強の減益を見込んでいます。

通期予想に対する進捗率は、3Q終了時点で、売上高は3/4程度でそこそこですが、利益面は9割を超えており順調です。

【2023年3月期3Qの状況、経営成績の要因】

小売業界は、仕入価格や物流費をはじめとした各種コストの増加に加え、急激な物価上昇に伴い消費マインドは低下しており、厳しい経営環境となっています。

通販業界は、参入企業の増加に伴い業種・業態を越えた競争が激化しています。

このような環境のなか、同社グループは「DMC(Direct Marketing Conglomerate)複合通販企業の変容と進化」をテーマとする中期経営計画「Next Evolution 2024」において、

「第二次DMC複合通販経営の推進」及び「Responsibility経営の取組み強化」を二大重点方針として掲げ、売上成長と収益性向上の両立に向けて各事業セグメントのビジネスモデルの進化を図るとともに、環境・社会課題の解決に向けた取組みを推進しました。

その結果、当3Q連結累計期間の経営成績は、売上高617億円(前年同四半期比0.9%減)となりました。

利益面は、営業利益5,224百万円(同19.2%減)、経常利益5,187百万円(同20.3%減)、親会社株主に帰属する四半期純利益3,558百万円(同20.3%減)となりました。

【セグメント別の業績】

セグメント別の業績は、表3の結果になりました。

前連結会計年度まで、6つの報告セグメントにて事業を展開していましたが、1Q連結会計期間より、経営の効率化を図るため、

従来の「健粧品事業」及び「旅行事業」セグメントを「HBT(Health & Beauty & Travel)事業」セグメントとして統合し、5つの報告セグメントへと変更しています。

以下の前年同四半期比較は、前年同四半期の数値を変更後のセグメント区分に組み替えた数値で比較しています。

| セグメント | 売上高 [億円] (前年同期比 [%]) | セグメント 利益 [百万円] (同) |

通販 | 314 (△5.0) | 4,790 (△16.3) |

| ソリューション | 157 (15.3) | 536 (85.7) |

| eコマース | 153 (△5.3) | △173 (前年同期 313百万円 の利益) |

| HBT | 10.8 (△34.6) | △125 (前年同期 52百万円 の利益) |

| グループ管轄 | 25.8 (2.7) | 114 (△26.0) |

主力の「通販事業」は減収減益、

「ソリューション事業」は増収増益、

「eコマース事業」と「HBT事業」は減収で赤字転落、

「グループ統括事業」は増収減益となっています。

各セグメントの状況は以下です。

<通販事業>

巣ごもり消費の反動減の影響等により春夏商材の売上が減少したものの、その後は回復し前期並みに推移しました。

また、原材料価格が高騰するなか、引き続き商品調達方法の最適化の推進や販売価格の見直しによる原価率の低減、効率的なカタログ配布など、事業効率の最大化に向けた取組みを進めました。

一方で、新たなSDGs商品やサステナビリティサービスの展開にも積極的に取り組んでいます。

<ソリューション事業>

拡大を続けるEC・通販市場において、物流代行サービスにおける新規クライアントの稼働開始や、SLCみらいに次ぐ新たな物流センターとなる「SLC春日部」の開設など、物流代行サービスの業容の拡大を進め、全国通販3PL(サードパーティー・ロジスティクス)戦略を推進しました。

加えて、販促支援型コンタクトセンター「八王子センター」の開設、ECショップ運営代行サービスの提供開始など、サービスメニューの拡充にも取り組んでいます。

また、決済代行サービスはキャッシュレス決済への対応の拡大や事業効率の向上に努めたことにより好調に推移し、マーケティングサポート事業も堅調に推移しています。

<eコマース事業>

オリジナル商品の開発や最適な商品調達ルートの開拓などに努めましたが、

アウトドア・キャンプ商材において業種・業態を越えた競争が激化していることや、ブランドバッグ等の需要が回復していないことの影響を大きく受けました。

なお、2Q連結会計期間において、アウトドア・キャンプ商材の販売状況を鑑み、不稼働在庫の評価損を計上しています。

<HBT事業>

化粧品・健康食品ビジネスにおいて、新規顧客獲得に向けた新たな商材の営業活動を強化しました。

また、旅行ビジネスは、新型コロナウイルス感染症拡大の影響が一巡し、政府による全国旅行支援が開始されたことにより、徐々に回復の兆しをみせているものの、引き続き不透明な状況です。

なお、2022年3月に化粧品子会社2社の保有株式を売却したことに伴い、売上高が減少しています。

<グループ管轄事業>

自社保有物流施設等の不動産賃貸、同社グループの物流オペレーション及び海外子会社の管理を行っています。

物流オペレーションは、東海・関西・関東エリアにおけるオペレーション強化を進め、新規クライアントへの対応を含め、安定的な運営体制の構築に努めました。

【財政面の状況】

<自己資本比率>(自己資本(総資本-他人資本)÷総資産)×100)

2023年3月期3Q末時点で60.1%と前期末(60.4%)から0.3ポイント低下しました。

これは主に、未払法人税等が前期末比で843百万円増加、短期借入金が2,925百万円増加し、流動負債が合計で4,100百万円増加したことによるものです。

自己資本比率の数値としては問題ないレベルです。(20%以上を安全圏内としています。)

株価指標と動向

【2023/2/1(水)終値時点の数値】

- 株価:782円

- 時価総額:273億円

- PER(株価収益率(今期予想)):7.18倍

PERは、同業で時価総額が近い、千趣会(8165) 0倍、ベルーナ(9997) 6.7倍、フェリシモ(3396) 6.6倍と比較すると、高めの水準です。

- PBR(株価純資産倍率):0.89倍

- 信用倍率(信用買い残÷信用売り残):18.4倍

- 年間配当金(会社予想):44円(年2回 9月 10円、3月 34円)、年間利回り:5.62%(配当性向 40.4%)

| 決算期 | 1株当たり 年間配当金 [円] | 配当性向 [%] |

| 2018年3月期 | 10 | ー (最終赤字) |

| 2019年3月期 | 10 | 54.7 |

| 2020年3月期 | 10 | 49.1 |

| 2021年3月期 | 60 | 40.1 |

| 2022年3月期 | 64.5 | 40.3 |

配当利回りは5.62%で、東証プライムの単純平均2.36%(1/31時点) と比較すると2倍以上の高い水準です。

表4のように、直近5年間の配当金は、年間1株あたり10~64.5円で推移しており、2021年3月期に前期比 50円増と大幅増配をしています。

配当性向は最終赤字の年を除き、40%~50%台です。

この会社は、

株主への利益還元を経営の最重要政策として位置付け、年間配当金 20円を下限とし、連結配当性向40%を基本として実施することを、配当の基本方針としています。

また、中間配当と期末配当の年2回の剰余金の配当を行うことを基本方針としています。

内部留保金は、企業間競争力の維持・強化を図るため、将来を見据えた事業戦略に基づいた投資等に適切に活用する予定です。

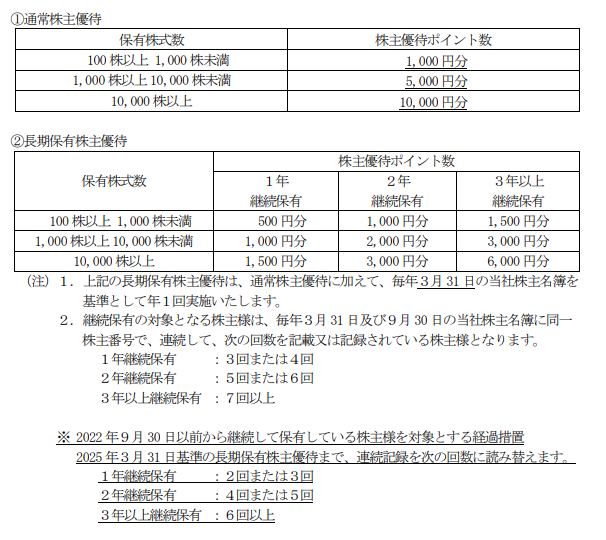

【株主優待】

この会社は株主優待があり、毎年3月末に100株以上保有の株主は、同社グループの商品を購入する際に割引として利用可能な株主優待ポイントが、以下の内容で進呈されます。

長期保有の場合、ポイントが加算されます。

100株保有で1年未満継続保有の場合、配当金+株主優待(1,000円相当)で、利回りは6.90%となります。

個人投資家にとってはうれしい内容ですね!

【直近の株価動向】

<週足チャート(直近2年間)>

週足ベースの株価は、2021年2月に高値(1,485円)をつけた後は、下落トレンド入りし、2022年10月に安値(666円)をつけました。

しかしその後は、この安値を割り込まずに、700円前後で推移しています。

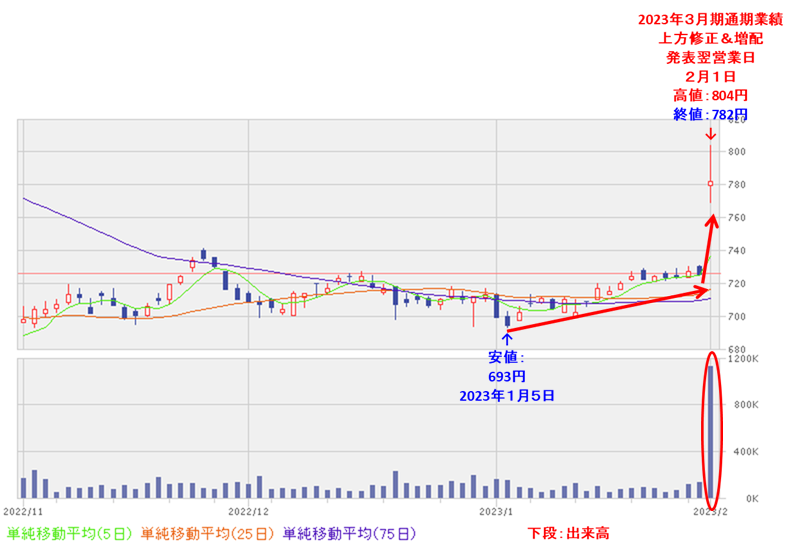

<日足チャート(直近3か月間)>

直近の株価は、今年の年初に安値(693円)をつけた後は、徐々に上昇していましたが、

今回の、2023年3月期通期業績の上方修正と増配を発表した翌営業日(2/1)は、これらを好感され、窓を開けて出来高を伴い買われ、前日比 56円高(+7.71%)と急伸しました。

今後は、急伸した値を保ちながら、昨年7月につけた昨年来高値(957円)を目指して上昇していくのか、勢いが失速し、急伸前の元の値に戻っていくのか、要注目です。

まとめ

【上方修正のインパクト】

- 基幹事業である通販事業の売上高が堅調に推移していることや、原材料価格の上昇を受け商品価格の見直しを行ったことなどにより、

2023年3月期通期業績予想を、前回予想と比べ、売上高は微増、利益面は2割強の増額修正をし、インパクトはやや大きい。

【業績】

- 今期(2023年3月期)3Qの業績は、主力の通販事業で、巣ごもり消費の反動減の影響等により春夏商材の売上が減少し、

前年同期比 減収減益で、売上高は微減、利益面は2割前後の減益。 - 今期の通期予想は、今回の上方修正後の数値で、

前期比 減収減益で、売上高は微減、利益面は2~3割強の減益を見込む。 - その通期予想に対する進捗率は3Q終了時点で、売上高は3/4程度でそこそこだが、利益面は9割を超えており順調。

【株主還元】

- 配当利回り(会社予想)は5.62%で、東証プライムの単純平均 2.36%(1/31時点) と比較すると2倍以上の高い水準。

- 直近5年間の配当金は、年間1株あたり10~64.5円で推移しており、2021年3月期に前期比 50円増と大幅増配している。

配当性向は40%~50%台で推移。 - 会社の方針は、年間配当金 20円を下限とし、連結配当性向40%を基本として実施することを基本方針としており、安心感がある。

【流動性】

- 直近の出来高の5日平均は2,966百株、25日平均は1,398百株で、流動性は平均的な水準。(1,000百株を平均水準とした。)

【株価モメンタム】

- 週足ベースの株価は、2021年2月に高値(1,485円)をつけた後は、下落トレンド入りし、2022年10月に安値(666円)をつけた。

しかしその後は、この安値を割り込まずに、700円前後で推移。 - 直近の株価は、今年の年初に安値(693円)をつけた後は、徐々に上昇していたが、

今回の、2023年3月期通期業績の上方修正と増配を発表した翌営業日(2/1)は、これらを好感され、窓を開けて出来高を伴い買われ、前日比 56円高(+7.71%)と急伸。 - 今後の株価は、急伸した値を保ちながら、昨年7月につけた昨年来高値(957円)を目指して上昇していくのか、勢いが失速し、急伸前の元の値に戻っていくのか要注目。

以上のことから、

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 上方修正の インパクト | ⭐⭐⭐⭐ |

| 業績 | ⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐⭐⭐ |

| 株価モメンタム | ⭐⭐⭐⭐ |

| 流動性 | ⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐⭐(買い) |

と判断しました。

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。