直近で今期業績予想の上方修正を発表した銘柄に関して、この発表のタイミングで株を買った場合、利益を得ることができるのか?

足元の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証プライムから小売業種の高島屋です。

最後までお付き合いいただけるとうれしいです!

「上方修正」とは?

企業が決算において以前掲げていた予想利益などの数字を引き上げることを指します。

売り上げ増加や環境改善など、想定していなかった要因によって従来予想以上の達成が見込まれるときに発表されます。

SMBC日興証券HPより

特に利益面が上方修正されると、1株当たり利益(EPS)が上昇する可能性が高くなりますので、

株主還元の方針で、配当性向を定めている会社は、配当性向が一定の場合、EPSが上昇すると1株あたりの配当金も高くなり、投資家が直接恩恵を受けることになります。

例えば、配当性向を30%と定めている会社が、当初の配当金予想は年間1株あたり30円(EPS=100円)だったとします。

この会社が、業績が好調なため上方修正をして、EPS予想が50%増額され、150円に修正されたとしましょう。

そうなった場合、配当金は配当性向30%と定めていますので、配当金も30円から45円(=150×0.3)と15円増額となり、配当金も1.5倍に増額されることになります。

また、配当金等のインカムゲインだけではなく、キャピタルゲイン(売買益)も得られる可能性は大です。

なぜかというと、上方修正を発表した会社の株は、業績が予想していた以上に良くなったため、株を買いたい投資家が増えますので、株価上昇の大きな要因になるわけです。

ただ時より、会社発表の上方修正後の経営数値がコンセンサス予想(マーケットにおいて支配的になっている予想(数値等))を下回る場合は、「失望売り」といわれ、大きく売り込まれ株価が下落するケースがありますので注意が必要です。

それでは、見ていきましょう!

上方修正の概要

2022年12月26日に、2023年2月期通期業績予想の上方修正を行っています。

2023年2月期通期の連結業績予想は表1です。

| 営業収益 [億円] | 営業利益 [億円] | 経常利益 [億円] | 親会社株主に 帰属する 当期純利益 [億円] | 1株当たり 当期純利益 [円] | |

| 前回(2022/10/7) 発表予想 | 4,390 | 255 | 255 | 200 | 119.95 |

| 今回修正予想 | 4,500 | 285 | 280 | 260 | 158.57 |

| 増減額 | 110 | 30 | 25 | 60 | ー |

| 増減率[%] | 2.5 | 11.8 | 9.8 | 30.0 | ー |

前回予想と比べ、営業収益は微増、利益面は1~3割の増額修正をしています。

修正の理由は、

- 2022 年 10 月 7 日の連結業績予想数値公表後、個人消費は堅調に推移している。

- 加えて一過性の大口受注もあるほか、円安進行による海外グループ会社の円建てでの押上げ効果もあり、営業収益、営業利益とも改善している。

- 保有株式の売却による特別利益により、親会社株主に帰属する当期純利益が改善した。

としています。

なお、配当金は増額はされていません。

どんな会社?

「高島屋」の百貨店業を主要業務として、商業開発業、金融業及び建装業を営んでいる会社です。

事業セグメントは、「百貨店業」「商業開発業」「金融業」「建装業」の4つがあり、それぞれ、

- 百貨店業

主として衣料品、身回品、雑貨、家庭用品、食料品等の販売 - 商業開発業

百貨店とのシナジー効果を発揮する商業開発及び資産、施設の管理運営 - 金融業

積立投資や団体保険などの金融商品の仲介並びにクレジットカードの発行とグループ会社の金融業 - 建装業

内装工事の受注・施工

を行っています。

2022年2月期通期のセグメント別売上高構成比は、

- 百貨店業 85.2%

- 商業開発業 5.4%

- 金融業 2.2%

- 建装業 2.1%

- その他(通信販売業、卸売業、衣料品加工業等)5.1%

となっており、「百貨店業」が9割弱を占めています。

直近の経営概況

【2022年2月期3Q(2022年3月~2022年11月)の経営成績】

(2022年12月26日発表)

| 決算期 | 営業収益 [億円] (前年 同期比 [%]) | 営業利益 [億円] (同) | 経常利益 [億円] (同) | 親会社株主に 帰属する 当期純利益 [億円] (同) |

| 2022年2月期 3Q累計 | 5,372 (12.0) | △1,096 (赤字幅 縮小) | 13.4 (黒字 転換) | △3,715 (赤字幅 縮小) |

| 2023年2月期 3Q累計 ※1 | 3,177 (ー) | 228 (ー) | 244 (ー) | 229 (ー) |

| 2023年2月期 通期会社予想 (2022年12月26日 修正) | 4,500 (△40.9) | 285 (593) | 280 (305) | 260 (385) |

| 通期予想に対する 3Qの進捗率[%] | 70.6 | 80.1 | 87.3 | 88.1 |

※1:「収益認識に関する会計基準」等を1Q連結会計期間の期首から適用しており、当該基準等の適用により営業収益等に大きな影響が生じるため、当該基準等適用前の前期の実績値に対する増減率は記載なし。

表2の通り、会計基準が異なるので単純比較はできませんが、当該基準を適用しなかった場合の営業収益は6,321億円(対前年同期比17.7%増)ですので、

実質的には、前年同期比 増収増益で、売上高は2割弱増、利益面は営業利益と純利益は黒字転換、経常利益は18倍の増益と好調でした。

2023年2月期通期の業績予想は、上方修正後の数値で、総額営業収益(これまでの計上方法による営業収益)は8,720億円(+14.6%)ですので、前期比 増収増益で、売上高は1割強増、利益面は4~7倍の増益を予想しており、

その通期予想に対する進捗率は、3Q終了時点で、売上収益は3/4程度でそこそこ、利益面は8割を超えており順調です。

【2023年2月期3Qの状況、経営成績の要因】

当3Q連結累計期間(2022年3月1日~2022年11月30日)における我が国経済は、7~9月期のGDP成長率が4四半期ぶりにマイナスとなりましたが、個人消費はプラス基調を維持しています。

しかしながら、資源価格や原材料費の高騰、円安の影響など、物価の上昇により家計負担は増加しており、生活防衛的な消費傾向はますます強まることが想定され、先行きは不透明な状況が続いています。

こうした中、同社はグループ総合戦略「まちづくり」(以下、まちづくり戦略)を推進し、持続的成長に向けて、百貨店の収益構造の変革とグループ利益の最大化に取り組んでいます。

同社の中核事業である百貨店におきましては、安定的に利益を創出できる経営体制の整備を最優先課題に、大阪店・京都店・日本橋店・横浜店・新宿店の大型5店舗で、営業力強化とコスト構造改革の両面に取り組んでいます。

成長領域であるネットビジネスは、百貨店ならではの魅力ある商材や独自商材の提案に加え、強みであるギフト商材を通じた新規顧客の獲得と中元歳暮など、店頭と連動した販促策を推進しています。

まちづくり戦略のけん引役である商業開発業の東神開発株式会社では、流山おおたかの森地区(千葉)において、3月にSC開業15周年を迎えた「流山おおたかの森S・C」を中心とする開発を進めており、6月には新たに「流山おおたかの森S・C ANNEX2」と「GREEN PATH」を開業しました。

今後国内では、まちづくり戦略のもと2023年秋に、髙島屋京都店の増床区画に新しい機能やサービスを有する専門店ゾーンの導入により、百貨店と専門店からなる商業施設「京都髙島屋S.C.」の開業を計画しています。

またベトナムでは、ホーチミン髙島屋を中核とするサイゴンセンター事業に続き、ハノイ市のタウンシップ開発事業である「スターレイク・プロジェクト」に参画するなど、成長領域での事業を着実に拡大しています。

金融業では、6月に住信SBIネット銀行株式会社の「NEOBANK®」を活用し、銀行取引や百貨店でのお買物の積み立て「スゴ積み」が利用できる金融サービスアプリ「髙島屋ネオバンク」サービスを開始しました。

また9月には、株式会社SBI証券との金融商品仲介サービス「タカシマヤの投資信託」において、タカシマヤポイントがたまる、使える「タカシマヤのポイント投資」サービスを開始しました。本サービスにより、同社のポイント経済圏を拡大し、百貨店業と金融業の活性化につなげています。

以上のまとめると、

- 総額営業収益(これまでの会計基準の営業収益)は、店舗の通常営業や一過性の特殊要因(大口受注)で増収

- 販管費は、コスト構造改革と会計処理変更により前年を下回る

- 営業利益、経常利益、純利益はいずれも増益

となりました。

【セグメント別の業績】

セグメント別の業績は表3のようになっています。

| セグメント | 営業収益 [億円] (前年同期 実績[億円]) | 営業利益 [億円] (同) |

| 百貨店 | 2,314 (4,564) | 129 (△86.8) |

| 商業開発 | 351 (306) | 70.6 (59.0) |

| 金融 | 128 (123) | 34.5 (33.1) |

| 建装 | 148 (117) | △456 (△662) |

| その他 | 234 (261) | 6.8 (7.3) |

会計基準が異なるので単純比較はできませんが、主力の百貨店業は減収増益で黒字転換、

商業開発業と金融業は増収増益、建装業は増収で赤字幅縮小、その他事業は減収減益の結果でした。

セグメント毎の状況は以下です。

<百貨店業>

収益認識会計基準等の適用により、当期の営業収益は3,130億円減少し、営業利益は10.2億円増加しています。

国内百貨店では、3月にまん延防止等重点措置が解除されて以降、個人消費は堅調に推移し、インバウンドを除く国内需要は2019年の水準まで回復しています。

9月から10月にかけて大型店で開催した大北海道展などの物産展は、多くの顧客から好評を博し、11月にスタートしたお歳暮ギフトセンターも店頭の賑わいを取り戻しつつあります。

また、ラグジュアリーブランドや宝飾品などの高額品は引き続き好調に推移しており、入店客数・売上ともに前年から大きく伸長しました。

現在、コロナ禍で業績が落ち込んだ百貨店再生に向けた営業力強化の取り組みとして、衣料品の品揃え強化を進めています。

取引先との共存共栄を図っていくための協働を進め、各社それぞれの特性を生かしながら、品揃えにおける同社の自主性を強め、商品の質・量ともにお客様の満足度を高めています。

東神開発株式会社が運営する「立川髙島屋S.C.」の百貨店区画である立川店は、2023年1月末で営業終了を決定しました。これに伴い、同年秋に全館専門店としてリニューアルオープンを予定しています。

またJR新横浜駅「キュービックプラザ新横浜」に出店している「タカシマヤフードメゾン新横浜店」は、賃借契約満了に伴い、2023年2月で営業終了を決定しました。

海外(2022年1月~9月)は、コロナによる規制が段階的に解除されたことにより売上の回復が見られ、シンガポール髙島屋やホーチミン髙島屋、サイアム髙島屋は増収増益となりました。

一方、上海高島屋は、市内での感染拡大により3月18日から時短営業をし、4月1日からは全館休業、6月7日から6月30日までは時短営業をしたことにより減収減益となりました。

<商業開発業>

商業開発業セグメントにおいては収益認識会計基準等の適用による営業収益への影響は軽微であり、営業利益への影響はありません。

国内の商業施設は、コロナ新規感染者の減少による規制緩和やワクチン接種の進行などにより来店客数の回復傾向が続いた結果、緊急事態宣言の期間にあたった前年同期に比べ、増収増益となりました。

このような状況の中で、3月に開業15周年を迎えた「流山おおたかの森S・C」では、街に新たな魅力を加えるべく、6月に「流山おおたかの森S・C ANNEX2」と「GREEN PATH」が開業し、流山おおたかの森駅周辺エリアの4年間におよぶ「森のタウンセンターとしての商業機能集積事業」は一旦、完成となりました。

今後も本事業で創造した商業機能を核に、まちづくり戦略に基づく面開発の拡大を図る計画です。

11月には横浜市港南区に位置する港南台グラスコート跡地に「オーケーストア港南台店」を開業しました。国道1号線への延伸を予定する前面道路・横浜市環状3号線沿いに位置する立地ポテンシャルと地域ニーズへの貢献を目的とした開発となります。

加えて、大阪市浪速区日本橋では、従来、駐車場として活用していたなんば駅・日本橋駅至近の土地において、当該エリアの住宅ニーズを捉えた賃貸住宅開発を2024年の竣工へ向け10月に着工しました。引き続き、グループ資産の有効活用にも取り組んでいます。

海外事業は、トーシンディベロップメントシンガポールPTE.LTD.が運営する「シンガポール髙島屋S.C.」では、高額品を中心とした消費が伸長した結果、増収増益となりました。

またベトナムにおいては引き続き、「スターレイク・プロジェクト」並びに「ランカスター・ルミネールプロジェクト」を推進し、現地での事業基盤の拡大を進めています。

<金融業>

収益認識会計基準等の適用により、当期の営業収益及び営業利益は21百万円それぞれ増加しています。

クレジットカード事業は、人出の回復を捉えた百貨店店内における新規会員獲得の強化に加えて、同社商業施設の専門店やオンラインストア等のウェブチャネルからの入会促進に取り組みました。

また、外部の加盟店利用を含むクレジットカード利用促進策の強化など、取扱高・営業収益の増大に努めました。

ファイナンシャルカウンター事業は、日本橋・横浜・大阪の3拠点体制における売場と協働した認知度向上策と集客対策に加え、投資信託のポートフォリオ提案や相続対策に関する専門セミナーの展開など、コロナ影響からの回復を捉えてリアルでの接点拡大に積極的に取り組んだ結果、新規顧客面談数・成約件数共に増加しています。

6月から開始した「髙島屋ネオバンク」は、「次世代顧客増加」「男性顧客の比率上昇」「高い平均積立額」などの顧客特性の変化も見られています。

9月からは、お客様の利便性とタカシマヤカードの魅力向上とともに、同社のポイント経済圏を拡大し、百貨店業と金融業の双方の活性化につなげることを企図した「タカシマヤのポイント投資」のサービスを開始しました。

リアルとウェブでの顧客接点を生かし、百貨店の新たな品揃えの一つとしての魅力を高め、さらなる認知度向上と新規顧客獲得を図っています。

<建装業>

収益認識会計基準等の適用による営業収益及び営業利益への影響はありません。

髙島屋スペースクリエイツ株式会社が、コロナ影響からの回復により、ラグジュアリーブランドを中心とした商業施設や、大型ホテルの受注が増加し、増収で赤字幅縮小となりました。

先行提案営業をより一層強化し、安定的な収益基盤の構築に努めています。

<その他事業>

クロスメディア(様々な媒体(テレビCM・雑誌・Web等)を通じての広告宣伝)事業等その他の事業は、収益認識会計基準等の適用により、当期の営業収益は13.9億円減少し、営業利益への影響は軽微です。

クロスメディア事業は、前年に緊急事態宣言下の「巣ごもり消費」の拡大により売上を大きく伸ばしましたが、本年は百貨店の店頭回帰傾向により減収となりま

した。

その他の事業全体でも減収減益となりました。

【財政面の状況】

<自己資本比率>(自己資本(総資本-他人資本)÷総資産)×100)

2023年2月期3Q末時点で33.9%と前期末(34.8%)から0.9ポイント低下しました。

これは主に、契約負債(前受金、商品券及びポイント引当金の一部)が前期末比で1,060億円増加し、負債が合計で555億円増加したこと等によるものです。

自己資本比率の数値としてはまだ問題ないレベルです。(20%以上を安全圏内としています。)

<キャッシュ・フロー>2023年2月期3Q累計のキャッシュ・フロー(以下、CF)の状況

- フリーCF(営業活動によるCFと投資活動によるCFを合計した金額 ※2)106億円の収入

- 営業活動によるCF 179億円の収入(前期 103億円の収入)

- 投資活動によるCF 72.6億円の支出(同 300億円の支出)

※2 フリーCFの説明:

- プラスの場合:会社が自由に使える資金が増える。

- マイナスの場合:会社が自由に使える資金が減る。

前期(2022年2月期3Q)のフリーCF(196億円の支出)から303億円増加しています。

営業活動によるCFの主な内訳(億円):

- 売上債権の増減額(△は増加) △660

- 前受金の増減額(△は減少) △1,184

- 契約負債の増減額(△は減少) 1,057

投資活動によるCFの主な内訳(億円):

- 有価証券及び投資有価証券の売却及び償還による収入 113

- 有形及び無形固定資産の取得による支出 △186

- 長期貸付けによる支出 △20.1

株価指標と動向

【2022/12/27(火)終値時点の数値】

- 株価:1,830円

- 時価総額:3,252億円

- PER(株価収益率(今期予想)):13.1倍

PERは、同業で時価総額が近い、J.フロントリテイリング(3086) 19.0倍、三越伊勢丹HD(3099) 23.5倍、エイチ・ツー・オーリテイリング(8242) 13.6倍と比較すると、低い水準です。

- PBR(株価純資産倍率):0.72倍

- 信用倍率(信用買い残÷信用売り残):3.62倍

- 年間配当金(会社予想):24円(年2回 8月 12円、2月 12円)、年間利回り:1.31%(配当性向 15.1%)

| 決算期 | 1株当たり 年間配当金 [円] | 配当性向 [%] |

| 2018年2月期 | 24 | 17.7 |

| 2019年2月期 | 24 | 25.5 |

| 2020年2月期 | 24 | 25.7 |

| 2021年2月期 | 24 | ー (最終赤字) |

| 2022年2月期 | 24 | 74.7 |

配当利回りは1.31%で、東証プライムの単純平均2.45%(12/26時点) と低い水準です。

表4のように、直近5年間の配当金は、年間1株あたり24円で一定です。

また、配当性向は配当金が一定のため多少ばらつきがあります。

この会社は、

将来に備え経営基盤を強化することにより安定的な配当水準を維持することを基本ス

タンスとしながら、業績や経営環境を総合的に勘案し株主への利益還元を図っています。

また、内部留保資金は、各店舗の改装など営業力の拡充及び財務体質の強化のための原資として活用するとしています。

【株主優待】

この会社は株主優待があり、毎年8月末と2月末に100株以上の株主に、高島屋各店、高島屋オンラインストア等で使用可能な「株主優待カード」(10%割引)が進呈されます。

(※利用限度額(10%割引が適用される買物の限度額)は、100株以上500株以上保有は30万円、500株以上は限度額無し)

高島屋でお買物される方はお得ですね!

【直近の株価動向】

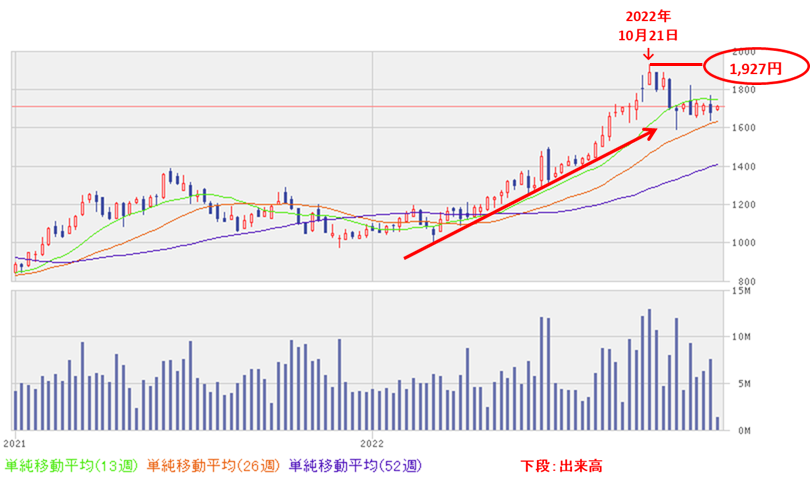

<週足チャート(直近2年間)>

週足ベースの株価は、高値切り上げ安値切り上げの上昇トレンドを続け、今年10月に年初来高値(1,927円)をつけました。

しかしその後は調整しています。

<日足チャート(直近3か月間)>

直近の株価は、10月に年初来高値をつけた後は調整していましたが、

今回の今3Qの決算と通期業績上方修正発表の翌営業日(12/27)は、窓を開けて出来高を伴い買われ、前日比 122円高(+7.14%)と急伸しました。

今後は、年初来高値(1,927円)に向かって上昇し更なる高値追いをするのか、発表前の元の値に戻っていくのか要注目です。

まとめ

【上方修正のインパクト】

- 個人消費が堅調に推移し、一過性の大口受注や円安による海外グループ会社の円建ての押上げを見込んで、

2023年2月期通期業績予想を、10月の上方修正に引き続き2カ月後に、前回予想と比べ、売上高は微増、利益面は1~3割の増額修正をし、インパクトはほどほどに大きい。 - 業績の上方修正に伴い、配当金予想の増額はなかった。

【業績】

- 今期(2023年2月期)3Qの業績は、店舗の通常営業や一過性の特殊要因(大口受注)があり増収、販管費は、コスト構造改革と会計処理変更により前年を下回り、

会計基準が異なるので単純比較はできないが、当該基準を適用しなかった場合の営業収益は6,321億円(対前年同期比17.7%増)で、実質的には、前年同期比 増収増益で、売上高は2割弱増、利益面は営業利益と純利益は黒字転換、経常利益は18倍の増益で好調。 - 今期の通期予想は、今回の上方修正後の数値で、

総額営業収益(これまでの計上方法による営業収益)は8,720億円(+14.6%)で、実質的には前期比 増収増益で、売上高は1割強増、利益面は4~7倍の増益を見込んでいる。 - その通期予想に対する進捗率は3Q終了時点で、売上収益は3/4程度でそこそこ、利益面は8割を超えており順調。

【株主還元】

- 配当利回り(予想)は1.31%で、東証プライムの単純平均 2.45%(12/26時点) と比較すると、低い水準。

- 直近5年間の配当金は、年間1株当たり24円で一定。

配当性向は、配当金が一定のため多少ばらつきがある。

【流動性】

- 直近の出来高の5日平均は24,684百株、25日平均は16,099百株で、流動性はかなり高い水準。(1,000百株を平均水準とした。)

【株価モメンタム】

- 週足ベースの株価は、高値切り上げ安値切り上げの上昇トレンドを続け、今年10月に年初来高値(1,927円)をつけたが、その後は調整している。

- 直近の株価は、10月に年初来高値をつけた後は調整していたが、

今回の今3Qの決算と通期業績上方修正発表の翌営業日(12/27)は、窓を開けて出来高を伴い買われ、前日比 122円高(+7.14%)と急伸。 - 今後の株価は、年初来高値(1,927円)に向かって上昇し更なる高値追いをするのか、発表前の元の値に戻っていくのか要注目。

以上のことから、

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 上方修正の インパクト | ⭐⭐⭐⭐ |

| 業績 | ⭐⭐⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐⭐ |

| 株価モメンタム | ⭐⭐⭐⭐ |

| 流動性 | ⭐⭐⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐⭐(買い) |

と判断しました。

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。