直近で自己株式の取得を発表した銘柄に関して、この発表のタイミングで株を買った場合、利益を得ることができるのか?

足元の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証グロースからサービス業種のアシロです。

最後までお付き合いいただけるとうれしいです!

「自社株買い」とは?

上場企業が自らの資金を使って、株式市場から自社の株式を買い戻すことをいう。

日本証券業協会HP 金融・証券用語集

自社の株を買った後は、

- 買い戻した株式を消却する。(無効とする。)

- 金庫株としてそのままにしておき、いずれ資金調達などの目的で売却する。

の2通りあります。

【自社株買いのメリットとデメリット】

<メリット>

- 発行済み株式数が減るため、会社の利益総額が変わらなければ、1株当たり利益(EPS)が増えるので、企業価値が上がる=株価が上がる可能性がある。

(配当とともに株主還元の一つ) - 配当金の支払いが少なくて済む。(企業側のメリット)

- 敵対的買収の防衛策(株価が上がって敵対企業が株を買いにくくなることと、市場に出回る株数の割合が少なくなるため)

- ROE(株主資本利益率:ROE = 当期純利益 ÷ 自己資本×100(%))が上がる。

自社株買いを行った場合、自己資金が減りますので、分母の「自己資本」が小さくなりROEが上がります。 - 株価は「割安」というメッセージを送ることができる。

自社の株が安い時に買った方が、購入資金が少なくて済みます。(企業側のメリット)

<デメリット>

- 自己資金が減り、設備投資などの自社の成長に回せる資金が少なくなる。

- 自己資本比率(自己資本(総資本-他人資本)÷総資産) ×100)が下がる。

などがあります。

それでは、見ていきましょう!

自社株買いの概要

会社から発表された自己株式取得の概要は、表1のようになっています。

株数と金額の上限が設定されていますが、株価が上がれば、取得に必要な金額も大きくなりますので、予定の取得株数よりも少なくなることも多いです。

| 自社株買い発表日 | 2022年12月23日(金) |

| 取得期間 | 2022年12月26日~ 2023年6月30日 |

| 取得株式の総数 | 普通株式 52.5 万株(上限) (発行済株式総数(自己株式を除く)に対する割合:6.88%) |

| 取得金額の総額 | 3 億円(上限) ※取得株数の上限で割ると1株あたり571円換算 |

| 取得方法 | 東京証券取引所における市場買付 |

【自社株買いを行う理由】

- 株主還元の充実及び資本効率の向上を図る施策として、この度自己株式の取得を行うことした。

- 取得した自己株式は消却を行う予定

としています。

自己株式を消却することにより、発行済株式総数は減資となりますが、1株当たりの利益が増加するため、減資した分株価が上昇しやすい傾向があります。

自己株式の取得数量は、発行済み株式総数(自己株式を除く)の6.88%と自社株買いの数量としてはかなり多い数量(※1)です。※1 一概に言えませんが、目安として、5%以上:かなり多い、3%以上5%未満:多い、1%以上3%未満:ほどほど、1%未満:少ないとしています。

また、直近の出来高(売買が成立した株式の数量)の5日平均は3,748百株、25日平均は1,967百株で、流動性は高い水準です(1,000百株を平均水準としています)。

どんな会社?

「世界中の誰よりも深くユーザーとお客様を幸せにしたい」

「社会基盤となりうる水準までサービスを深化させたい」

という思いから、世界最深地点で生存が確認された深海魚の名前(ヨミノアシロ)を拝借したのが社名の由来で、

表層的なサービスではなく、日常生活の基盤やインフラと成り得るサービスの創出を目指している会社です。

同社グループは、社会的基盤である、主に法律・弁護士業界とインターネットを結びつけた事業を営んでいます。

具体的には、同社グループが有するデジタル技術やウェブマーケティングノウハウを活用して、インターネット上で法律情報や弁護士情報等を提供する「リーガルメディア関連事業」を主要事業としています。

また、当該事業を拡大する中で蓄積した弁護士業界のネットワークや知見、インターネット上での求職者の集客ノウハウを活かし、主に弁護士有資格者の人材紹介サービスを提供する「HR事業」を2020年より開始しています。

そして上記以外に、弁護士に依頼する際の費用の一部を補償対象とする弁護士費用保険を販売する保険事業を展開する「保険事業」があります。

事業セグメントは、上記の「リーガルメディア関連事業」「HR事業」「保険事業」の3つがあり、

2022年10月期通期のセグメント別売上高構成比は、

- リーガルメディア関連事業 93.9%

- HR事業 4.8%

- 保険事業 1.2%

- その他(新規事業等) 0.1%

となっており、「リーガルメディア関連事業」が9割強を占めています。

直近の経営概況

【2022年10月期通期(2021年11月~2022年10月)の経営成績】

(2022年12月15日発表)

| 決算期 | 売上収益 [百万円] (前期比 [%]) | 営業利益 [百万円] (同) | 税引前 利益 [百万円] (同) | 親会社の所有者 に帰属する 当期利益 [百万円] (同) |

| 2021年10月期 通期実績 | 1,553 (5.0) | 361 (8.5) | 354 (9.5) | 229 (10.0) |

| 2022年10月期 通期実績 | 2,202 (41.8) | 484 (34.0) | 477 (34.7) | 344 (50.2) |

| 2023年10月期 通期会社予想 | 2,861 (29.9) | 80 (△83.5) | 75 (△84.2) | 33 (△90.5) |

表2のとおり、前期比 増収増益で、売上収益は4割強増、利益面は3~5割増で好調な結果でした。

今期(2023年10月期)の業績予想は、前期比 増収減益で、売上高は3割増、利益面は8~9割の減益を予想しています。

【2022年10月期通期の状況、経営成績の要因】

同社グループを取り巻くインターネット広告市場は、2021年の広告費は2兆7,052億円(前年比21.4%増加)となり、一貫して成長を続けている結果、マスコミ四媒体広告費(新聞、雑誌、ラジオ、テレビメディア広告費の合算)を初めて上回りました。(出所:株式会社電通「2021年日本の広告費」)

このような事業環境のもと、同社グループはリーガルメディア関連事業を中心に事業を展開しており、

収益の大部分を占めるリーガルメディアでは、営業活動により新規開拓を推し進めるとともに、契約後の顧客サポートを行うカスタマーサクセス活動の強化により解約率の引き下げ並びに既存顧客からの追加受注に注力するなどした結果、

2022年10月における掲載枠数は1,925枠(前年同月比30.2%増)、掲載顧客数は769件(同29.0%増)となり、順調に伸長しています。

また、派生メディアは、経済正常化に向けた企業の採用意欲の高まり等を受けて、転職メディア「キャリズム」の案件数が増加し、当連結会計年度における問合せ数は33,486件(前年同期比53.5%増加)となり、大幅に増加しました。

以上の結果、当連結会計年度の業績は、売上収益は前期比41.8%増、営業利益は同34.0%増、税引前利益は同34.7%増、親会社の所有者に帰属する当期利益は同50.2%増となりました。

【セグメント別の業績】

セグメント別の業績は、表3の結果になりました。

| セグメント | 営業収益 [百万円] (前期比[%]) | 営業利益 [百万円] (同) | |

| リーガル メディア関連 | (全体) | 2,066 (38.1) | 859 (36.8) |

| リーガル メディア | 1,469 (26.6) | 615 (24.5) | |

| 派生 メディア | 597 (77.7) | 243 (81.9) | |

| HR | 105 (88.8) | 7.2 (前年同期 △8.0百万円) | |

| 保険 | 27.3 (ー) | △62.6 (ー) | |

| その他 (新規事業等) | 1.4 (ー) | △29.1 (ー) |

主力の「リーガルメディア事業」は前期比 増収増益、

「HR事業」は増収で黒字転換、

「保険事業」は2022年4月28日に株式の追加取得により連結子会社化し、今3Qより損益計算書の連結を開始した株式会社アシロ少額短期保険の業績ですので、前期比比較はありません。

セグメント別の状況は以下です。

<リーガルメディア関連事業>

リーガルメディアの掲載枠数及び掲載顧客数の増加に伴う掲載料収入等の増加に加えて、派生メディアは上述の背景より転職メディア「キャリズム」の案件数が増加しました。

<HR事業>

前々連結会計年度より事業を開始し、人材紹介サービスの登録者数並びに成約者数が順調に増加しました。

なお、当連結会計年度より、従来「リーガルHR事業」としていた報告セグメントについて、公認会計士や税理士等、弁護士以外への人材紹介が本格化し、実際に法務分野以外での入社実績も発生したことから、事業内容をより適切に表示するため、セグメント名称を「HR事業」に変更しています。

<保険事業>

2022年4月28日に株式の追加取得により連結子会社化し、株式会社アシロ少額短期保険にて少額短期保険業を営んでおり、今3Qより損益計算書の連結を開始しています。

【財政面の状況】

<自己資本比率>(自己資本(総資本-他人資本)÷総資産)×100)

2022年10月期末時点で65.3%と前期末(79.3%)から14ポイント低下しています。

これは主に、社債及び借入金が前期末比で228百万円増加し、非流動負債が増加したことによるものです。

自己資本比率の数値としては問題ないレベルです。(20%以上を安全圏内としています。)

<キャッシュ・フロー>2022年10月期累計のキャッシュ・フロー(以下、CF)の状況

- フリーCF(営業活動によるCFと投資活動によるCFを合計した金額 ※2)242百万円の収入

- 営業活動によるCF 511百万円の収入(前期 298百万円の収入)

- 投資活動によるCF 268百万円の支出(同 11.9百万円の支出)

※2 フリーCFの説明:

- プラスの場合:会社が自由に使える資金が増える。

- マイナスの場合:会社が自由に使える資金が減る。

前期(2021年10月期)のフリーCF(286百万円の収入)から43.8百万円減少しています。

営業活動によるCFの主な内訳(百万円):

- 税引前利益 477

- 売上債権及びその他の債権の増減額(△は増加) △96.0

- 仕入債務及びその他の債務の増減額(△は減少) 106

投資活動によるCFの主な内訳(百万円):

- 有形固定資産の取得による支出 △61.9

- 子会社の取得による支出 △113

- 敷金及び保証金の差入による支出 △71.3

【今期(2023年10月期通期)業績の見通し】

同社の主要事業であるリーガルメディア関連事業は、弁護士を主な顧客としているリーガルメディアと、弁護士以外の広告主を顧客としている派生メディアに分類され、それぞれ以下の見通しです。

<リーガルメディア>

営業体制の強化により新規販売枠数を増加させるとともに、カスタマーサクセスのノウハウ蓄積や広告効果の維持・向上により解約率の抑制及び既存顧客からの追加受注を図り、掲載枠数を増加させる計画です。

また、従来はサイト名がサイトごとに分かれていたものの、2023年10月期より新ブランド「ベンナビ」に移行することを予定しており(例.「離婚弁護士ナビ」であれば「ベンナビ離婚」にサイト名を変更する)、あわせてブランド認知施策を進めてゆくことで、「ベンナビ」の認知度の引き上げを図る計画です。

<派生メディア>

コンテンツ増強やアライアンス強化、広告運用の改善、新規サイトのローンチなどにより顧客への送客数を増加させる計画です。

なお、派生メディアは人材紹介会社が顧客である転職メディア「キャリズム」が大きな割合を占めており、コロナ禍に伴う人材紹介会社の広告予算縮減により2020年後半から2021年前半にかけて一時的に大きく落ち込んだものの、その後は順調に回復が進み、当連結会計年度はコロナ禍前の水準を超えた規模に成長しています。

<HR事業>

これまで主に弁護士の人材紹介サービスを行っていましたが、足元は公認会計士・税理士等の他士業や、人事・総務、経理等の管理部門人材の人材紹介サービスも開始し、同社人材紹介サービスへの新規登録者数は大きく増加しています。

今後、HR事業の人員体制を強化することで、新規登録者数の増加を売上成長に繋げる予定です。

<保険事業>

ウェブマーケティングや営業体制を強化するとともに、リーガルメディアのブランド認知施策と一体となったプロモーションを行うことにより、弁護士費用保険の保有契約件数を増加させる計画です。

<全体>

同社は、過去の実績のとおり、20%超の営業利益率を創出できるものの、今期(2023年10月期)は成長性を高めるための投資を予定しているため、

一時的に営業利益率の減少を見込んでおり、利益面は前期比で減益の計画です。

【中期経営計画】

この会社は、2022年10月期決算と同時に、2025年10月期を最終年度とする3か年の中期経営計画を発表しています。

それによると、長期の経営目標として、2025年10月期以降も30%超の成長を継続することで売上収益100億円への最速での到達を目指しており、

この長期的な継続成長に向けて、2023年10月期及び2024年10月期は積極的に投資を行った上で、2025年10月期を利益創出期とするとしています。

2025年10月期を最終年度とする3か年の中期経営計画の数値目標は、

- 年次売り上げ成長率 30%超

- 利益創出期間である2025年10月期売上収益 55億円超

- 2025年10月期営業利益 11億円超

としています。

3年後の売上収益は2022年10月期実績の2.5倍、営業利益は2.3倍程度を目指しており、かなり意欲的な目標といえます。

株価指標と動向

【2022/12/23(金)終値時点の数値】

- 株価:620円

- 時価総額:48.1億円

- PER(株価収益率):158倍

PERは、同業で時価総額が近い、弁護士ドットコム(6027) 83.0倍、イトクロ(6049) 252倍、MSーJapan(6539) 20.4倍と比較すると、高めの水準です。

- PBR(株価純資産倍率):1.81倍

- 信用倍率(信用買い残÷信用売り残):145倍

- 年間配当金(予想):13.61円(年1回 10月)、年間利回り:2.19%(配当性向 317%)

| 決算期 | 1株当たり 年間配当金 [円] | 配当性向 [%] |

| 2019年10月期 | 0 | ー |

| 2020年10月期 | 0 | ー |

| 2021年10月期 | 0 | ー |

| 2022年10月期 | 12.45 | 24.9 |

配当利回りは2.19%で、東証グロースの単純平均 0.35%(12/23時点) と比較すると高い水準です。

表4のように、配当金は、2021年7月の上場以来無配でしたが、前期(2022年10月期)に初配しました。

この会社は、

今期(2023年10月期)は、財務健全性を踏まえて、自然体での利益率目線である営業利益率20%に基づく配当を予定しています。

具体的には、来期の売上収益予想に利業利益率の目安である20%を乗じて、想定営業利益5.7億円を算出し、それに想定実効税率39%及び配当性向30%を乗じて算出された配当総額1.0億円を発行済み株式総数を除すことで、1株当たりの配当金を算出し、13.61円(前期比9.3%増)を計画しています。

また、剰余金の配当を行う場合は年1回の期末配当が基本方針です。

【直近の株価動向】

<週足チャート(直近2年間)>

週足ベースの株価は、2021年7月の上場初日に上場来高値(1,515円)をつけた後は調整し、今年2月に上場来安値(535円)をつけました。

そしてその後は、600~1000円のレンジ内で推移しています。

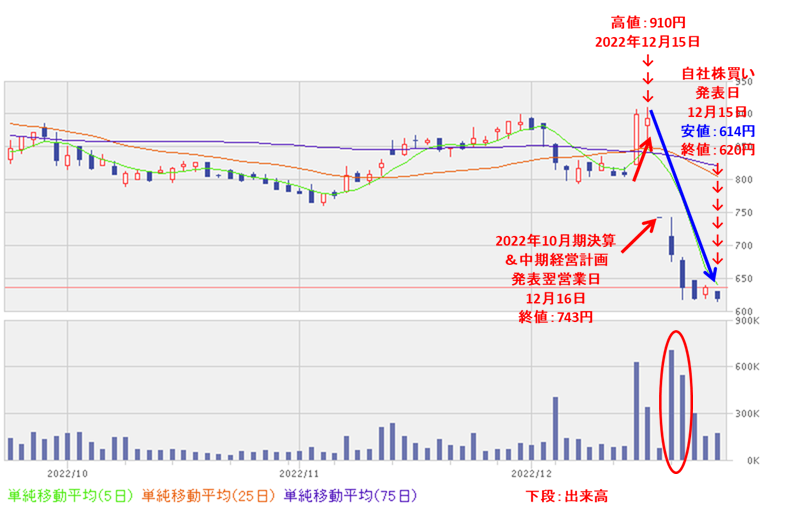

<日足チャート(直近3か月間)>

直近の株価は、2022年10月期の決算と中期経営計画発表の前日まで上昇基調で推移していましたが、

発表の翌営業日(12/16)には急落し、ストップ安比例配分(売い注文が買い注文を大きく上回り、大引に値幅制限の下限で割当が行われること)で終了しました。そしてその翌営業日以降も出来高を伴い続落し、

今回の自社株買い発表日(12/23)に直近の安値(614円)をつけています。

今後は、この直近の安値付近で下げ止まり、上昇に転じていくのか、下抜けて上場来安値(535円)に近づいていくのか、要注目です。

まとめ

【業績】

- 前期(2022年10月期)の業績は、主力のリーガルメディアで、新規開拓を推し進め、契約後の顧客サポートを行うカスタマーサクセス活動の強化により解約率の引き下げに注力した結果、掲載枠数と掲載顧客数が順調に伸長し、

前年同期比 増収増益で、売上収益は4割強増、利益面は3~5割増の好調な結果。 - 今期(2023年10月期)の業績予想は、成長性を高めるための投資を予定し一時的な営業利益の減少を見込んでおり、前期比 増収減益で、売上高は3割増、利益面は8~9割減を予想。

- 2022年10月期決算と同時に、2025年10月期までの3カ年の中期経営計画を発表しており、

2025年10月期の数値目標は売上収益 55億円超、営業利益 11億円超として、前期の実績から2倍強を見込み意欲的。

【株主還元】

- 配当利回り(会社予想)は2.19%で、東証グロースの単純平均 0.35%(12/23時点) と比較すると高い水準。

- 2021年7月の上場以来無配だったが、前期(2022年10月期)に初配している。

- 今期の配当予想は、想定営業利益5.7億円を算出し、それに想定実効税率39%及び配当性向30%を乗じて算出され、1株当たり年間13.61円(前期比9.3%増)を計画しており、グロース株としては株主還元が厚い印象。

【自社株買い数量・流動性】

- 自社株買い数量は、発行済み株式総数(自己株式を除く)の6.88%とかなり多い数量。

- 直近の出来高の5日平均は3,748百株、25日平均は1,967百株で、流動性は高い水準。

【株価モメンタム】

- 週足ベースの株価は、2021年7月の上場初日に上場来高値(1,515円)をつけた後は調整し、今年2月に上場来安値(535円)をつけた。

そしてその後は、600~1000円のレンジ内で推移。 - 直近の株価は、2022年10月期の決算と中期経営計画発表の前日まで上昇基調で推移していたが、発表の翌営業日(12/16)には急落し、ストップ安比例配分で終了。

そしてその翌営業日以降も出来高を伴い続落し、今回の自社株買い発表日(12/23)に直近の安値(614円)をつけている。 - 今後の株価は、この直近の安値付近で下げ止まり、上昇に転じていくのか、下抜けて上場来安値(535円)に近づいていくのか要注目。

以上のことから、

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 業績 | ⭐⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐⭐ |

| 株価モメンタム | ⭐⭐ |

| 自社株買い数量 | ⭐⭐⭐⭐⭐ |

| 流動性 | ⭐⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐(中立) |

と判断しました。ただ、今後3か年の中期経営計画の数値目標が達成する見込みが高くなれば、株価が上昇してくる確率は高くなると考えます。

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。