こんにちは!

直近で立会外分売の実施を発表した銘柄に関して、分売で買った場合、利益を得ることができるのか?直近の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証ジャスダックから不動産業種のアズマハウスです。

最後までお付き合いいただけるとうれしいです!

- 立会外分売とは?

新規株主を増やすことを目的として、上場会社が大株主である銀行やオーナー経営者などの保有株を小口に分けて、証券取引所の立会外で不特定多数に売り出すこと。

取引開始前など取引時間外(=立会外)に売り出されることからこのように呼ばれる。- 立会外分売の魅力

- 前日終値より安く購入可能

- 立会外分配における買付側の購入価格は確定値段(1本値)で、分売実施日の前日終値よりディスカウントされるのが一般的。過去の例では、約3~5%のディスカウントで実施されています。(ディスカウント率は取引所の規定により最大10%)

- 買付手数料はかからない

- 立会外分売による買付は、通常の立会時間内の取引と種類が異なるため一般的に手数料はかからない。(売却時には通常の手数料が発生)

- 即日売却OK

- 立会外分売で取得した株式は、実施日(買付当日)から売却することが可能

- 前日終値より安く購入可能

- デメリット:抽選で外れることもある

- 買い申し込みが多いと、抽選ではずれて購入できないこともある。

立会外分売の概要

実施日や株数は以下です。実施予定日は幅があり、実際の実施日と販売価格は、会社側から実施日前日に発表があります。

分売数量は決まっていて、100株単位で最大1,000株まで購入できます。

早ければ11/25(木)の夕刻に、会社側からの適時開示で分売値段のお知らせがあります。このブログでも追記しますので、チェックしてくださいね💖

| 分売予定期間 | 2021 年 11 月 26 日(金)(11/25発表) |

| 分売数量 | 100,000株 (発行済み株式総数 4,031,700 株の約2.5%) |

| 分売値段 | 1,459 円(11/25発表) |

| ディスカウント率 | 3.95 %(11/25発表) |

| 申込単位数量 | 100株 |

| 申込上限数量 | 1,000株 |

| 実施の目的 | 同社株式の分布状況改善及び流動性の向上を図るため |

分売数量は、発行済み株式総数の約2.5%とほどほどの数量※です。

※一概に言えませんが、目安として、5%以上:かなり多い、3%以上5%未満:多い、1%以上3%未満:ほどほど、1%未満:少ないとしています。

この銘柄の直近の出来高(売買が成立した株式の数量)の5日平均は39百株、25日平均は34百株で、流動性は低い水準です。

どんな会社?

和歌山地盤の総合不動産会社です。

事業内容は、以下のようになっています。

- 不動産・建設事業・・・分譲地販売、分譲住宅販売、建売住宅販売、注文建築、分譲マンション販売、不動産売買、不動産仲介、リフォーム、施設・店舗建築、公共事業、保険業他

- 不動産賃貸事業・・・賃貸経営、賃貸管理、賃貸仲介他

- 土地有効活用事業・・・資産運用提案型賃貸住宅建築、建売賃貸住宅販売・中古収益物件販売他

- ホテル事業・・・ビジネスホテル、飲食店

2021年3月期通期のセグメント別売上高構成比は、

- 不動産・建設事業 72.5%

- 不動産賃貸事業 17.9%

- 土地有効活用事業 6.0%

- ホテル事業 3.2%

- その他 0.4%

となっており、不動産・建築事業が7割強を占めています。

直近の経営概況

【2022年3月期2Q(2021年4月~2021年9月)の経営成績】(2021年11月12日発表)

| 決算期 | 売上高 [億円] (前年同期比[%]) | 営業利益 [百万円] (同) | 経常利益 [百万円] (同) | 親会社株主に 帰属する純利益 [百万円] (同) |

| 2021年3月期2Q累計 | 63.2 (△12.3) | 492 (△35.7) | 470 (△36.4) | 354 (△27.7) |

| 2022年3月期2Q累計 | 66.8 (5.7) | 576 (17.0) | 560 (19.2) | 355 (0.4) |

| 2022年3月期通期会社予想 | 143 (0.1) | 1,210 (5.0) | 1,130 (3.3) | 778 (2.4) |

| 通期予想に対する2Qの進捗率[%] | 46.7 | 47.6 | 49.6 | 45.6 |

2022年3月期2Qの業績は、前年同期比 増収増益で、売上高は微増ですが、営業利益、経常利益は2割弱の増益となっており好調です。

通期予想は、前期比 増収増益の予想ですが、売上、利益面ともに微増で、

その予想に対する進捗率は、売上高、利益面ともに50%に少し達していないですが、ほぼ計画通りで順調です。

【2022年3月期2Qの状況、経営成績の要因】

同社グループの

不動産・建設事業は、建築コストの上昇など事業環境の厳しさは強まりつつあります。

しかしながら住宅ローンの低金利環境下での資金環境を背景としたコロナ禍でのマイホーム購買意欲に支えられ、堅調な市場環境を維持しています。

販売用地の取得も、厳選した物件を積極的に購入していくことで、将来の受注獲得にむけた販売物件の確保に努めています。

不動産賃貸事業は、同社グループが保有する自社物件及び管理物件の安定的な収益を維持しています。

入居率の向上、管理サービスの向上、新規物件の獲得など賃貸収入の安定的な確保を目指してきました。

土地有効活用事業は、低金利環境などの金融情勢に支えられ、安定的な賃貸経営の事業提案を行いました。

ホテル事業は、回復傾向ではありますが、新型コロナウイルス感染症による影響を受け、依然として人の移動や飲食業への消費低迷が続いており、感染症流行前の水準への回復は時間を要するものと考えています。

このような環境の中、同社グループは、「より大切に、より迅速に、全てはお客様のために」をモットーに、商品の品質、性能、お客様への対応、サービス向上は無限と考え、徹底してこだわり、顧客満足度No.1企業を目指し、企業価値の最大化を図ってきました。

これらの結果、表2の経営数値のように、前年同期比増収増益の結果となっています。

【セグメント別の業績】

セグメント別の業績は、表3の結果になりました。

| セグメント | 売上高[百万円] (前年同期比[%]) | セグメント利益 [百万円](同) |

| 不動産・建設 | 4,690 (4.9) | 201 (4.9) |

| 不動産賃貸 | 1,411 (5.3) | 484 (9.5) |

| 土地有効活用 | 405 (1.7) | 53 (7.6) |

| ホテル | 252 (30.1) | △15 (前年同期△47) |

主力の「不動産・建設」をはじめ、「ホテル」以外は増収増益となっており好調です。

「ホテル」は3割ほどの増収、セグメント損失ですが赤字幅は前年同期より縮小しています。

セグメント別の状況は、以下のようになっています。

<不動産・建設事業>

セグメント売上の内訳は、土地売上高 1,869百万円、建物売上高 1,680百万円 、リフォーム売上 269百万円、その他(自社中古、手数料収入を含む) 487百万円となりました。

お客様ニーズを再検証し、NewFamilica(ニューファミリカ:自由設計デザインハウス)を2021年10月1日に発売開始しました。

また、大阪地域への拡大も順調に進め、計画的に事業運営を進めていく予定です。

<不動産賃貸事業>

セグメント売上の内訳は、賃料収入 1,013百万円、仲介手数料 168百万円、管理手数料 157百万円、その他 31百万円となりました。

自社物件数1,858戸、管理物件数14,615戸となっています。

オンラインサービスをはじめとするICT環境を整備すると同時に、豊富な情報量を駆使し、安定的な収益を維持しています。

<土地有効活用事業>

セグメント売上の内訳は、建売賃貸 196百万円、中古賃貸 111百万円、新築請負その他 97百万円となりました。

事業計画、建築、募集、入居、物件管理までをワンストップで対応できる事業形態を活かし、様々なニーズにお応えする商品ラインナップを取り揃え、提案力と実行力を提供していく予定です。

<ホテル事業>

セグメント売上の内訳は、アーバンホテル 69百万円 、第1冨士ホテル 40百

万円、第2冨士ホテル 56百万円、焼肉王ばんばん 36百万円、天ざんPlus 47百万円、カフェグランデ 2百万円と全ての店舗で前年同期比を上回る結果となりました。

人流制限なども徐々に解除され、移動が可能となりつつあり、また、「わかやまリフレッシュプラン」などの飲食・観光業への支援策を背景に業績は回復傾向にあります。

【財政面の状況】

自己資本比率は、2022年3月期2Q末時点で48.7%と前期末(48.9%)から0.2ポイント減少しました。

これは主に、1年内返済予定の長期借入金が182百万増加し、流動負債が増加したことによるものです。

自己資本比率の数値としては問題ないレベルです。(目安として、20%以上を安全圏内としています。)

また、2022年3月期2Q累計のキャッシュ・フロー(以下、CF)の状況は、営業活動によるCF 124百万円の収入、投資活動によるCF 431百万円の支出の結果、営業活動によるCFと投資活動によるCFを合計したフリーCF※は308百万円のマイナスとなりました。

※フリー・キャッシュ・フロー:プラスの場合、会社が使える資金があることを意味し、マイナスの場合、会社が自由に使うことができる資金が少ないことを意味する。

前期(2021年3月期)2QのフリーCF(マイナス156百万円)と比較すると、152百万円減少しています。

これは主に、有形固定資産の取得による支出が前年同期比で95百万円増加したことと投資有価証券の売却による収入125百万の減少により、投資CFの支出が増加したことが要因です。

【今期(2022年3月期)の見通し】

2021年5月14日付「2021年3月期 決算短信」での公表から変更されていません。

【株式分割】

今2Qの決算発表と同時に、

2022年3月31日(木)を基準日として、同日の最終の株主名簿に記録された株主の所有する普通株式1株につき、2株の割合をもって分割することを発表しています。

株式分割の目的:

「株式分割を行い、投資単位当たりの金額を引き下げることにより、より一層投資しやすい環境を整えることで、同社株式の流動性の向上と投資家層の拡大を図る。」

まだ4カ月以上先のことですので、すぐに市場が反応するかというと懐疑的なところがありますが、株価にとって良い材料であることは間違いありません。

株価指標

【11/22(月)終値時点の数値】

- 株価:1,512円

- 時価総額:61.0億円

- PER:7.78倍

PERは、同業で時価総額が近い、タマホーム(1419) 9.3倍、フジ住宅(8860) 7.8倍、穴吹不動産(8928) 6.4倍と比較すると、中間的な水準です。

- PBR:0.39倍

- 信用倍率(信用買い残÷信用売り残):ー(信用売り残無し)

- 年間配当金(予想):70円(年1回 3月)、年間利回り:4.6%(配当性向 36.1%)

配当は年利回り 4.6%で、東証ジャスダックの単純平均1.67%(11/19時点) と比較すると2倍以上の高い水準です。

| 決算期 | 1株当たり 年間配当金(円) | 配当性向(%) |

| 2017年3月期 | 70 | 29.9 |

| 2018年3月期 | 70 | 30.0 |

| 2019年3月期 | 80 | 33.2 |

| 2020年3月期 | 70 | 34.7 |

| 2021年3月期 | 70 | 37.0 |

表5のように、直近5年間の配当金は、2019年3月期は1株当たり80円で、それ以外は70円と安定しています。

配当性向は30%台と、こちらも安定感があります。

この会社は、

株主の将来の安定的な利益確保を図るため、企業体質の強化・充実と今後の事業展開に備えて内部留保の拡大に努めるとともに、

株主への利益配分は、安定的な配当継続とともに、各期の業績に応じた配当等を実施することを基本方針としています。

剰余金の配当は、年1回の期末配当を基本方針としています。

【直近の株価動向】

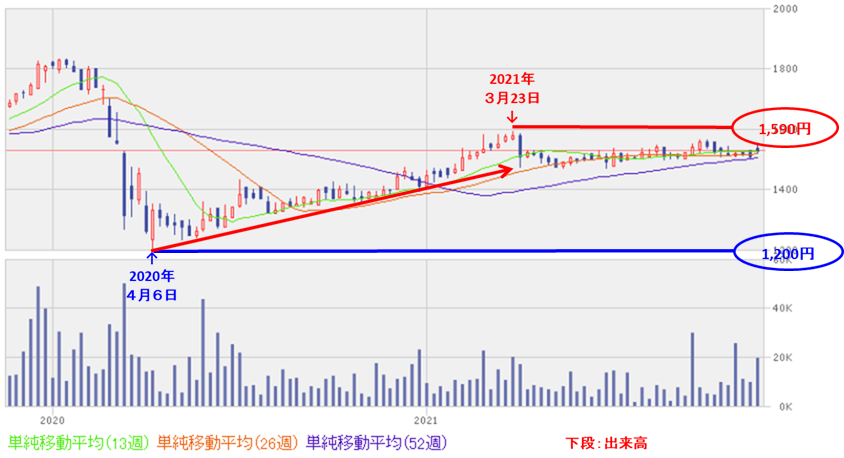

<週足チャート(直近2年間)>

株価は、昨年のコロナショック時の安値(1,200円)をつけた後は、右肩上がりの上昇トレンドで推移し、今年3月下旬に高値(1,590円)をつけました。

しかしその後は上昇は続かず、1,500円近辺でもみ合いが続いています。

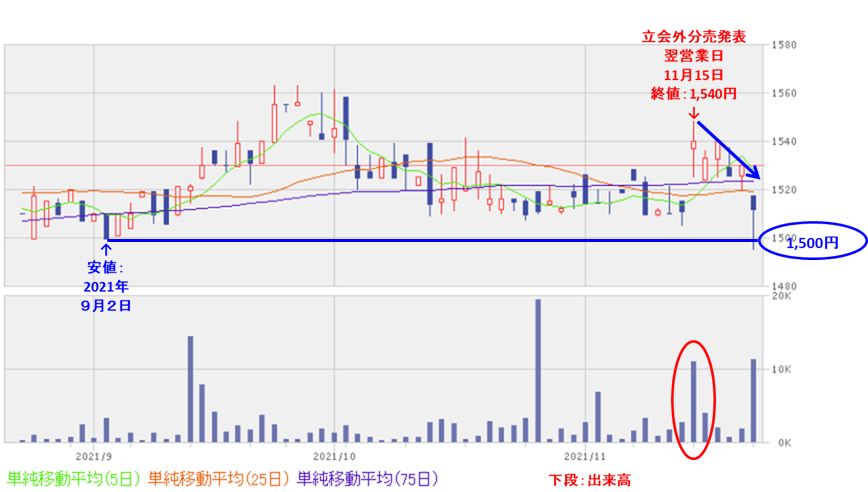

<日足チャート(直近3か月間)>

直近の株価は、今2Qの決算発表、株式分割、立会外分売発表の翌営業日(11/15)に、決算と株式分割を好感されてか、前日比 29円(+1.9%)上げました。

しかし、その翌営業日からは、立会外分売の短期的な需給悪化懸念が上回り、75日移動平均線(青線)を下抜け、下落基調で推移しています。

今後は、直近の安値(1,500円程度)を下抜けてくると、一段安が懸念されますが、下げ止まる可能性もあり、要注目です。

まとめ

【業績】

- 2022年3月期2Qの業績は、前年同期比 増収増益で、売上高は微増だが、営業利益、経常利益は2割弱の増益となっており好調。

- 2022年3月期通期予想は、前期比で売上、利益面ともに微増の増収増益の予想で、それに対する進捗率は、売上高、利益面ともほぼ計画通りで順調。

- セグメント別の業績では、「ホテル事業」以外は、微増ながら前年同期比 増収増益で、確実に業績を伸ばしていてるという印象。

【株主還元】

- 配当は年利回り 4.6%(11/22時点)で、東証ジャスダックの単純平均1.67%(11/19時点) と比較すると2倍以上の高い水準。

- 株式分割も株主還元の一環とすると、3月末に1対2の株式分割をすることを発表しており、株価にはポジティブにはたらく。

【流動性】

- 直近の出来高の5日平均は39百株、25日平均は34百株で、流動性は低い水準。

- 分売数量は、発行済み株式総数の約2.5%とほどほどの数量。

【株価モメンタム】

- 週足ベースの株価は、昨年のコロナショック時の安値(1,200円)をつけた後は、右肩上がりの上昇トレンドで推移し、今年3月下旬に高値(1,590円)をつけた。しかしその後は上昇は続かず、1,500円近辺でもみ合いが続いている。

- 直近の株価は、今2Qの決算発表、株式分割、立会外分売発表の翌営業日(11/15)に、決算と株式分割を好感されてか、前日比 29円(+1.9%)上げた。しかし、その翌営業日からは、立会外分売の短期的な需給悪化懸念が上回り、75日移動平均線を下抜け、下落基調で推移。

- 今後の株価は、直近の安値(1,500円程度)を下抜けてくると一段安が懸念されるが、下げ止まる可能性もあり、要注目。

以上のことから、

| レベル(最低⭐~最高⭐⭐⭐⭐⭐) | |

| 業績 | ⭐⭐⭐ |

| 株主還元(配当、株主優待等) | ⭐⭐⭐⭐ |

| 株価モメンタム | ⭐⭐⭐ |

| 流動性 | ⭐⭐ |

| 分売数量 | ⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐(中立) |

と判断しました。

最後までご覧いただき、ありがとうございました。