こんにちは!

一般的に黒字転換を見込んでいる会社は、株価が上がりやすいと言われています。そこで、前期赤字から今期黒字転換を見込んでいて、かつ高配当(予想利回り3%以上)銘柄をピックアップし、今買うべき銘柄なのか?事業内容や直近の経営状況、客観的な株価指標、株価モメンタム等をふまえ、総合的に分析しました。

今回は、東証1部から金属製品業種のサンコールです。

最後までお付き合いいただけるとうれしいです!

【PR】インターネットでお得に取引!松井証券どんな会社?

自動車関連のばね、リングなどを中心とした部品や材料、ハードディスク用部品、 プリンター用部品、通信関連部品などの製造・販売している会社です。

以下の製品を製造・販売しており、2021年3月期の売上高構成比は、

- 自動車分野(67.4%)

- 材料関連製品 13.5%

- 自動車関連製品 53.9%

- 電子情報通信分野(30.1%)

- HDD用サスペンション 19.6%

- プリンター関連 8.1%

- 通信関連 2.4%

- その他製品 2.5%

となっており、自動車関連部品(ばね、リング等)が売り上げの半分以上を占めています。

地域別では、

- 日本 64.6%

- 北米(米国、メキシコにおける生産・販売)14.5%

- アジア(中国・ベトナム・タイにおける生産・販売) 20.9%

となっており、国内の生産・販売が6割以上を占めています。

直近の経営状況

【前期(2021年3月期)の経営成績と今期(2022年3月期)の見通し】

| 決算期 | 売上高[百万円] (前年同期比) | 営業利益[百万円] (同) | 経常利益[百万円] (同) | 当期純利益[百万円] (同) |

| 2020年3月期通期実績 | 42,354 | 1,375 | 1,336 | 1,123 |

| 2021年3月期通期実績 | 40,140 (5.2%減) | △1,293 (-) | △1,000 (-) | 61 (94.5%減) |

| 2022年3月期通期会社予想 | 47,000 (17.1%増) | 400 (ー) | 500 (ー) | 470 (660.8%増) |

前期の経営成績は、減収減益で利益面は大幅な赤字を計上しました。しかしながら、今期は増収増益で利益面は黒字転換の計画で、売上は前々期(2020年3月期)より上回る計画となっています。

状況や要因としては、

当社グループの主な事業領域である自動車分野は、新型コロナウイルス感染症の拡大により、世界最大の自動車市場である中国で昨年1月後半から3月にかけて新車生産及び販売が大きく落ち込んだものの、昨年4月以降は回復基調となりました。

一方、日本・中国以外のアジア・北中米・欧州など多くの地域では、昨年3月から感染者数が急増し、新車生産及び販売は大きく落ち込みました。世界全体としては昨年4月を底として5月以降徐々に回復基調となっていますが、2021年3月期の新車生産・販売台数はともに2020年3月期を大きく下回る結果となりました。

電子情報通信分野では、データセンター向け投資に旺盛な需要が続きました。

当社グループの業績もこのような外部環境の影響を強く受け、自動車分野は大きく減少。電子情報通信分野はプリンター関連で減少したものの、HDD用サスペンションの需要が高水準を維持しており2020年3月期の販売を上回りました。

また、経常損失が10億円に対し、当期純利益が0.6億円となっているのは、主に投資有価証券売却益を8.1億円計上しているためです。

地域別の前期の業績は、

| 地域 | 売上高[億円] (前年同期比) | 営業利益[億円] (前年同期比) |

| 日本 | 269.8(4.0%減) | △15.8(営業利益 9.9億円) |

| 北米 | 58.5(12.3%減) | 0.4(65.4%減) |

| アジア | 85.8(6.4%減) | 8.6(2.5%減) |

となっており、全面的に売上高は減少、営業利益は、日本のみ赤字で他の地域の足を引っ張っている状況です。

地域別の状況としては、

<日本>

自動車分野では、新型コロナウイルス感染症の拡大に伴う自動車メーカーの減産により、主要製品は大幅に減少。また電子情報通信分野ではHDD用サスペンションの需要が高水準を維持しており、2020年3月期の販売を上回りました。

減益要因は、減収影響及び設備投資に伴う減価償却費増加によるものです。

<北米>

メキシコ子会社、米国子会社の自動車関連製品ともに、4月から5月にかけてのロックダウンにより工場操業を停止したことにより2020年3月期と比較し大幅に減少しました。

<アジア>

自動車分野は、新型コロナウイルス感染症の拡大により1月から3月で中国子会社の生産及び販売が大きく減少。中国子会社の生産及び販売は4月以降回復していますが、タイ子会社は4月以降新車販売・生産の減少により、販売が大きく減少しました。

一方、電子情報通信分野は、通信関連で伸長したものの、プリンター関連は2020年3月期を下回りました。

【財政面】

自己資本比率(自己資本(総資本-他人資本)÷総資産) ×100)は、2021年3月期末時点で67.9%と前期末(70.4%)から2.5ポイント下がっていますが、問題ないレベルです。

2021年3月期のキャッシュ・フローの状況は、営業活動によるキャッシュ・フロー30.1億円の収入、投資活動によるキャッシュ・フロー43.6億円の支出の結果、営業活動によるキャッシュ・フローと投資活動によるキャッシュ・フローを合計したフリー・キャッシュ・フロー※は13.4億円のマイナスとなりました。これは、前期末のフリー・キャッシュ・フロー(マイナス18.6億円)から、5.2億改善しています。

※フリー・キャッシュ・フロー:プラスの場合、会社が使える資金があることを意味し、マイナスの場合、会社が自由に使うことができる資金が少ないことを意味する。

【今期の見通し(の会社コメント)】

新型コロナウイルス感染症の収束が見通せないことに加えて自動車分野における半導体不足の影響から、不透明な状況が継続すると予想しており、国内外の経済動向を注視しつつ、中期経営方針(2023年3月期:売上高 500億円超、営業利益率 6.5%)に基づく施策を着実に実行する。とのことです。

来期(2023年3月期)に最終年度を迎える中期経営方針の目標数値は達成可能なのか?という観点で、今期の会社予想と比較してみると、

売上高はあと30億円ということで達成可能な数値だと思いますが、営業利益は売上高500億円に対して6.5%=32.5億円に対し、今期見通しは4億円ですので、その8倍強を2年後に達成する必要があります。そうなると、かなり中期経営方針の数値目標のハードルが高いといわざるを得ません。

中期経営方針の修正もありうるかもしれませんね。

株価指標

7/9(金)終値時点の数値

- 株価:448円

- 時価総額:152.6億円

- PER:30.3倍

PERは、同業で時価総額が近い、日本発条(5991) 10.7倍、中央発條(5992) 13.6倍と比較すると、かなり高い水準となっています。

- PBR:0.39倍

- 信用倍率(信用買い残÷信用売り残):80.1倍

- 年間配当金(会社予想):20円(年2回 9月 9円、3月 11円)、年間利回り:4.5%(配当性向 134.8%)

※直近5年間の配当金と配当性向は、以下のようになっています。

| 決算期 | 年間配当金(円) | 配当性向(%) |

| 2017年3月期 | 18 | 52.2 |

| 2018年3月期 | 18 | 26.9 |

| 2019年3月期 | 19 | 26.2 |

| 2020年3月期 | 20 | 56.6 |

| 2021年3月期 | 20 | 1,024 |

配当は、前の年と同じ年もありますが、基本的に増配を続けています。

会社の方針としては、長期的な視野に立った経営体質の強化、事業成長を維持するための設備投資等に活用していくと共に、業績の拡大に応じた配当性向の実現を目指していく。としています。

中期経営計画によれば、配当性向は30~40%(当期純利益25億円まで:30%、25億円超:40%)で、金額の下限も定められており、下限は20円としています。長期保有するには安心な内容ですね!

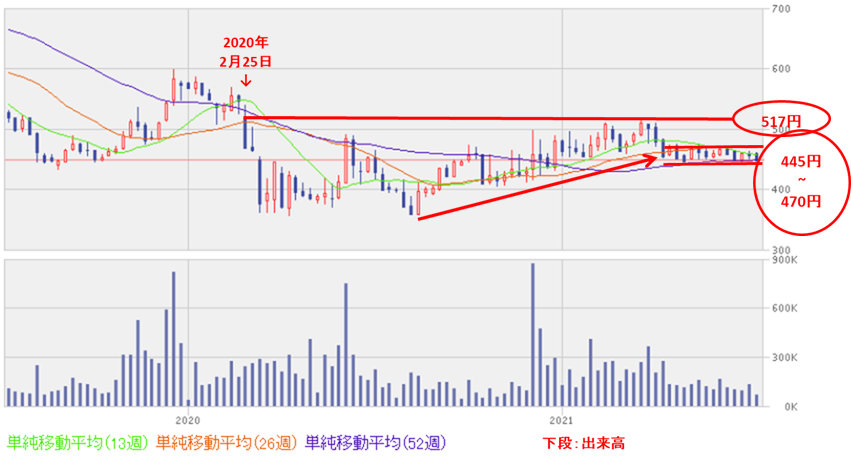

週足チャート(直近2年間):

株価は、昨年のコロナショック前の水準を回復おらず、昨年の8月中旬ごろのコロナショック時の底値近辺から、上昇基調で推移していました。

そして直近では、445円~470円の狭いレンジでもみ合って推移しています。このレンジから上抜けるのか下抜けるのかがポイントでしょうか。

まとめ

【業績】

今期(2022年3月期)は、前期の営業赤字から脱却し黒字転換の計画だが、利益面は、前々期(2020年3月期)の実績の半分にも届いておらず寂しい状況。

また、来期(2023年3月期)を最終年度とする中期経営方針の数値目標(特に、営業利益率6.5%)を達成するのは、今のところ厳しい状況で、数値の修正もありうる。

【株主還元】

中期経営方針で、配当性向(30~40%)と配当金額の下限(年間 20円)を掲げており、中長期で保有するには安心材料となっており、評価できる。

【流動性】

直近の出来高(売買が成立した株式の数量)の5日平均は210百株、25日平均は217百株。流動性は少し低いレベル。

【株価モメンタム】

昨年のコロナショック前の水準を回復しておらず、直近では、445円~470円のレンジで推移。これを上抜ければ一段高もありうるが、下抜ける可能性もあり。ただ、安定した配当に安心感あり。

以上をふまえ、

| レベル(最低⭐~最高⭐⭐⭐⭐⭐) | |

| 業績 | ⭐⭐ |

| 配当、株主優待を含む株主還元 | ⭐⭐⭐⭐ |

| 流動性 | ⭐⭐ |

| 株価モメンタム | ⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐(中立) |

と判断しました。

キャピタルゲイン(値上がり益)を狙うには微妙ですが、中長期保有のインカムゲインには、配当金の安定感があり買いでも良いかなと思います。

参考になればうれしいです!最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。