こんにちは!

公募増資・売出(以下、PO)の実施を発表した銘柄に関して、POに応募して買った場合、利益を得ることができるのか?直近の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証1部から卸売業種の三愛石油です。

最後までお付き合いいただけるとうれしいです!

- 公募増資・売出(PO)とは?

既上場企業が新たに発行する株式(公募株式)や既に発行された株式(売出株式)を投資家に取得させることをいいます。 正確には、「PO」は「Public(公開の)Offering(売り物)」の略で、日本語では「公募」と呼ばれます。「公募」とは、「不特定かつ多数の投資家に対し、新たに発行される有価証券の取得の申込を勧誘すること」をいいます。 また、「売出」とは、「既に発行された有価証券の売付けの申込み又はその買付けの申込の勧誘のうち、均一の条件で50人以上の者を相手方として行う」ことをいい、通常は「公募」と「売出」を合わせて「PO」と呼ばれます。 「新規公開株(IPO)」は未上場企業が直接金融市場からの資金調達や知名度・信用力の向上を目的として証券取引所に新規上場するために一般投資家に株式を取得してもらう行為であるのに対して、「公募・売出(PO)」は既に上場していて証券取引所での株式取引が行われている企業が追加の資金調達や大株主の保有株売却などを目的として一般投資家に株式を取得してもらう行為であり、「新規公開株(IPO)」と「公募・売出(PO)」の違いを簡単にいえば、実施する企業が「未上場」か「既上場」かの違いといえます。

POの概要

今回のPOは、大株主(リコー、みずほ銀行、三井住友銀行、三井住友信託銀行)による株式の売出です。売出価格等決定日や受渡期日、売出数量等は表1のようになっています。

ディスカウント率は、「売出価格等決定日」に決まり、その日の終値から数%です。

ちなみに、直近のPOのディスカウント率は、JR西日本(9021) 3.01%、日本郵政(6178) 2.01%、クリエイト・レストランツ・ホールディングス(3387) 3.09%となっており、ほぼほぼ2~3%です。

注意点として、どの証券会社でも購入できるわけでなく、引受人の証券会社(今回は、野村證券)で購入申込可能です。

早ければ、1/24(月)の夕刻に、会社側から発行価格等のお知らせが適時開示であります。このブログ記事でも更新しますので、チェックしてくださいね💖

| 売出価格等決定日 | 2022年1月24日(月) |

| 受渡期日 (POで買った場合はこの日から売却可能) | 2022年1月31日(月) |

| 株式の売出し(引受人の買取引受けによる売出し)数量 | 普通株式 6,180,000 株 (発行済み株式総数 71,000,000 株 の約8.7%) |

| 株式の売出し (オーバーアロットメントによる売出し)数量 | 普通株式 920,000 株( 実施決定(1/24) ) ※上記の「売出価格等決定日」に決定。野村證券が売出す。 |

| 売出価格 | 935 円(1/24決定) |

| ディスカウント率 | 3.01 % (1/24決定) |

| 申込単位数量 | 100株 |

| 引受人 | 野村證券 |

【株式売出しの目的】

- 昨今政策保有株式の低減に注目が集まるなか、一部株主より同社株式を売却する意向が確認され、当該意向に対し、当該株主が保有する同社株式を市場で売却することによる株式の市場価格への影響を回避する。

- 株式の分布状況の改善および流動性の向上

- 2022 年4月に商号を「三愛オブリ株式会社」に変更するにあたり、新商号の認知度を高めるとともに、経営戦略の支持拡大

今回の公募による株式の売出数量は、発行済み株式総数の約8.7%(OAを含めた最大の株数で10%)で、

直近の株式の売出のみのPOの売出比率(OA含む)は、SIGグループ 9.2%、福井コンピュータホールディングス 11.1%、アイホン 5.6%と比較すると、多めの数量です。

また、この銘柄の直近の出来高(売買が成立した株の数量)の5日平均は2,438百株、25日平均は910百株で、流動性は平均的な水準です。

どんな会社?

主に、一般石油製品およびLPガス等の販売をしている卸売会社です。

その他にも、航空機の燃料保管・給油等を行っています。

事業セグメントは、以下の3つがあります。

- 石油関連事業

石油製品の販売・保管・出荷および化学製品の製造・販売 - ガス関連事業

LPガス、天然ガス、都市ガスおよびガス機器の販売 - 航空関連事業他

航空機の燃料の保管・給油、金属表面処理、建物付帯設備の請負工事および不動産賃貸他

2021年3月期通期の売上高構成比は、

- 石油関連事業 89.6%

- ガス関連事業 8.2%

- 航空関連事業他 2.2%

となっており、石油関連事業の売上が約9割を占めています。

直近の経営概況

【2022年3月期2Q(2021年4月~2021年9月)の経営成績】(2021年11月9日発表)

| 決算期 | 売上高 [億円] (前年同期比[%]) | 営業利益 [億円] (同) | 経常利益 [億円] (同) | 親会社株主に 帰属する純利益 [億円] (同) |

| 2021年3月期2Q累計 | 2,079 (△41.0) | 39.8 (△14.2) | 45.8 (△9.7) | 30.6 (△22.8) |

| 2022年3月期2Q累計 | 2,668 (28.3) | 46.5 (16.9) | 52.1 (13.7) | 31.8 (3.9) |

| 2022年3月期通期会社予想 (2022年1月14日修正) | 6,300 (32.9) | 100 (16.4) | 105 (5.0) | 75.0 (6.3) |

| 通期予想に対する2Qの進捗率[%] | 42.4 | 46.5 | 49.6 | 42.4 |

2022年3月期2Qの業績は、前年同期比 増収増益で、売上は3割弱増、利益面は1割前後の増益の結果で好調です。

2022年3月期通期の業績予想は、今回のPO発表と同時に、売上高のみ上方修正しており(表4参照)、前期比で売上高は3割増、利益面は1割前後の増収増益を予想しています。

それに対する2Qの進捗率は、売上高、利益面ともに4~5割程度で、ほどほどの進捗です。

【2022年3月期2Qの状況、経営成績の要因】

同社グループを取り巻くエネルギー業界においては、新型コロナウイルス感染症の影響により航空燃料の需要が依然として低迷しており、石油製品全体での需要が減少するなど厳しい経営環境が続きました。

また、2050年カーボンニュートラルを目指す動きが世界的に加速するなど大きな転換期を迎えており、こうしたなか、同社グループは、2021年度から2023年度までの中期経営計画「変貌する未来への挑戦 Challenge 2030」をスタートし、2030年度を照準に低炭素・循環型社会に対応した事業ポートフォリオへの進化に向けて、成長実現のための経営基盤の再構築に取り組みました。

その結果、

当2Q連結累計期間における同社グループの売上高は、石油製品の販売価格の上昇により前年同期比28.3%増の2,668億円、

営業利益は、航空関連事業の業績が依然として新型コロナウイルス感染症の影響を受けているものの、前年同期を上回ったことなどにより前年同期比16.9%増の46.5億円、

経常利益は前年同期比13.7%増の52.1億円、

親会社株主に帰属する四半期純利益は前年同期比3.9%増の31.8億円となりました。

【セグメント別の業績】

セグメント別の業績は、表4の結果になりました。

なお、同社グループの企業活動の実態に即したより適切な経営情報の開示を行うため、今期より、前期まで「石油関連事業」に含めて開示していた「化学品関連事業」をセグメントとして区分しています。

| 事業 | 売上高[億円] (前年同期比[%]) | セグメント利益 [百万円](同) |

| 石油関連 | 2,348 (28.4) | 41.2 (△19.1) |

| 化学品関連 | 49.3 (19.9) | 6.3 (51.2) |

| ガス関連 | 203 (27.7) | 8.0 (△22.4) |

| 航空関連事業他 | 68.4 (34.1) | 3.4 (15億円の損失) |

どの事業も前期比 増収ですが、「化学品事業」と「航空関連事業他」は増益、「石油関連事業」と「ガス関連事業」は減益の結果となっており、

特に「化学品関連事業」は、約5割の増益で好調です。

各セグメントの状況は以下です。

<石油関連事業>

自動車の燃費向上や新型コロナウイルス感染症の影響により石油製品の需要が減少

するなか、SSの運営継承などによる販売網の拡大や子会社の統合によるグループ経営の効率化を図っています。

SS経営戦略として「共走共汗2021“新しい暮らし”への対応」を掲げ、新たにリリースしたスマートフォンアプリ「Mantan」により車検や洗車の予約販売を促進するなど、コロナ禍に対応した施策を実施し、

感染症対策を講じて「接客サービスコンテスト」や「販売力強化研修」を開催し、SSスタッフの接客技術と販売力の向上を図っています。

産業用燃料油販売は、需要家のニーズに応えた提案型営業をおこなうことで販売拡大に努めました。

産業用潤滑油販売は、これまで構築してきたメンテナンスサービスを活用し、発電事業や食品製造業などの各分野向けに販売拡大を図っています。

特に、今後成長が見込まれるガスエンジン発電や風力発電の市場におけるニーズを確実に捉え、既存顧客との安定的な取引や新規顧客の獲得に注力しました。

キグナス石油株式会社においては、「変化を力に、店舗を前に。」を掲げ、コロナ禍におけるお客さまの購買行動や価値観の変化をチャンスと捉え、「安心・安全」や「清潔・クリーン」を提供するSSづくりを施策として展開しています。

なお、本年4月、SS運営をおこなう國際油化株式会社とキグナス石油販売株式会社が合併しました。

その結果、石油関連事業の売上高は、販売価格の上昇により前年同期比28.4%増、

セグメント利益は、石油製品等の小売販売をおこなう連結子会社の売上総利益が減少したことにより前年同期比19.1%減となりました。

<化学品関連事業>

国内工場の稼働状況が徐々に改善するなど需要がコロナ禍の影響から回復に向かうなか、顧客ニーズに応じた提案型営業を展開しました。

防腐・防かび剤では、金属加工油、コーティング、水処理用途などの販路拡大に注力。石油系溶剤では、金属加工油用途の需要が回復するなか、接着剤や塗料向けなど新たな用途への提案活動を行いました。

自動車関連商品では、洗車機用ガラス系コート剤を中心としたOEM製品や、高級洗車コーティングシステム「ARAWZANS」(アラウザンス)の販売拡大に努めています。

また、光触媒コート剤など抗菌・抗ウイルスに対応した新製品の販売拡大を図りました。

その結果、化学品関連事業における売上高は、石油系溶剤の販売数量の増加により前年同期比19.9%増、

セグメント利益は、防腐・防かび剤の販売が好調に推移したことから前年同期比51.2%増となりました。

<ガス関連事業>

【LPガス販売業】

少子高齢化に伴う世帯人員の減少や高効率ガス機器の普及などにより、LPガスの需要が減少するなか小売営業権の買収などにより顧客軒数の増加と販売数量の拡大を図りました。

【天然ガス販売業】

コスト削減や環境負荷低減など需要家のニーズに応じたソリューション営業を展開しました。

大口需要家に対しては、天然ガスと太陽光発電などの再生可能エネルギーを組み合せたオンサイトエネルギーサービスの提案に努めました。

佐賀天然ガスパイプラインでは、佐賀市内において、新たな需要家への供給に向けて約10kmの本管延伸工事を開始しています。

佐賀ガス株式会社は、都市ガス導管の維持管理、設備の改廃、保安の強化等を進めるとともに、新規需要家の獲得およびガス空調システムなどの提案により都市ガスの需要拡大に努めています。

その結果、ガス関連事業における売上高は、販売価格の上昇により前年同期比27.7%増、

セグメント利益は、販売費及び一般管理費の増加により前年同期比22.4%減となりました。

<航空関連事業他>

【航空燃料取扱業】

羽田空港における燃料搭載数量は、前年同期を上回ったものの、新型コロナウイルス感染症の影響に伴う緊急事態宣言の再発出と各国の入国規制の継続により、国内線・国際線とも依然として低迷。

今夏の東京オリンピック・パラリンピック開催については、無観客となったことから航空需要への効果は限定的となりました。

また、本年6月、業容拡大のため、国内7空港(旭川空港、女満別空港、青森空港、三沢空港、山形空港、南紀白浜空港、出雲空港)の給油施設を取得しました。

【その他】

三愛プラント工業株式会社においては、堅調な半導体関連向けの需要に支えられ、精密洗浄処理の受注が増加したことから、金属表面処理業の売上高は前年同期を上回りました。

一方、建設工事業の売上高は、工事完工となる大型物件が低調であったことから前年同期を下回りました。

その結果、航空関連事業他における売上高は、燃料取扱数量が依然として低迷しているものの、新型コロナウイルス感染症の影響を大きく受けた前年同期を上回ったことなどにより前年同期比34.1%増、

セグメント利益は3億41百万円(前年同期は15億円のセグメント損失)となりました。

【財政面の状況】

<自己資本比率>(自己資本(総資本-他人資本)÷総資産)×100)

2022年3月期2Q末時点で56.0%と前期末(54.2%)から1.8ポイント増加しました。

自己資本比率の数値としては安全なレベルです。(目安として、20%以上を安全圏内としています。)

<キャッシュ・フロー>

2022年3月期2Q累計のキャッシュ・フロー(以下、CF)の状況

- フリーCF(営業活動によるCFと投資活動によるCFを合計した金額)※ 1,653百万円のマイナス

- 営業活動によるCF 1,487百万円の収入

- 投資活動によるCF 3,140百万円の支出

※フリー・キャッシュ・フロー:プラスの場合、会社が使える資金があることを意味し、マイナスの場合、会社が自由に使うことができる資金が少ないことを意味する。

前期(2021年3月期)2QのフリーCF(マイナス2,652百万円)と比較すると、999百万円増加しています。

これは主に、税金等調整前四半期純利益が1,074百万円増加、法人税等の支払額が1,594百万円減少し、営業CFの収入が増加したことによるものです。

【今期(2022年3月期)の見通し】

今回のPO発表と同時に、2021年3月期の通期業績予想を売上高のみ上方修正しています。

通期業績予想は、表4の数値になっています。

| 売上高 [億円] | 営業利益 [億円] | 経常利益 [億円] | 親会社株主に 帰属する 当期純利益 [億円] | 1 株当たり 当期純利益 [円] | |

| 前回(2021/5/13) 発表予想 | 4,700 | 100 | 105 | 75 | 108.72 |

| 今回(11/5)修正予想 | 6,300 | 100 | 105 | 75 | 108.85 |

| 増減額 | 1,600 | 0 | 0 | 0 | ー |

| 増減率[%] | 34.0 | 0 | 0 | 0 | ー |

前回予想から、売上高のみ3割強増額の予想をしています。

修正の理由は、

原油高の高騰に伴い石油製品の販売価格が上昇したことにより、売上高が当初の予想を上回る見込みとなったためです。

株価指標と動向

【2022/1/17(月)終値時点の数値】

- 株価:1,100円

- 時価総額:781億円

- PER(株価収益率):10.1倍

PERは、同業で時価総額が近い、伊藤忠エネクス(8133) 9.1倍、シナネンホールディングス(8132) 24.4倍、カメイ(8037) 4.4倍と比較すると、中間的な水準です。

- PBR(株価純資産倍率):0.72倍

- 信用倍率(信用買い残÷信用売り残):0.27倍

- 年間配当金(予想):28円(年2回 9月 14円、3月 14円)、年間利回り:2.5%(配当性向 25.7%)

配当は年利回り 2.5%で、東証1部の単純平均2.04%(1/14時点) と比較すると高い水準です。

| 決算期 | 1株当たり 年間配当金(円) | 配当性向(%) |

| 2017年3月期 | 21 | 25.0 |

| 2018年3月期 | 27 | 23.6 |

| 2019年3月期 | 27 | 26.1 |

| 2020年3月期 | 28 | 23.9 |

| 2021年3月期 | 28 | 27.6 |

表5のように、直近5年間の配当金は金額が同じ年もありますが、年々増配傾向です。

配当性向は20%台で安定しています。

この会社は、業績に応じた配当を行うことを基本方針としつつ、長期的な視野に立った安定配当を維持するとともに、

経営体質の強化と今後の事業展開などを勘案し、内部留保もするとしています。

また、中間配当を期末配当の年2回の剰余金の配当について業績に応じて実施することを基本方針としています。

【直近の株価動向】

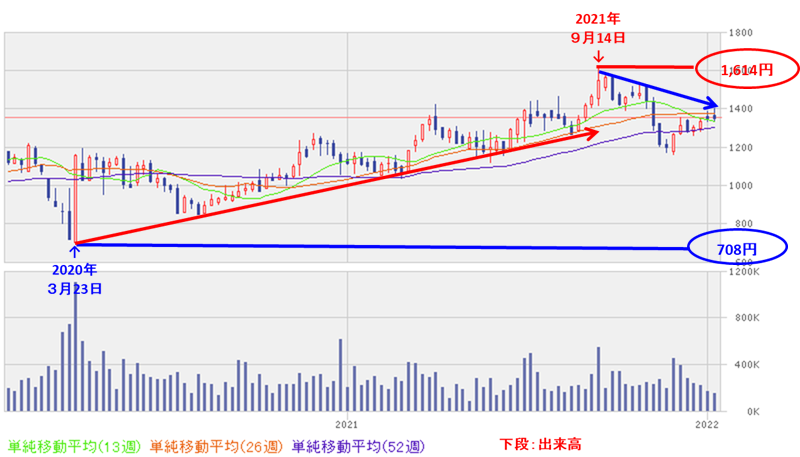

<週足チャート(直近2年間)>

株価は、一昨年のコロナショックの安値(708円)をつけた後は、昨年9月に高値(1,614円)をつけるまで、右肩上がりの上昇トレンドで推移していました。

しかしその後は、高値切り下げ安値切り下げの下落基調に転換してきています。

<日足チャート(直近3か月間)>

直近の株価は、下落トレンドで推移しており、

今回のPO発表の翌営業日(1/17)に短期的な需給悪化懸念からか、前日比 256円安(-18.9%)と出来高を伴い大きく売られました。

この下落で、直近の11月下旬につけた安値(1,162円)を下回ってきましたので、今後は節目の1,000円近辺で下げ止まり、上昇に転じていくのか要注目です。

まとめ

【業績】

- 2022年3月期2Qの業績は、前年同期比 増収増益で、売上は3割弱増、利益面は1割前後の増益の結果で好調。

- 今回のPO発表と同時に、2022年3月期通期の業績予想の売上高を、原油高の高騰に伴い石油製品の販売価格が上昇したため、当初予想から3割強増額予想をした。

- 上記の修正後の2022年3月期通期の業績は、前期比で売上高は3割増、利益面は1割前後の増収増益を予想。それに対する2Qの進捗率は、売上高、利益面ともに4~5割程度で、ほどほどの進捗。

【株主還元】

- 配当金は年利回り 2.5%で、東証1部の単純平均2.04%(1/14時点) と比較すると高い水準。

- 直近5年間の配当金は金額が同じ年もあるが、年々増配傾向。

- 直近5年間の配当性向は20%台で安定している。

【流動性・公募増資数量】

- 直近の出来高の5日平均は2,438百株、25日平均は910百株で、流動性は平均的な水準。

- 今回の株式の売出数量は、発行済み株式総数の約8.7%(OAを含めた最大の株数で10.0%)と、直近の株式の売出のみのPOと比較すると多めの数量。

【株価モメンタム】

- 週足レベルの株価は、一昨年のコロナショックの安値(708円)をつけた後は、昨年9月に高値(1,614円)をつけるまで、右肩上がりの上昇トレンドで推移していたが、その後は、高値切り下げ安値切り下げの下落基調に転換。

- 直近の株価は、下落トレンドで推移しており、今回のPO発表の翌営業日(1/17)に短期的な需給悪化懸念からか、前日比 256円安(-18.9%)と出来高を伴い大きく売られた。

- この下落で、直近の11月下旬につけた安値(1,162円)を下回ってきており、今後は節目の1,000円近辺で下げ止まり、上昇に転じていくのか要注目。

以上のことから、

| レベル(最低⭐~最高⭐⭐⭐⭐⭐) | |

| 業績 | ⭐⭐⭐⭐ |

| 配当、株主優待を含む株主還元 | ⭐⭐⭐ |

| 株価モメンタム | ⭐⭐ |

| 流動性 | ⭐⭐⭐ |

| 株式の売出数量 | ⭐⭐ |

| 総合判定 | ⭐⭐⭐(中立) |

と判断しました。

最後までご覧いただき、ありがとうございました!

※株式投資の実際の売買は、自己判断、自己責任でお願いします。