こんにちは!

直近で立会外分売の実施を発表した銘柄に関して、分売で買った場合、利益を得ることができるのか?直近の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証ジャスダックから化学業種の大阪油化工業です。

最後までお付き合いいただけるとうれしいです!

- 立会外分売とは?

新規株主を増やすことを目的として、上場会社が大株主である銀行やオーナー経営者などの保有株を小口に分けて、証券取引所の立会外で不特定多数に売り出すこと。

取引開始前など取引時間外(=立会外)に売り出されることからこのように呼ばれる。- 立会外分売の魅力

- 前日終値より安く購入可能

- 立会外分配における買付側の購入価格は確定値段(1本値)で、分売実施日の前日終値よりディスカウントされるのが一般的。過去の例では、約3~5%のディスカウントで実施されています。(ディスカウント率は取引所の規定により最大10%)

- 買付手数料はかからない

- 立会外分売による買付は、通常の立会時間内の取引と種類が異なるため一般的に手数料はかからない。(売却時には通常の手数料が発生)

- 即日売却OK

- 立会外分売で取得した株式は、実施日(買付当日)から売却することが可能

- 前日終値より安く購入可能

- デメリット:抽選で外れることもある

- 買い申し込みが多いと、抽選ではずれて購入できないこともある。

立会外分売の概要

実施日や株数は以下です。実施予定日は幅があり、実際の実施日と販売価格は、会社側から実施日前日に発表があります。

分売数量は決まっていて、100株単位で最大500株まで購入できます。

早ければ12/1(水)の夕刻に、会社側からの適時開示で分売値段のお知らせがあります。このブログでも追記しますので、チェックしてくださいね💖

| 分売予定期間 | 2021 年 12 月2日(木)(12/1発表) |

| 分売数量 | 53,000株 (発行済み株式総数 1,073,500 株の約4.9%) |

| 分売値段 | 1,732 円 (12/1発表) |

| ディスカウント率 | 3.02 % (12/1発表) |

| 申込単位数量 | 100株 |

| 申込上限数量 | 500株 |

| 実施の目的 | 一定数量の売却意向があり、検討した結果、 立会外分売による株式の分布状況の改善及び流動性の向上を図るため |

分売数量は、発行済み株式総数の約4.9%と多い数量※です。

※一概に言えませんが、目安として、5%以上:かなり多い、3%以上5%未満:多い、1%以上3%未満:ほどほど、1%未満:少ないとしています。

この銘柄の直近の出来高(売買が成立した株式の数量)の5日平均は209百株、25日平均は179百株で、流動性は低い水準です。

どんな会社?

2017年に東証ジャスダックに上場した、創業70年の

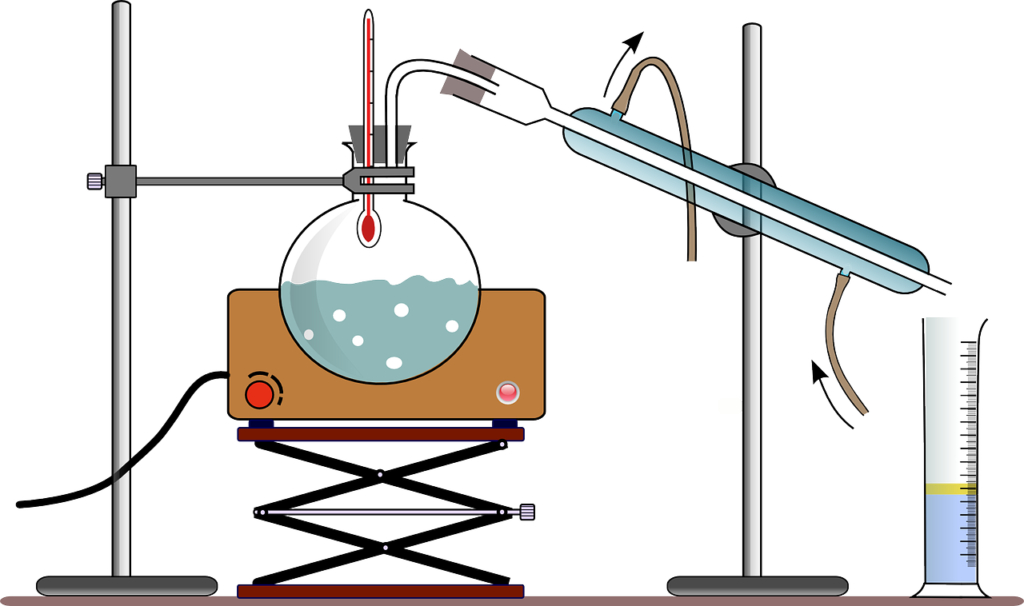

混合物から目的物質を分離・生成する、精密蒸留精製をしている会社です。

化学等の大手素材メーカーから作業を受託しており、特に少量かつ高難易度の精密蒸留について高い評価があります。

また、他社で断られ続けたプロジェクトを請け負うケースも多いことから「精密蒸留の駆け込み寺」と呼ばれたりもしています。

事業セグメントは、研究開発支援及び受託加工の「受託蒸留事業」、プラントサービスの「プラント事業」の2つがあります。

2021年9月期通期のセグメント別売上高構成比は、

- 受託蒸留事業 87.8%

- プラント事業 12.2%

となっており、受託蒸留事業の売上が9割弱を占めています。

直近の経営概況

【2021年9月期通期(2020年10月~2021年9月)の経営成績】(2021年11月11日発表)

| 決算期 | 売上高 [百万円] (前年同期比[%]) | 営業利益 [百万円] (同) | 経常利益 [百万円] (同) | 親会社株主に 帰属する純利益 [百万円] (同) |

| 2020年9月期通期実績※ | 1,050 (ー) | 111 (ー) | 110 (ー) | 75 (ー) |

| 2021年9月期通期実績 | 1,216 (15.7) | 117 (5.4) | 126 (14.4) | 80 (6.8) |

| 2022年9月期通期会社予想 | 1,180 (△3.0) | 120 (1.8) | 120 (△5.1) | 75 (△6.7) |

2021年9月期通期の業績は、前年同期比 増収増益で、売上高は15%増、営業利益と純利益は微増、経常利益は15%増で好業績の結果でした。

今期(2022年9月期)の通期予想は、前期比減収増益となっていますが、

2021年9月期連結売上高の会計基準変更後の実績は1,133百万円となるため、それと比較すると前期比4.1%増となり増収増益の予想です。ただ、微増の予想ですのでそれほど勢いは感じられません。

【2021年9月期通期の状況、経営成績の要因】

世界経済は、米国等の一部の国では経済対策及びワクチン接種の普及等が奏功し、景気回復基調にあるものの、感染力の強い変異種ウイルスの流行等、先行きは依然不透明な状況となっています。

このような状況のもと、同社は2020年11月12日に公表した3か年中期経営計画(2021年9月期~2023年9月期)に基づき、

- 受託蒸留事業の堅実な成長

- プラント事業の実績積上げ

- 海外展開に向けた体制構築

等の企業活動に取り組み、長期的な企業価値向上に努めてきました。

以上の結果、当連結会計年度における売上高は、電子材料関連及び工業材料関連の案件の増加や有償支給案件の計上もあり前期比15.7%増となりました。

利益面は、M&Aによる株式取得関連費用及び将来を見据えた人材投資による人件費の増加があったものの、

費用対効果を重視し経費の抑制に努めたことにより、営業利益は前期比5.4%増、経常利益は前期比14.4%増、親会社株主に帰属する当期純利益は前期比6.8%増となりました。

【セグメント別の業績】

セグメント別の業績は、表3の結果になりました。

| セグメント | 売上高[億円] (前年同期比[%]) | セグメント利益 [百万円](同) |

| 受託蒸留 | 1,068 (16.7) | 392 (22.0) |

| プラント | 148 (9.2) | △46.6 (前期△8.2百万) |

「受託蒸留事業」は、前期比 増収増益で、売上高、利益ともに2割程度増加しています。

「プラント事業」は、前期比 増収ですが、赤字幅拡大の結果でした。

セグメントごとの状況は以下です。

<受託蒸留事業>

電子材料関連及び工業材料関連の案件の増加、有償支給案件を計上。

<プラント事業>

株式会社カイコーの連結子会社化及びメンテナンスサービスの売上を計上。

【財政面の状況】

<自己資本比率>

2021年9月期末時点で86.1%と前期末(86.9%)から0.8ポイント減少しました。

これは主に、前期末から買掛金が17.9百万円減少したものの、未払金が36.5百万円増加し、流動負債が増加したことによるものです。

自己資本比率の数値としては健全なレベルです。(目安として、20%以上を安全圏内としています。)

<キャッシュ・フロー>

2021年9月期累計のキャッシュ・フロー(以下、CF)の状況は、営業活動によるCF 174百万円の収入、投資活動によるCF 316百万円の支出の結果、営業活動によるCFと投資活動によるCFを合計したフリーCF※は142百万円のマイナスとなりました。

※フリー・キャッシュ・フロー:プラスの場合、会社が使える資金があることを意味し、マイナスの場合、会社が自由に使うことができる資金が少ないことを意味する。

前期(2020年9月期)のフリーCF(プラス184百万円)と比較すると、326百万円悪化しています。

これは主に、有形固定資産の取得による支出 81.8百万円、連結の範囲の変更を伴う子会社(株式会社カイコー:工場排水ろ過装置の設計、製造、据付、販売等)株式の取得による支出 83.7百万円が増加し、投資CFの支出が増加したことが要因です。

【今期(2022年9月期)の見通し】

プラント事業を中心に、新規案件獲得等の取引拡大に取り組むとともに、取引先の要望に応えるべく受託蒸留事業における品質向上及び対応能力拡充等のための投資を行っていく予定です。

具体的には、

- 売上高に関して、受託蒸留事業は堅調に推移する見通しで、プラント事業は2021年9月期をやや下回る見通し

- 営業利益に関しては、売上高の増加に伴い、堅調に推移する見通し

- 売上高の金額に関して、会計基準の変更に伴い、2022年9月期以降は有償支給材料分を除いた純額を用いることとなったため、2021年9月期実績に当該基準を適用し、前期比を算出

としています。

【中期経営計画】

2021年9月期決算発表と同時に、2022年9月期-2024年9月期の「3か年中期経営計画」を合わせて発表してます。

戦略としては、

- プラント事業に注力し、事業の次の柱として成長させる。

- 海外展開を着実に行い、事業として成長させる。

- 研究・受託の付加価値を高め、競争力を伸ばす。

ことを掲げています。

3年後(2024年9月期)の目標数値は、

- 売上高 1,500百万円

- 営業利益 300百万円

- 配当性向 30%以上

としています。営業利益の300百万円は、2022年9月期会社予想 120百万円の2倍以上ですので、意欲的な目標が設定されています。

株価指標

【11/26(金)終値時点の数値】

- 株価:2,014円

- 時価総額:21.6億円

- PER:28.4倍

PERは、同業で時価総額が近い、大阪有機化学工業(4187) 19.1倍、日本化学産業(4094) 10.1倍、エスケー化研(4628) 13.8倍と比較すると、高い水準となっています。

- PBR:1.22倍

- 信用倍率(信用買い残÷信用売り残):ー(信用売り残無し)

- 年間配当金(会社予想):25円(年1回 9月)、年間利回り:1.2%(配当性向 35.2%)

配当は年利回り 1.2%で、東証ジャスダックの単純平均1.69%(11/26時点) と比較すると低い水準です。

表4のようになっています。

| 決算期 | 1株当たり 年間配当金(円) | 配当性向(%) |

| 2017年9月期 | 35 | 16.8 |

| 2018年9月期 | 36 | 32.3 |

| 2019年9月期 | 25 | 36.5 |

| 2020年9月期 | 25 | 34.9 |

| 2021年9月期 | 25 | 32.8 |

2019年9月期に11円減配され25円になり、それ以降は25円で変化ありません。

配当性向は、2017年9月期は10%台でしたが、それ以降は30数%と安定しています。

この会社は、

将来の事業展開と経営体質の強化のために必要な内部保留を確保しつつ、株主に対する適切な利益還元を実施していくことを基本方針としています。

また、将来の事業展開や経営成績及び財政状態を勘案しつつ、継続的な配当を実施していく方針です。

内部留保の使途は、今後予想される経営環境の変化に対応できる経営体制強化及び事業拡大のための投資に充当していく予定です。

剰余金の配当は、期末配当の年1回を基本方針としています。

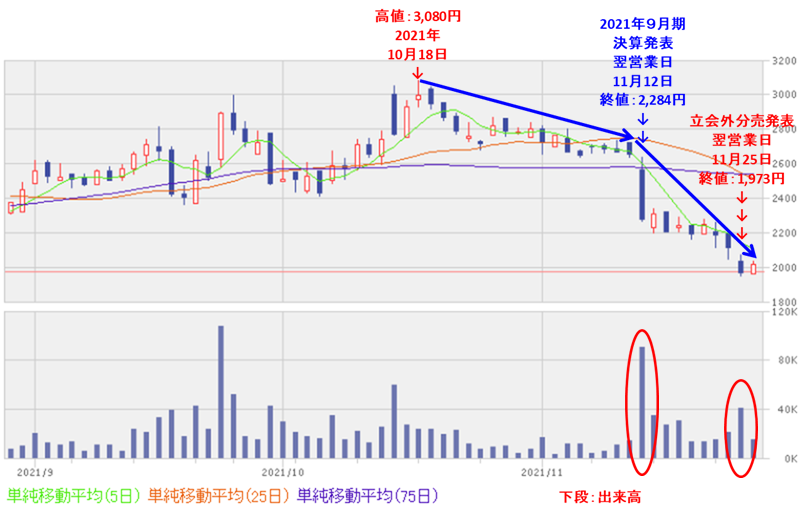

【直近の株価動向】

<週足チャート(直近2年間)>

株価は、昨年のコロナショック時の安値(800円)をつけた後は、右肩上がりの上昇トレンドで推移し、今年2月から急騰しました。

しかしながら、7月に高値(3,345円)をつけた後は、高値切り下げ安値切り下げの下落トレンドで推移しています。

<日足チャート(直近3か月間)>

直近の株価は、10/18の高値(3,080円)をつけた後は下落基調で、

2021年9月期決算と中期経営計画発表の翌営業日(11/12)に大きく売られ、大きめの陰線をつけて下落しました。

そして今回の立会外分売発表の翌営業日(11/25)も、前日比 145円安(-6.8%)と売られ値を下げています。しかしその翌日(11/26)は、日経平均が大幅下落で地合いが悪い中、41円(+2.1%)上げており値を少し戻しています。

今後は、どこで下げ止まり上昇に転じてくるのか要注目です。

まとめ

【業績】

- 2021年9月期通期の業績は、前年同期比 増収増益で、売上高は15%増、営業利益と純利益は微増、経常利益は15%増で好業績。

- 今期(2022年9月期)の通期予想は、前期比減収増益だが、2021年9月期連結売上高実績(会計基準変更後)を基準とすると、前期比4.1%増となり増収増益の予想。ただ、微増の予想でありそれほど勢いは感じられない。

- 2021年9月期の決算発表と同時に、2022年9月期-2024年9月期の「3か年中期経営計画」を合わせて発表し、その目標数値の営業利益は3年後に300百万円を目指しており、今期(2022年9月期)予想 120百万円の2倍以上で、意欲的な目標で期待が持てる。

【株主還元】

- 配当は年利回り 1.2%で、東証ジャスダックの単純平均1.69%(11/26時点) と比較すると低い水準。

- 向こう3か年の中期経営計画では、配当性向を30%以上と目標を定めており、今期(2022年9月期)は現時点でも配当性向は35%の予定であり、この点は株主にとって安心できる。

【流動性】

- 直近の出来高の5日平均は209百株、25日平均は179百株で、流動性は低い水準。

- 分売数量は、発行済み株式総数の約4.9%と多めの数量。

【株価モメンタム】

- 週足ベースの株価は、昨年のコロナショック時の安値(800円)をつけた後は、右肩上がりの上昇トレンドで推移し、今年2月から急騰したが、7月に高値(3,345円)をつけた後は、高値切り下げ安値切り下げの下落トレンドで推移。

- 直近の株価は、10/18の高値(3,080円)をつけた後は下落基調で、2021年9月期決算と中期経営計画発表の翌営業日(11/12)に大きく売られ、大きめの陰線をつけて下落。

- そして今回の立会外分売発表の翌営業日(11/25)も、前日比 145円安(-6.8%)と売られたが、翌日(11/26)は日経平均が大幅下落で地合いが悪い中、41円(+2.1%)上げており値を少し戻している。今後は、どこで下げ止まり上昇に転じてくるのか要注目。

以上のことから、

| レベル(最低⭐~最高⭐⭐⭐⭐⭐) | |

| 業績 | ⭐⭐⭐ |

| 株主還元(配当、株主優待等) | ⭐⭐⭐ |

| 株価モメンタム | ⭐⭐⭐ |

| 流動性 | ⭐⭐ |

| 分売数量 | ⭐⭐ |

| 総合判定 | ⭐⭐⭐(中立) |

と判断しました。

ただ、直近の10月につけた高値(3,080円)から1,000円近く下げており、下げ過ぎの感もありますので、下げ止まりを見せれば上昇に転じてもおかしくないと見ています。

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。