こんにちは!

直近で立会外分売の実施を発表した銘柄に関して、分売で買った場合、利益を得ることができるのか?直近の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証グロースから証券・商品先物取引業種のSBIレオスひふみです。

最後までお付き合いいただけるとうれしいです!

- 立会外分売とは?

新規株主を増やすことを目的として、上場会社が大株主である銀行やオーナー経営者などの保有株を小口に分けて、証券取引所の立会外で不特定多数に売り出すこと。

取引開始前など取引時間外(=立会外)に売り出されることからこのように呼ばれる。- 立会外分売の魅力

- 前日終値より安く購入可能

- 立会外分配における買付側の購入価格は確定値段(1本値)で、分売実施日の前日終値よりディスカウントされるのが一般的。過去の例では、約3~5%のディスカウントで実施されています。

(ディスカウント率は取引所の規定により最大10%)

- 立会外分配における買付側の購入価格は確定値段(1本値)で、分売実施日の前日終値よりディスカウントされるのが一般的。過去の例では、約3~5%のディスカウントで実施されています。

- 買付手数料はかからない

- 立会外分売による買付は、通常の立会時間内の取引と種類が異なるため一般的に手数料はかからない。(売却時には通常の手数料が発生)

- 即日売却OK

- 立会外分売で取得した株式は、実施日(買付当日)から売却することが可能

- 前日終値より安く購入可能

- デメリット:抽選で外れることもある

- 買い申し込みが多いと、抽選ではずれて購入できないこともある。

立会外分売の概要

実施日や株数は以下です。販売価格は、会社側から実施日前日に発表があります。

分売数量は決まっていて、100株単位で最大10,000株まで購入できます。

早ければ、12/23(月)の夕刻に、会社側からの適時開示で分売値段のお知らせがあります。このブログでも追記しますので、チェックしてくださいね💖

| 分売予定日 | 2024 年 12 月 24 日(火) |

| 分売数量 | 200 万株 (発行済み株式総数 103,378,400 株の約1.93%) |

| 分売値段 | 162 円 (12/23決定:終値 167 円) |

| ディスカウント率 | 2.99 % (12/23決定) |

| 申込単位数量 | 100 株 |

| 申込上限数量 | 10,000 株 |

【立会外分売実施の目的】

- 同社の主要株主1名から一定数量の売却意向があり、同社としても流通株式比率の向上および株式の流動性向上に資すると判断したため

としています。

今回の分売数量は、発行済み株式総数の約1.93%とほどほどの数量(※1)です。

※1:一概に言えませんが、目安として、5%以上:かなり多い、3%以上5%未満:多い、1%以上3%未満:ほどほど、1%未満:少ない、としています。

また、この銘柄の流動性は、直近の出来高(売買が成立した株式の数量)の5日平均は5,752百株、25日平均は3,176百株(12/18時点)で、流動性は高い水準です。(1日 1,000百株を平均的な水準としています)

そして、今回の分売数量(20,000百株)は、1日の出来高(25日平均:3,176百株)の約6.3倍で、この銘柄の平均的な出来高からすると分売数量はほどほどといえます。

どんな会社?

レオス・キャピタルワークスは、「資本市場を通じて社会に貢献します」という経営理念のもと2003年に創業し、ファイナンシャル・インクルージョン(金融包摂)(※2)により、ゆたかな社会の実現を目指して、

少額で始めることができる「つみたて投資」の重要性を訴え、幅広く顧客に投資していただく機会を提供し、投資の魅力を隅々まで届けている会社です。

※2 フィナンシャル・インクルージョン(金融包摂)

貧困や難民などに関わらず、誰もが取り残されることなく金融サービスへのアクセスでき、金融サービスの恩恵を受けられるようにすることを意味する。

「IDEA FOR GOOD」より

2024年4月に株式移転によりSBIレオスひふみ株式会社が設立され、現在は「投資の魅力を隅々までお届けする」という目標を目指し、

レオス・キャピタルワークス株式会社が「投資信託委託業務」と「投資顧問業務」を、

レオス・キャピタルパートナーズ株式会社がベンチャー投資事業を行なっているグループ会社です。

同社は、投資運用事業の単一セグメントです。

直近の経営概況

【2025年3月期2Q(2024年4月~9月)の経営成績】

(2024年11月6日発表:日本基準(連結))

| 決算期 | 売上高 [百万円] (前年 同期比 増減率 [%]) | 営業 利益 [百万円] (同) | 経常 利益 [百万円] (同) | 親会社株主 に帰属する 純利益 [百万円] (同) |

| 2024年3月期 2Q累計 ※3 | ー (ー) | ー (ー) | ー (ー) | ー (ー) |

| 2025年3月期 2Q累計 | 5,694 (ー) | 1,068 (ー) | 1,065 (ー) | 767 (ー) |

| 2025年3月期 通期会社予想 | ー | ー | ー | ー |

※3:2024年4月に株式移転により設立したため、2024年3月期の実績はなし。

今期(2025年3月期)2Qの業績は、表2の通りとなっています。

なお、今期(2025年3月期)通期の業績予想は、同社グループの収益の源泉である運用資産残高は、日本のみならず世界の株式マーケットの影響を大きく受け、

その見通しについては、経済情勢、相場環境等に起因する様々な不確実性が存在しているため、精緻な業績予想を公表することは困難ということで、未定となっています。

【2025年3月期2Qの状況、経営成績の要因】

一般社団法人投資信託協会が公表する「投資信託概況」によれば、株式投信(除ETF)の2024年9月末の純資産総額は、2024年3月末から6.5%増の129兆3,696億円となりました。

このような環境下、2024年1月から開始した新NISA制度による投資への関心の高まりもあり、同社はオンライン・対面を問わず、様々なセミナーを通じて多くの顧客とのリレーションを深めていきました。

また、幅広い層への「ひふみ」ブランドの認知度向上を目指し、チャンネル登録者数50万人を擁するYouTubeチャンネル『お金のまなびば!』でお金や投資について幅広く発信するとともに、

効率的な広告投資を実施することで、新規獲得口座開設数は増加しました。

この結果、直接販売する投資信託のいずれかを保有する顧客数は、2024年9月末には63,710名となり、2024年3月末の62,417名から1,293名増加しました。

また、同社グループの経営理念と運用哲学に共感する販売パートナー開拓を継続し、

間接販売において、2024年3月からは日本国内の小型株に投資する「ひふみマイクロスコープpro」を、さらに2024年9月には一部未上場企業に投資する「ひふみクロスオーバーpro」の運用を開始しました。

この結果、間接販売である「ひふみ」シリーズの2024年9月末の取扱い社数は延べ292社となりました。

この結果、2023年の年末から2024年の年初にかけて見られた基準価額の上昇による利益確定のためと思われる解約も落ち着き、当中間連結会計期間の投資信託の純流入額(設定額から解約額を控除した金額)は211億円となりましたが、

「ひふみ投信」などの基準価額が下落したことにより、当中間連結会計期間末における運用資産残高は、2024年3月末から3.3%減の1兆3,230億円となり、営業収益は5,694百万円となりました。

広告宣伝費などの増加により営業費用及び一般管理費は4,626百万円となって、

営業利益は1,068百万円、為替差損などの営業外費用の計上により経常利益は1,065百万円、親会社株主に帰属する中間純利益は767百万円となりました。

【財政面の状況】

<自己資本比率>(自己資本(総資本-他人資本)÷総資産)×100)

2025年3月期2Q末時点で59.9%です。

負債及び純資産の主な内訳は以下となっています。(単位:百万円)

- 負債 4,561

- 流動負債 4,214

(内訳)預り金 1,458、未払費用 1,823 - 固定負債 347

(内訳)退職給付に係る負債 127、資産除去債務 218

- 流動負債 4,214

- 純資産 7,849

- 株主資本 7,434

(内訳)利益剰余金 6,475 - 非支配持分 413

- 株主資本 7,434

自己資本比率の数値としては問題ないレベルです。(20%以上を安全圏内としています。)

<キャッシュ・フロー>2025年3月期2Q累計のキャッシュ・フロー(以下、CF)の状況

- フリーCF(営業活動によるCFと投資活動によるCFを合計した金額 ※4)643百万円の収入

- 営業活動によるCF 842百万円の収入

- 投資活動によるCF 198百万円の支出

※4 フリーCFの説明:

- プラスの場合:会社が自由に使える資金が増える。

- マイナスの場合:会社が自由に使える資金が減る。

営業活動によるCFの主な内訳(百万円):

- 税金等調整前中間純利益 1,065

- 顧客分別金信託の増減額(△は増加) △300

- 預り金の増減額(△は減少) 406

投資活動によるCFの主な内訳(百万円):

- 有形固定資産の取得による支出 △131

- 無形固定資産の取得による支出 △67.2

株価指標と動向

【2024/12/18(水)終値時点の数値】

- 株価:173円

- 時価総額:178億円

- PER(株価収益率(今期予想)):12.8倍

PERは、同業で時価総額が近い、SBIグローバルアセット(4765) 32.5倍、スパークス・グループ(8739) 10.9倍と比較すると、低めの水準です。

- PBR(株価純資産倍率):2.40倍

- 信用倍率(信用買い残÷信用売り残):16.5倍

- 年間配当金(予想):6.8円(年2回 9月 3.4円(2024年10月1日付の1/8分割後換算) 3月 3.4円)、利回り:3.93%(配当性向 ー)

配当利回りは3.93%で、東証グロースの単純平均 0.82%(12/17時点)と比較すると、高い水準です。

表3の直近の配当金は、前身のレオス・キャピタルワークスの実績です。

| 決算期 | 1株当たり 年間配当金 [円] | 配当性向 [%] |

| 2024年3月期 ※5 | 36 | 34.6 |

※5:前身のレオス・キャピタルワークスの実績

この会社は、

今期(2025年3月期)の配当は、親会社株主に帰属する当期純利益に対する連結年間配当性向30%以上を目標に、剰余金の配当を実施する予定です。

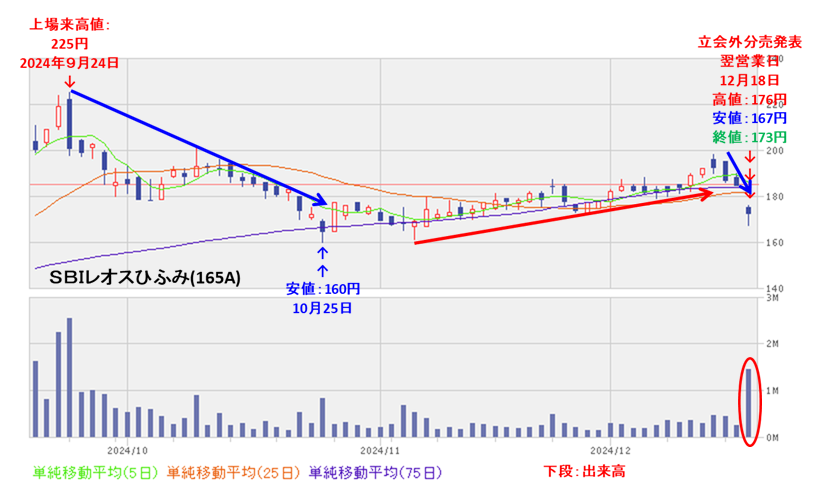

【直近の株価動向】

<週足チャート(直近2年間)>

2023年4月の新規上場後は、高値切り下げ安値切り下げの下落トレンドで推移し、翌年8月に上場来安値(107.6円)をつけました。

しかしその後は急上昇し、同年9月に上場来高値(225円)をつけています。

<日足チャート(直近3か月間)>

160~200円のレンジ内で推移してます。

そして、今回の立会外分売の翌営業日(12/18)は、分売による短期的な需給悪化懸念から、出来高を伴い窓を開けて前日比12円安(-6.49%)と急落しました。

今後は、10月につけた直近の安値(160円)を割り込まず、ヨコヨコから上昇に転じていくのか、割り込んで下落基調を継続するのか、要注目です。

まとめ

【業績】

- 今期(2025年3月期)2Qの業績は、当中間連結会計期間末における運用資産残高は、2024年3月末から3.3%減の1兆3,230億円となり、営業収益は5,694百万円。

広告宣伝費などの増加により営業費用及び一般管理費は4,626百万円となって、営業利益は1,068百万円、為替差損などの営業外費用の計上により経常利益は1,065百万円、親会社株主に帰属する中間純利益は767百万円。 - 今期通期予想は、経済情勢、相場環境等に起因する様々な不確実性が存在しているため、精緻な業績予想を公表することは困難ということで未定。

【株主還元】

- 配当利回り(予想)は3.93%(12/18時点)で、東証グロースの単純平均 0.82%(12/17時点)と比較すると高い水準。

- 直近の配当金は、前身のレオス・キャピタルワークスの実績で年間1株あたり36円。

配当性向は30%台。 - 今期(2025年3月期)の配当は、親会社株主に帰属する当期純利益に対する連結年間配当性向30%以上を目標に剰余金の配当を実施する予定。

【流動性・分売数量】

- 直近の出来高の5日平均は5,752百株、25日平均は3,176百株(12/18時点)で、流動性は高い水準。

- 分売数量は、発行済み株式総数の約1.93%とほどほどの数量で、

この銘柄の1日の平均的な出来高の約6.3倍であり、それからするとほどほどの数量。

【株価モメンタム】

- 週足ベースの株価は、2023年4月の新規上場後は、高値切り下げ安値切り下げの下落トレンドで推移し、翌年8月に上場来安値(107.6円)をつけた。

しかしその後は急上昇し、同年9月に上場来高値(225円)をつけている。 - 直近の株価は、160~200円のレンジ内で推移。

そして、今回の立会外分売の翌営業日(12/18)は、分売による短期的な需給悪化懸念から、出来高を伴い窓を開けて前日比12円安(-6.49%)と急落した。 - 今後の株価は、10月につけた直近の安値(160円)を割り込まず、ヨコヨコから上昇に転じていくのか、割り込んで下落基調を継続するのか要注目。

以上のことから、

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 業績 | ⭐⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐⭐⭐ |

| 株価モメンタム | ⭐⭐⭐ |

| 流動性 | ⭐⭐⭐ |

| 分売数量 | ⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐ (中立) |

と判断しました。

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。