こんにちは!

公募増資・売出(以下、PO)の実施を発表した銘柄に関して、POに応募して買った場合、利益を得ることができるのか?直近の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証プライムから卸売業種の西華産業です。

最後までお付き合いいただけるとうれしいです!

- 公募増資・売出(PO)とは?

既上場企業が新たに発行する株式(公募株式)や既に発行された株式(売出株式)を投資家に取得させることをいいます。 正確には、「PO」は「Public(公開の)Offering(売り物)」の略で、日本語では「公募」と呼ばれます。「公募」とは、「不特定かつ多数の投資家に対し、新たに発行される有価証券の取得の申込を勧誘すること」をいいます。 また、「売出」とは、「既に発行された有価証券の売付けの申込み又はその買付けの申込の勧誘のうち、均一の条件で50人以上の者を相手方として行う」ことをいい、通常は「公募」と「売出」を合わせて「PO」と呼ばれます。 「新規公開株(IPO)」は未上場企業が直接金融市場からの資金調達や知名度・信用力の向上を目的として証券取引所に新規上場するために一般投資家に株式を取得してもらう行為であるのに対して、「公募・売出(PO)」は既に上場していて証券取引所での株式取引が行われている企業が追加の資金調達や大株主の保有株売却などを目的として一般投資家に株式を取得してもらう行為であり、「新規公開株(IPO)」と「公募・売出(PO)」の違いを簡単にいえば、実施する企業が「未上場」か「既上場」かの違いといえます。

POの概要

今回のPOは、大株主(三菱UFJ銀行、三井住友銀行)からの株式の売出しです。売出価格等決定日や受渡期日、売出数量等は表1のようになっています。

ディスカウント率は、「売出価格等決定日」に決まり、その日の終値から数%です。

ちなみに、直近の主なPOのディスカウント率は、JR西日本(9021) 3.01%、ゆうちょ銀行(6178) 2.08%、デンソー(3387) 3.02%となっており、ほぼほぼ2~5%程度です。

ただ、ディスカウント率が大きいPOもあり、直近ではENECHANGE(4169)の8.1%が最大です。

注意点として、どの証券会社でも購入できるわけでなく、主幹事(今回は三菱UFJモルガン・スタンレー証券)はじめ、引受人の証券会社で購入申込可能です。

早ければ、12/9(月)の夕刻に、会社側から売出価格等のお知らせが適時開示であります。

このブログ記事も更新しますので、チェックしてくださいね💖

| 売出価格等決定日 | 2024年12月9日(月) |

| 受渡期日 (POで買った場合はこの日から売却可能) | 2024年12月16日(月) |

| ①株式の売出し (引受人の買取引受による売出し) 数量 | 普通株式 551,500 株 ※発行済み株式総数 12,320,650株 の約4.47% |

| ②株式の売出し (オーバーアロットメントによる売出し) 数量 | 普通株式 82,700 株(実施決定(12/9)) ※三菱UFJモルガン・スタンレー証券が売出す。 |

| 売出価格 | 4,394 円 (12/9決定:終値 4,530 円) |

| ディスカウント率 | 3.00 % (12/9決定) |

| 申込単位数量 | 100 株 |

| 主幹事 | 三菱UFJモルガン・スタンレー証券 |

【株式売出しの目的】

- 本邦企業においては、コーポレートガバナンス・コードの取り組みなどから、政策保有株式を見直す動きが進んでいる。

- 今般、取引金融機関より、同社株式を売却したい旨の意向を確認したことから、当該金融機関が保有する同社株式の円滑な売却を実現するため、上記株式売出しを実施する。

- 今回の株式売出しにより、浮動株比率を高め、株主層を拡大することを通じて、中長期的な企業価値の向上を目指す。

としています。

また、今回の株式の売出数量は、発行済み株式総数の最大約5.14%(OAを含む)で、

直近の株式の売出を含むPOの売出株数比率(OAを含む)は、ウェザーニューズ 7.93%、ダブルエー 14.9%、ジョイフル本田 13.2%でしたので、それらと比較すると少ない数量です。

また、この銘柄の直近の出来高(売買が成立した株数)の5日平均は1,010百株、25日平均は872百株(12/3時点)で、流動性はやや低い水準です。(1日 1,000百株を平均的な水準としています。)

どんな会社?

1947年会社設立以来、時代が様々に変わりゆくなか、高付加価値製品を提供する機械総合商社として成長し続け、

現在は世界12か国124拠点を擁するグループ企業として事業を展開している会社です。

「社業の発展を通じて社会に貢献する」という企業理念を念頭に、エネルギーおよび産業インフラ分野に強みを持つ同社グループは、

地球と調和したサステナブルなエネルギーの創出と産業活動を支援するべく、「環境」に資する事業活動に傾注することを最大のミッションとしています。

事業セグメントは、「エネルギー事業」「産業機械事業」「プロダクト事業」の3つがあり、それぞれ、

- エネルギー事業

- 事業用発電設備(原子力、火力、再生可能エネルギー)及び周辺環境保全設備の販売、保守業務

- 火力発電設備の低・脱炭素化、省エネ・省資源化設備の販売、推進

- 石油、化学、製鉄等、社会インフラを支える根幹産業向けのグリーン成長戦略に則ったエネルギー関連設備の販売、保守業務

- 産業機械事業

- 様々な産業の工場の省エネ、省資源化、省人化、DX化等、生産効率向上や環境負荷低減に貢献する設備、製品の販売、メンテナンス

- 最先端素材を含む各種素材、原材料の販売

- プロダクト事業

- 各産業の脱炭素、省エネ等を実現する為のグローバルニッチトップな最先端計測機器類の販売

- エレクトロニクス業界向け表面実装設備販売、基板等原材料販売

- 水中ポンプ、エンジン、バルブ等で独自性や競争力の高い製品の販売

を行っています。

2024年3月期通期のセグメント別売上高構成比は、

- エネルギー事業 34.2%

- 産業機械事業 31.8%

- プロダクト事業 34.0%

となっており、3つのセグメントがほぼ均等になっています。

直近の経営概況

【2025年3月期2Q(2024年4月~9月)の経営成績】

(2024年11月12日発表:日本基準(連結))

| 決算期 | 売上高 [億円] (前年 同期比 増減率 [%]) | 営業 利益 [百万円] (同) | 経常 利益 [百万円] (同) | 親会社株主 に帰属する 当期純利益 [百万円] (同) |

| 2024年3月期 2Q累計 | 400 (△1.0) | 2,051 (42.0) | 2,243 (84.2) | 1,465 (73.5) |

| 2025年3月期 2Q累計 | 445 (11.2) | 2,921 (42.4) | 4,266 (90.2) | 5,027 (243) |

| 2025年3月期 通期会社予想 (2024年11月12日 修正) | 930 (7.2) | 5,700 (2.2) | 7,400 (18.3) | 7,100 (58.2) |

| 通期予想に対する 2Qの進捗率[%] | 47.8 | 51.2 | 57.6 | 70.8 |

表2の通り、前年同期比 増収増益で、売上高は1割強増、利益面は4割~3.4倍の増益でした。

今期(2025年3月期)通期の業績予想は、今2Q決算発表と同時に上方修正(表4参照)しており、前期比 増収増益で、売上高は1割弱増、利益面は微増~6割弱増を見込んでいます。

その通期予想に対する進捗率は2Q終了時点で、売上高は5割弱でそこそこ、利益面は営業利益と経常利益は5~6割でそこそこですが、純利益は7割で順調です。

【2025年3月期2Qの状況、経営成績の要因】

当中間連結会計期間におけるわが国経済は、雇用・所得環境の改善やインバウンド需要の高まりなどにより景気は緩やかな回復の動きが見られる一方で、

資源・原材料価格の高騰や消費者物価の上昇、地政学的リスクの高まり、各国の金融引き締めに伴う経済への影響懸念など、先行きは依然として不透明な状況が続いています。

このような経済環境のもと、当中間連結会計期間における同社グループの業績は、エネルギー事業における好調な業績推移や、プロダクト事業における連結子会社各社の堅調な業績推移が牽引し、

売上高は前年同期比11.2%増の445億円、営業利益は同42.4%増の2,921百万円となりました。

また政策保有株式の売却による特別利益を計上したことから、経常利益は90.2%増の4,266百万円、親会社株主に帰属する中間純利益は同243%増の5,027百万円と何れも大幅増となりました。

【セグメント別の業績】

セグメント別の業績は、表3の結果になりました。

「エネルギー事業」と「プロダクト事業」は前年同期比増収増益、

「産業機械事業」は減収で赤字転落となっています。

| セグメント | 売上高 [億円] (前年 同期比 増減率 [%]) | セグメント 利益 [百万円] (同) |

| エネルギー | 169 (26.8) | 1,510 (182) |

| 産業機械 | 115 (△13.9) | △161 (赤字転落) |

| プロダクト | 159 (20.8) | 1,537 (8.7) |

各セグメントの状況は以下です。

<エネルギー事業>

九州地区の原子力発電所における定期修繕工事や、中国地区の火力発電所における主要設備更新等、

西日本各地において大型案件の受け渡しが好調に進んだことで、前年同期比 増収で大幅増益となっています。

<産業機械事業>

米国のSEIKA MACHINERY, INC.を中心として海外現地法人各社の業績は堅調に推移し、

また中期経営計画「VIORB2030 Phase1」にて重点分野として掲げている自動化・省人化関連商談の受注残高は着実に増加しているものの、

当中間連結会計期間において同社単体の大型案件の受け渡しが少なかったこともあり、前年同期比 減収で赤字転落となっています。

<プロダクト事業>

同社単体におけるUTドローン(※1)を活用したプラント設備点検等の各案件が進捗し、また欧州Tsurumi (Europe) GmbHグループの業績が好調に推移したことで、前年同期比 増収増益となっています。

※1:UTドローン

非破壊検査方法の一つである超音波検査機能を搭載したドローン

【財政面の状況】

<自己資本比率>(自己資本(総資本-他人資本)÷総資産)×100)

2025年3月期2Q末時点で40.8%と前期末(35.7%)から5.1ポイント増加しました。

負債及び純資産の、主な前期末比の増減は以下となっています。

- 負債 (億円)

- 流動負債 △103

(内訳)支払手形及び買掛金 +51.1、前受金 △157 - 固定負債 △7.2

(内訳)退職給付に係る負債 +0.7、繰延税金負債 △8.4

- 流動負債 △103

- 純資産(億円)

- 株主資本 +37.0

(内訳)利益剰余金 +39.3

- 株主資本 +37.0

自己資本比率の数値としては問題ないレベルです。(20%以上を安全圏内としています。)

<キャッシュ・フロー>2025年3月期2Qのキャッシュ・フロー(以下、CF)の状況

- フリーCF(営業活動によるCFと投資活動によるCFを合計した金額 ※2)3,771百万円の収入

- 営業活動によるCF 2,677百万円の収入(前年同期 704百万円の支出)

- 投資活動によるCF 1,094百万円の収入(同 137百万円の支出)

※2 フリーCFの説明:

- プラスの場合:会社が自由に使える資金が増える。

- マイナスの場合:会社が自由に使える資金が減る。

前期(2024年3月期2Q)のフリーCF(841百万円の支出)から4,612百万円増加しています。

営業活動によるCFの主な内訳(百万円)

- 税引前中間利益 7,044

- 前渡金の増減額(△は増加) 16,461

- 前受金の増減額(△は減少) △15,875

投資活動によるCFの主な内訳(百万円)

- 有形固定資産の取得による支出 △337

- 投資有価証券の売却による収入 3,205

- 関連会社株式の取得による支出 △1,813

【今期(2025年3月期)通期業績予想の修正】

今2Q決算発表と同時に、2025年3月期通期の業績予想を上方修正をしています。

2025年3月期通期の業績予想は表4です。

| 売上高 [億円] | 営業 利益 [億円] | 経常 利益 [億円] | 親会社株主に 帰属する 当期純利益 [億円] | 1株当たり 当期純利益 [円] | 1株当たり 配当金 [円] | |

| 前回(2024/8/8) 発表予想 | 920 | 5,200 | 6,600 | 6,500 | 541.39 | 180 |

| 今回修正予想 | 930 | 5,700 | 7,400 | 7,100 | 591.43 | 210 |

| 増減額 | 10 | 500 | 800 | 600 | ー | 30 |

| 増減率[%] | 1.1 | 9.6 | 12.1 | 9.2 | ー | 16.6 |

前回予想と比べ、売上高は微増、利益面は1割前後の増額修正をしています。

修正の理由は、

- エネルギー事業において 2023 年 4 月より開始した原子力発電所関連設備販売代理店業務が円滑に進行し、定期修繕工事等の大型案件の受渡しも進んだことや、

海外連結子会社を中心にプロダクト事業の業績が好調に推移していることから、売上高、営業利益、経常利益、親会社株主に帰属する当期純利益が前回予想を上回る見込みとなった。

としています。

また、同社は、株主に対する利益還元を経営の最重要課題の一つと考えており、総還元性向 45%を目途として安定的な配当をすることを基本方針としており、

今回の上方修正を踏まえ、当初予想から年間1株当たり30円増配し210円としています。

なお、2024 年6月7日に公表された日本フェンオール株式会社の株式追加取得に伴う負ののれん相当額の計上は当期特有のものと認識しており、

総還元性向 45%を念頭に置きながらも、今後の資金需要等を総合的に勘案し、上記の配当予想となっています。

株価指標と動向

【2024/12/3(火)終値時点の数値】

- 株価:4,925円

- 時価総額:606億円

- PER(株価収益率(予想)):8.30倍

PERは、同業で時価総額が近い、東京産業(8070) 6.0倍、第一実業(8059) 10.7倍と比較すると、中間的な水準です。

- PBR(株価純資産倍率):1.31倍

- 信用倍率(信用買い残÷信用売り残):8.18倍

- 年間配当金(1株当たり予想):210円(年2回 9月 90円、3月 120円)、利回り:4.26%(配当性向 35.5%)

配当利回りは4.26%で、東証プライムの単純平均 2.49%(12/2時点)と比較すると、高い水準です。

表5のように、直近5年間の配当金は、年間1株当たり45~150円で推移しており、2022年3月期以降は連続増配を継続中です。

配当性向は、最終赤字の年を除き、20~40%で推移しています。

| 決算期 | 1株当たり 年間配当金 [円] | 配当性向 [%] |

| 2020年3月期 | 45 | ー (最終赤字) |

| 2021年3月期 | 45 | 20.3 |

| 2022年3月期 | 65 | 34.8 |

| 2023年3月期 | 90 | 21.6 |

| 2024年3月期 | 150 | 40.3 |

この会社は、

株主に対する利益還元を経営の最重要課題の一つとしており、安定的な配当をすることを基本方針としています。

営業・財務両面にわたる効率的な業務運営により、経営基盤の強化を図るとともに、新しい事業の開発などの資金需要に柔軟に対応しながら、総還元性向45%を目途とすることにしています。

【株主優待】

この会社は株主優待があり、毎年3月末に100株以上保有の株主は、保有株数に応じて以下の金額のクオカードが進呈されます。

- 100株以上保有:1,000円分

- 300株以上:2,000円分

- 500株以上:3,000円分

100株保有の場合、配当金+株主優待(1,000円分)で利回りは4.46%となります。

個人投資家にとってはうれしい内容ですね!

【直近の株価動向】

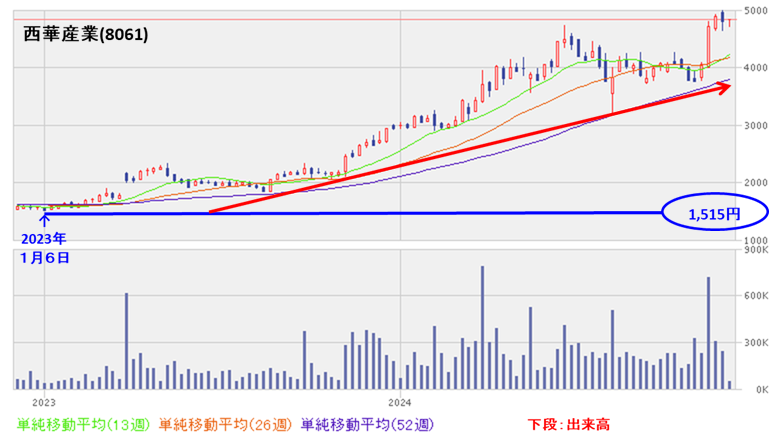

<週足チャート(直近2年間)>

2023年1月に安値(1,515円)をつけた後は、高値切り上げ安値切り上げの上昇トレンドが継続しています。

<日足チャート(直近3か月間)>

9/9に安値(3,720円)をつけた後は、高値切り上げ安値切り上げの上昇基調で推移しています。

そして、今回のPO発表の翌営業日(12/3)は、POによる短期的な需給悪化懸念により安く始まりましたが、

その後は出来高を伴い大陽線で切り返し、上場来高値(5,020円)をつける場面があり、前日比 85円高(+1.76%)と上昇しています。

今後は、この勢いをキープし、再び上場来高値を更新していくのか、失速して下落に転じるのか、要注目です。

まとめ

【業績】

- 今期(2025年3月期)2Qの業績は、エネルギー事業における好調な業績や、プロダクト事業における連結子会社各社の堅調な業績が牽引し、

前年同期比 増収増益で、売上高は1割強増、利益面は4割~3.4倍の増益。 - 今期業績予想は、今2Q決算発表と同時に、エネルギー事業において原子力発電所関連設備販売代理店業務が円滑に進行し、定期修繕工事等の大型案件の受渡しも進んだことや、プロダクト事業の業績が好調に推移していることから、上方修正しており、

前期比 増収増益で、売上高は1割弱増、利益面は微増~6割弱増を見込む。 - その通期予想に対する進捗率は2Q終了時点で、売上高は5割弱でそこそこ、利益面は営業利益と経常利益は5~6割でそこそこだが、純利益は7割で順調。

【株主還元】

- 業績の上方修正に伴い、配当金を年間1株当たり30円増配し210円としており、

配当利回り(予想)は4.26%(12/3時点)で、東証プライムの単純平均 2.49%(12/2時点)と比較すると高い水準。 - 直近5年間の配当金は、年間1株あたり45~150円で推移しており、2022年3月期以降は連続増配を継続中。

配当性向は、最終赤字の年を除き、20~40%で推移。 - 会社の還元方針は、安定的な配当をすることを基本方針とし、総還元性向45%を目途とすることにしている。

- 株主優待があり、毎年3月末に100株以上保有の株主は、1,000円分のクオカード(株数に応じて増加)が進呈される。

100株保有の場合、配当金+株主優待(1,000円分)で利回りは4.46%となる。

【流動性・新株式の発行株数】

- 今回の株式の売出数量(OA含む)は、発行済み株式総数の最大約5.14%で、

直近の株式の売出を含むPOの売出株数比率(OAを含む)(ウェザーニューズ、ダブルエー、ジョイフル本田)と比較すると少ない数量。 - 直近の出来高の5日平均は1,010百株、25日平均は872百株(12/3時点)で、流動性はやや低い水準。

【株価モメンタム】

- 週足ベースの株価は、2023年1月に安値(1,515円)をつけた後は、高値切り上げ安値切り上げの上昇トレンドが継続している。

- 直近の株価は、9/9に安値(3,720円)をつけた後は、高値切り上げ安値切り上げの上昇基調で推移。

そして、今回のPO発表の翌営業日(12/3)は、POによる短期的な需給悪化懸念により安く始まったが、その後は出来高を伴い大陽線で切り返し、上場来高値(5,020円)をつける場面があり、前日比 85円高(+1.76%)と上昇した。 - 今後の株価は、この勢いをキープし、再び上場来高値を更新していくのか、失速して下落に転じるのか要注目。

以上のことから、

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 業績 | ⭐⭐⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐⭐⭐ |

| 株価モメンタム | ⭐⭐⭐⭐⭐ |

| 流動性 | ⭐⭐ |

| 株式の売出数量 | ⭐⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐⭐ (買い) |

と判断しました。

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。