こんにちは!

直近で立会外分売の実施を発表した銘柄に関して、分売で買った場合、利益を得ることができるのか?直近の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、名証メインから保険業種のエージェント・インシュアランス・グループです。

最後までお付き合いいただけるとうれしいです!

- 立会外分売とは?

新規株主を増やすことを目的として、上場会社が大株主である銀行やオーナー経営者などの保有株を小口に分けて、証券取引所の立会外で不特定多数に売り出すこと。

取引開始前など取引時間外(=立会外)に売り出されることからこのように呼ばれる。- 立会外分売の魅力

- 前日終値より安く購入可能

- 立会外分配における買付側の購入価格は確定値段(1本値)で、分売実施日の前日終値よりディスカウントされるのが一般的。過去の例では、約3~5%のディスカウントで実施されています。

(ディスカウント率は取引所の規定により最大10%)

- 立会外分配における買付側の購入価格は確定値段(1本値)で、分売実施日の前日終値よりディスカウントされるのが一般的。過去の例では、約3~5%のディスカウントで実施されています。

- 買付手数料はかからない

- 立会外分売による買付は、通常の立会時間内の取引と種類が異なるため一般的に手数料はかからない。(売却時には通常の手数料が発生)

- 即日売却OK

- 立会外分売で取得した株式は、実施日(買付当日)から売却することが可能

- 前日終値より安く購入可能

- デメリット:抽選で外れることもある

- 買い申し込みが多いと、抽選ではずれて購入できないこともある。

立会外分売の概要

実施日や株数は以下です。実施予定日は幅があり、実際の実施日と分売値段は、会社側から実施日前日に発表があります。

分売数量は決まっていて、100株単位で最大1,000株まで購入できます。

早ければ5/27(月)の夕刻に、会社側からの適時開示で分売値段のお知らせがあります。このブログでも追記しますので、チェックしてくださいね💖

| 分売予定日 | 2024 年 5 月 28 日(火) |

| 分売数量 | 50,000株 (発行済み株式総数 2,323,000株の約2.15%) |

| 分売値段 | 1,453 円 (5/27決定:終値 1,498 円) |

| ディスカウント率 | 3.00 % (5/27決定) |

| 申込単位数量 | 100 株 |

| 申込上限数量 | 1,000 株 |

【立会外分売実施の目的】

- 株式の流動性の向上及び株主増加並びに株式の分布状況の改善を目的とするもの

としています。

今回の分売数量は、発行済み株式総数の約2.15%とほどほどの数量(※1)です。

※1:一概に言えませんが、目安として、5%以上:かなり多い、3%以上5%未満:多い、1%以上3%未満:ほどほど、1%未満:少ないとしています。

また、この銘柄の直近の出来高(売買が成立した株式の数量)の5日平均は7.6百株、25日平均は8.0百株(5/24時点)で、流動性は極端に低い水準です。(1,000百株を平均水準としています)

そして、今回の分売数量(500百株)は、1日の出来高(25日平均:8.0百株)の約62倍で、この銘柄の通常の出来高からすると分売数量は多めといえます。

どんな会社?

「お客様の利益創出に最善を尽くす」という創業以来の企業理念を掲げ、

個人及び法人の顧客に向けて損害保険・生命保険の販売を行う保険代理店事業を展開し、保険契約の取次からアフターフォロー(保全業務)にいたるまで一貫したサービスを提供している会社です。

事業セグメントは、地域別に「国内事業」と「海外事業」の2つがあります。

2023年12月期通期のセグメント別売上高構成比は、

- 国内事業 93.5%

- 海外事業 6.5%

となっており、「国内事業」が9割強を占めています。

直近の経営概況

【2024年12月期1Q(2024年1月~3月)の経営成績】

(日本基準:2024年5月15日発表)

| 決算期 | 営業 収益 [百万円] (前年 同期比 [%]) | 営業 利益 [百万円] (同) | 経常 利益 [百万円] (同) | 親会社株主に 帰属する 当期純利益 [百万円] (同) |

| 2023年12月期 1Q累計 ※2 | 794 (ー) | △2 (ー) | △2 (ー) | △3 (ー) |

| 2024年12月期 1Q累計 | 900 (13.4) | 22 (黒字 転換) | 21 (黒字 転換) | 9 (黒字 転換) |

| 2024年12月期 通期会社予想 | 7,763 (9.1) | 274 (3.7) | 261 (69.4) | 152 (49.2) |

| 通期予想に対する 1Qの進捗率[%] | 11.5 | 8.0 | 8.0 | 5.9 |

※2:2022年12月期1Qについては四半期連結財務諸表を作成していないため、2023年12月期1Qの対前年同四半期増減率については記載なし。

表2の通り、前年同期比 増収増益で、売上高は1割強増、利益面は黒字転換でした。

2024年12月期通期の業績予想は、前期比 増収増益で、売上高は1割増、利益面は微増~7割の増益を見込んでいます。

通期予想に対する進捗率は、1Q終了時点で、売上高は1割強で遅れ気味、利益面も1割弱で遅れ気味です。

【2024年12月期1Qの状況、経営成績の要因】

当1Q連結累計期間における日本経済は、個人消費や企業の生産活動を中心に経済活動の正常化が緩やかに進んだものの、

世界的な金融引き締めや不安定な国際情勢による資源・エネルギー価格の高騰や物価の上昇等、未だ先行き不透明な状況が続いています。

このような経済環境のもと、同社グループは持続的な成長を実現するため、国内・海外とも、引き続きWebによる面談、コンサルティング等を積極的に取り入れるとともに、

AIやIT技術を活用したデジタル接点の強化を図り、顧客の利便性向上に努めました。

業績のサマリーとしては、国内事業において、ビジネスモデルの根幹であるM&A及び事業承継の取組みが順調に推移し、損害保険の売上が順調に推移しました。

また、既存の顧客へのクロスセルにより、生命保険の販売が促進しました。

海外事業は、損害保険を中心に売上が好調に推移したものの、人員増加に伴い人件費は増加しました。

この結果、当1Qにおける経営成績は、表2の数値の前年同期比 増収で黒字転換となっています。

【セグメント別の業績】

セグメント別の業績は、表3の結果になりました。

主力の「国内事業」は前年同期比 増収増益、

「海外事業」は増収で赤字幅縮小でした。

| セグメント | 営業 収益 [百万円] (前年 同期比 [%]) | セグメント 利益 [百万円] (同) |

| 国内 | 839 (11.3) | 25.7 (724) |

| 海外 | 61.7 (52.0) | △3.9 (赤字幅 縮小) |

セグメント別の状況は以下です。

<国内事業>

愛知支店を中心に事業承継が順調に進み、合流前の保険募集人が取り扱っていた保険契約を譲り受けたことにより、損害保険の売上が順調に推移しました。

また、生命保険においては、既存の顧客へのクロスセルにより販売が促進されました。

<海外事業>

米国においては、昨年度に続き、顧客とのオンライン面談などで接点を強化し、損害保険を中心に売上が好調に推移しました。

しかしながら、決算作業の業務委託費用の支出に加え、人員増加に伴う人件費の増加のため、例年どおり、当1Qのセグメント損益はマイナスとなりました。

【財政面の状況】

<自己資本比率>(自己資本(総資本-他人資本)÷総資産)×100)

2024年12月期1Q末時点で56.4%と前期末(56.3%)から0.1ポイント増加しました。

これは主に、それぞれ前期末比で、

- 負債

- 営業未払金が19.2百万円増加、その他流動負債が23.1百万円増加し、流動負債が合計で31.5百万円増加

- 長期借入金が18.5百万円減少し、固定負債が合計で19.2百万円減少

- 純資産

- 利益剰余金が9.3百万円増加し、株主資本が合計で9.3百万円増加

したことによるものです。

自己資本比率の数値としては問題ないレベルです。(20%以上を安全圏内としています。)

【今期(2024年12月期通期)業績予想】

コロナ禍からの経済活動の正常化が期待されますが、中国景気の減速懸念や欧米各国の金融引き締め長期化観測、物価の上昇等により、景気の先行きは不透明な状況が続くことを想定しています。

このような環境下において、同社グループは、マーケット拡大に向けた保険代理店の事業承継の推進に引き続き取り組んでいます。

これまでは、中小規模かつ保険代理店を専業とする「専業代理店」を中心に事業承継を行ってきましたが、

今後は1件1件の事業承継規模の拡大に加えて、自動車ディーラーや不動産販売等の他業務と合わせて保険販売を行う「兼務代理店」の事業承継も積極的に行う計画です。

また、更なる保有マーケット拡大に向けて、生命保険代理店の事業承継も推進する予定です。

また、同社は生命保険商品を中心に取り扱う保険代理店として着実な成長を遂げている「ファイナンシャル・ジャパン株式会社」の株式を取得し子会社化することについて、基本合意書を締結することを決議しました。

ファイナンシャル・ジャパン株式会社の連結子会社化に伴い、2024年12月期3Q以降に連結業績が変動する見通しになり、当期の連結業績予想に含まれています。

なお、今1Qの決算発表時には、2024年2月14日に開示された通期連結業績予想から、変更はありませんでした。

株価指標と動向

【2023/5/22(水)終値時点の数値】

- 株価:1,469円

- 時価総額:34.1億円

- PER(株価収益率):22.4倍

PERは、同業で時価総額が近い、アドバンスクリエイト(8798) 24.4倍、FPパートナー(7388) 21.7倍、ブロードマインド(7343) 21.5倍と比較すると、中間的な水準です。

- PBR(株価純資産倍率):2.78倍

- 信用倍率(信用買い残÷信用売り残):ー(信用売り残、買い残無し)

- 年間配当金(会社予想):0円(無配)、利回り:ー

表4のように、直近4年間の配当金は、上場来無配となっています。

| 決算期 | 1株当たり 年間配当金 [円] | 配当性向 [%] |

| 2020年12月期 | 0 | ー |

| 2021年12月期 | 0 | ー |

| 2022年12月期 | 0 | ー |

| 2023年12月期 | 0 | ー |

この会社は、

株主に対する利益還元策を重要な経営課題の一つであると認識しており、企業体質の強化と将来の事業展開のために内部留保を確保しつつ、適正な利益配分を実施することを基本方針としています。

将来的には、財政状態及び経営成績等を勘案して、各期の株主に対する利益還元策を決定していく予定ですが、

当事業年度までは、内部留保の充実をはかり財務体質の強化と事業拡大のための投資等を実施し一層の事業拡大や競争力の維持・強化を目指すことが、株主に対する最大の利益還元策となると考え、配当を実施していません。

同社は今後もグループ全体の業績を向上させることにより、配当実施を含めた検討を行い、株主還元・利益配分を将来にわたり着実に増加させる努力を継続し、株主価値向上を目指しています。

【直近の株価動向】

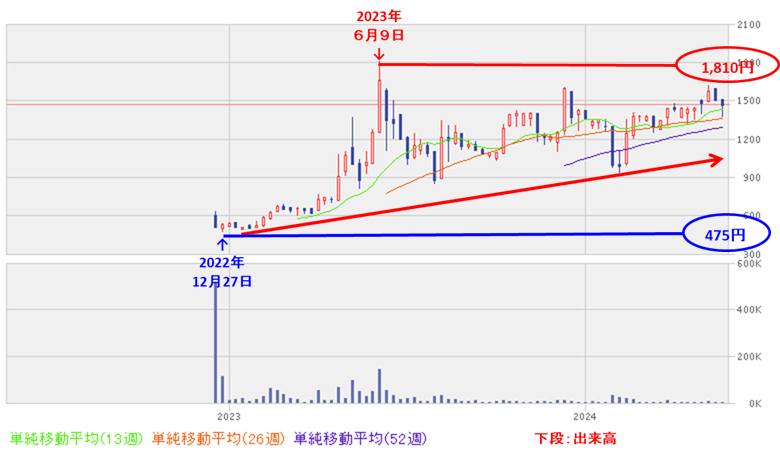

<週足チャート(直近2年間)>

2022年12月に上場来安値(475円)をつけた後は、高値切り上げ安値切り上げの上昇トレンドで推移し、翌年6月に上場来高値(1,810円)をつけました。

そしてその後は、高値は更新していませんが、安値を切り上げながら推移しています

<日足チャート(直近3か月間)>

3/11に安値(1,253円)をつけた後は、高値切り上げ安値切り上げの上昇基調で推移し、5/8に年初来高値(1,620円)をつけました。

しかしその後は調整しており、今回の立会外分売発表の翌営業日(5/21)は、分売による需給悪化を懸念され、前日比 19円安(-1.29%)と下落しました。

今後は、75日移動平均線(青線)の上をキープしながら、上昇に転じていくのか、下抜けて下値模索を継続するのか、要注目です。

まとめ

【業績】

- 今期(2024年12月期)1Qの業績は、国内事業において、ビジネスモデルの根幹であるM&A及び事業承継の取組みが順調に推移し、損害保険の売上が順調に推移し、また既存の顧客へのクロスセルにより、生命保険の販売が促進し、

前年同期比 増収増益で、売上高は1割強増、利益面は黒字転換。 - 今期通期予想は、今後は1件1件の事業承継規模の拡大に加えて、自動車ディーラーや 不動産販売等の他業務と合わせて保険販売を行う「兼務代理店」の事業承継も積極的に行い、

前期比 増収増益で、売上高は1割増、利益面は微増~7割の増益を見込む。 - この通期業績予想に対する進捗率は、1Q終了時点で、売上高は1割強で遅れ気味、利益面も1割弱で遅れ気味。

【株主還元】

- 配当金は上場来無配。

ただ、内部留保の充実をはかり財務体質の強化と事業拡大のための投資等を実施し一層の事業拡大や競争力の維持・強化を目指すことが、株主に対する最大の利益還元策となることは理解できる。

【流動性・分売数量】

- 直近の出来高の5日平均は7.6百株、25日平均は8.0百株(5/24時点)で、流動性は極端に低い水準。

- 分売数量は、発行済み株式総数の約2.15%とほどほどの数量で、

この銘柄の1日の平均的な出来高の約62倍であり、それからすると多い数量。

【株価モメンタム】

- 週足ベースの株価は、2022年12月に上場来安値(475円)をつけた後は、高値切り上げ安値切り上げの上昇トレンドで推移し、翌年6月に上場来高値(1,810円)をつけた。

そしてその後は、高値は更新していないが、安値を切り上げながら推移している。 - 直近の株価は、3/11に安値(1,253円)をつけた後は、高値切り上げ安値切り上げの上昇基調で推移し、5/8に年初来高値(1,620円)をつけた。

しかしその後は調整しており、今回の立会外分売発表の翌営業日(5/21)は、分売による需給悪化を懸念され、前日比 19円安(-1.29%)と下落した。 - 今後の株価は、75日移動平均線の上をキープしながら、上昇に転じていくのか、下抜けて下値模索を継続するのか要注目。

以上のことから、

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 業績 | ⭐⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐ |

| 株価モメンタム | ⭐⭐⭐ |

| 流動性 | ⭐ |

| 分売数量 | ⭐⭐ |

| 総合判定 | ⭐⭐ (見送り) |

と判断しました。

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。