直近で自己株式の取得を発表した銘柄に関して、この発表のタイミングで株を買った場合、利益を得ることができるのか?

足元の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証プライムから情報・通信業種のメディアドゥです。

最後までお付き合いいただけるとうれしいです!

「自社株買い」とは?

上場企業が自らの資金を使って、株式市場から自社の株式を買い戻すことをいう。

日本証券業協会HP 金融・証券用語集

自社の株を買った後は、

- 買い戻した株式を消却する。(無効とする。)

- 金庫株としてそのままにしておき、いずれ資金調達などの目的で売却する。

の2通りあります。

【自社株買いのメリットとデメリット】

<メリット>

- 発行済み株式数が減るため、会社の利益総額が変わらなければ、1株当たり利益(EPS)が増えるので、企業価値が上がる=株価が上がる可能性がある。

(配当とともに株主還元の一つ) - 配当金の支払いが少なくて済む。(企業側のメリット)

- 敵対的買収の防衛策(株価が上がって敵対企業が株を買いにくくなることと、市場に出回る株数の割合が少なくなるため)

- ROE(株主資本利益率:ROE = 当期純利益 ÷ 自己資本×100(%))が上がる。

自社株買いを行った場合、自己資金が減りますので、分母の「自己資本」が小さくなりROEが上がります。 - 株価は「割安」というメッセージを送ることができる。

自社の株が安い時に買った方が、購入資金が少なくて済みます。(企業側のメリット)

<デメリット>

- 自己資金が減り、設備投資などの自社の成長に回せる資金が少なくなる。

- 自己資本比率(自己資本(総資本-他人資本)÷総資産) ×100)が下がる。

などがあります。

それでは、見ていきましょう!

自社株買いの概要

会社から発表された自己株式取得の概要は、表1のようになっています。

株数と金額の上限が設定されていますが、株価が上がれば、取得に必要な金額も大きくなりますので、予定の取得株数よりも少なくなることも多いです。

| 自社株買い発表日 | 2023年4月13日(木) |

| 取得期間 | 2023年4月14日~ 7月31日 |

| 取得株式の総数 | 普通株式 45 万株(上限) (発行済株式総数(自己株式を除く)に対する割合:2.91%) |

| 取得金額の5総額 | 5 億円(上限) ※取得株数の上限で割ると1株あたり1,111円換算 |

| 取得方法 | 東京証券取引所における市場買付 |

【自社株買いを行う理由】

- 経営環境の変化に対応した機動的な資本政策の遂行及び株主還元策の一環

- また、自己株式取得について、同社は 2017 年に買収した株式会社出版デジタル機構の PMI(M&A後の統合効果を最大化するためのプロセス) 完遂によって同社の業容は大きく拡大し、企業価値の向上を実現したものと認識する一方、

株価動向は当時の水準を下回る動きとなっており、このような状況を鑑み、自己株式の取得を決議した。 - なお、取得した自己株式は全て消却する予定。

としています。

自己株式の取得数量は、発行済み株式総数(自己株式を除く)の2.91%と自社株買いの数量としてはほどほどの数量(※1)です。

※1 一概に言えませんが、目安として、5%以上:かなり多い、3%以上5%未満:多い、1%以上3%未満:ほどほど、1%未満:少ないとしています。

また、この銘柄の直近の出来高(売買が成立した株式の数量)の5日平均は3,290百株、25日平均は1,401百株で、流動性はやや高い水準です(1,000百株を平均水準としています)。

どんな会社?

「著作物のデジタル流通」を事業コンセプトとして、「ひとつでも多くのコンテンツをひとりでも多くの人へ」をミッションとして掲げ、著作物の健全な創造サイクルを実現することを目指している会社です。

事業内容は、電子書籍市場の拡大に貢献する効率的な取次運営、及びブロックチェーン等の先端技術を活用した新たなデジタルコンテンツの流通プラットフォーム創出を事業領域とする「電子書籍流通事業」と、

主たる事業である電子書籍取次事業及び電子書籍プラットフォーム事業の更なる強化を図り、電子書籍取次事業を通じて培ってきた出版業界における競争優位を活用する事業群を「戦略投資事業」としてセグメントを区分しています。

特に「電子書籍流通事業」は、電子書籍市場の成長とともに売上構成比率が高くなり、現在は同社グループの中核事業となっています。

具体的には、それぞれ、

- 電子書籍流通事業

出版社等のコンテンツホルダーから電子書籍コンテンツを預かり、システムを介してクライアントの電子書店向けに取次を行ったり、自社運営の電子書店で販売する等、事業者向け、個人向けに関わらず、幅広く電子書籍流通を推進。

システムソリューション以外の面においても、営業・サポート体制を構築し、戦略企画、電子書籍運営コンサルテーション、電子書店サイト制作・運営サポート等を行っており、下記のサービス形態があります。- 「ディストリビューション」

電子書店向けに電子書籍コンテンツの取次販売 - 「アライアンス/プラットフォーム提供」

電子書籍配信システム提供をベースとした取次販売、アライアンスパートナー企業と共同で電子書店サイトの運営 - 「ストア運営」

電子書籍コンテンツを配信する自社電子書店サイトやマンガアプリの運営

- 「ディストリビューション」

- 戦略投資事業

電子書籍取次事業を通じて培ってきた出版業界における競争優位を活用する事業群(以下、各事業)- インプリント事業(中小出版社のデジタルトランスフォーメーションを後押しする事業)

- 出版ソリューション事業

- 国際事業

- ファンマーケティング事業

を行っています。

2023年2月期通期のセグメント別売上高構成比は、

- 電子書籍流通事業 92.8%

- 戦略投資事業 7.2%

となっており、「電子書籍流通事業」が9割強を占めています。

直近の経営概況

【2023年2月期(2022年3月~2023年2月)の経営成績】

(2023年4月13日発表)

| 決算期 | 売上高 [億円] (前期比 [%]) | 営業 利益 [百万円] (同) | 経常 利益 [百万円] (同) | 親会社株主に 帰属する 当期純利益 [百万円] (同) |

| 2022年2月期 通期実績 | 1,047 (25.4) | 2,811 (5.5) | 2,783 (2.3) | 1,576 (3.8) |

| 2023年2月期 通期実績 | 1,016 (△2.9) | 2,393 (△14.9) | 2,291 (△17.6) | 1,057 (△33.0) |

| 2024年2月期 通期会社予想 | 1,000 (△1.6) | 2,000 (△16.4) | 2,000 (△12.7) | 1,100 (4.1) |

表2の通り、前期比 減収減益で、売上高は微減、利益面は1~3割強の減益で着地しました。

今期(2024年2月期)の業績予想は、前期比 減収減益で、売上高は微減、利益面は営業利益と経常利益は1割強の減益ですが、純利益は微増の増益を予想しています。

【2023年2月期の概況、経営成績の要因】

電子書籍市場は、在宅勤務や外出自粛による可処分時間の増加を背景としたいわゆる「巣ごもり消費」はピークアウトし、市場の拡大ペースはコロナ禍以前の水準へと回帰したものとみています。

なお、2022年における電子出版市場規模は5,013億円となり、前年の4,662億円から351億円増加(7.5%増)しました。

うち、電子コミックは8.9%増の4,479億円、電子書籍(文字もの)が0.7%減の446億円、電子雑誌が11.1%減の88億円となりました。(出所:公益社団法人全国出版協会・出版科学研究所)

このような中、同社グループは著作物を公正な利用環境のもと、出来るだけ広く頒布し著作者に収益を還元するという「著作物の健全なる創造サイクルの実現」をミッション、「ひとつでも多くのコンテンツを、ひとりでも多くの人へ」をビジョンに掲げ、

日本における文化の発展及び豊かな社会づくりに貢献するため、積極的な業容の拡大と企業価値の向上に取り組んでいます。

同社グループが事業を展開する電子書籍業界は、縦スクロールコミックといった新たな形式の電子コミックの勃興やボーダレス化の加速等、市場環境や顧客ニーズ、競合の状況は常に変化しています。

また、電子書籍や出版を含む広義のコンテンツ業界においては、コンテンツ制作・流通・消費がデジタル基点となったことで、コンテンツへの世界的な需要が急増し、大手資本による世界規模のコンテンツ獲得競争が激化する等、引き続き変化の激しい事業環境となっています。

当連結会計年度においては、電子書籍流通事業における主要取引先であったLINE Digital Frontier株式会社が運営する「LINEマンガ」向けのバックエンド業務が株式会社イーブックイニシアティブジャパンへ移管されたことや、

前連結会計年度に一部書店の大型キャンペーンが実施されたことの反動減から、合計約120億円の減収影響を受けています。

その他の各電子書店向け売上は順調に成長しましたが、減収影響がその他の各書店向け売上高を上回ったことから連結売上高は前連結会計年度比で減収となりました。

なお、海賊版サイトについては、新型コロナウイルス感染症の感染拡大が本格化した2020年以降、アクセス数は増加傾向にありましたが、

政府や出版各社、及びインターネットサービスプロバイダー等、関係各所との連携により大型海賊版サイトのいくつかが閉鎖されたことによりアクセス数はピークとなった2021年末頃から足もと2023年2月時点では半減しています。

戦略投資事業における取り組みは、現在の主力事業である電子書籍流通事業に比肩する新たな収益の柱を構築することを目指し、

特に期待の成長分野として、NFT(Non-Fungible Token)技術を用いたデジタルコンテンツプラットフォーム「FanTop」を展開するFanTop事業や、IP・ソリューション事業に含まれる縦スクロールコミック事業への投資及び事業基盤の確立を推し進めました。

また、これらの事業成長に注力すべく全社視点で経営資源の配分を見直し、一部サービスの終了やグループ会社の株式譲渡等を実施し、事業ポートフォリオの最適化を図っています。

以上の結果、表2のとおり減収減益となりました。

【セグメント別の業績】

セグメント別の業績は、表3の結果になりました。

主力の「電子書籍流通事業」は前期比 減収増益、

戦略投資事業は増収で、赤字幅拡大の結果でした。

| 事業 | 売上高 [億円] | セグメント 利益 [百万円] |

| 電子書籍流通 | 943 (△4.5) | 5,248 (9.8) |

| 戦略投資 | 73.3 (22.4) | △1,462 (前期 △832) |

各セグメントの状況は以下です。

<電子書籍流通事業>

「Amazon Kindle」「コミックシーモア」等の電子書店へのディストリビューションや電子書籍配信ソリューションの提供を引き続き行いました。

また、中期経営計画で掲げた目標の実現に向けて、業務効率化の推進や次世代基幹システムの構築といったオペレーショナルエクセレンスを追求し、流通カロリーを一層抑制するための諸活動に取り組んでいます。

2023年2月末時点で、取引先としての出版社は2,200社以上、電子書店は150店以上、取扱稼働コンテンツ数は200万点以上、出版社や電子書店とのキャンペーンは1.6万件以上展開しており、同社グループは国内最大の電子書籍取次事業者として出版業界の発展に貢献しています。

しかしながら、上述のとおり、当連結会計年度においては海賊版サイトの影響が薄まる一方で、主要取引先における取扱高の減少や前連結会計年度の一部書店における大型キャンペーンの反動の影響を受けました。

また、2022年7月から株式会社クレディセゾンと資本業務提携によって刷新した「まんがセゾン」は、自社運営から他社との協業による大胆な新規顧客層開拓策として、2022年10月末から「永久不滅ポイント」とのポイント連携を開始する等、更なるサービス拡充・利便性向上を図っています。

<戦略投資事業>

引き続きFanTop事業及び縦スクロールコミック提供に向けた施策に注力しています。

FanTop事業については2021年10月のサービスローンチ以降、同社が筆頭株主である紙書籍取次大手の株式会社トーハンとも連携を深化させながら、

NFTデジタル特典付き出版物を全国の書店に流通させることで、着実にタイトル数の増加や媒体の多様化を進展させています。

その結果、NFTデジタル特典付き出版物(特装版)の販売価格・実売率は、通常版に比較して共に30%を超える上昇となる等の実績を蓄積しております。

この1年間での取り組みを経て、更なるユーザー体験のリッチ化とNFTデジタル特典の企画拡充を目指し、FanTopサービスの高度化を進めています。

具体的には、画像や写真等を紙本に付与するだけでなく、映像や音楽といったコンテンツも対象としてサービスを拡張することで、出版業界のみならず、コンテンツ業界全体に対するFanTopの提供価値向上に努めています。

他方、縦スクロールコミックについては、同社がこれまでに出版業界で築いてきたポジションとグループ会社が有する機能を活用するとともに、

今後増加していくであろう制作需要を見越して国内外の有力制作スタジオとの連携等を進めることで、オリジナル作品の制作体制構築や海外作品の調達や配信といった機能の高度化を図りました。

2023年2月には「YUZU comics」として縦スクロールコミック新レーベルを設立したほか、当連結会計年度において韓国の制作スタジオ2社(Story Soop Inc./Contents Lab. Blue Co., Ltd.)への投資を実施しました。

今後も収益拡大や成長促進に向けた積極的な投資を行うことで、第二の収益軸の創出に向けた取り組みを進めています。

【財政面の状況】

<自己資本比率>(自己資本(総資本-他人資本)÷総資産)×100)

2023年2月期末時点で32.8%と前期末(32.0%)から0.8ポイント増加しています。

これは主に、短期借入金が前期末比で803百万円増加した一方、支払手形及び買掛金が2,028百万円減少、未払法人税等が696百万円減少し、

流動負債が合計で1,649百万円減少したことによるものです。

自己資本比率の数値としてはまだ問題ないレベルです。(20%以上を安全圏内としています。)

<キャッシュ・フロー>2023年2月期累計のキャッシュ・フロー(以下、CF)の状況

- フリーCF(営業活動によるCFと投資活動によるCFを合計した金額 ※2)1,154百万円の支出

- 営業活動によるCF 1,916百万円の収入(前年同期 4,632百万円の収入)

- 投資活動によるCF 3,070百万円の支出(同 7,835百万円の支出)

※2 フリーCFの説明:

- プラスの場合:会社が自由に使える資金が増える。

- マイナスの場合:会社が自由に使える資金が減る。

前期(2022年2月期累計)のフリーCF(3,203百万円の支出)から2,049百万円増加しています。

営業活動によるCFの主な内訳(百万円):

- 税金等調整前当期純利益 1,529

- 売上債権の増減額(△は増加) 1,598

- 仕入債務の増減額(△は減少)△2,033

投資活動によるCFの主な内訳(百万円):

- 無形固定資産の取得による支出 △835

- 投資有価証券の取得による支出 △817

- 連結の範囲の変更を伴う子会社株式の取得による支出 △862

【今期(2024年2月期通期)業績の見通し】

紙本から電子書籍への移行については、不可逆的なトレンドとして進展しており、中長期的な観点における電子書籍市場の拡大傾向は継続するものと見込んでいます。

また、デジタルとフィジカルの一層の融合が進む中、同社の主力事業である取次事業に期待される役割の変化やFanTop、縦スクロールコミック等、子会社を含めた事業戦略の中で新たなビジネスチャンスも拡大していくことを見込んでいます。

こうした環境の変化を捉え、同社グループは自らのDXへの挑戦と実践によって、業界の課題の解決を目指し、多様なステークホルダーの多様な価値観に応じたプロダクトやサービスを提供していくことこそが同社グループの存在意義であり、提供価値であると認識しています。

これらを踏まえ、2024年2月期における電子書籍取流通事業は、電子書籍市場の拡大基調に合わせて堅調な成長が持続することを見込んでいますが、

主要取引先であった「LINEマンガ」向けのバックエンド業務移管の遅延による影響が残ることから、減収となる見込みです。

戦略投資事業のうち、FanTop事業についてはNFTデジタル特典付き出版物の流通量を増やすべく、さらなるサービス機能の拡充や取扱い企画の範囲の拡張を目指しています。

また、縦スクロールコミック事業については、世界的に急成長しているマーケットの動向を注視しつつ、

引き続きオリジナル作品の流通と海外作品の輸入を目的としてスタジオ制作会社との連携や、競争が激化しつつある原作の確保のため、自社IPの強化を目指しています。

具体的には、グループ会社の小説投稿サイトを運営するエブリスタで創出される原作・IPを活用し、縦スクロールコミック化や映像化等といったマルチメディア最適化を実現すべく、作品の長編化のサポートといった新たな仕組みを構築する計画です。

以上を踏まえて、2024年2月期の通期業績予想は、売上高1,000億円(前期比1.6%減)、営業利益2,000百万円(同16.4%減)、経常利益2,000百万円(同12.7%減)、当期純利益1,100百万円(同4.1%増)を見込んでいます。

株価指標と動向

【2023/4/14(金)終値時点の数値】

- 株価:1,520円

- 時価総額:2,346億円

- PER(株価収益率(今期予想)):21.3倍

PERは、同業で時価総額が近い、カドカワ(9468) 36.6倍、アルファポリス(9467) 18.1倍、インフォコム(4348) 30.3倍と比較すると、低めの水準です。

- PBR(株価純資産倍率):1.41倍

- 信用倍率(信用買い残÷信用売り残):7.26倍

- 年間配当金(会社予想):22円(年1回 2月)、年間利回り:1.44%(配当性向 30.8%)

配当金の利回り(予想)は1.44%で、東証プライムの単純平均 2.39%(4/13時点) と比較すると低い水準です。

表4のように、直近5年間の配当金は、1株当たり0~21円で推移しており、

配当性向は、最終赤字と無配の年を除き、20%程度で安定しています。

| 決算期 | 1株当たり 年間配当金 [円] | 配当性向 [%] |

| 2019年2月期 | 10.5 | ー (最終赤字) |

| 2020年2月期 | 13 | 20.1 |

| 2021年2月期 | 21 | 20.1 |

| 2022年2月期 | 21 | 21.1 |

| 2023年2月期 | 0 | ー |

この会社は、

株主に対する利益還元を重要な経営課題と認識するとともに、将来の持続的な成長に必要な設備投資等や経営基盤の強化も重要な経営目標として考えています。

そのため、内部留保を確保しつつ、財政状態及び業績動向等、経営状態を総合的に判断して利益配当を行っていくことを基本的な方針としています。

この方針に基づいて、配当及び自己株式の取得による総還元性向(※3)30%以上を念頭に置き、

今期(2024年2月期)の親会社株主に帰属する当期純利益予想額11.0億円に対する総還元性向30%を鑑みた結果、今期は剰余金の配当を22円を実施する予定です。

その結果、2024年2月期末時点で総還元性向は75.6%と想定しています。

※3:総還元性向=(配当支払総額+自己株式取得総額)/親会社株主に帰属する当期純利益

【直近の株価動向】

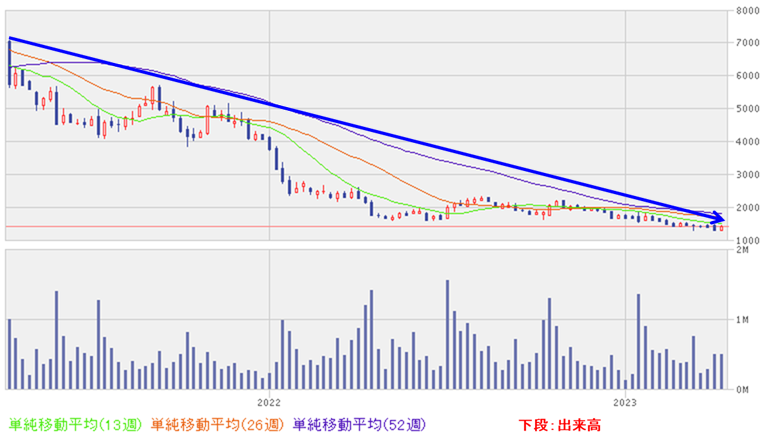

<週足チャート(直近2年間)>

週足ベースの株価は、ここ2年間はずっと下落トレンドで推移しており、

2年前の1/4程度まで落ち込んでいます。

<日足チャート(直近3か月間)>

直近の株価も、下落トレンドでしたが、

今回の自社株買い発表と2023年2月期決算発表の翌営業日(4/14)は、これらを好感され出来高を伴い買われ、前日比95円高(+6.67%)と急伸しました。

今後は、75日移動平均線(青線)を上抜け、上昇基調が継続するのか、急伸前の1,400円程度に戻っていくのか、要注目です。

まとめ

【業績】

- 前期(2023年2月期)の業績は、「LINEマンガ」向けのバックエンド業務が株式会社イーブックイニシアティブジャパンへ移管されたことや、前連結会計年度に一部書店の大型キャンペーンが実施されたことの反動減があり、

前期比 減収減益で、売上高は微減、利益面は1~3割強の減益で着地。 - 今期(2024年2月期)の業績予想は、中長期的な観点における電子書籍市場の拡大傾向は継続するが、主要取引先であった「LINEマンガ」向けのバックエンド業務移管の遅延による影響が残ることから、減収となる見込みで、

前期比 減収減益で、売上高は微減、利益面は営業利益と経常利益は1割強の減益、純利益は微増の増益を予想。

【株主還元】

- 配当利回り(会社予想)は1.44%で、東証プライムの単純平均 2.39%(4/13時点) と比較すると低い水準。

- 直近5年間の配当金は、年間1株当たり0~21円で推移しており、

配当性向は、最終赤字と無配の年を除き、20%程度で安定して推移。 - 会社の方針は、配当及び自己株式の取得による総還元性向 30%以上を念頭に置き、利益配分を行っていく方針で、

2024年2月期は、この方針を大幅に超過し、総還元性向は75.6%を想定。

【自社株買い数量・流動性】

- 自社株買い数量は、発行済み株式総数(自己株式を除く)の1.0%とほどほどの数量。

今回の自社株買いで取得した株式は、全株消却の予定。 - 直近の出来高の5日平均は3,290百株、25日平均は1,401百株で、流動性はやや高い水準。

【株価モメンタム】

- 週足ベースの株価は、ここ2年間はずっと下落トレンドで推移しており、2年前の1/4程度まで落ち込んでいる。

- 直近の株価は、下落トレンドだったが、

今回の自社株買い発表と2023年2月期決算発表の翌営業日(4/14)は、これらを好感され出来高を伴い買われ、前日比 95円高(+6.67%)と急伸。 - 今後の株価は、75日移動平均線を上抜け、上昇基調を継続するのか、急伸前の1,400円程度に戻っていくのか要注目。

以上のことから、

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 業績 | ⭐⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐⭐ |

| 株価モメンタム | ⭐⭐⭐ |

| 自社株買い数量 | ⭐⭐⭐ |

| 流動性 | ⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐(中立) |

と判断しました。

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。