こんにちは!

直近で立会外分売の実施を発表した銘柄に関して、分売で買った場合、利益を得ることができるのか?直近の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証スタンダードから卸売業種の富士興産です。

最後までお付き合いいただけるとうれしいです!

- 立会外分売とは?

新規株主を増やすことを目的として、上場会社が大株主である銀行やオーナー経営者などの保有株を小口に分けて、証券取引所の立会外で不特定多数に売り出すこと。

取引開始前など取引時間外(=立会外)に売り出されることからこのように呼ばれる。- 立会外分売の魅力

- 前日終値より安く購入可能

- 立会外分配における買付側の購入価格は確定値段(1本値)で、分売実施日の前日終値よりディスカウントされるのが一般的。過去の例では、約3~5%のディスカウントで実施されています。

(ディスカウント率は取引所の規定により最大10%)

- 立会外分配における買付側の購入価格は確定値段(1本値)で、分売実施日の前日終値よりディスカウントされるのが一般的。過去の例では、約3~5%のディスカウントで実施されています。

- 買付手数料はかからない

- 立会外分売による買付は、通常の立会時間内の取引と種類が異なるため一般的に手数料はかからない。(売却時には通常の手数料が発生)

- 即日売却OK

- 立会外分売で取得した株式は、実施日(買付当日)から売却することが可能

- 前日終値より安く購入可能

- デメリット:抽選で外れることもある

- 買い申し込みが多いと、抽選ではずれて購入できないこともある。

立会外分売の概要

実施日や株数は以下です。実施予定日は幅があり、実際の実施日と分売値段は、会社側から実施日前日に発表があります。

分売数量は決まっていて、100株単位で最大5,000株まで購入できます。

12/1(木)の夕刻に、会社側からの適時開示で分売値段のお知らせがあります。このブログでも追記しますので、チェックしてくださいね💖

| 分売予定日 | 2022 年 12 月2日(金) (12/1決定) |

| 分売数量 | 430,000 株 (発行済み株式総数 8,743,907 株の約4.91%) |

| 分売値段 | 1,098 円 (12/1決定) |

| ディスカウント率 | 2.49 % (12/1決定) |

| 申込単位数量 | 100 株 |

| 申込上限数量 | 5,000 株 |

【立会外分売実施の目的】

- 同社株主から一定数量の売却意向が示され、検討した結果、同社株式の分布状況の改善及び流動性の向上を図るため

としています。

今回の分売数量は、発行済み株式総数の約4.91%と多い数量※1です。

※1:一概に言えませんが、目安として、5%以上:かなり多い、3%以上5%未満:多い、1%以上3%未満:ほどほど、1%未満:少ないとしています。

また、この銘柄の直近の出来高(売買が成立した株式の数量)の5日平均は169百株、25日平均は192百株(11/25時点)で、流動性は低い水準です。

そして、今回の分売数量(4,300百株)は、1日の出来高(25日平均:192百株)の約22倍ですので、この銘柄の通常の出来高からすると分売数量は多めといえます。

どんな会社?

エネルギーとグリーン商品を通じて、持続可能な社会に貢献するソリューション企業を目指している、石油製品等の仕入及び販売の石油事業を営んでいる会社です。

その他にも、ホームエネルギー事業(LPG・灯油等の家庭用燃料小売事業)、建設機械等のレンタル事業、メガソーラー発電による売電等の環境関連事業を展開しています。

事業セグメントは、「石油事業」、「ホームエネルギー事業」、「レンタル事業」及び「環境関連事業」の4つがあり、それぞれ、

- 石油事業

石油製品等の仕入及び販売 - ホームエネルギー事業

家庭用燃料の小口販売 - レンタル事業

建設機械等のレンタル業 - 環境関連事業

メガソーラーによる売電等

を行っています。

2022年3月期通期のセグメント別売上高構成比は、

- 石油事業 92.1%

- ホームエネルギー事業 3.2%

- レンタル事業 3.0%

- 環境関連事業 1.7%

となっており、「石油事業」が9割強を占めています。

直近の経営概況

【2023年3月期2Q(2022年4月~2022年9月)の経営成績】

(2022年10月31日発表)

| 決算期 | 売上高 [億円] (前年 同期比 [%]) | 営業利益 [百万円] (同) | 経常利益 [百万円] (同) | 親会社株主に 帰属する 当期純利益 [百万円] (同) |

| 2022年3月期 2Q累計 | 224 (37.3) | 135 (△57.9) | 171 (△66.3) | 84 (△78.2) |

| 2023年3月期 2Q累計 | 291 (29.7) | 153 (14.0) | 165 (△3.5) | 163 (92.7) |

| 2023年3月期 通期会社予想 | 730 (20.7) | 680 (31.3) | 740 (28.2) | 530 (△74.0) |

| 通期予想に対する 2Qの進捗率[%] | 39.9 | 22.5 | 22.2 | 30.7 |

表2の通り、前年同期比 増収増益で、売上高は3割増、利益面は営業利益は1割強増、経常利益は微減、純利益は9割強の増益でした。

2023年3月期通期の業績予想は、前期比 増収増益で、売上高は2割増、利益面は営業利益と経常利益は3割程度の増益ですが、純利益は、前期の特別利益に船橋土地・建物の売却益1,771百万円計上の反動減があり、7割強の減益を予想しています。

通期予想に対する進捗率は、2Q終了時点で、売上高は4割、利益面は2~3割ですが、

同社は冬季に需要が増加する灯油・A重油(主として燃料に用いられる重質の石油製品の一つ)が中心であるため業績に季節的変動があり、売上高・利益ともに1・2Qが少なく、3・4Qが多くなる傾向にあり、計画通りの進捗です。

【2023年3月期2Qの状況、経営成績の要因】

石油業界は、国内需要は一部の油種に回復の動きがあったものの、石油製品全体では本格的な需要の回復には至らず前年並みの需要にとどまりました。

このような厳しい経営環境の下で、石油事業では、新規顧客の獲得に努め、引き続き増販と徹底したマージン管理を行い収益の改善を図りました。

また、ホームエネルギー事業では、増加した仕入コストを製品販売価格への転嫁に努める一方、将来の安定的な収益基盤構築のため、積極的な新規投資により供給戸数の拡大を図りました。

レンタル事業では、顧客ニーズにあわせた営業活動の継続とレンタル建設機材のラインナップ拡充に力を注ぎました。

これにより、ホームエネルギー事業、レンタル事業の各事業においては、前年同期を上回る業績をあげることが出来ました。

この結果、当2Q連結累計期間の業績は、売上高は、石油事業における販売数量の増加と原油価格高騰に伴う製品販売価格の上昇により前年同期比29.7%増となりました。

損益面では、レンタル事業の好調などにより、売上総利益は同1.6%増となりましたが、買収による取得関連費用もあり、営業利益は同14.0%増にとどまりました。

また、経常利益は、2022年3月に千葉県船橋市に所有していた土地・建物の譲渡による賃貸料減少等により、同3.5%減となりましたが、

親会社株主に帰属する四半期純利益は、受取保険金の増加や前年には公開買付対応費用の計上という特殊事情もあったことから、同92.7%増となりました。

また、当2Q連結累計期間における業績の計画対比は、石油事業が計画を下回ったものの、ホームエネルギー事業、レンタル事業、環境関連事業の各事業においては計画を上回る業績をあげており、

グループ全体での営業利益は買収にかかる取得関連費用を除くと計画通りに進捗しており、親会社株主に帰属する当期純利益は計画を上回りました。

【セグメント別の業績】

| セグメント | 売上高 [億円] (前年同期比 増減率[%]) | 営業利益 [百万円] (同) |

| 石油 | 268 (31.4) | △135 (前年同期 △85百万円) |

| ホームエネルギー | 6.9 (12.7) | △8 (前年同期 △53 百万円) |

| レンタル | 10.3 (10.3) | 177 (16.2) |

| 環境関連 | 5.6 (14.6) | 120 (±0) |

セグメント別の売上高は表3のようになっています。

主力の「石油事業」は前年同期比 増収で赤字幅拡大、

「ホームエネルギー事業」は増収で赤字幅縮小、

「レンタル事業」は増収増益、

「環境関連事業」は増収で前期並みの利益でした。

セグメント毎の状況は以下です。

<石油事業>

売上高は、増販施策の実施により、同社の主力商品である中間三品(灯油・軽油・A重油)の販売数量は前年同期比115%となり、アスファルトも需要期である8月以降は国内需要を上回りました。

また、製品販売価格も上昇したことから前年同期比31.4%増となりました。

営業利益はマージンの改善に努めたものの急激な円安による仕入コストの上昇に価格転嫁が間に合わず収益を圧迫しました。

さらに買収による取得関連費用の負担が加わり、同50百万円減少して135百万円の損失となりました。

<ホームエネルギー事業>

上昇した製品仕入価格の製品販売価格への転嫁と商品の供給体制維持に努めました。また、将来の収益獲得に向けた新規顧客獲得のための新規投資、顧客が安全に利用するための保安投資に力を入れました。

この結果、当2Q連結累計期間の業績は、売上高は販売価格上昇により前年同期比12.7%増となりました。

営業利益は増加した仕入コストの転嫁と投資経費の減少などの影響により同45百万円増加の8百万円の損失となりました。

<レンタル事業>

公共工事の増加の機会を素早く捉え、レンタル建設機材需要の取り込みに最大限の注力しました。

また、きめ細かい営業活動により顧客毎のニーズを捉え、販売に繋げるとともに、レンタル建設機材のラインナップ拡充にも努めてきました。

この結果、当2Q連結累計期間の業績は、売上高は前年同期比10.3%増となり、営業利益は同16.2%増となりました。

<環境関連事業>

メガソーラー発電事業は、期首より好天が続いていましたが、夏場以降天候不順が続いたことにより前年同期を下回る発電量となりました。

また、グリーン商品であるアドブルー(※2)の販売は、公共工事減少等による需要減少により販売数量が前年同期を下回りました。

当2Q連結累計期間の業績は、売上高は、アドブルーの仕入コストの増加を販売価格へ転嫁したことにより、前年同期比14.6%増となりました。

また、営業利益は、メガソーラー発電事業における売電収入の減少があったものの、アドブルー販売においてマージンの向上に努めたことにより、ほぼ前年並みの120百万円となりました。

※2 アドブルー(AdBlue):ディーゼル車の排ガス中の窒素酸化物(NOx)を無害化する「SCRシステム」に使われる高品位尿素水

【財政面の状況】

<自己資本比率>(自己資本(総資本-他人資本)÷総資産)×100)

2023年3月期2Q末時点で55.7%と前期末(48.8%)から6.9ポイント増加しました。

これは主に、支払手形及び買掛金が前期末比で2,226百万円減少し、流動負債が減少したことによるものです。

自己資本比率の数値としては問題ないレベルです。(20%以上を安全圏内としています。)

<キャッシュ・フロー>2023年3月期2Q累計のキャッシュ・フロー(以下、CF)の状況

- フリーCF(営業活動によるCFと投資活動によるCFを合計した金額 ※3)441百万円の支出

- 営業活動によるCF 111百万円の収入(前年同期 681百万円の支出)

- 投資活動によるCF 552百万円の支出(同 389百万円の支出)

※3 フリーCFの説明:

- プラスの場合:会社が自由に使える資金が増える。

- マイナスの場合:会社が自由に使える資金が減る。

前期(2022年3月期2Q累計)のフリーCF(1,070百万円の支出)から629百万円増加しています。

営業活動によるCFの主な内訳(百万円):

- 減価償却費 371

- 売上債権の増減額(△は増加) 2,265

- 仕入債務の増減額(△は減少) △2,228

投資活動によるCFの主な内訳(百万円):

- 有形固定資産の取得による支出 △465

- 有形固定資産の売却による収入 62

- 無形固定資産の取得による支出 △159

【今期(2023年3月期通期)業績の見通し】

2022年10月3日付で環境開発工業株式会社の自己株式を除く発行済みの全株式を取得しました。

これによる2023年3月期の通期連結業績予想は、現在精査中であり、業績に影響が見込まれる場合は、速やかに開示する予定です。

株価指標と動向

【2022/11/25(金)終値時点の数値】

- 株価:1,209円

- 時価総額:105億円

- PER(株価収益率(今期予想)):17.2倍

PERは、同業で時価総額が近い、サンリン(7486) 12.6倍、カメイ(8037) 4.1倍、ミツウロコグループ(8131) 23.8倍と比較すると、中間的な水準です。

- PBR(株価純資産倍率):0.84倍

- 信用倍率(信用買い残÷信用売り残):22.6倍

- 年間配当金(会社予想):81円(年2回 9月 28円、3月 53円)、年間利回り:6.69%(配当性向 100%)

| 決算期 | 1株当たり 年間配当金 [円] | 配当性向 [%] |

| 2018年3月期 | 16 | 19.1 |

| 2019年3月期 | 16 | ー (最終赤字) |

| 2020年3月期 | 16 | 23.0 |

| 2021年3月期 | 103 (内 特別配当 80円) | 129 |

| 2022年3月期 | 109 (内 特別配当 44円) | 36.7 |

配当利回りは6.69%で、東証スタンダードの単純平均2.19%(11/25時点) と比較すると3倍の高い水準です。

表4のように、直近5年間の配当金は、年間1株あたり16~109円で推移しており、2020年3月期までは同額でしたが、それ以降は特別配当を除くと実質的に連続増配継続中です。

また、配当性向は20%弱~130%で推移しています。

この会社は、

株主への利益還元を経営上の重要課題であるとの認識のもと、中長期的な視野に立った投資により企業価値を増大させ、積極的な利益還元を行うことを基本方針としています。

また、中間と期末の年2回の剰余金の配当を実施していく方針です。

これに基づき、2022年3月期から2024年3月期の中期経営計画期間中は、総還元性向100%を目安とした株主還元を実施する方針です。

【直近の株価動向】

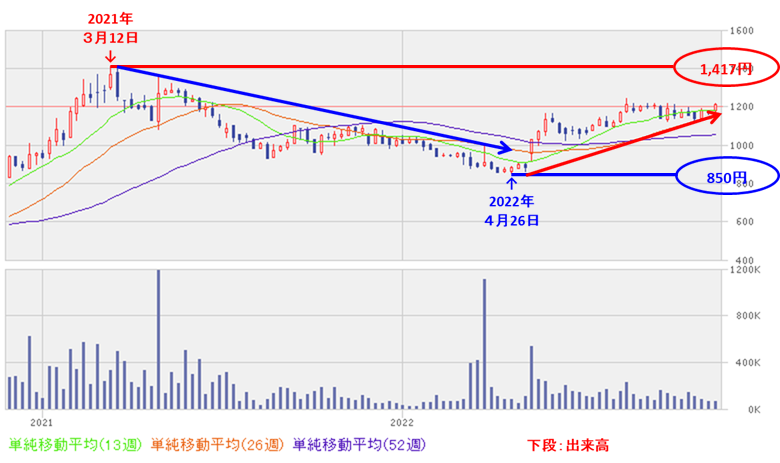

<週足チャート(直近2年間)>

週足ベースの株価は、2021年3月に高値(1,417円)をつけた後は、下落基調で推移し、今年4月下旬に安値(850円)をつけました。

しかしその後は上昇に転じ、全ての移動平均線を上抜けてきています。

<日足チャート(直近3か月間)>

直近の株価は、ほぼ1,120~1,220円の狭い範囲のレンジ内で推移しています。

今後はこのレンジを上抜けるのか、下抜けるのか要注目です。

まとめ

【業績】

- 今期(2023年3月期)2Qの業績は、主力の石油事業における販売数量の増加と原油価格高騰に伴う製品販売価格の上昇により大幅増収となったが、環境開発工業株式会社の買収関連費用があり営業利益はそれほど伸びず、

前年同期比 増収増益で、売上高は3割増、利益面は営業利益は1割強増、経常利益は微減、純利益は9割強の増益の結果。 - 今期通期予想は、前期比 増収増益で、売上高は2割増、利益面は営業利益と経常利益は3割程度の増益ですが、純利益は、前期の特別利益に船橋土地・建物の売却益1,771百万円計上の反動減があり、7割強の減益を予想。

- その通期予想に対する進捗率は2Q終了時点で、売上高は4割、利益面は2~3割だが、

同社は業績に季節的変動があり、売上高・利益ともに1・2Qが少なく、3・4Qが多くなる傾向にあり、計画通りの進捗。

【株主還元】

- 配当利回り(予想)は6.69%で、東証スタンダードの単純平均 2.19%(11/25時点) と比較すると3倍の高い水準。

- 直近5年間の配当金は、年間1株当たり16~109円で推移しており、2020年3月期までは同額だが、それ以降は特別配当を除くと実質的に連続増配継続中。

- 会社の方針は、2022年3月期から2024年3月期の中期経営計画期間中は、総還元性向100%を目安とした株主還元を実施する方針。

【流動性・分売数量】

- 直近の出来高の5日平均は169百株、25日平均は192百株(11/25時点)で、流動性は低い水準。

- 分売数量は、発行済み株式総数の約4.91%と多い数量で、

この銘柄の1日の平均的な出来高の約22倍であり、それからすると多めの数量。

【株価モメンタム】

- 週足ベースの株価は、2021年3月に高値(1,417円)をつけた後は、下落基調で推移し、今年4月下旬に安値(850円)をつけた。

しかしその後は上昇に転じ、全ての移動平均線を上抜けてきている。 - 直近の株価は、ほぼ1,120~1,220円の狭い範囲のレンジ内で推移。

- 今後の株価は、このレンジを上抜けるのか、下抜けるのか要注目。

以上のことから、

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 業績 | ⭐⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐⭐⭐⭐ |

| 株価モメンタム | ⭐⭐⭐ |

| 流動性 | ⭐⭐ |

| 分売数量 | ⭐⭐ |

| 総合判定 | ⭐⭐⭐(中立) |

と判断しました。

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。