直近で今期業績予想の上方修正を発表した銘柄に関して、この発表のタイミングで株を買った場合、利益を得ることができるのか?

足元の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証プライムから機械業種の日立建機です。

最後までお付き合いいただけるとうれしいです!

「上方修正」とは?

企業が決算において以前掲げていた予想利益などの数字を引き上げることを指します。

売り上げ増加や環境改善など、想定していなかった要因によって従来予想以上の達成が見込まれるときに発表されます。

SMBC日興証券HPより

特に利益面が上方修正されると、1株当たり利益(EPS)が上昇する可能性が高くなりますので、

株主還元の方針で、配当性向を定めている会社は、配当性向が一定の場合、EPSが上昇すると1株あたりの配当金も高くなり、投資家が直接恩恵を受けることになります。

例えば、配当性向を30%と定めている会社が、当初の配当金予想は年間1株あたり30円(EPS=100円)だったとします。

この会社が、業績が好調なため上方修正をして、EPS予想が50%増額され、150円に修正されたとしましょう。

そうなった場合、配当金は配当性向30%と定めていますので、配当金も30円から45円(=150×0.3)と15円増額となり、配当金も1.5倍に増額されることになります。

また、配当金等のインカムゲインだけではなく、キャピタルゲイン(売買益)も得られる可能性は大です。

なぜかというと、上方修正を発表した会社の株は、業績が予想していた以上に良くなったため、株を買いたい投資家が増えますので、株価上昇の大きな要因になるわけです。

ただ時より、会社発表の上方修正後の経営数値がコンセンサス予想(マーケットにおいて支配的になっている予想(数値等))を下回る場合は、「失望売り」といわれ、大きく売り込まれ株価が下落するケースがありますので注意が必要です。

それでは、見ていきましょう!

上方修正の概要

2022年10月26日に、2023年3月期通期の業績予想の上方修正をしています。

2023年3月期通期の業績予想は表1です。

| 売上収益 [億円] | 調整後 営業利益 ※1 [億円] | 税引前 当期利益 [億円] | 親会社株主に 帰属する 当期利益 [億円] | 1株当たり 当期利益 [円] | |

| 前回(2022/7/28) 発表予想 | 10,400 | 940 | 900 | 570 | 268.05 |

| 今回修正予想 | 11,600 | 1,100 | 1,060 | 670 | 315.07 |

| 増減額 | 1,200 | 160 | 160 | 100 | ー |

| 増減率[%] | 11.5 | 17.0 | 17.8 | 17.5 | ー |

※1:この会社は「営業利益」に代え、「調整後営業利益」を連結経営成績に関する指標として用いており、

「調整後営業利益=(売上収益)ー(売上原価)ー(販売費及び一般管理費)」で計算している。

当初予想と比べ、売上高は1割強増、利益面は2割弱の増額修正をしています。

修正の理由は、

- 2023年3月期2Qの実績は、コンストラクションマイニング(採掘)の新車販売に加えて、部品サービスを中心としたバリューチェーン事業も前年同期比で好調に推移し、為替の円安影響も加わって、7月時点の計画を大きく上回った。

特に1Qにおいて発生した調達・物流の遅れによる事業影響は、2Qでは大きく改善した。 - 通期連結業績の見通しは、上期に加え下期も油圧シャベル需要は前年同期比で減少が続くと見ており、調達・物流リスクは潜在的に続くものと想定しているが、

上期の好調な実績を踏まえ、部品サービスを中心としたバリューチェーン事業が今後も伸長すること等を織り込み、上方修正した。 - 3Q以降の前提為替レートは、7月時点の公表値(米ドル 130円、ユーロ 140円、人民元 19.5円、豪ドル 90円)を据え置き。

としています。

配当金予想に関しても、未定だったものが、中間配当は1株当たり50円(前期比 5円増配)を確定し、期末配当は未定としています。

どんな会社?

建設機械・運搬機械及び環境関連製品等の製造・販売・レンタル・アフターサービスを行っている会社です。

事業内容は、主に以下の2つで構成されています。

- 建設機械ビジネスセグメント

油圧ショベル・超大型油圧ショベル・ホイールローダー等の製造・販売及びこれに関連する部品サービスの販売により建設機械に関連する一連のトータルライフサイクルの提供 - ソリューションビジネスセグメント

建設機械ビジネスセグメントに含まれないマイニング設備及び機械のアフターセールスにおける部品開発、製造、販売及びサービスソリューションの提供

2022年3月期通期のセグメント別売上高構成比は、

- 建設機械ビジネス 91.1%

- ソリューションビジネス 8.9%

となっており、「建設機械ビジネス」が9割強を占めています。

直近の経営概況

【2023年3月期2Q(2022年4月~9月)の経営成績】

(2022年10月26日発表)

| 決算期 | 売上収益 [億円] (前年 同期比[%]) | 調整後 営業利益 [億円] (同) | 税引前 利益 [億円] (同) | 親会社株主 に帰属する 当期利益 [億円] (同) |

| 2022年3月期 2Q累計 | 4,736 (31.3) | 381 (248) | 425 (790) | 318 (151倍) |

| 2023年3月期 2Q累計 | 5,789 (22.2) | 520 (36.7) | 551 (29.7) | 356 (11.9) |

| 2023年3月期 通期会社予想 (2022年10月26日 修正) | 11,600 (13.2) | 1,100 (17.6) | 1,060 (△4.4) | 670 (△11.6) |

| 通期予想に対する 2Qの進捗率[%] | 49.9 | 47.3 | 52.0 | 53.2 |

表2の通り、前年同期比 増収増益で、売上高は2割強増、利益面は1~4割弱の増益でした。

2023年3月期通期の業績予想は、上方修正後で、前期比 増収増益で、売上高は1割強増、利益面は調整後営業利益は2割弱増ですが、税引前利益と当期利益は微減~1割強の減益を見込んでおり、

その通期予想に対する進捗率は2Q終了時点で、売上収益、利益面ともに1/2程度でそこそこです。

【2023年3月期2Qの状況、経営成績の要因】

同社グループは、2023年3月期を最終年度とする3カ年の中期経営計画「Realizing Tomorrow’s Opportunities 2022 明日の好機をつかみとれ」において、

- バリューチェーン事業の強化

- お客様とあらゆる接点で進化したソリューションを提供

- 変化に強い企業体質の形成

- 北中南米全域で戦略を実現

の4つの経営戦略で、持続的な成長と企業価値の向上に取り組んでいます。

当2Q連結累計期間の油圧ショベル需要は、同社の予想通り前年同期比で減少となりました。

地域別の需要では、前年同期比で中国やロシアCISが大幅に減少し、日本や西欧、北米といった主要先進国地域も減少しました。

一方、マイニング需要は、高水準の資源価格を背景とした顧客の高い投資意欲や鉱山再稼働に伴う休車機のオーバーホール(メンテナンス)需要が継続していることから、堅調に推移しました。

このような環境下、同社の売上収益は、コンストラクション・マイニングの新車販売に加えて部品サービスを中心としたバリューチェーン事業も前年同期比で大きく増加した上、為替の円安影響等も加わって、前年同期比 22.2%増と伸長しました。

利益面は、調整後営業利益は、前2Qに計上した一過性の利益である米州向け販売価格決定による調整額がなくなり、鋼材価格を中心としたコスト増加がありましたが、売上収益の増加や為替影響等によって、同36.7%と大幅な増益となりました。親会社株主に帰属する四半期利益は、同11.9%増となりました。

【セグメント別の業績】

セグメント別の業績は、表3の結果になりました。

| セグメント | 売上高 [億円] (前年 同期比[%]) | 調整後 営業利益 [億円] (同) |

建設機械 ビジネス | 5,195 (20.7) | 474 (36.8) |

| ソリューション ビジネス | 625 (40.3) | 46.8 (34.9) |

2つの事業ともに前年同期比増収増益で好調でした。

セグメント別の状況は以下です。

<建設機械ビジネス>

当1Qにおいて発生した調達・物流の遅れによる事業影響は、当2Qでは大きく改善しました。

また今年度から本格的に独自展開を開始した米州事業も見直し以上に好調に立ち上がり、各地の旺盛な受注にも支えられ、

コンストラクション・マイニングの新車販売だけでなく部品サービスを中心としたバリューチェーン事業も好調に推移し、前年同期比で大きく伸長しました。

<ソリューションビジネス>

当2Q連結累計期間の売上収益は、マイニングの市場環境が堅調に推移したことに為替影響が加わり前年同期比 40.3%増となりました。

調整後営業利益は、鋼材価格を中心としたコスト増加の影響を受けたものの、売上収益の増加と為替影響等により同34.9%増となりました。

【財政面の状況】

<自己資本比率>(自己資本(総資本-他人資本)÷総資産)×100)

2023年3月期2Q末時点で43.1%と前期末(43.4%)から0.3ポイント低下しています。

自己資本比率の数値としては問題ないレベルです。(20%以上を安全圏内としています。)

<キャッシュ・フロー>2023年3月期2Q累計のキャッシュ・フロー(以下、CF)の状況

- フリーCF(営業活動によるCFと投資活動によるCFを合計した金額 ※2)144億円の支出

- 営業活動によるCF 75.0億円の収入(前期 280億円の収入)

- 投資活動によるCF 219億円の支出(同 158億円の支出)

※2 フリーCFの説明:

- プラスの場合:会社が自由に使える資金が増える。

- マイナスの場合:会社が自由に使える資金が減る。

前期(2022年3月期2Q累計)のフリーCF(122億円の収入)から266億円減少しています。

営業活動によるCFの主な内訳(億円):

- 四半期利益 382

- 棚卸資産の増減(△は増加) △432

- その他 △353

投資活動によるCFの主な内訳(億円):

- 有形固定資産の取得による支出 △213

- 有形固定資産の売却による収入 19.8

- 無形資産の取得による支出 △30.6

株価指標と動向

【2022/10/27(木)終値時点の数値】

- 株価:2,870円

- 時価総額:6,173億円

- PER(株価収益率):9.68倍

PERは、同業で時価総額が近い、コマツ(6301) 11.6倍、加藤製作所(6390) 0倍、竹内製作所(6432) 9.1倍と比較すると、中間的な水準です。

- PBR(株価純資産倍率):0.99倍

- 信用倍率(信用買い残÷信用売り残):7.45倍

- 年間配当金(予想):100円(年2回 9月 50円(確定)、3月 50円(予想))、年間利回り:3.48%(配当性向 31.7%)

| 決算期 | 1株当たり 年間配当金(円) | 配当性向 (%) |

| 2018年3月期 | 85 | 30.1 |

| 2019年3月期 | 100 | 31.0 |

| 2020年3月期 | 60 | 31.0 |

| 2021年3月期 | 20 | 41.1 |

| 2022年3月期 | 110 | 30.9 |

年利回りは3.48%で、東証プライムの単純平均 2.36%(10/26時点) と高い水準です。

表4のように、直近5年間の配当金は、年間1株当たり20~110円で推移しており幅がありますが、

配当性向は、30~40%でほぼ一定です。

この会社は、

財務体質の健全性の維持・強化、及び中長期的な事業戦略に基づいた技術開発・設備投資等、先行投資の実施計画を勘案しながら内部留保に努めるとともに、

連結業績に連動した剰余金の配当を原則として、中間と期末の2回に分けて同一年度に2度実施する方針であり、連結配当性向30%程度もしくはそれ以上を目指しています。

【直近の株価動向】

<週足チャート(直近2年間)>

週足ベースの株価は、2020年10月に安値(2,528円)をつけた後は上昇トレンドで推移し、2021年11月に高値(3,785円)をつけました。

しかしその後は調整し、下落基調で推移しています。

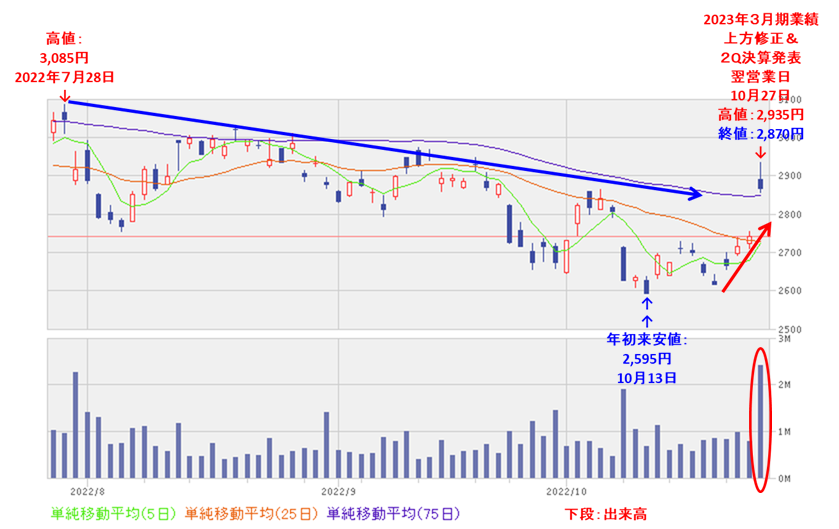

<日足チャート(直近3か月間)>

直近の株価は、7月下旬に高値(3,085円)をつけた後は、下落基調で推移していましたが、

10/13に年初来安値(2,595円)をつけ底打ちし、上昇に転じてきています。

そして今回の2023年3月期通期の業績上方修正と2Q決算が好感され、発表の翌営業日(10/27)は窓を開けて買われ、前日比 129円高(+4.71%)と急騰しました。

これで、全ての移動平均線を上抜けています。

今後は、直近の高値(3,085円)に向かって上昇していくのか、勢いが弱まり発表前の元の値に戻っていくのか要注目です。

まとめ

【上方修正のインパクト】

- 2023年3月期2Qの実績がコンストラクションマイニングの新車販売に加えて、部品サービスを中心としたバリューチェーン事業も前年同期比で好調に推移し、為替の円安影響も加わって計画を大きく上回った。

- 通期業績も、部品サービスを中心としたバリューチェーン事業が伸長することを織り込み、

前回予想と比べ、売上高は1割強増、利益面は2割弱の増額修正をし、インパクトはやや大きい。

【業績】

- 今期(2023年3月期)2Qの業績は、コンストラクション・マイニングの新車販売に加えて部品サービスを中心としたバリューチェーン事業も前年同期比で大きく増加した上、為替の円安影響等も加わって、

前年同期比 増収増益で、売上高は2割強増、利益面は1~4割弱の増益の結果。 - 今期の通期予想は、今回の上方修正後で、

前期比 増収増益で、売上高は1割強増、利益面は調整後営業利益は2割弱増だが、税引前利益と当期利益は微減~1割強の減益を見込んでいる。 - その通期予想に対する進捗率は、2Q終了時点で、売上収益、利益面ともに1/2程度でそこそこ。

【株主還元】

- 配当利回りは3.48%(予想)で、東証プライムの単純平均 2.36%(10/26時点) と比較すると高い水準。

- 直近5年間の配当金は、年間1株当たり20~110円で推移しており幅があるが、配当性向は、30~40%でほぼ一定。

- 会社の方針は、連結配当性向30%程度もしくはそれ以上を目指している。

【流動性】

- 直近の出来高の5日平均は11,638百株、25日平均は9,218百株で、流動性はかなり高い水準。(1,000百株を平均水準とした。)

【株価モメンタム】

- 週足ベースの株価は、2020年10月に安値(2,528円)をつけた後は上昇トレンドで推移し、2021年11月に高値(3,785円)をつけたが、その後は調整し、下落基調で推移。

- 直近の株価は、7月下旬に高値(3,085円)をつけた後は、下落基調で推移していたが、10/13に年初来安値(2,595円)をつけて底打ちし、上昇に転じてきている。

- 今回の2023年3月期通期の業績上方修正と2Q決算が好感され、

発表の翌営業日(10/27)は窓を開けて買われ、前日比 129円高(+4.71%)と急騰し、全ての移動平均線を上抜けた。 - 今後の株価は、直近の高値(3,085円)に向かって上昇していくのか、勢いが弱まり発表前の元の値に戻っていくのか要注目。

以上のことから、

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 上方修正の インパクト | ⭐⭐⭐⭐ |

| 業績 | ⭐⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐⭐ |

| 株価モメンタム | ⭐⭐⭐⭐ |

| 流動性 | ⭐⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐⭐(買い) |

と判断しました。

最後までご覧いただき、ありがとうございました。