直近で自己株式の取得を発表した銘柄に関して、この発表のタイミングで株を買った場合、利益を得ることができるのか?

足元の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証スタンダードから卸売業種の三共生興です。

最後までお付き合いいただけるとうれしいです!

「自社株買い」とは?

上場企業が自らの資金を使って、株式市場から自社の株式を買い戻すことをいう。

日本証券業協会HP 金融・証券用語集

自社の株を買った後は、

- 買い戻した株式を消却する。(無効とする。)

- 金庫株としてそのままにしておき、いずれ資金調達などの目的で売却する。

の2通りあります。

【自社株買いのメリットとデメリット】

<メリット>

- 発行済み株式数が減るため、会社の利益総額が変わらなければ、1株当たり利益(EPS)が増えるので、企業価値が上がる=株価が上がる可能性がある。

(配当とともに株主還元の一つ) - 配当金の支払いが少なくて済む。(企業側のメリット)

- 敵対的買収の防衛策(株価が上がって敵対企業が株を買いにくくなることと、市場に出回る株数の割合が少なくなるため)

- ROE(株主資本利益率:ROE = 当期純利益 ÷ 自己資本×100(%))が上がる。

- 自社株買いを行った場合、自己資金が減りますので、分母の「自己資本」が小さくなりROEが上がります。

- 株価は「割安」というメッセージを送ることができる。

- 自社の株が安い時に買った方が、購入資金が少なくて済みます。(企業側のメリット)

<デメリット>

- 自己資金が減り、設備投資などの自社の成長に回せる資金が少なくなる。

- 自己資本比率(自己資本(総資本-他人資本)÷総資産) ×100)が下がる。

などがあります。

それでは、見ていきましょう!

自社株買いの概要

会社から発表された自己株式取得の概要は、表1のようになっています。

株数と金額の上限が設定されていますが、株価が上がれば、取得に必要な金額も大きくなりますので、予定の取得株数よりも少なくなることが多いです。

| 自社株買い発表日 | 2022年6月29日(水) |

| 自社株買いを行う理由 | 経営環境の変化に対応した機動的な資本政策の遂行を可能とするため |

| 取得期間 | 2022年7月1日~ 2022年9月30日 |

| 取得株式の総数 | 普通株式 300 万株(上限) (発行済株式総数(自己株式を除く)に対する割合:6.74%) |

| 取得金額の総額 | 18.5 億円(上限) ※取得株数の上限で割ると1株あたり616円換算 |

| 取得方法 | 東京証券取引所における市場買付 |

自己株式の取得数量は、発行済み株式総数(自己株式を除く)の6.74%と自社株買いの数量としてはかなり多い数量(※1)です。

※1 一概に言えませんが、目安として、5%以上:かなり多い、3%以上5%未満:多い、1%以上3%未満:ほどほど、1%未満:少ないとしています。

直近の出来高(売買が成立した株式の数量)の5日平均は1,333百株、25日平均は537百株で、流動性はやや低い水準です(1,000百株を平均水準としています)。

どんな会社?

1920年の創業以来、常に繊維をフィールドにして社会に貢献し続け、2020年に創業100周年を迎え、

繊維に関わる、原材料の調達から製品の企画、生産、販売に至るまでのあらゆる分野で事業をしている商社です。

事業内容は、英国ブランド「DAKS」を軸に、各種繊維製品の企画、生産、販売、海外ブランド商品の輸入販売及びライセンスビジネスを主に行っているほか、

不動産賃貸事業、ビルメンテナンス事業等を展開しています。

事業セグメントは、以下の3つがあります。

- ファッション関連事業

ファッション製品の企画、生産、販売及び海外ブランド商品の輸入販売及びライセンスビジネス - 繊維関連事業

繊維衣料製品のOEM事業を中心とした繊維事業全般 - 不動産関連事業

同社及びグループ会社所有不動産の貸オフィス、貸ホール、貸ビルを中心とした賃貸事業、ビルメンテナンス事業、内装工事業

2022年3月期通期のセグメント別売上高構成比は、

- ファッション関連事業 44.2%

- 繊維関連事業 46.4%

- 不動産関連事業 9.4%

となっており、「ファッション関連事業」と「繊維関連事業」がほぼ半々になっています。

直近の経営概況

【2022年3月期(2021年4月~2022年3月)の経営成績】

(2022年5月13日発表)

| 決算期 | 売上高 [億円] (前期比[%]) | 営業利益 [百万円] (同) | 経常利益 [百万円] (同) | 親会社株主 に帰属する 当期純利益 [百万円] (同) |

| 2021年3月期 通期実績 | 171 (△26.5) | 1,956 (ー) | 2,704 (385) | 1,142 (△61.9) |

| 2022年3月期 通期実績 | 169 (△1.5) | 1,743 (△10.9) | 2,349 (△13.1) | 2,137 (87.1) |

| 2023年3月期 通期会社予想 | 170 (0.5) | 1,700 (△2.5) | 2.200 (△6.4) | 1,700 (△20.5) |

表2の通りで、前期比 減収減益で、売上高は微減、利益面は営業利益、経常利益は1割強減ですが、純利益のみは9割弱の増益の結果で着地しました。

2023年3月期通期の業績予想は前期比 増収減益で、売上高は微増、利益面は営業利益と経常利益は微減ですが、純利益は2割の減益を見込んでいます。

【2022年3月期通期の状況、経営成績の要因】

同社グループを取り巻く繊維・アパレル業界は、政府や自治体の緊急事態宣言やまん延防止等重点措置等の実施により、

商業施設の一部休業や営業時間短縮、外出自粛による消費低迷や購買志向の変化により、極めて厳しい状況が続いています。

このような状況のもと、同社グループは、更なる企業価値向上を目指し、3ヶ年の中期経営計画「CHALLENGE NEXT 100」を策定、

3つの基本戦略である「アジア市場」「DX推進」「全社戦略」を中心に、長年にわたり培ってきた経営資源を有効活用し、収益拡大に取り組んできました。

以上の結果、当連結会計年度における売上高は前期比1.5%減、営業利益は10.9%減、経常利益は13.1%減となりました。

特別利益として債務免除益など1,243百万円計上し、特別損失として商標権の減損損失など757百万円計上し、

また前期は使用権資産等の減損損失を計上したことなどにより、親会社株主に帰属する当期純利益は、前期比87.1%増となりました。

【セグメント別の業績】

| セグメント | 売上高 [百万円] (前期比 増減率[%]) | セグメント利益 [百万円] (同) |

| ファッション関連 | 7,482 (△1.4) | 1,430 (△1.5) |

| 繊維関連 | 8,446 (0.5) | 242 (△41.1) |

| 不動産関連 | 1,737 (△8.5) | 579 (△3.2) |

セグメント別の業績は表3のようになっています。

主力の「ファッション関連事業」は前期比 減収減益、

「繊維関連事業」は増収減益で売上高は微増で、セグメント利益は4割強の減収。

「不動産関連事業」は減収減益の結果でした。

各セグメントの状況は以下です。

<ファッション関連事業>

英国ブランド「DAKS」を軸に、国内をはじめ、中国・香港・マカオ・台湾・韓国・タイなどのアジア市場において、ブランド価値向上を重視し、EC販売の強化など、ブランドビジネスの展開拡大を図っている。

国内事業は、「DAKS」「LEONARD」を百貨店などに販売する国内子会社では、不採算店舗から撤退、プロパー販売を重視し、粗利率の向上に努めるなど、収益体質の強化策を推し進めたが、

新型コロナウイルス感染症の影響による消費低迷などにより、微増収。

人件費などの経費削減の効果が大きく増益となったが、

休業期間中の固定費の特別損失への振替額が前年同期に比べ少なかったことなどにより、前期並みの利益。

海外事業は、「DAKS」などを展開するアジア市場において、新規店舗をオープンするなど事業展開を拡大しているが、

新型コロナウイルス感染症の影響を大きく受けた地域もあり減収、

英国DAKS社の事務所移転などの経費削減の効果もあったが、微減益。

<繊維関連事業>

製品OEM事業は、依然として厳しい市況が続き、受注競争が加速する中、

販売面はアパレル商材以外の取り組みを強化し、生産面は顧客ニーズに対応した商品の供給体制を整備することにより、重点得意先との取引拡大を図っている。

新型コロナウイルス感染症の影響もあり、取引先各社が商品生産計画の見直しを行っている中、取引先とのより一層の取り組み強化に注力し、微増収。

人件費などの経費削減効果もあったが、為替によるコスト高の影響などにより前期並みの利益となり、

加えて、前連結会計年度は引当金の取り崩し益を計上しているため、結果として減益。

<不動産関連事業>

大阪の賃貸ビルをメインとして東京・横浜・神戸などの不動産賃貸事業は、稼働率は安定的に推移し、

イベントホール事業は、一定期間の営業自粛があった前連結会計年度に比してイベント数が増加したが、

内装工事事業は、新型コロナウイルス感染症の影響もあり工事件数が減少。

【財政面の状況】

<自己資本比率>(自己資本(総資本-他人資本)÷総資産)×100)

期末時点で77.7%と前期末(73.5%)から4.2ポイント増加しました。

自己資本比率の数値としては良好なレベルです。(20%以上を安全圏内としています。)

<キャッシュ・フロー>2022年3月期通期のキャッシュ・フロー(以下、CF)の状況

- フリーCF(営業活動によるCFと投資活動によるCFを合計した金額 ※3)1,932百万円の収入

- 営業活動によるCF 2,389百万円の収入(前期 2,502百万円の収入)

- 投資活動によるCF 457百万円の支出(前期 1,127百万円の収入)

※3 フリーCFの説明:

- プラスの場合:会社が自由に使える資金が増える。

- マイナスの場合:会社が自由に使える資金が減る。

前期(2021年3月期)通期のフリーCF(3,629百万円の収入)から1,697百万円減少しています。

営業活動によるCFの主な内訳(百万円):

- 税金等調整前当期純利益 2,836

- 減損損失 714

- 債務免除益 △941

投資活動によるCFの主な内訳(百万円):

- 有形固定資産の取得による支出 △33

- 投資有価証券の取得による支出 △401

【今期(2023年3月期通期)業績の見通し】

引き続き新型コロナウイルス感染症の影響が続くものと考えています。

また、原材料高、エネルギー価格の上昇などの影響を受け、物価高騰による消費マインドの冷え込みも懸念され、厳しい経営環境が続くものと想定しています。

このような状況の下、同社グループは、2024年3月期を最終年度とする中期経営計画「CHALLENGE NEXT 100」に基づき、

「アジア市場」「DX推進」「全社戦略」の基本戦略を軸に、長年にわたり培ってきた強みである経営資源を有効活用し、

戦略的な事業投資を行い、長期的視点でSDGs経営を推進し、持続可能な世界の実現を目指していく計画です。

株価指標と動向

【2022/6/30(木)終値時点の数値】

- 株価:635円

- 時価総額:368億円

- PER(株価収益率(今期予想)):16.6倍

PERは、同業で時価総額が近い、オンワードホールディングス(8016) 15.6倍と比較すると、やや高い水準です。

- PBR(株価純資産倍率):0.71倍

- 信用倍率(信用買い残÷信用売り残):8.22倍

- 年間配当金(予想):18円(年1回 3月)、年間利回り:2.83%(配当性向 47.1%)

| 決算期 | 1株当たり 年間配当金(円) | 配当性向(%) |

| 2018年3月期 | 15 | 37.1 |

| 2019年3月期 | 20 | 53.0 |

| 2020年3月期 | 20 | 29.2 |

| 2021年3月期 | 15 | 57.4 |

| 2022年3月期 | 24 | 48.8 |

配当利回りは2.83%で、東証スタンダードの単純平均2.16%(6/29時点) と比較すると高い水準です。

表4のように、直近5年間の配当金は、年間1株あたり15~24円で推移し、

配当性向は、30%~50数%程度と高めで推移しています。

この会社は、

株主への利益還元を経営上の最重要課題のひとつと位置づけ、経営方針「共生NEXT100」のもと、SDGs経営を実践し、社会に貢献することにより、企業価値向上を実現していく方針です。

具体的には、

- 配当方針及び利益処分案

同社の配当によって、より良い社会の実現に貢献するために、親会社株主に帰属する当期純利益ベースでの連結配当性向50%を目安としております。 - 自己株式取得

資本状況、業績動向、同社株価、成長投資機会、資本効率などを考慮し、

経営環境を取り巻く諸環境を勘案のうえ、機動的に対応する。

としています。

【直近の株価動向】

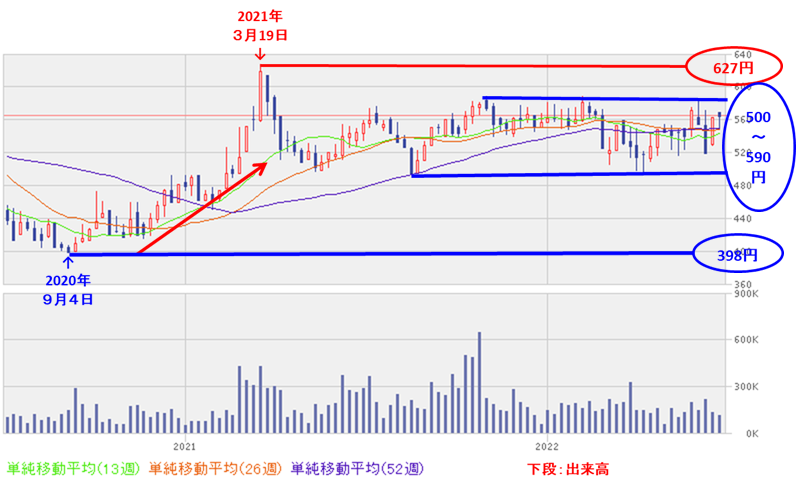

<週足チャート(直近2年間)>

週足ベースの株価は、一昨年9月の安値(398円)から上昇し、昨年3月に高値(627円)をつけました。

しかしその後は調整し、直近では500~590円程度のレンジ内での動きとなっています。

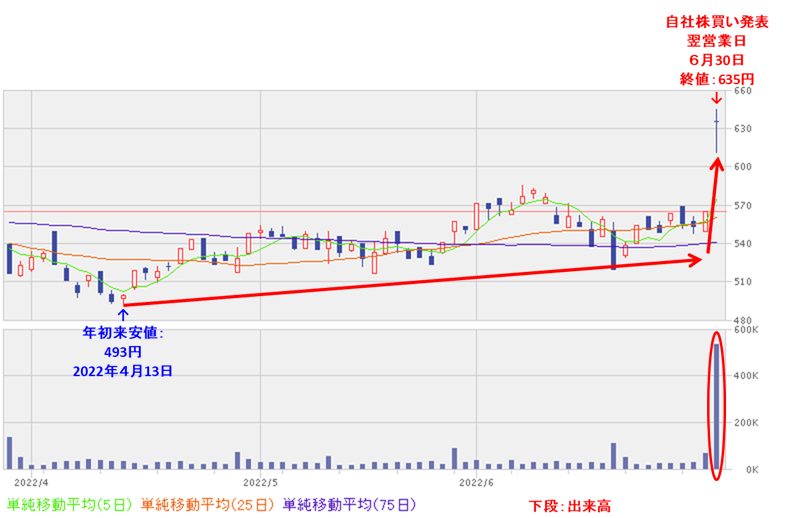

<日足チャート(直近3か月間)>

直近の株価は、4月中旬に年初来安値(493円)をつけた後は、高値切り上げ安値切り上げの上昇トレンドで推移しており、

今回の自社株買い発表の翌営業日(6/30)は窓を開けて買われ、前日比 70円高(+12.3%)まで急伸しました。これで、昨年3月の高値(627円)を上抜けてきています。

今後は、この高値(627円)を下回らずキープし、更なる高値を目指していくのか、割り込んで、元の値に戻っていくのか要注目です。

まとめ

【業績】

- 前期(2022年3月期)通期の業績は、新型コロナウイルス感染症の影響による消費低迷などを受け、

前期比 減収減益で、売上高は微減、利益面は営業利益、経常利益は1割強減だが、純利益は特別利益として債務免除益などがあり、9割弱の増益の結果で着地。 - 今期(2023年3月期)通期予想は、2024年3月期を最終年度とする中期経営計画「CHALLENGE NEXT 100」に基づき、

「アジア市場」「DX推進」「全社戦略」の基本戦略を軸に、長年にわたり培ってきた強みである経営資源を有効活用し、

前期比 増収減益で、売上高は微増、利益面は営業利益と経常利益は微減、純利益は2割の減益を予想。

【株主還元】

- 配当利回りは2.83%で、東証スタンダードの単純平均 2.16%(6/29時点) と比較すると高い水準。

- 直近5年間の配当金は、年間1株あたり15~24円で推移。

- 配当性向は、30%~50数%程度と高めで推移。

会社の方針は、連結配当性向50%を目安としている。

【流動性・自社株買い数量】

- 直近の出来高の5日平均は1,333百株、25日平均は537百株で、流動性はやや低い水準。

- 自社株買い数量は、発行済み株式総数(自己株式を除く)の6.74%とかなり多い数量。

【株価モメンタム】

- 週足ベースの株価は、一昨年9月の安値(398円)から上昇し、昨年3月に高値(627円)をつけたが、その後は調整し、直近では500~590円程度のレンジ内での動き。

- 直近の株価は、4月中旬に年初来安値(493円)をつけた後は、高値切り上げ安値切り上げの上昇トレンドで推移しており、

今回の自社株買い発表の翌営業日(6/30)は窓を開けて買われ、前日比 70円高(+12.3%)まで急伸。これで、昨年3月の高値(627円)を上抜けてきています。 - 今後の株価は、この高値(627円)を下回らずキープし、更なる高値を目指していくのか、割り込んで、元の値に戻っていくのか要注目。

以上のことから、

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 業績 | ⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐⭐⭐ |

| 株価モメンタム | ⭐⭐⭐⭐ |

| 流動性 | ⭐⭐⭐ |

| 自社株買い数量 | ⭐⭐⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐(中立) |

と判断しました。

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。