こんにちは!

直近で立会外分売の実施を発表した銘柄に関して、分売で買った場合、利益を得ることができるのか?直近の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証グロースから情報・通信業種のPostPrimeです。

最後までお付き合いいただけるとうれしいです!

- 立会外分売とは?

新規株主を増やすことを目的として、上場会社が大株主である銀行やオーナー経営者などの保有株を小口に分けて、証券取引所の立会外で不特定多数に売り出すこと。

取引開始前など取引時間外(=立会外)に売り出されることからこのように呼ばれる。- 立会外分売の魅力

- 前日終値より安く購入可能

- 立会外分配における買付側の購入価格は確定値段(1本値)で、分売実施日の前日終値よりディスカウントされるのが一般的。過去の例では、約3~5%のディスカウントで実施されています。

(ディスカウント率は取引所の規定により最大10%)

- 立会外分配における買付側の購入価格は確定値段(1本値)で、分売実施日の前日終値よりディスカウントされるのが一般的。過去の例では、約3~5%のディスカウントで実施されています。

- 買付手数料はかからない

- 立会外分売による買付は、通常の立会時間内の取引と種類が異なるため一般的に手数料はかからない。(売却時には通常の手数料が発生)

- 即日売却OK

- 立会外分売で取得した株式は、実施日(買付当日)から売却することが可能

- 前日終値より安く購入可能

- デメリット:抽選で外れることもある

- 買い申し込みが多いと、抽選ではずれて購入できないこともある。

立会外分売の概要

実施日や株数は以下です。販売価格は、会社側から実施日前日に発表があります。

分売数量は決まっていて、100株単位で最大10,000株まで購入できます。

7/22(火)の夕刻に、会社側からの適時開示で分売値段のお知らせがあります。このブログでも追記しますので、チェックしてくださいね💖

| 分売予定日 | 2025年7月23日(水) |

| 分売数量 | 500,000 株 (発行済み株式総数 10,101,100 株の約4.95%) |

| 分売値段 | 620 円 (7/22決定:終値 639 円) |

| ディスカウント率 | 2.97 % (7/22決定) |

| 申込単位数量 | 100 株 |

| 申込上限数量 | 10,000 株 |

【立会外分売実施の目的】

- 株式の流動性の向上、株主数の増加、及び株式の分布状況の改善を図ることを目的として行うもの

としています。

今回の分売数量は、発行済み株式総数の約4.95%と多い数量(※1)です。

※1:一概に言えませんが、目安として、5%以上:かなり多い、3%以上5%未満:多い、1%以上3%未満:ほどほど、1%未満:少ないとしています。

また、この銘柄の流動性は、直近の出来高(売買が成立した株式の数量)の5日平均は659百株、25日平均は660百株(7/11時点)で、流動性は低い水準です。

そして、今回の分売数量(5,000百株)は、1日の出来高(25日平均:660百株)の約7.6倍で、この銘柄の平均的な出来高からすると分売数量はほどほどといえます。

どんな会社?

「お金に関する情報が集まるプラットフォーム」として、「お金」にまつわる情報交換ができるコミュニティを提供している会社です。

事業内容は、金融・経済情報プラットフォーム事業の主力として、SNS「PostPrime」を運営しています。

事業セグメントは、サービス別のセグメントから構成されており、「金融・経済情報プラットフォーム事業」及び「取引プラットフォーム事業」の2つがあり、それぞれ、

- 金融・経済情報プラットフォーム事業

主力事業のSNS「PostPrime」を運営 - 取引プラットフォーム事業

取引プラットフォームの調査及び運営に向けた開発

を行っています。

2025年5月期通期のセグメント別売上高構成比は、

- 金融・経済情報プラットフォーム事業 100%

- 取引プラットフォーム事業 0%

となっており、「金融・経済情報プラットフォーム事業」が100%を占めています。

直近の経営概況

【2025年5月期(2024年6月~2025年5月)の経営成績】

(2025年7月11日発表:日本基準(連結))

| 決算期 | 売上高 [億円] (前期比 増減率 [%]) | 営業 利益 [百万円] (同) | 経常 利益 [百万円] (同) | 親会社株主 に帰属する 当期純利益 [百万円] (同) |

| 2024年5月期 通期実績 (非連結) | 945 (20.1) | 351 (42.1) | 383 (47.3) | 263 (41.4) |

| 2025年5月期 通期実績 | 897 (△5.0) | 183 (△47.8) | 175 (△54.3) | 87 (△66.9) |

| 2026年5月期 通期会社予想 | 1,389 (54.8) | 52 (△71.5) | 54 (△68.9) | 35 (△59.1) |

表2の通り、前期は非連結決算だったため単純比較はできませんが、前期比 減収減益で、売上高は1割弱減、利益面は5割弱~7割弱減で着地しました。

今期(2026年5月期)通期の業績は、前期比 増収減益で、売上高は5割強増、利益面は6~7割強減を見込んでいます。

【2025年5月期通期の状況、経営成績の要因】

同社グループでは、中長期的な企業価値の向上と持続的成長の実現に向け、同社グループが主力事業として運営するSNS「PostPrime」を中心として、より多くのユーザーに利用してもらうようにするため、

ユーザーにとって魅力的かつ有益な新機能や新サービスの開発に継続的に取り組みました。

業績のサマリーとしては、リリース遅延等の影響により、IZANAVI(株式投資AIツール)・プライムPlusが限定的な収益貢献となりました。

一方で、前期は社内体制の整備・システム開発等への投資を行い、新事業の取引プラットフォームリリースへ向けた商品先物取引業の許可を取得しました。

人件費に関しては、引き続き新規人材採用を増やし、今後の成長投資に費用を計上しています。

これらの結果、当期の業績は、表2の数値の前期比 減収減益(前期の非連結決算との比較)となっています。

【セグメント別の業績】

各セグメント別の業績は、表3の結果になりました。

| セグメント | 売上高 [百万円] | 営業 利益 [百万円] |

| 金融・経済情報 プラットフォーム | 897 | 281 |

| 取引 プラットフォーム | ー | △118 |

各セグメント別の状況は以下になっています。

<金融・経済情報プラットフォーム事業>

当連結会計年度においては、プライムPlus、IZANAVIをリリースしました。

プライムPlusでは、各クリエイターが複数のプライム登録価格を設定し、それぞれのプライム登録者に対し異なるコンテンツを提供することを可能としています。

また、IZANAVIでは、AIが機械学習した過去のマーケットデータに基づくチャートパターン等の情報をユーザーに提供する機能です。

これらにより、SNS「PostPrime」の有用性・利便性を一層高め、同社グループのサービスをより幅広く活用してもらうことを目指しています。

<取引プラットフォーム事業>

当連結会計年度より開始した新規事業であり、2024年10月にTakaTrade株式会社(旧 PostPrime Trading株式会社)を設立し、

取引プラットフォームの調査及び運営に向けた開発を開始しました。

【財政面の状況】

<自己資本比率>(自己資本(総資本-他人資本)÷総資産)×100)

2025年5月期末時点で79.4%と前期末(67.6%)から11.8ポイント増加しました。

主な負債と純資産の、前期末比の増減は以下となっています。(単位:百万円)

- 負債 △155

- 流動負債 △155

(内訳)未払消費税等 △92.7、未払消費税等 △30.3、契約負債 △33.8

- 流動負債 △155

- 純資産 +129

- 株主資本 +129

(内訳)資本金 +20.8、資本剰余金 +20.8、利益剰余金 +87.3

- 株主資本 +129

自己資本比率の数値としては問題ないレベルです。(20%以上を安全圏内としています。)

<キャッシュ・フロー>2025年5月期通期のキャッシュ・フロー(以下、CF)の状況

- フリーCF(営業活動によるCFと投資活動によるCFを合計した金額 ※2)46.7百万円の支出

- 営業活動によるCF 43.8百万円の支出(前期 320百万円の収入)

- 投資活動によるCF 2.8百万円の支出(前期 109百万円の収入)

※2 フリーCFの説明:

- プラスの場合:会社が自由に使える資金が増える。

- マイナスの場合:会社が自由に使える資金が減る。

前期(2024年5月期)通期のフリーCF(429百万円の収入)から476百万円減少しています。

営業活動によるCFの主な内訳(百万円):

- 税金等調整前当期純利益 175

- 契約負債の増減額(△は減少) △33.8

- 未払消費税等の増減額(△は減少) △24.5

投資活動によるCFの主な内訳(百万円):

- 有形固定資産の取得による支出 △1.1

- 差入保証金の差入による支出 △1.7

【今期(2026年5月期通期)業績の見通し】

同社グループは、ライブ配信、動画、音声、画像およびテキストという様々なコンテンツが投稿可能なSNS運営に関する改善活動に加えて、

TakaHealth(「歩く」「寝る」でコインがたまるポイ活アプリ)などの新たなコンテンツのリリースによる、持続的な成長を目指す方針です。

引き続き、クリエイターによるコンテンツが各種法令に抵触しないようにするとともに、誹謗中傷等公序良俗に反する投稿等についてのモニタリング体制の構築、運用を強化することで、より質の高いコンテンツからなるSNSとなることを追求していく方針です。

また、新事業領域として、商品CFD取引プラットフォームのサービスリリースによりユーザーに対して新たな付加価値の提供を目指していく計画です。

費用面は、今期は新規事業の取引プラットフォームリリース後の投資を加速し、

人件費・マーケティング費・品質改善費などを計上する計画です。

これらの事業展開を踏まえ、2026年5月期の連結業績は、表2の数値の前期比 増収減益を見込んでいます。

株価指標と動向

【2025/7/11(金)終値時点の数値】

- 株価:735円

- 時価総額:74.2億円

- PER(株価収益率(今期予想)):207倍

PERは、同業で時価総額が近い、モイ(5031) 35.7倍、アイティメディア(2148) 20.9倍、NOTE(5243) 214倍と比較すると、高い水準です。

- PBR(株価純資産倍率):7.47倍

- 信用倍率(信用買い残÷信用売り残):ー(信用売り残無し)

- 年間配当金(会社予想):0円(無配)、利回り:ー

表4のように、直近4年間の配当金は、上場来無配を継続中です。

| 決算期 | 1株当たり 年間配当金 [円] | 配当性向 [%] |

| 2022年5月期 | 0 | ー |

| 2023年5月期 | 0 | ー |

| 2024年5月期 | 0 | ー |

| 2025年5月期 | 0 | ー |

この会社は、

株主に対する利益還元と同時に、財務体質の強化及び競争力の確保を経営の重要課題と位置づけています。

現時点では、同社は成長過程にあると考えており、内部留保の充実を図り、事業拡大と事業の効率化のための投資に充当していくことが株主に対する最大の利益還元に繋がると考えています。

このことから、創業以来配当は実施しておらず、今後においても当面の間は内部留保の充実を図る方針です。

将来的には、各事業年度の経営成績を勘案しながら株主への利益還元を検討していく方針ですが、現時点においては配当実施の可能性及びその実施時期等については未定です。

【直近の株価動向】

<週足チャート(直近2年間)>

2024年6月の新規上場後に一気に上昇し、その翌月に上場来高値(1,427円)をつけましたが、

その後は急速に下落し、急騰前の元の値に戻り、翌年4月に上場来安値(434円)をつけています。

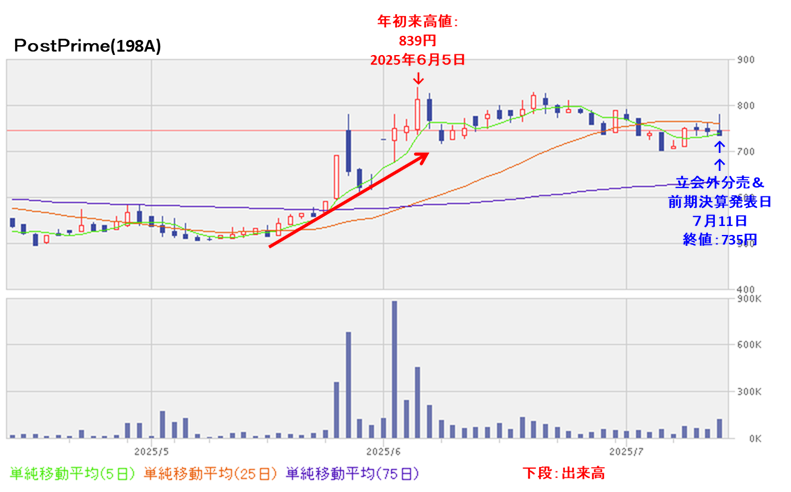

<日足チャート(直近3か月間)>

今年4月に上場来安値(434円)をつけた後は上昇基調で推移し、6/5に年初来高値(839円)をつけました。

その後は、700~800円のレンジ内で推移しています。

そして、今回の立会外分売と前期決算発表を受け、その翌営業日(7/14)以降の株価は、決算内容を好感され上昇していくのか、分売による短期的な需給悪化懸念や決算内容が予想に届かず下落基調で推移するのか、要注目です。

まとめ

【業績】

- 前期(2025年5月期)の業績は、リリース遅延等の影響により、新サービスのIZANAVI(株式投資AIツール)・プライムPlusが限定的な収益貢献となり、引き続き新規人材採用を増やし、今後の成長投資に費用を計上し、

前期は非連結決算だったため単純比較はできないが、前期比 減収減益で、売上高は1割弱減、利益面は5割弱~7割弱減で着地。 - 今期(2026年5月期)通期予想は、ライブ配信、動画、音声、画像およびテキストという様々なコンテンツが投稿可能なSNS運営に関する改善活動に加えて、TakaHealthなどの新たなコンテンツのリリースによる、持続的な成長を目指す方針で、

前期比 増収減益で、売上高は5割強増、利益面は6~7割強減を見込む。

【株主還元】

- 配当利回り(予想)は無配で、上場来無配を継続中。

同社は、成長過程にあり、内部留保の充実を図り、事業拡大と事業の効率化のための投資に充当していくことが株主に対する最大の利益還元に繋がることは理解できる。 - 会社の株主還元方針は、今後においても当面の間は内部留保の充実を図る方針で、

将来的には、各事業年度の経営成績を勘案しながら株主への利益還元を検討していく方針だが、現時点においては配当実施の可能性及びその実施時期等については未定。

【流動性・分売数量】

- 直近の出来高の5日平均は659百株、25日平均は660百株(7/11時点)で、流動性は低い水準。

- 分売数量は、発行済み株式総数の約4.95%と多い数量で、

また、この銘柄の1日の平均的な出来高の約7.6倍であり、それからするとほどほどの数量。

【株価モメンタム】

- 週足ベースの株価は、2024年6月の新規上場後に一気に上昇し、その翌月に上場来高値(1,427円)をつけたが、

その後は急速に下落し、急騰前の元の値に戻り、翌年4月に上場来安値(434円)をつけている。 - 直近の株価は、今年4月に上場来安値(434円)をつけた後は上昇基調で推移し、6/5に年初来高値(839円)をつけた。

その後は、700~800円のレンジ内で推移している。 - 分売発表翌営業日以降の株価は、決算内容を好感され上昇していくのか、分売による短期的な需給悪化懸念や決算内容が予想に届かず下落基調で推移するのか要注目。

以上のことから、

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 業績 | ⭐⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐ |

| 株価モメンタム | ⭐⭐⭐ |

| 流動性 | ⭐⭐ |

| 分売数量 | ⭐⭐ |

| 総合判定 | ⭐⭐ (不参加) |

と判断しました。

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。