こんにちは!

公募増資・売出(以下、PO)の実施を発表した銘柄に関して、POに応募して買った場合、利益を得ることができるのか?直近の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証スタンダードから情報・通信業種の日本ビジネスシステムズです。

最後までお付き合いいただけるとうれしいです!

- 公募増資・売出(PO)とは?

既上場企業が新たに発行する株式(公募株式)や既に発行された株式(売出株式)を投資家に取得させることをいいます。 正確には、「PO」は「Public(公開の)Offering(売り物)」の略で、日本語では「公募」と呼ばれます。「公募」とは、「不特定かつ多数の投資家に対し、新たに発行される有価証券の取得の申込を勧誘すること」をいいます。 また、「売出」とは、「既に発行された有価証券の売付けの申込み又はその買付けの申込の勧誘のうち、均一の条件で50人以上の者を相手方として行う」ことをいい、通常は「公募」と「売出」を合わせて「PO」と呼ばれます。 「新規公開株(IPO)」は未上場企業が直接金融市場からの資金調達や知名度・信用力の向上を目的として証券取引所に新規上場するために一般投資家に株式を取得してもらう行為であるのに対して、「公募・売出(PO)」は既に上場していて証券取引所での株式取引が行われている企業が追加の資金調達や大株主の保有株売却などを目的として一般投資家に株式を取得してもらう行為であり、「新規公開株(IPO)」と「公募・売出(PO)」の違いを簡単にいえば、実施する企業が「未上場」か「既上場」かの違いといえます。

POの概要

今回のPOは、大株主(三菱総研DCS株式会社、他3名)からの株式の売出しです。売出価格等決定日や受渡期日、売出数量等は表1のようになっています。

ディスカウント率は、「売出価格等決定日」に決まり、その日の終値から数%です。

ちなみに、直近の主なPOのディスカウント率は、JR西日本(9021) 3.01%、ゆうちょ銀行(6178) 2.08%、デンソー(3387) 3.02%となっており、ほぼほぼ2~5%程度です。

ただ、ディスカウント率が大きいPOもあり、直近ではENECHANGE(4169)の8.1%が最大です。

注意点として、どの証券会社でも購入できるわけでなく、主幹事(今回は三菱UFJモルガン・スタンレー証券)はじめ、引受人の証券会社で購入申込可能です。

早ければ、8/27(水)の夕刻に、会社側から売出価格等のお知らせが適時開示であります。

このブログ記事も更新しますので、チェックしてくださいね💖

| 売出価格等決定日 | 2025年8月27日(水) |

| 受渡期日 (POで買った場合はこの日から売却可能) | 2025年9月3日(水) |

| ①株式売出し(引受人の買取引受による売出し) 数量 | 普通株式 2,304,400 株 ※発行済み株式総数 48,366,400 株 の約4.76% |

| ②株式の売出し(オーバーアロットメントによる売出し) 数量 | 普通株式 345,600 株(実施決定(8/27)) ※三菱UFJモルガン・スタンレー証券が売出す。 |

| 売出価格 | 1,504 円 (8/27決定:終値 1,599 円) |

| ディスカウント率 | 5.94 % (8/27決定) |

| 申込単位数量 | 100 株 |

| 主幹事 | 三菱UFJモルガン・スタンレー証券 |

【株式売出しの目的】

- 同社は、現在、東証スタンダード市場に上場しているが、プライム市場へ上場市場区分を変更することにより、これまで以上に広範な投資家の方に同社株式を保有してもらうことで、更なる企業価値の向上を目指す所存である。

- 今回のPOと同時に公表された「東京証券取引所プライム市場への上場市場区分変更承認に関するお知らせ」のとおり、同社は、東証より、プライム市場への上場承認されているが、プライム市場の上場基準である「流通株式比率」については 35%以上であり、現時点では当該基準を充足していない。

そこで、今回の引受人の買取引受けによる売出し及びオーバーアロットメントによる売出しの受渡期日において、「流通株式比率」をプライム市場の上場基準に適合させるため、個人投資家を中心に本売出しを実施することにした。

としています。

【株式の売出し数量/流動性】

今回の株式の売出数量は、発行済み株式総数の最大約5.47%(OAを含む)で、

直近の株式の売出のみのPOの売出株数比率(OAを含む)は、黒田グループ 63.7%、古河電気工業 2.54%、トランザクション 8.22%でしたので、それらと比較するとやや少ない数量です。

また、この銘柄の直近の出来高(売買が成立した株の数量)の5日平均は2,576百株、25日平均は1,102百株(8/20時点)で、流動性は平均的な水準です。(1日 1,000百株を平均的な水準としています。)

どんな会社?

「優れたテクノロジーを、親しみやすく」を企業理念とし、顧客にとって最適な IT サービスを提供している会社です。

顧客のIT課題のみならずビジネス課題を解決するため、マイクロソフト社をはじめとしたクラウド企業や各種ハードウエアメーカー・ソフトウエアメーカーや各種研究機関・大学等と連携し、

最新の技術と方法論を取り込みながら、最先端のクラウドサービス提供に注力しています。

事業内容は、「クラウドインテグレーション事業」「クラウドサービス事業」「ライセンス&プロダクツ事業」の3つがあり、それぞれ、

- クラウドインテグレーション事業

主に、マイクロソフト社のクラウド製品である「Azure(Microsoft Azure)/M365(Microsoft 365)/D365(Dynamics 365)」及び周辺クラウドサービスの導入を支援 - クラウドサービス事業

「Azure/M365/D365」を含む、クラウド利活用における保守・運用・改善を請け負い、一貫したサポートを提供。

加えて、マイクロソフト社のクラウドライセンスに、利便性の高い機能を独自に具備した自社クラウドサービスを提供 - ライセンス&プロダクツ事業

主に顧客のシステム開発における基盤となる「Azure/M365/D365」等をはじめとしたクラウドソリューションとライセンス・関連機器をリセールとして提供。

また、オンプレミスのインフラ、プライベートクラウド並びにパブリッククラウドで構成されているハイブリッドクラウド環境に対してもその構築の関連機器をリセールとして提供

を行っています。

2024年9月期通期のセグメント別売上高構成比は、

- クラウドインテグレーション事業 16.7%

- クラウドサービス事業 13.4%

- ライセンス&プロダクツ事業 69.8%

となっており、「ライセンス&プロダクツ事業」が7割を占めています。

直近の経営概況

【2025年9月期3Q(2024年10月~2025年6月)の経営成績】

(2025年8月18日発表:日本基準(連結))

| 決算期 | 売上高 [億円] (前年 同期比 増減率 [%]) | 営業 利益 [百万円] (同) | 経常 利益 [百万円] (同) | 親会社株主 に帰属する 当期純利益 [百万円] (同) |

| 2024年9月期 3Q累計 | 1,061 (29.0) | 3,443 (28.5) | 3,468 (23.7) | 503 (△72.1) |

| 2025年9月期 3Q累計 | 1,321 (24.5) | 5,977 (73.6) | 5,815 (67.7) | 3,972 (688) |

| 2025年9月期 通期会社予想 (2025年5月13日 修正) | 1,650 (17.1) | 7,500 (63.3) | 7,300 (59.1) | 5,000 (230) |

| 通期予想に対する 3Qの進捗率[%] | 80.0 | 79.6 | 79.6 | 79.4 |

表2のように、前年同期比 増収増益で、売上高は2割強増、利益面は7割弱増~7倍でした。

今期(2025年9月期)の業績は、今2Q決算発表と同時に上方修正しており(表4参照)、前期比 増収増益で、売上高は2割弱増、利益面は6割増~3.3倍を予想しています。

その通期予想に対する進捗率は、3Q終了時点で、売上高、利益面ともに8割でそこそこです。

【2026年9月期3Qの状況、経営成績の要因】

国内IT市場においては、労働人口の減少傾向や業務効率化ニーズを背景に、幅広い業種にわたり、各企業のデジタル変革(DX)に対する投資意欲は引き続き旺盛で、

生産性向上、競争力強化やコスト削減を目的としたIT投資需要が活況に推移しました。

さらに、各クラウドベンダー及びメーカーは生成AIに対する開発を加速させており、今後、様々な分野でクラウド技術やクラウドサービスの活用が進んでいくことが期待されています。

同社グループにおいては、市場拡大が続くパブリッククラウド市場において、マイクロソフト製品を中心に、

価値のデザインから構築、利活用促進までを一気通貫で担えるソリューション提供力を強みに、大手エンタープライズとの直接取引によって事業拡大を実現してきました。

同社の強みであるマイクロソフトライセンス提供を通じて広がっている顧客基盤をクラウドインテグレーション及びクラウドサービスにつなげるため、

製販一体の事業横断でのサービス提供の強化を加速し、クラウド利活用推進や重点顧客に対する支援体制を充実させることで、新たな案件を創出しています。

また、体制強化により、エンジニアの人員数及びスキルの強化を継続的に進め、同社が強みとしている情報インフラ基盤における支援の充実を図るとともに、

顧客企業のビジネス課題や業務課題に寄り添ったソリューション提供により、顧客のクラウド効果最大化の実現及び同社の持続的な事業成長につなげていく方針です。

以上の結果、当3Qの経営成績は、表2の数値の前年同期比 増収増益となりました。

【セグメント別の業績】

セグメント別の業績は、表3の結果になりました。

主力の「ライセンス&プロダクツ事業」を含め、全てのセグメントで前年同期比 増収増益となっています。

| 製品分類 | 売上高 [億円] (前年 同期比 増減率 [%]) | セグメント 利益 [百万円] (同) |

| クラウド インテグレーション | 205 (19.7) | 3,771 (82.3) |

| クラウド サービス | 160 (16.3) | 2,314 (10.8) |

| ライセンス& プロダクツ | 955 (27.0) | 2,561 (31.0) |

各セグメントの状況は以下です。

<クラウドインテグレーション事業>

製販一体の体制を通じた顧客深耕によって顧客一社当たりの案件が拡大し、顧客単価が上昇したことに加え、

案件管理の強化による収益性の維持・改善に努めました。

<クラウドサービス事業>

顧客によるクラウド利活用の拡大に伴う支援範囲の広がりによって、案件が着実に増加しました。

<ライセンス&プロダクツ事業>

顧客企業のクラウド活用促進により既存顧客に対するライセンス販売のアップセル及びクロスセルが進んだことに加え、

大口案件の継続により物販の販売が好調に推移しました。

【財政面の状況】

<自己資本比率>(自己資本(総資本-他人資本)÷総資産)×100)

2025年9月期3Q末時点で30.3%と前期末(37.3%)から7.0ポイント低下しました。

負債及び純資産の、主な前期末比の増減は以下となっています。(単位:億円)

- 負債 +200

- 流動負債 +198

(内訳)買掛金 +177

- 固定負債 +2.8

(内訳)長期借入金 +1.2

- 流動負債 +198

- 純資産 +26.5

- 株主資本 +26.0

(内訳)利益剰余金 +26.0

- 株主資本 +26.0

自己資本比率の数値としては問題ないレベルです。(20%以上を安全圏内としています。)

【今期(2025年9月期)通期予想の修正】

今2Q決算発表と同時に、2025年9月期通期の業績予想を当初予想から売上高を1割、利益面を3割強の増額修正しています。

また、配当金予想に関しては、今回のPOと同時に増配が発表されています。

2025年9月期通期の業績と配当金予想は表4です。

| 売上高 [億円] | 営業 利益 [百万円] | 経常 利益 [百万円] | 親会社株主に 帰属する 当期純利益 [百万円] | 1株当たり 当期純利益 [円] | 1株当たり 年間配当金 [円] | |

| 前回(2024/11/8) 発表予想 | 1,500 | 5,700 | 5,500 | 3,700 | 81.16 | 35 |

| 修正予想 | 1,650 | 7,500 | 7,300 | 5,000 | 109.67 | 40 |

| 増減額 | 150 | 1,800 | 1,800 | 1,300 | ー | 5 |

| 増減率[%] | 10.0 | 31.6 | 32.7 | 35.1 | ー | 14.2 |

業績予想修正の理由は、

- 足元の事業環境は好調に推移しており、売上・利益ともに、2025年9月期上期連結業績は前年同期を大幅に上回る推移となっている。

IT業界の変化は急速であることに加え、世界経済の不透明感が高まっていることから、今後の見通しは慎重に見極める必要があるものの、顧客企業のDX需要は旺盛であり、同社として顧客期待に対して相応に対応できる体制強化が進んでいることから、通期業績予想を上方修正した。

としています。

また、配当予想に関しては、今回のPOと同時に発表された東証プライム市場区分変更承認を受け、

株主からの日頃の支援に感謝の意を表すため、市場変更を記念して、2025年9月期の期末配当において1株あたり5円の記念配当を実施することとし、

2025年9月期の期末配当金は、1株あたり23円(普通配当18円、記念配当5円:当初予想から5円増配)とする予定となりました。

株価指標と動向

【2025/8/20(水)終値時点の数値】

- 株価:1,479円

- 時価総額:715億円

- PER(株価収益率(予想)):14.1倍

PERは、同業で時価総額が近い、サーバワークス(4434) 19.2倍、FIXER(5129) 0倍、テラスカイ(3915) 20.6倍と比較すると、低い水準です。

- PBR(株価純資産倍率):2.67倍

- 信用倍率(信用買い残÷信用売り残):15.1倍

- 年間配当金(予想):40円(年2回 3月 17円、9月 23円(記念配当 5円含む))、利回り:2.70%(配当性向 36.4%)

配当利回りは2.70%で、東証スタンダードの単純平均2.40%(8/20時点) と比較するとやや高い水準です。

表5のように、直近5年間の配当金は、年間1株あたり5~25円で推移しており、累進配当を継続中です。

配当性向は、20%台~70%台で推移しています。

| 決算期 | 1株当たり 年間配当金 [円] | 配当性向 [%] |

| 2020年9月期 | 5 | 22.6 |

| 2021年9月期 | 10 | 25.2 |

| 2022年9月期 | 20 | 30.3 |

| 2023年9月期 | 20 | 27.0 |

| 2024年9月期 | 25 | 75.2 |

この会社は、

株主への利益還元を経営上の重要政策の一つとして位置付けています。

株主から預託された資本を有効に活用し事業活動を通じて利益をあげ、事業基盤の安定と更なる拡充に備えるために必要な内部留保の充実も念頭に置きつつ、

財政状態、利益水準等を総合的に勘案し、利益還元を継続的かつ安定的に実施することを基本方針とし、安定的な配当の実現を目指しています。

同社は、中間配当と期末配当の年2回の剰余金の配当を行う方針です。

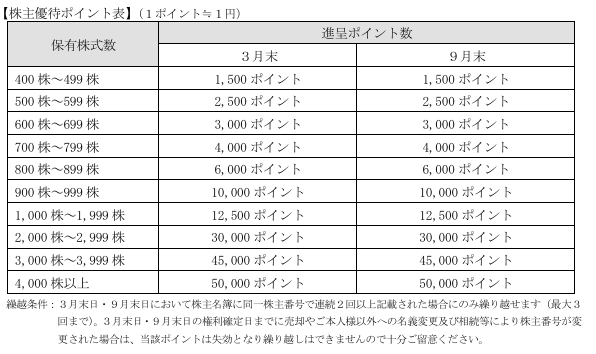

【株主優待】

この会社は2025年6月に株主優待新設の発表があり、毎年3月末と9月末の年2回、400株以上保有の株主は、保有株数に応じて株主優待ポイント(1ポイント≒1円、表6参照)が進呈されます。

株主優待ポイントは、株主限定の特設ウェブサイト「日本ビジネスシステムズ・プレミアム優待倶楽部」において、約5,000種の掲載商品からお好きな商品と交換できます。

400株保有の場合、配当金+株主優待(1,500ポイント×年2回=3,000円相当)で、利回りは3.21%になります。

少しハードルが高いですが、個人投資家にとってうれしい内容ですね!

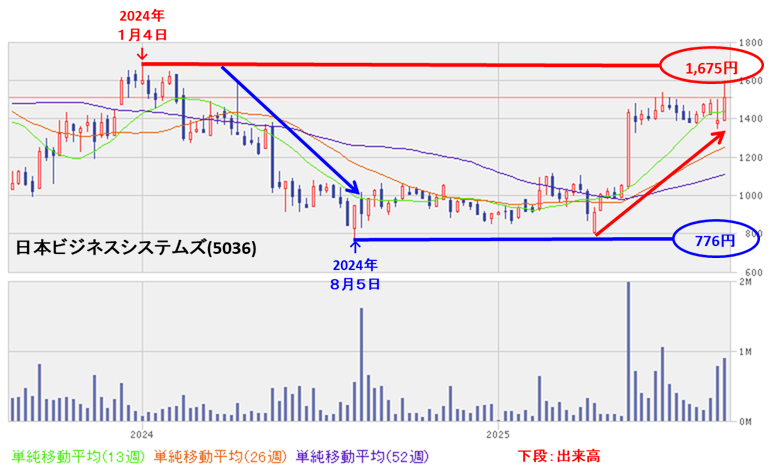

<週足チャート(直近2年間)>

2024年1月に高値(1,675円)をつけた後は、高値切り下げ安値切り下げの下落基調で推移し、同年8月に上場来安値(776円)をつけました。

しかしその後は、しばらくヨコヨコの推移でしたが、2025年4月の安値以降は上昇基調で推移しています。

<日足チャート(直近3か月間)>

しばらく1,400~1,500円のレンジ内での推移でした。

そして、今回のPOとプライム市場への移行、増配を発表した翌営業日(8/19)は、プライム市場への移行と増配が好感され、一旦は年初来高値(1,592円)をつけましたが、その後は続かず1,400円台まで押し戻されました。

今後の株価は、節目の1,400円や75日移動平均線の上をキープし、上昇に転じていくのか、割り込んで下値模索をするのか、要注目です。

まとめ

【業績】

- 今期(2025年9月期)3Qの業績は、製販一体の事業横断でのサービス提供の強化を加速し、クラウド利活用推進や重点顧客に対する支援体制を充実させることで、新たな案件を創出し、

前年同期比 増収増益で、売上高は2割強増、利益面は7割弱増~7倍。 - 今期通期予想は、今2Q決算発表と同時に、足元の事業環境は好調に推移しており、売上・利益ともに、2025年9月期上期連結業績は前年同期を大幅に上回る推移と、顧客企業のDX需要は旺盛であり、同社として顧客期待に対して相応に対応できる体制強化が進んでいることから上方修正しており、

前期比 増収増益で、売上高は2割弱増、利益面は6割増~3.3倍を見込む。 - その通期予想に対する進捗率は、3Q終了時点で、売上高、利益面ともに8割でそこそこ。

【株主還元】

- 配当利回り(予想)は2.70%(8/20時点)で、東証スタンダードの単純平均 2.40%(8/20時点)と比較するとやや高い水準。

- 直近5年間の配当金は、年間1株あたり5~25円で推移しており累進配当を継続中。

配当性向は、20%台~70%台で推移。 - 今回のPOと同時に東証プライムへの市場移行の承認を発表しており、それを記念して、当初予想から年間1株当たり5円増配し40円とした。

- 2025年6月に株主優待を新設し、毎年3月末と9月末の年2回、400株以上保有の株主は、保有株数に応じて株主優待ポイントが進呈される。

少しハードルは高いが、400株保有の場合、配当金+株主優待(1,500ポイント×年2回=3,000円相当)で、利回りは3.21%となる。

【流動性・新株式の発行株数】

- 今回の株式の売出数量は、発行済み株式総数の最大約5.47%で、

直近の株式の売出のみのPOの売出株数比率(OAを含む)(黒田グループ、古河電気工業、トランザクション)と比較するとやや少ない数量。 - 直近の出来高の5日平均は2,576百株、25日平均は1,102百株(8/20時点)で、流動性は平均的な水準。

【株価モメンタム】

- 週足ベースの株価は、2024年1月に高値(1,675円)をつけた後は、高値切り下げ安値切り下げの下落基調で推移し、同年8月に上場来安値(776円)をつけた。

しかしその後は、しばらくヨコヨコで推移したが、2025年4月の安値以降は上昇基調で推移している。 - 直近の株価は、しばらく1,400~1,500円のレンジ内での推移した。

そして、今回のPOとプライム市場への移行、増配を発表した翌営業日(8/19)は、プライム市場への移行と増配が好感され、一旦は年初来高値(1,592円)をつけたが、その後は続かず1,400円台まで押し戻された。 - 今後の株価は、節目の1,400円や75日移動平均線の上をキープし、上昇に転じていくのか、割り込んで下値模索をするのか要注目。

以上のことから、

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 業績 | ⭐⭐⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐⭐⭐ |

| 株価モメンタム | ⭐⭐⭐ |

| 流動性 | ⭐⭐⭐ |

| 株式の売出数量 | ⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐ (中立) |

と判断しました。

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。