こんにちは!

2025年5月権利確定のJ-REIT(全8銘柄)をピックアップし、その中で分配金利回り(2025年4月25日終値時点)が高い上位3銘柄を算出。

さらに、分配金の安定度、投資口価格モメンタムや流動性の高さなども加味して、どのJ-REITが買いなのか総合的に分析しました。

最後までお付き合いいただけるとうれしいです!

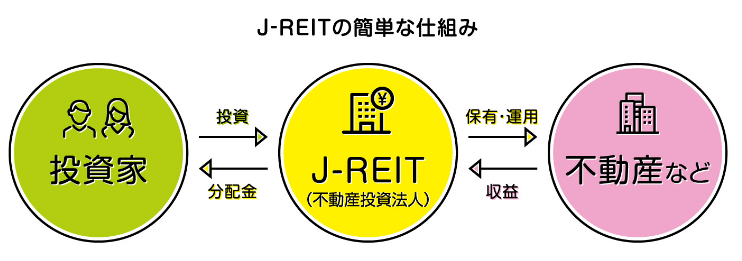

【J-REITの簡単な説明】

投資信託の仲間であり、我々投資家は、東京証券取引所でJ-REIT(不動産投資法人)商品を購入し、J-REITが、商業施設やホテル、住宅などの不動産を保有・運営してその家賃収入や売却益を得て、その収益の中から分配金として投資家に配分されるもの。

J-REITは全体的に、高分配の銘柄が多く存在します。そして、分配月もばらけていますので、複数のJ-REITを保有すると分散投資にもなりますし、ほぼ毎月分配金をいただける嬉しい状況になります。

それでは行ってみましょう!

TOP3:SOSiLA物流リート投資法人(2979)

【特徴】

- 住友商事をスポンサーとし、汎用性に優れた設計のハード・テナントへの良質な運用サポートを行うソフトが三位一体となった、住友商事グループのノウハウを活かした高品質な物流施設である物流施設「SOSiLA(ソシラ)シリーズ」への重点投資を行うJ-REIT。

- 「SOSiLA(ソシラ)シリーズ」に重点的に投資することにより、その事業コンセプトである社会とのつながり(=Sociability)・環境への配慮や持続的成長(=Sustainability)・人と労働環境への配慮(=Individuality)の3つのコンセプトを重視した事業精神を受け継ぎ、豊かな社会の実現に貢献するとともに、

投資法人という透明性の高いスキームで、幅広い投資家の方々にESG投資の機会を提供し続けている。 - 消費地近接型物流施設である、消費地、生産拠点及び交通インフラのアクセスが良好で、労働力の確保に有利な物流不動産へ重点的に投資し、

高稼働率と高い収益性が見込まれる。

【保有資産】

ポートフォリオの合計(2025年3月31日現在)

物件数:18物件、取得価格:1,446億円、平均稼働率:100%

ポートフォリオの分散状況:(2024年12月23日現在)

<用途別比率>

- 物流不動産 94.4%

- インダストリアル不動産 5.6%

<エリア別比率>

- 関東エリア 66.0%

- 関西エリア 33.2%

- その他のエリア 0.8%

【投資口価格動向・分配金推移】

<2025年4月25日(金)終値時点>

- 投資口価格(1口当たり):110,100円

- 信用倍率(信用買い残÷信用売り残):333倍

- 年間分配金(法人予想):6,009円(2025年5月 2,971円、2025年11月 3,038円)、利回り:5.46%

直近5営業期間の分配金は、表1のようになっており、1口当たり2,628~2,830円で推移しており、上下で202円の幅があります。

| 決算期 | 1口当たり 分配金 [円] |

| 2022年11月期 | 2,671 |

| 2023年5月期 | 2,628 |

| 2023年11月期 | 2,830 |

| 2024年5月期 | 2,769 |

| 2024年11月期 | 2,785 |

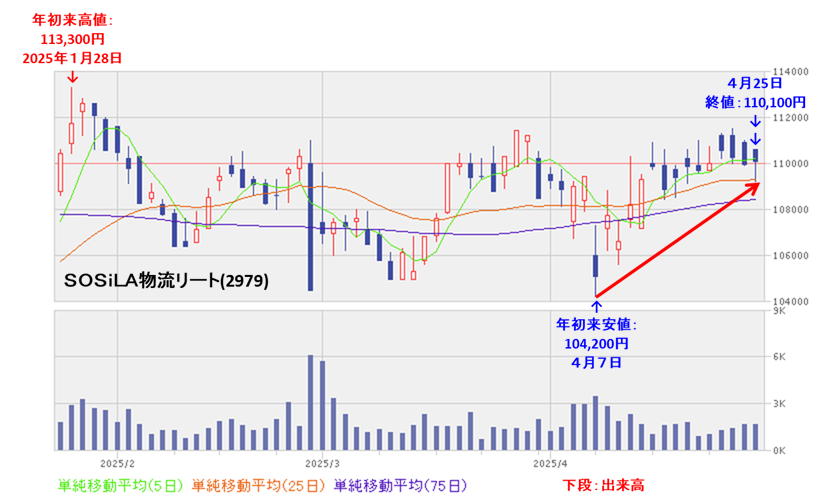

【直近の投資口価格推移】

<週足チャート(直近2年間)>

2023年5月に高値(138,900円)をつけた後は、高値切り下げ安値切り下げの下落トレンドで推移し、2024年12月に安値(102,200円)をつけました。

そしてその後は、110,000円前後のヨコヨコで推移しています。

<日足チャート(直近3か月間)>

今年1月に年初来高値(113,300円)をつけた後は、ほぼ105,000~112,000円のレンジ内で推移しています。

TOP2:日本ホテル&レジデンシャル投資法人(3472)

【特徴】

- 温泉・温浴関連施設を主たる投資対象とするユニークな特化型J-REITとして、2016年8月に上場。

主として大江戸温泉物語グループが運営する、大江戸モデルが導入された温泉・温浴関連施設へ重点投資を行っていたが、

2023年2月には、リスク分散を図り、安定性の向上と投資機会の拡大を図るため、新たに賃貸住宅、その他の住宅用に供されるアコモデーション施設(賃貸住宅、学生マンション、社員寮、サービスアパートメント、シェアハウス及び高齢者施設・住宅等)への投資を可能とした。 - 2023年12月にはスポンサーがアパホールディングス株式会社に交代し、アパグループのスポンサーサポートによって、一層の安定的な収益の確保と運用資産の着実な成長を実現し、投資主価値の向上を目指している。

- 主として大江戸温泉物語グループが運営する、大江戸モデルが導入された温泉・温浴関連施設へ重点投資を行っているが、

ビジネス・シティホテルとアコモデーション施設の取得によるポートフォリオ分散とリスク低減をしている。

【保有資産】

ポートフォリオの合計(2025年1月22日現在)

物件数:23物件、取得価格:490億円、客室稼働率(2024年11月期)83.2%

※客室稼働率=対象期間中の販売客室数÷対象期間中の販売可能客室数×100(%)

ポートフォリオの分散状況:(2024年12月時点)

<用途別比率>

- 余暇活用型施設 75.0%

- 大江戸温泉施設 63.3%

- ビジネス・シティホテル 11.7%

- アコモデーション施設 25.0%

【投資口価格動向・分配金推移】

<2025年4月25日(金)終値時点>

- 投資口価格(1口当たり):66,600円

- 信用倍率(信用買い残÷信用売り残):439倍

- 年間分配金(法人予想):3,932円(2025年5月 1,932円、2025年11月 2,000円)、利回り:5.90%

直近5営業期間の分配金は、表2のようになっており、1口当たり1,404~1,837円で推移しており、連続増配を継続中です。

| 決算期 | 1口当たり 分配金 [円] |

| 2022年11月期 | 1,404 |

| 2023年5月期 | 1,444 |

| 2023年11月期 | 1,464 |

| 2024年5月期 | 1,575 |

| 2024年11月期 | 1,837 |

【投資主優待】

毎年5月と11月の年2回、1口以上保有の投資主は、アパホテル株式会社及びアパホテル株式会社とフランチャイズ契約を締結している者が管理運営するホテルの宿泊利用料金について、

1ポイント1円相当として、利用対象施設の宿泊1泊につき上限1,000円まで宿泊料金に充当できるアパホテル宿泊充当可能ポイントが付与されます。

付与されるするポイント数は、各投資主の保有投資口数に応じて以下となっています。

- 1口以上9口の場合

1口あたり500ポイント - 10口以上の場合

1投資主につき一律5,000ポイント

1口保有の場合、分配金+投資主優待(500ポイント×年2回=1,000円相当)で利回りは7.40%になります。

ホテルを利用される方にとってうれしい内容ですね!

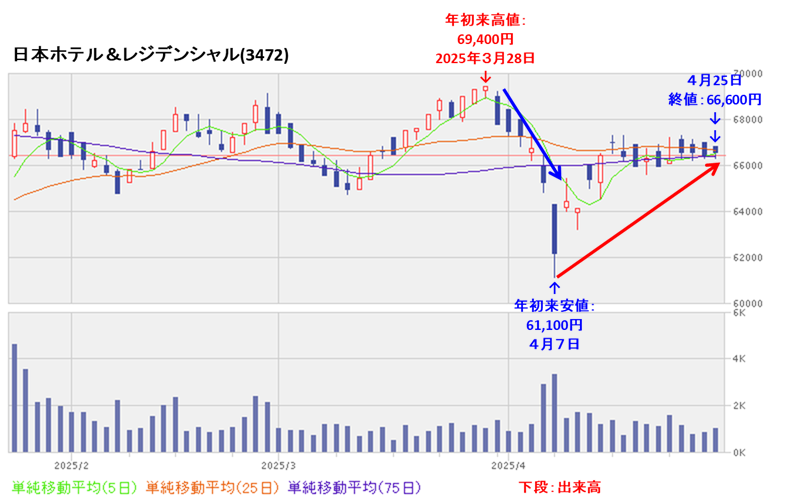

【直近の投資口価格推移】

<週足チャート(直近2年間)>

2023年12月に安値(60,500円)をつけた後は急上昇し、翌年3月に高値(84,000円)をつけました。

しかしその後は、高値切り下げ安値切り下げの下落トレンドで推移しています。

<日足チャート(直近3か月間)>

65,000~69,500円のレンジ内で推移していましたが、4月上旬のトランプ関税ショックで急落し、4/7に年初来安値(61,100円)をつけました。

しかしその後は回復しており、直近は66,000円前後のヨコヨコで推移しています。

TOP1:平和不動産リート投資法人(8966)

【特徴】

- 東京都区部を中心に中規模オフィスとシングル・コンパクトタイプのレジデンスへの投資・運用を行っているJ-REIT

- 基本理念である「運用資産の着実な成長」と「中長期的な安定収益の確保」を着実に遂行し、投資主価値の最大化に向けて取り組んでいる。

- 厳格な投資基準に基づき、多数の物件へ投資することで用途・棟数・テナントの分散を行い、ポートフォリオの分散を図り、収益変動リスクを極小化している。

【保有資産】

ポートフォリオの合計(2025年4月1日現在)

物件数:128件、取得価格:2,439億円、稼働率(2025年3月31日現在)97.2%

ポートフォリオの分散状況:(2024年11月30日現在)

<アセットタイプ比率>

- オフィス 51.7%

- レジデンス 48.3%

- その他 0%

<地域別比率>

- 都心5区(千代田区、中央区、港区、新宿区、渋谷区) 32.6%

- 東京23区 27.5%

- 首都圏 11.2%

- その他地域 28.7%

【投資口価格動向・分配金推移】

<2025年4月25日(金)終値時点>

- 投資口価格(1口当たり):130,500円

- 信用倍率(信用買い残÷信用売り残):95.6倍

- 年間分配金(法人予想):7,800円(2025年5月 3,850円、2025年11月 3,950円)、利回り:5.98%

直近5営業期間の分配金は、表3のように、1口当たり3,130~3,640円で推移しており、連続増配を継続中です。

| 決算期 | 1口当たり 分配金 [円] |

| 2022年11月期 | 3,130 |

| 2023年5月期 | 3,160 |

| 2023年11月期 | 3,300 |

| 2024年5月期 | 3,380 |

| 2024年11月期 | 3,640 |

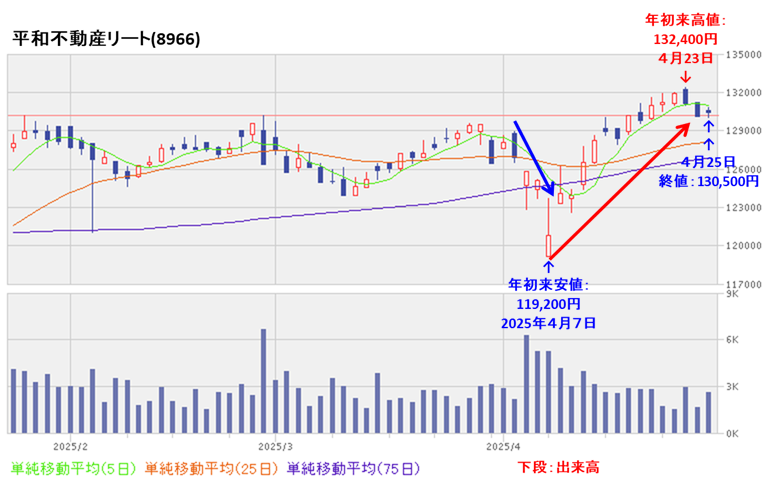

【直近の投資口価格推移】

<週足チャート(直近2年間)>

2023年5月に高値(164,200円)をつけた後は、高値切り下げ安値切り下げの下落トレンドで推移し、翌年12月に安値(114,400円)をつけました。

しかしその後は回復基調にあり、直近では全ての移動平均線の上で推移しています。

<日足チャート(直近3か月間)>

120,000~130,000円程度のレンジ内で推移していましたが、

4/7に年初来安値(119,200円)をつけた後は急上昇し、4/23に年初来高値(132,400円)をつけています。

まとめ

2025年5月権利確定J-REITをまとめると・・・

| TOP | 法人名 | アセット タイプ | 地域分散 | 資産 規模 | 投資口 価格 モメンタム | 流動性 | 投資主 優待 | 分配金の 安定度/ 連続増配 | 分配金 利回り [%] |

| 1 | 平和不動産リート (8966) | オフィス 住宅 | 東京中心 | 中 | △ | 〇 | × | 〇 | 5.98 |

| 2 | 日本ホテル&レジデンシャル (3472) | ホテル 住宅 | 全国主要都市 | 小 | △ | △ | 〇 | 〇 | 5.90 |

| 3 | SOSiLA物流リート (2979) | 物流施設 インダストリアル | 関東・ 関西中心 | 中 | △ | △ | × | △ | 5.46 |

今回は、上位3銘柄ともに利回りが5%超となりました。

そして上位2銘柄は6%に近い利回りとなっています。

J-REIT全体では、ほとんどの投資法人は昨年12月に底をつけた以降は、4月初旬にトランプ関税ショックで一旦はオーバーシュートしたものの上昇基調で推移しており、一時期の低迷から抜け出しつつあります。

ただ今後も、日本株と同様に米国の関税政策の影響が見通しにくい面があります。

個別では、

「平和不動産リート」は、分配金利回りが高くなおかつ連続増配を継続しており、今後も上昇基調で推移しそうです。

「日本ホテル&レジデンシャル」も連続増配を継続している点が魅力で、ホテルはインバウンド客による活況が期待でき、現時点では資産規模は小さめですが、その分将来的な成長が期待できそうです。

ホテル料金割引の投資口優待があるのも魅力的ですね。

「SOSiLA物流リート」は、物流施設のJ-REIT全体でもそうですが、投資口価格の低迷が続いて、価格が下がった分、今回のランキングに入ってきた面もあります。

ただ、直近が投資口価格の底だとすれば、キャピタルゲイン(値上がり益)も狙えそうです。

今回ご紹介していない5月権利のJ-REITの中では、SOSiLA物流リートの次に利回りが高いユナイテッド・アーバン(8960)は利回り5.13%(4/25時点)、アクティビア・プロパティーズ(3279) 5.13%と5%超となっていますので、こちらも検討してみても良いかもしれませんね。

2025年5月の権利付き最終日は28日(水)(権利落ち日:5/29)です。

参考になればうれしいです✨

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。