こんにちは!

直近で公募増資・売出(以下、PO)を実施した銘柄に関して、POに応募して買った場合、利益は出たのか?

受渡期日当日と1週間後の結果を検証しました。

今回は、受渡期日が2024年7月のアイシン、トーエネック、サンウェルズです。

最後までお付き合いいただけると嬉しいです💖

売出(処分)価格とその後の株価推移

まずは、売出(処分)価格で買って1週間(5営業日)後まで保有した場合、含み益なのか含み損なのか?確認していきましょう!

※売買手数料は考慮していません。

受渡期日の寄付又は大引けと1週間(5営業日)後の結果は、

アイシンとサンウェルズは、全ての段階で損益プラス、

トーエネックは、受渡日の寄付や大引で売却した場合は損益プラスでしたが、受渡日1週間後の寄付の場合は損益マイナス

でした。

特に、サンウェルズは受渡日の大引で売却した場合、6.6%の利益が出ています。

POで購入し、利益が出た方おめでとうございます!

ちなみに、私は今回は購入無しでした。皆さんはいかがでしたでしょうか?

それでは個別に見ていきましょう!

要因分析:アイシン(7259)

この会社のPO発表時の評価は、表2のように判断していました。

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 業績 | ⭐⭐⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐⭐⭐ |

| 株価モメンタム | ⭐⭐ |

| 流動性 | ⭐⭐⭐⭐ |

| 株式の売出数量 | ⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐ (中立) |

※「総合判定」=⭐4つ以上「買い」、⭐3つ「中立」、⭐2つ以下「不参加」

前期(2024年3月期)の業績は、売上収益は、日米を中心とした車両生産台数の増加や円安に加え、電動ユニット販売台数の増加、

利益面は、3Q連結会計期間に品質関連費用を計上したものの、事業環境の改善や企業体質改善努力により、

前期比 増収増益で、売上高は1割強増、利益面は2~2.4倍の増益で着地していました。

今期(2025年3月期)業績予想は、「事業ポートフォリオの入れ替え」「既存製品の収益性向上」「成長領域へのリソーセスシフト」とパワートレインユニット販売台数の増加等により、

前期比 増収増益で、売上高は微増、利益面は5割前後の増益を見込んでいました。

株主還元は、配当利回り(予想)は3.43%(6/28時点) で、東証プライムの単純平均 2.25%(6/27時点) と比較すると高い水準でした。

直近5年間の配当金は、年間1株あたり120~170円で推移しており、

配当性向は、30%台~130%台で幅がありました。

また、今回の株式の売出しと同時に、自己株式の取得の発表を行っており、

今回の株式の売出数量に対し、約4割強を市場で取得し、需給悪化の緩和を図っていましたね。

また、2024 年7月 31 日(水)に普通株式 2,500 万株(消却前の発行済株式総数に対する割合 8.5%)の自己株式の消却を実施予定し、

加えて、投資家層の拡大を図ることを目的とした、1/3の株式分割(基準日:2024 年9月 30 日(月))も発表し、株価上昇の材料になっていました。

株価モメンタムは、2023年3月に安値(3,400円)をつけるまでは下落基調で推移していましたが、

その後は切り返して、高値切り上げ安値切り上げの上昇トレンドで推移し、2024年4月に高値(6,318円)をつけました。

直近では、4/16に年初来高値(6,318円)をつけるまでは上昇基調で推移していましたが、その後は調整しており、

今回のPOと自社株買い、自己株の消却、株式分割を発表した翌営業日(6/28)は、出来高を伴い前日比 変わらずで、

この日は大きめの陽線でしたが、全ての移動平均線の下で推移しており下落基調は継続していましたね。

PO発表後の株価は、年始につけた年初来安値(4,898円)を下抜けずに、ヨコヨコから上昇に転じていくのか、下抜けて下値模索を継続するのか注目していましたが・・・。

ご参考(PO発表時の分析):【公募増資・売出(PO)は買いか?】アイシン(7259)

【PO発表後の株価の動き】

<日足チャート(直近3か月)>

PO発表の翌営業日以降は、受渡日の2営業日前まで上昇基調で推移しました。

その後は、地合いが悪かったため下落に転じましたが、売出価格(5,092円)は割り込まずに推移しています。

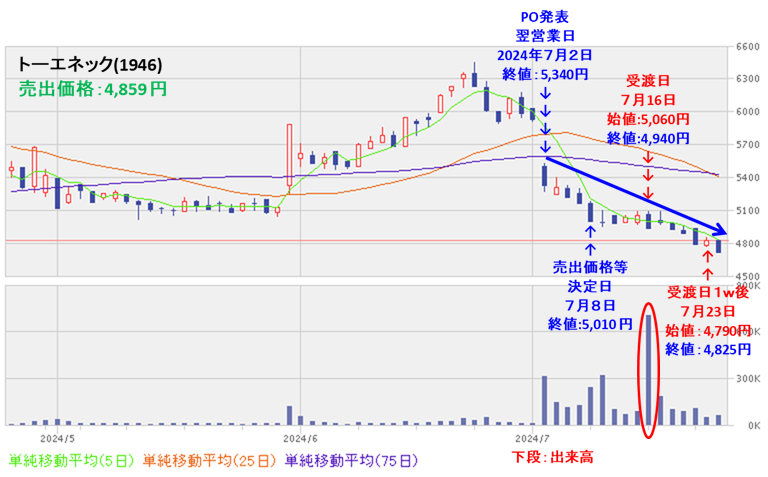

要因分析:トーエネック(1946)

この会社のPO発表時の評価は、表3のように判断していました。

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 業績 | ⭐⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐⭐⭐ |

| 株価モメンタム | ⭐⭐⭐ |

| 流動性 | ⭐⭐ |

| 株式の売出数量 | ⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐ (中立) |

※「総合判定」=⭐4つ以上「買い」、⭐3つ「中立」、⭐2つ以下「不参加」

前期(2024年3月期)の業績は、屋内線工事や空調管工事において期首からの手持工事が順調に進捗したことなどにより、

前期比 増収増益で、売上高は1割弱増、利益面は営業利益と経常利益は5割前後の増益、純利益は黒字転換で着地しました。

今期(2025年3月期)業績予想は、成長が見込まれる分野(カーボンニュートラル、DX関連)やエリア(首都圏、近畿圏、アジアなど)において、戦略的に営業活動を展開して受注拡大を図っていき、

さらに柔軟な施工体制の構築やグループ一体でのバリューチェーンを強化し、収益拡大に取り組み、

前期比 増収減益で、売上高は微増、利益面は1割前後の減益を見込んでいましたね。

株主還元は、配当利回り(予想)は3.74%(7/2時点) で、東証プライムの単純平均 2.25%(7/1時点) と比較すると高い水準でした。

直近5年間の配当金は、年間1株あたり95~200円で推移しており、

配当性向は、最終赤字の年を除き、30%~40%で安定していました。

また、今回の株式の売出しと同時に、自己株式の取得の発表を行っており、

今回の株式の売出数量に対し、1割を市場で取得し、需給悪化の緩和を図っていましたね。

株価モメンタムは、2023年2月に安値(3,290円)をつけた後は、高値切り上げ安値切り上げの上昇トレンドで推移し、

2024年6月に上場来高値(6,450円)をつけていました。

直近では、5/14に安値(5,020円)をつけるまでは、下落基調で推移していましたが、その後は上昇に転じ、6/24に上場来高値(6,450円)をつけました。

そしてその後は調整しており、今回のPO発表の翌営業日(7/2)は、POによる短期的な需給悪化懸念により、窓を開けて出来高を伴い、前日比 600円安(-10.1%)と急落し、すべての移動平均線を下抜けましたね。

PO発表後の株価は、5月につけた安値(5,020円)を割り込まずにヨコヨコから上昇に転じていくのか、割り込んで下値模索をするのか注目していましたが・・・。

ご参考(PO発表時の分析):【公募増資・売出(PO)は買いか?】トーエネック(1946)

【PO発表後の株価の動き】

<日足チャート(直近3か月)>

PO発表の翌営業日以降もずるずると下落基調が継続し、売出価格等決定日には5月につけた安値を割り込んでしまいました。

そして、それ以降も下げ止まりを見せていません。

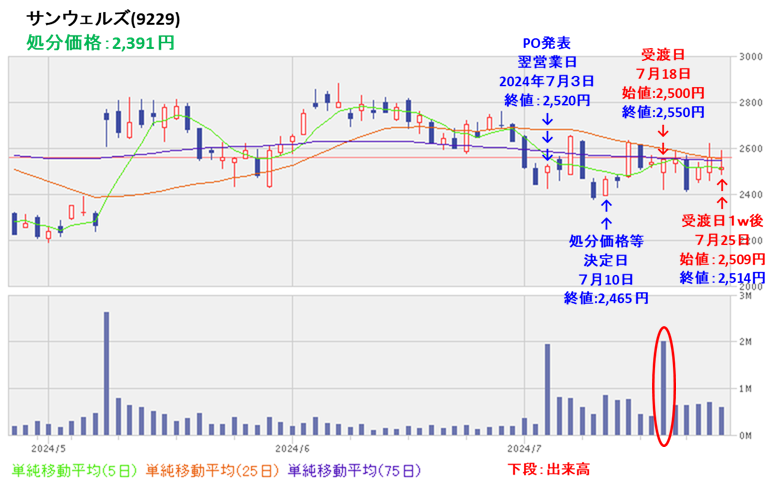

要因分析:サンウェルズ(9229)

この会社のPO発表時の評価は、表4のように判断していました。

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 業績 | ⭐⭐⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐⭐⭐ |

| 株価モメンタム | ⭐⭐⭐ |

| 流動性 | ⭐⭐⭐⭐ |

| 自己株式の処分/ 株式の売出し数量 | ⭐⭐ |

| 総合判定 | ⭐⭐⭐ (中立) |

※「総合判定」=⭐4つ以上「買い」、⭐3つ「中立」、⭐2つ以下「不参加」

前期(2024年3月期)の業績は、主力のパーキンソン病専門施設である「PDハウス」の全国展開を加速させ、

前期比 増収増益で、売上高は6割弱増、利益面は2.5倍前後の増益で着地し好調でした。

今期(2025年3月期)業績予想は、中核事業である「PDハウス」展開を成長ドライバーとして位置づけ、大都市圏や地方の中核都市を中心に更なる全国展開を計画しており、

今期は「PDハウス」12施設を新規開設し、2025年3月末時点で全国43施設の展開となることを見込み、

前期比 増収増益で、売上高は3割強増、利益面は3割前後の増益を見込んでいましたね。

株主還元は、配当利回り(予想)は0.71%(7/3時点) で、東証グロースの単純平均 0.64%(7/2時点) と同水準でした。

直近5年間の配当金は、年間1株あたり2.24~14円で推移しており、連続増配を継続している点は魅力的でした。

配当性向は、20%~30%台でほぼ安定していました。

会社の還元方針は、利益配分は、成長投資のための内部留保を勘案しつつ、安定的かつ継続的な配当を実施していくことを基本方針としていましたね。

そして、今回のPOは、株式の売出しと自己株式の処分という、2つの株価の押し下げ要因がありましたので、この点は気になっていたところです。

株価モメンタムは、2023年6月に上場来高値(3,880円)をつけるまでは、高値切り上げ安値切り上げの上昇トレンドで推移していましたが、

その後は調整しており、2,000~3,000円程度のレンジ内での推移でした。

直近では、5/1に年初来安値(2,187円)をつけた後は、上昇基調で推移し、6/7に高値(2,879円)をつけました。

そしてその後は調整しており、今回のPO発表の翌営業日(7/3)は、出来高は増加したが、POによる1株利益の希薄化や短期的な需給悪化懸念は見られず、前日比 74円高(+3.03%)で終了しましたね。

PO発表後の株価は、年初来安値(2,187円)を下抜けず、ヨコヨコから上昇に転じていくのか、下抜けて下値模索をするのか注目していましたが・・・。

ご参考(PO発表時の分析):【公募増資・売出(PO)は買いか?】サンウェルズ(9229)

【PO発表後の株価の動き】

<日足チャート(直近3か月)>

PO発表以降は、POによる1株利益の希薄化や短期的な需給悪化懸念はそれほど見られず、ほぼヨコヨコで推移しました。

業績のさらなる伸長期待とが交錯して、株価も上にも下にも行けない状況です。

まとめ

アイシン(7259)、トーエネック(1946)、サンウェルズ(9229)のPO予想と一週間(5営業日)後の株価は、表5の結果になりました。

| 銘柄名 | 事前予想 | 結果(損益)[円] (「受渡日の1週間 (5営業日)後始値」 ー「発行価格」) (騰落率[%]) | 判定 |

| アイシン | 中立 | +127 (+2.5) | 〇 |

| トーエネック | 中立 | -69 (-1.4) | 〇 |

| サンウェルズ | 中立 | +118 (+4.9) | × |

※事前予想の「買い」は3%以上の上昇、「中立」は±3%、「見送り」は3%以上の下落を想定しています。

今回は2勝1敗、勝率0.667。まあまあでしたm(_ _”m)

どの銘柄も地合いが悪い中、健闘したといってもいいでしょう。

アイシンとトーエネックは自社株買いによる需給悪化の緩和、

サンウェルズは業績期待により、株価が下支えされたと考えられます。

今後の個別動向ですが、

アイシンは、受渡日の2営業日前からの下落基調が継続中です。

今回のPOによる売出株数の約4割の自社株買いがありますので、日経平均とともに、下げ止まりからの反転上昇に期待です。

トーエネックは、PO発表以降、株価は右肩下がりで下落中です。

この下落で配当利回りが4%を超えてきましたので、値ごろ感からの買い需要に期待です。

サンウェルズは、直近の株価はヨコヨコの推移です。

業績の更なる上振れが見通せれば、株価は一段高しそうです。

参考になればうれしいです✨

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。