こんにちは!

公募増資・売出(以下、PO)の実施を発表した銘柄に関して、POに応募して買った場合、利益を得ることができるのか?直近の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証プライムから水産・農林業種のマルハニチロです。

最後までお付き合いいただけるとうれしいです!

- 公募増資・売出(PO)とは?

既上場企業が新たに発行する株式(公募株式)や既に発行された株式(売出株式)を投資家に取得させることをいいます。 正確には、「PO」は「Public(公開の)Offering(売り物)」の略で、日本語では「公募」と呼ばれます。「公募」とは、「不特定かつ多数の投資家に対し、新たに発行される有価証券の取得の申込を勧誘すること」をいいます。 また、「売出」とは、「既に発行された有価証券の売付けの申込み又はその買付けの申込の勧誘のうち、均一の条件で50人以上の者を相手方として行う」ことをいい、通常は「公募」と「売出」を合わせて「PO」と呼ばれます。 「新規公開株(IPO)」は未上場企業が直接金融市場からの資金調達や知名度・信用力の向上を目的として証券取引所に新規上場するために一般投資家に株式を取得してもらう行為であるのに対して、「公募・売出(PO)」は既に上場していて証券取引所での株式取引が行われている企業が追加の資金調達や大株主の保有株売却などを目的として一般投資家に株式を取得してもらう行為であり、「新規公開株(IPO)」と「公募・売出(PO)」の違いを簡単にいえば、実施する企業が「未上場」か「既上場」かの違いといえます。

POの概要

今回のPOは、大株主(東京海上日動火災保険、農林中央金庫、損害保険ジャパン 他5社)からの株式の売出しです。売出価格等決定日や受渡期日、売出数量等は表1のようになっています。

ディスカウント率は、「売出価格等決定日」に決まり、その日の終値から数%です。

ちなみに、直近の主なPOのディスカウント率は、JR西日本(9021) 3.01%、ゆうちょ銀行(6178) 2.08%、デンソー(3387) 3.02%となっており、ほぼほぼ2~5%程度です。

ただ、ディスカウント率が大きいPOもあり、直近ではENECHANGE(4169)の8.1%が最大です。

注意点として、どの証券会社でも購入できるわけでなく、主幹事(今回はみずほ証券)はじめ、引受人の証券会社で購入申込可能です。

早ければ、9/3(火)の夕刻に、会社側から売出価格等のお知らせが適時開示であります。

このブログ記事も更新しますので、チェックしてくださいね💖

| 売出価格等決定日 | 2024 年9月3日(火) |

| 受渡期日 (POで買った場合はこの日から売却可能) | 2024 年9月10日(火) |

| ①株式の売出し (引受人の買取引受による売出し) 数量 | 普通株式 3,258,100株 ※発行済み株式総数 50,578,837株 の約6.44% |

| ②株式の売出し (オーバーアロットメントによる売出し) 数量 | 普通株式 488,700 株(実施決定(9/3)) ※みずほ証券が売出す。 |

| 売出価格 | 2,958.5 円 (9/3決定:終値 3,050 円) |

| ディスカウント率 | 3.00 % (9/3決定) |

| 申込単位数量 | 100 株 |

| 主幹事 | みずほ証券 |

【株式売出しの目的】

- 同社は、「経営戦略とサステナビリティの統合」「価値創造経営の実践」「持続的成長のための経営基盤強化」の3つのコンセプトに基づき、2022 年3月 28 日にマルハニチログループ中期経営計画「海といのちの未来をつくる MNV 2024」を公表し、企業価値向上と持続的成長の実現へのチャレンジを進めている。

同計画では、マルハニチロの企業価値(MNV)の最大化に向けて、事業の継続性を担保する土台である経済価値(MNEV)の最大化に向けた経営戦略を着実に実行しつつ、環境価値(EV)・社会価値(SV)を最大化することを目指している。 - かかる中、同社は、足元において、MNEV の最大化・企業価値向上に向けた中長期的な具体的取組みとして、

- 資本効率性を意識した経営

- 開示の充実化

- 株主還元の強化

- 政策保有株式の縮減等

を内容とする「資本コストや株価を意識した経営の実現に向けた対応」を 2024 年6月25 日に公表している。

- この内、「政策保有株式の縮減」については、2年以内を目安に政策保有株式の3分の2以上の売却等による資産圧縮を通じた収益性向上を掲げており、かかる取組みの一環として、同社は同社株式を政策保有株式として保有している金融機関等の株主との間で株式持合い関係の見直しについての議論を主体的かつ積極的に進めてきた。

- 今般、当該株主との間で、同社株式の売却についての合意に至ったことから、当該株主様における同社株式の円滑な売却機会の提供に加え、投資家層の拡大及び多様化、流動性向上を図るべく、同社普通株式に対する比率 6.50%相当の売出しを決定した。

- 本件売出しを通じて、同社の取組みを支援してもらえる幅広い投資家に同社株式を保有もらうことで、更なる企業価値向上と持続的成長を目指す。

としています。

また、今回の株式の売出数量は、発行済み株式総数の最大約7.40%(OAを含む)で、

直近の株式の売出を含むPOの売出株数比率(OAを含む)は、本田技研 5.66%、KOKUSAI ELECTRIC 25.9%、アシックス 11.1%ですので、それらと比較すると中間的な数量です。

また、この銘柄の直近の出来高(売買が成立した株数)の5日平均は4,025百株、25日平均は1,909百株(8/28時点)で、流動性はやや高い水準です。(1日 1,000百株を平均的な水準としています。)

どんな会社?

「本物・安心・健康な食を提供し、人々の豊かなくらしとしあわせに貢献する」をミッションに掲げ、

創業以来、自然の恩恵を享受してきたマルハニチログループにとって、生産性や収益性の向上のみならず、

限りある水産資源を持続させ地球環境を守ること、ひいては、次世代にいのちをつなぎ未来をつくることを責務としている、

「魚」をコアにした水産食品企業グループです。

主な事業内容は、漁業、養殖、水産物の輸出入・加工・販売、冷凍食品・レトルト食品・缶詰・練り製品・化成品の製造・加工・販売、食肉・飼料原料の輸入、食肉製造・加工・販売を行っており、

事業セグメントは、「水産資源」、「加工食品」、「食材流通」及び「物流」の4つがあり、それぞれ、

- 水産資源

漁業、養殖、水産資源の調達・販売、加工食品の販売及びすりみ等の生産・販売 - 加工食品

冷凍食品、缶詰、フィッシュソーセージ、ちくわ、デザート、調味料、フリーズドライ製品、化成品等の製造・販売 - 食材流通

水産商材、業務用食品商材及び畜産商材を業態ニーズに応じ、顧客起点での商品提案 - 物流

冷凍品の保管・輸配送

を行っています。

2024年3月期通期のセグメント別売上高構成比は、

- 水産資源 57.4%

- 加工食品 10.2%

- 食材流通 30.6%

- 物流 1.7%

- その他(不動産業等) 0.2%

となっており、「水産資源」が6割弱を占めています。

直近の経営概況

【2025年3月期1Q(2024年1月~6月)の経営成績】

(日本基準(連結):2024年8月6日発表)

| 決算期 | 売上高 [億円] (前年 同期比 増減率 [%]) | 営業 利益 [億円] (同) | 経常 利益 [億円] (同) | 親会社株主に 帰属する 当期純利益 [億円] (同) |

| 2024年3月期 1Q累計 | 2,509 (7.9) | 76.8 (△2.3) | 112 (△7.9) | 66,.5 (△13.3) |

| 2025年3月期 1Q累計 | 2,569 (2.4) | 76.5 (△0.4) | 98.6 (△12.0) | 65.4 (△1.7) |

| 2025年3月期 通期会社予想 (2024年8月5日 修正) | 10,500 (1.9) | 300 (13.1) | 320 (2.9) | 220 (5.5) |

| 通期予想に対する 1Qの進捗率[%] | 24.4 | 25.5 | 30.8 | 29.7 |

表2の通り、前年同期比 増収減益で、売上高は微増、利益面は微減~1割強減でした。

2025年3月期通期の業績予想は、今1Q決算発表時に当期純利益のみ上方修正しており、前期比 増収増益で、売上高は微増、利益面は微増~1割強の増益を見込んでいます。

そして、その通期予想に対する進捗率は1Q終了時点で、売上高は2割強でそこそこ、利益面も3割前後でそこそこです。

【2025年3月期1Qの状況、経営成績の要因】

売上高は、水産資源セグメント・加工食品セグメントの販売好調により増収。

営業利益は、加工食品セグメントのペットフード事業(タイ)が好調に推移したものの、全体としては前年並みでした。

【セグメント別の業績】

セグメント別の業績は、表3の結果になりました。

なお、従来、報告セグメントは「水産資源」、「加工食品」、「食材流通」及び「物流」の4つの報告セグメントでしたが、

同種の事業を同じ視点で評価できる組織体系を構築し、バリューチェーンの強化を図るため、当1Q連結会計期間より、「水産資源」、「食材流通」及び「加工食品」の3区分に変更しており、

表3の前年同四半期比較については、前年同四半期の数値を変更後のセグメント区分に組み替えた数値で比較しています。

主力の「食材流通」は、前年同期比 減収減益、

「水産資源」は、増収減益、

「加工食品」は増収増益でした。

| セグメント | 売上高 [億円] (前年 同期比 増減率 [%]) | 営業 利益 [百万円] (同) |

| 水産資源 | 548 (4.8) | 59 (△92.9) |

| 食材流通 | 1,550 (△0.9) | 3,798 (△10.4) |

| 加工食品 | 420 (12.3) | 3,307 (45.8) |

セグメント別の状況は以下です。

<水産資源>

国内外で漁業を行う漁業ユニット、国内において主にブリ、カンパチ、マグロの養殖を行う養殖ユニット、

北米・欧州を事業拠点とし、北米の豊富な水産資源を背景とした水産物の加工・販売を展開する北米ユニットから構成され、国内外の市場動向を注視しながら、収益の確保に努めました。

漁業ユニットは、日本近海のクロマグロの魚価下落も、ニュージーランド事業のイカ、アジの漁獲増及びカツオの漁獲増により増収、損益改善となりました。

養殖ユニットは、ブリ・カンパチの販売数量減及び餌料費等の高騰に伴う原価上昇等により減収減益となりました。

北米ユニットは、北米では真鱈製品などの販売数量増により増収も、主力のスケソウダラのすりみ・フィレの相場が引き続き軟調な展開が続き、利益率の低下により減益となりました。

欧州では高利益商材の販売に注力したこと、数量の拡販を図ったことにより増収増益となり、全体では増収減益となりました。

<食材流通>

国内外にわたり水産物の調達・市場流通も含む販売ネットワークを持つ水産商事ユニット、

多様な業態に対して水産商材や業務用商材の製造・販売を行う食材流通ユニット、

国内外の畜産物及び農産物を取り扱う農畜産ユニットから構成され、グループにおける原料調達力、商品開発力、加工技術力を結集して業態ニーズに応える商品を提案し、収益の確保に努めました。

水産商事ユニットは、昨年度苦戦した冷凍マグロの市況は回復傾向にあるものの、その他魚種の円安に伴うコスト上昇や一部魚種の取扱数量減により減収減益となりました。

食材流通ユニットは、グループ内の連携を強化し、市場の変化に合わせた業態ニーズを把握し販路拡大に努めたことにより増収となりました。

一方で、業務効率の改善及び工場の生産性向上に努めましたが、円安の進行・原材料価格の上昇等によるコストの増加を補うことができず、減益となりました。

農畜産ユニットは、欧州からの輸入豚肉取扱減により減収も、円安進行等によるコスト上昇分を売価へ反映し増益となりました。

<加工食品>

国内外において家庭用冷凍食品・缶詰・フィッシュソーセージ・ちくわ・デザート・調味料・フリーズドライ製品・ペットフード等の製造・販売を行う加工食品ユニット、

化成品の製造・販売を行うファインケミカルユニットから構成され、

顧客のニーズに応える商品の開発・製造・販売を通じて収益の確保に努めました。

加工食品ユニットは、価格改定の実施や広告宣伝の強化が売上に寄与したこと及びタイのペットフード事業の主に北米向け販売好調により増収増益となりました。

ファインケミカルユニットは、DHA・EPA及びプロタミン、医薬用コンドロイチン等の販売が好調に推移し増収増益となりました。

【財政面の状況】

<自己資本比率>(自己資本(総資本-他人資本)÷総資産)×100)

2025年3月期1Q末時点で30.8%と前期末(30.8%)から変わらずでした。

これは主に、それぞれ前期末比で、

- 負債

- 支払手形及び買掛金が91.4億円増加、短期借入金が53.2億円減少し、流動負債が合計で15.7億円増加

- 社債が150億円増加、長期借入金が79.1億円増加し、固定負債が合計で237億円増加

- 純資産

- 利益剰余金が40.1億円増加し、株主資本が合計で40.2億円増加

したことによるものです。

自己資本比率の数値としてはまだ問題ないレベルです。(20%以上を安全圏内としています。)

<キャッシュ・フロー>2025年3月期1Q累計のキャッシュ・フロー(以下、CF)の状況

- フリーCF(営業活動によるCFと投資活動によるCFを合計した金額 ※1)143億円の支出

- 営業活動によるCF 96億円の支出(前年同期 62億円の支出)

- 投資活動によるCF 47億円の支出(同 24億円の支出)

※1 フリーCFの説明:

- プラスの場合:会社が自由に使える資金が増える。

- マイナスの場合:会社が自由に使える資金が減る。

前期(2023年12月期2Q累計)のフリーCF(86億円の支出)から57億円減少しています。

営業活動によるCFの主な内訳(億円)

- 税金等調整前四半期純利益 98

- 売上債権の増減額(△は増加) △113

- 棚卸資産の増減額(△は増加) △154

投資活動によるCFの主な内訳(億円)

- 有形固定資産の取得による支出 △53

- 利息及び配当金の受取額 11

【今期(2025年3月期)通期業績の見通し】

今1Q決算発表と同時に、2025年3月期通期連結業績予想の当期純利益のみの上方修正を発表しています。

2025年3月期通期の業績予想は表4です。

前回予想から、当期純利益を2割弱の増額修正をしています。

| 売上高 [億円] | 営業 利益 [億円] | 経常 利益 [億円] | 親会社 株主に 帰属する 当期純利益 [億円] | 1株当たり 当期純利益 [円] | |

| 前回 (2024/5/7) 発表予想 | 10,500 | 300 | 320 | 190 | 377.26 |

| 今回修正予想 | 10,500 | 300 | 320 | 220 | 436.80 |

| 増減額 | 0 | 0 | 0 | 30 | ー |

| 増減率[%] | 0 | 0 | 0 | 15.8 | ー |

修正の理由は、

同社が保有する株式会社 C&F ロジホールディングス(証券コード:9099)の普通株式全てについて、SG ホールディングス株式会社が実施する公開買付けに応募し、

本公開買付けが 2024 年7月 12 日に成立したことから、2025 年3月期中間期連結会計期間に投資有価証券売却益 6,099 百万円を特別利益として計上することとなり、前回予想を上回る見込み

としています。

配当予想に関しては、変更はありませんでした。

株価指標と動向

【2024/8/28(水)終値時点の数値】

- 株価:3,015円

- 時価総額:1,524億円

- PER(株価収益率):6.90倍

PERは、同業で時価総額が近い、ニチレイ(2871) 21.8倍、ニッスイ(1332) 11.9倍、極洋(1301) 6.8倍と比較すると、低めの水準です。

- PBR(株価純資産倍率):0.73倍

- 信用倍率(信用買い残÷信用売り残):4.32倍

- 年間配当金(会社予想):100円(年2回 9月 50円、3月 50円)、利回り:3.31%(配当性向 22.8%)

配当利回りは3.31%で、東証プライムの単純平均2.38%(8/27時点) と比較すると高い水準です。

表5のように、直近5年間の配当金は、年間1株あたり40~85円で推移しており、2022年3月期以降は連続増配を継続中です。

配当性向は、10%台~30%台で推移しています。

| 決算期 | 1株当たり 年間配当金 [円] | 配当性向 [%] |

| 2020年3月期 | 40 | 16.8 |

| 2021年3月期 | 40 | 36.6 |

| 2022年3月期 | 55 | 17.1 |

| 2023年3月期 | 65 | 17.9 |

| 2024年3月期 | 85 | 20.6 |

この会社は、

営業キャッシュ・フローの安定創出により、成長に向けた再投資と、安定的な株主還元の継続を基本方針としています。

【直近の株価動向】

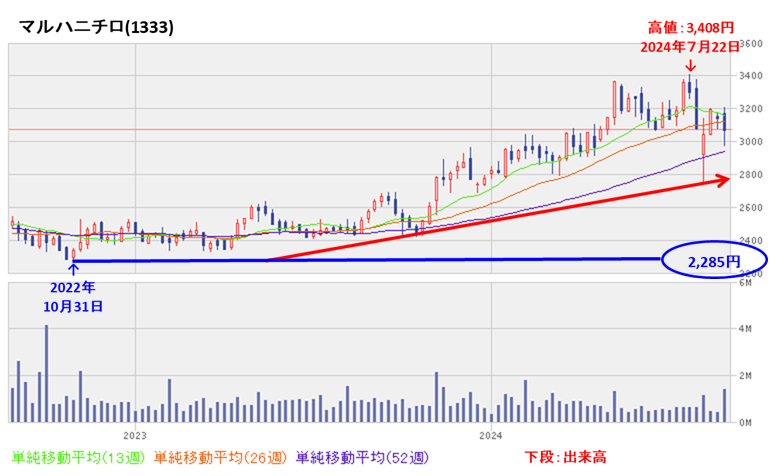

<週足チャート(直近2年間)>

2022年10月に安値(2,285円)をつけた後は、高値切り上げ安値切り上げの上昇トレンドで推移し、

2024年7月に高値(3,408円)をつけています。

<日足チャート(直近3か月間)>

7/22に年初来高値(3,408円)をつけた後は下落基調で推移し、8/5に年初来安値(2,760円)をつけました。

その後は上昇基調で推移し、今回のPO発表日に全ての移動平均線を一旦は上抜けました。

そして、PO発表の翌営業日(8/27)は、POによる短期的な需給悪化懸念により、窓を開けて出来高を伴い前日比 125円安(-3.90%)と急落しました。

この下落で再び全て移動平均線を下抜けています。

今後は、8/5の年初来安値を割り込まずに、ヨコヨコから上昇に転じていくのか、割り込んで下値模索を継続するのか、要注目です。

まとめ

【業績】

- 今期(2025年3月期)1Qの業績は、売上高は、水産資源セグメント・加工食品セグメントの販売好調により増収。営業利益は、加工食品セグメントのペットフード事業(タイ)が好調に推移したものの、全体としては前年並みで、

前年同期比 増収減益で、売上高は微増、利益面は微減~1割強減。 - 今期業績予想は、今1Q決算発表と同時に当期純利益のみ上方修正しており、

前期比 増収増益で、売上高は微増、利益面は微増~1割強の増益を見込む。 - その通期予想に対する進捗率は1Q終了時点で、売上高は2割強でそこそこ、利益面も3割前後でそこそこ。

【株主還元】

- 配当利回り(予想)は3.31%で、東証プライムの単純平均 2.38%(8/27時点) と比較すると高い水準。

- 直近5年間の配当金は、年間1株あたり40~85円で推移しており、2022年3月期以降は連続増配を継続中。

配当性向は、10%台~30%台。 - 会社の還元方針は、営業キャッシュ・フローの安定創出により、成長に向けた再投資と安定的な株主還元の継続を基本方針としている。

【流動性・新株式の発行株数】

- 今回の株式の売出数量(OA含む)は、発行済み株式総数の最大約7.40%で、

直近の株式の売出を含むPOの売出株数比率(OAを含む)(本田技研、KOKUSAI ELECTRIC、アシックス)と比較すると中間的な数量。 - 直近の出来高の5日平均は4,025百株、25日平均は1,909百株(8/28時点)で、流動性はやや高い水準。

【株価モメンタム】

- 週足ベースの株価は、2022年10月に安値(2,285円)をつけた後は、高値切り上げ安値切り上げの上昇トレンドで推移し、

2024年7月に高値(3,408円)をつけている。 - 直近の株価は、7/22に年初来高値(3,408円)をつけた後は下落基調で推移し、8/5に年初来安値(2,760円)をつけた。

その後は上昇基調で推移し、今回のPO発表日に全ての移動平均線を一旦は上抜けした。

そして、PO発表の翌営業日(8/27)は、POによる短期的な需給悪化懸念により、窓を開けて出来高を伴い前日比 125円安(-3.90%)と急落し、この下落で再び全て移動平均線を下抜けた。 - 今後の株価は、8/5の年初来安値を割り込まずに、ヨコヨコから上昇に転じていくのか、割り込んで下値模索を継続するのか要注目。

以上のことから、

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 業績 | ⭐⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐⭐⭐ |

| 株価モメンタム | ⭐⭐⭐ |

| 流動性 | ⭐⭐⭐ |

| 株式の売出数量 | ⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐ (中立) |

と判断しました。

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。