こんにちは!

公募増資・売出(以下、PO)の実施を発表した銘柄に関して、POに応募して買った場合、利益を得ることができるのか?直近の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証J-REITの三井不動産ロジスティクスパーク投資法人です。

最後までお付き合いいただけるとうれしいです!

- 公募増資・売出(PO)とは?

既上場企業が新たに発行する株式(公募株式)や既に発行された株式(売出株式)を投資家に取得させることをいいます。 正確には、「PO」は「Public(公開の)Offering(売り物)」の略で、日本語では「公募」と呼ばれます。「公募」とは、「不特定かつ多数の投資家に対し、新たに発行される有価証券の取得の申込を勧誘すること」をいいます。 また、「売出」とは、「既に発行された有価証券の売付けの申込み又はその買付けの申込の勧誘のうち、均一の条件で50人以上の者を相手方として行う」ことをいい、通常は「公募」と「売出」を合わせて「PO」と呼ばれます。 「新規公開株(IPO)」は未上場企業が直接金融市場からの資金調達や知名度・信用力の向上を目的として証券取引所に新規上場するために一般投資家に株式を取得してもらう行為であるのに対して、「公募・売出(PO)」は既に上場していて証券取引所での株式取引が行われている企業が追加の資金調達や大株主の保有株売却などを目的として一般投資家に株式を取得してもらう行為であり、「新規公開株(IPO)」と「公募・売出(PO)」の違いを簡単にいえば、実施する企業が「未上場」か「既上場」かの違いといえます。

POの概要

今回のPOは、公募による新投資口の発行です。発行価格等決定日や受渡期日、発行数量等は表1のようになっています。

ディスカウント率は、「発行価格等決定日」に決まり、その日の終値から数%(直近のJ-REITは2~2.5%)です。

参考までに、直近のJ-REITのPO銘柄のディスカウント率は、

- 平和不動産リート、ラサールロジポート:2.5%

- GLP、日本プロロジスリート、インヴィンシブル:2.0%

でした。

注意点として、どの証券会社でも購入できるわけでなく、主幹事(今回は、大和証券、野村證券、SMBC日興証券)はじめ、引受人の各証券会社(みずほ証券、SMBC日興証券、三菱UFJモルガン・スタンレー証券、岡三証券)で購入申込可能です。

早ければ、8/3(木)の夕刻に、法人側から発行価格等のお知らせが適時開示であります。このブログ記事も更新しますので、チェックしてくださいね💖

| 発行価格等決定日 | 2023 年8月3日(木) |

| 受渡期日 (POで買った場合はこの日から売却可能) | 2023 年8月10日(木) |

| ①公募による新投資口の発行 (一般募集)数量 | 30,470 口 ※発行済み投資口数 576,000口 の約5.28% |

| ②投資口の売出し (オーバーアロットメントによる売出し)数量 | 1,530口(実施決定(8/3)) ※上記の「発行価格等決定日」に決定。大和証券が売出す。 |

| ③第三者割当による新投資口の発行数量 | 1,530口(申込がなかった口数は発行されない。) ※大和証券に割当 |

| 調達資金手取り概算額(上限) | 153 億円 |

| 発行価格 | 477,750 円 (8/3決定:終値 490,000 円) |

| ディスカウント率 | 2.50 % (8/3決定) |

| 申込単位数量 | 1 口 |

| 主幹事 | 大和証券、野村證券、SMBC日興証券 |

| 引受人 | みずほ証券、三菱UFJモルガン・スタンレー証券、岡三証券 |

【新投資口発行の目的及び理由】

- 新投資口の発行による資金調達により、同投資法人の投資方針に適合する新たな不動産信託受益権(物流施設 5物件、取得予定価格 310.9億円)を取得することによる資産規模及びポートフォリオの質の向上並びに、

発行済投資口総数の増加等を通じた時価総額の拡大による投資口価格の更なる安定化及び投資口の流動性の向上が図れる。 - 有利子負債比率(LTV)の適正なコントロールによる安定的な財務状態の維持及び1口当たり分配金の持続的成長等を総合的に勘案した結果、新投資口の発行を決定した。

としています。

今回の資金調達によって、物流施設5物件(取得予定価格 310.9億円)を2023年8月~2024年2月に取得予定です。

取得後のポートフォリオの合計は、30物件、取得金額は3,898億円に拡大します。

今回増資される投資口数は、発行済み口数の約5.28%(第三者割当を含めると、最大約5.55%)で、

直近の物流施設に投資しているJ-REITの、公募増資の発行済み総口数に対する割合(第三者割当を含む)は、

GLP 4.52%、日本プロロジスリート 3.25%、ラサールロジポート 4.64%でしたので、それらと比較するとやや大規模な増資です。

また、この銘柄の直近の出来高(売買が成立した投資口の数量)の5日平均は2,811口、25日平均は1,769口で、流動性はやや高い水準です。(※1日 1,000口を平均水準としています。)

ご参考までに、この投資法人は前回は2022年2月に公募増資を実施したのですが、その時のPOの結果はどうだったかというと、

表2の結果となっており、POで購入し、受渡日の寄付や大引で売却した場合は6.2%の損益プラス、受渡日1週間後の寄付で売却した場合は0.8%の損益マイナスの結果でした。

(※売買手数料は考慮していません。)

| 受渡期日 | 発行価格 [円] | ディス カウント率 [%] | 受渡日 始値[円] (騰落率[%]) | 受渡日 終値[円] (同) | 1週間後 の始値[円] (日付) | 損益[円] (騰落率 [%]) |

| 2022/ 2/2 | 545,190 | 2.5 | 579,000 (+6.2) | 579,000 (+6.2) | 541,000 (2/9) | -4,190 (-0.8) |

【ご参考】

前回の記事:【公募増資・売出(PO)は買いか?】三井不動産ロジスティクスパーク投資法人(3471)

前回の振り返り:【結果検証:公募増資・売出(PO)は買いか?】コンフォリア・レジデンシャル(3282)、三井不動産ロジスティクスパーク(3471)、ヘルスケア&メディカル(3455)

どんな投資法人?

2016年8月に東証に上場し、日本有数の総合デベロッパーである三井不動産と物流施設事業における戦略的な協働関係(戦略的パートナーシップ)を構築し、物流不動産を主な投資対象として投資主価値の最大化を目指すJ-REITです。

物流不動産の中でもMFLP(=三井不動産クオリティを備えた先進的物流施設)に重点投資を行い、「ロケーション」「クオリティ」「バランス」を重視したポートフォリオの構築を目指しています。

同投資法人は、三井不動産と物流施設事業における戦略的パートナーシップを組み、「開発(物流施設の開発)」、「マネジメント(物流施設の運営・管理)」及び「保有(物流施設の保有)」という三井不動産の物流施設事業におけるバリューチェーンの中で、「開発」機能については三井不動産が役割を担い、

「マネジメント」機能、すなわち、アセット・マネジメント又はリーシング(テナント誘致、客付け)を含むプロパティ・マネジメントについては同資産運用会社又は三井不動産がそれぞれ役割を担い、

また、「保有」機能については同投資法人が役割を担うことによって、高い成長力を有する三井不動産の物流施設事業とともに、同投資法人が持続的な成長を果たすことで投資主価値の最大化を目指すことを基本方針としています。

【J-REITの簡単な説明】

投資信託の仲間であり、我々投資家は、東京証券取引所でJ-REIT(不動産投資法人)商品を購入し、J-REITが、商業施設やホテル、住宅などの不動産を保有・運営してその家賃収入や売却益を得て、その収益の中から分配金として投資家に配分されるもの。

J-REITは全体的に、高配当な銘柄が多く存在します。そして、分配月もばらけていますので、複数のJ-REITを保有すると分散投資にもなりますし、ほぼ毎月分配金をいただける嬉しい状況になります。

ーー

【ポートフォリオ構築方針】

- 投資対象エリア(取得価格ベース)

首都エリア・関西エリア:70%以上、その他エリア:30%以下 - 用途および投資比率(取得価格ベース)

物流不動産:80%以上、インダストリアル不動産:20%以下

【ポートフォリオの概要】

ポートフォリオの合計 物件数:25件、取得価格:3,587億円 (2023年3月14日現在) 、平均稼働率:99.8%(2023年6月30日現在)

<投資対象エリア別比率>

- 首都圏 52.6%

- 関西圏 34.1%

- その他 13.3%

となっており、首都圏が5割強を占めています。

<IC(インターチェンジ)へのアクセス距離別比率>

- 1km未満 24.7%

- 1km以上3km未満 33.3%

- 3km以上5km未満 34.1%

- 5km以上 7.9%

となっています。

直近の運用状況

【2023年1月期の運用状況と2023年7月期以降の見通し】

(2023年3月14日発表)

| 決算期 | 営業 収益 [億円] (前期比 [%]) | 営業 利益 [百万円] (同) | 経常 利益 [百万円] (同) | 当期 純利益 [百万円] (同) | 1口当たり 分配金 [円] (同[円]) |

| 2023年1月期 実績 | 109 (3.3) | 4,504 (1.0) | 4,206 (1.0) | 4,205 (1.0) | 8,401 (48) |

| 2023年7月期 法人予想 | 115 (5.7) | 4,584 (1.8) | 4,234 (0.7) | 4,233 (0.7) | 8,772 (371) |

| 2024年1月期 法人予想 (2023年7月31日 修正) | 118 (2.4) | 4,672 (1.9) | 4,300 (1.5) | 4,299 (1.5) | 8,781 (9) |

| 2024年7月期 法人予想 (2023年7月31日 発表) | 123 (4.0) | 4,784 (2.3) | 4,326 (0.6) | 4,326 (0.6) | 9,150 (369) |

表3のとおり、前々期(2023年1月期)は、前期比 増収増益で、営業収益、利益面ともに微増の結果で、前期(2023年7月期)は、前期比 増収増益で、営業収益は1割弱増、利益面は微増の予想です。

今期(2024年1月期)は、今回のPO発表と同時に修正し、前期比 増収増益で、営業収益、利益面ともに微増を見込んでいます。

次期の2024年7月期(2024年2月~7月)は、前期比 増収増益で、営業収益、利益面ともには微増を見込んでいます。

1口当たりの分配金の予想は、増資後の2024年1月期は前期比 9円増、2024年7月期は同369円増となっています。

【2023年1月期の運用状況】

<投資環境と運用実績>

わが国の経済は、資源価格上昇の影響などを受けつつも、新型コロナウイルス感染症(COVID-19)の抑制と経済活動の両立が進むもとで、持ち直しています。

設備投資の状況についても、緩やかに増加しており、雇用・所得環境については全体として緩やかに改善しています。

また、個人消費については、感染症の影響を受けつつも、緩やかに増加しています。

物流市場は、物流業務を専門的に請け負う3PL事業(※1)の拡大が続き、かつ、Eコマース需要が継続して高水準で推移し、さらにはコンビニエンスストアやドラッグストア等の小売業者の物流業務効率化を目指す動きもあり、

感染症の拡大により、今後の物流市場に悪影響を及ぼす可能性は否定できませんが、引き続き先進的物流施設への需要が増加するものと考えられます。

このような状況下、同投資法人は、三井不動産株式会社(以下、「三井不動産」)と物流施設事業における戦略的パートナーシップを組み持続的な成長を果たすことで投資主価値の最大化を目指すことを基本方針として、

当期末までの保有24物件(取得価格合計3,422億円)の運用を着実に行い、ポートフォリオ全体で当期末時点において稼働率99.8%と良好な稼働状況を維持しています。

※1:「3PL事業」とは、サードパーティー・ロジスティクス事業(顧客企業からそのサプライチェーン管理機能の一部又は全部を請け負う物流サービスを提供する事業)をいう。

<資金調達の概要>

当期においては、長期借入金の返済資金として、2022年8月に14億万円(長期借入金)、2022年9月に20億円(長期借入金)、分配金の支払資金として、2022年10月に47億円(短期借入金)、短期借入金の返済資金として、2022年8月に46億円(短期借入金)、2022年10月に20億円(短期借入金)、2022年11月に20億円(短期借入金)の借入れを行い、

短期借入金の一部及び減価償却等から生じる内部留保を原資として当期において合計219億円(短期借入金185億円、長期借入金34億円)の返済を行いました。

また、2022年11月に第2回無担保投資法人債(特定投資法人債間限定同順位特約付)(グリーンボンド)発行により、20億円を調達しました。

その結果、当期末における有利子負債の残高は総額1,207億円(1年内返済予定の長期借入金96億円、投資法人債50億円及び長期借入金1,061億円)、総資産に占める有利子負債の割合(LTV)は35.9%(前期末比 0.6ポイント減)となりました。

【2023年7月期の見通し】

同投資法人は、三井不動産と物流施設事業における戦略的な協働関係を構築し、物流不動産を主な投資対象として投資主価値の最大化を図ることを基本方針とし、

次期以降も更なる収益基盤の安定化を目的とした資産規模の拡大に加え、外部環境及び内部環境の変化にも対応することにより、投資主価値の最大化を目指すとともに、安定的かつ効率的な財務運営を行う計画です。

<外部成長戦略>

「三井不動産の物流施設事業の成長力及び豊富なパイプラインを活用した外部成長」

物流施設事業において高い成長力を有する三井不動産と同資産運用会社との間で締結された優先情報提供に関する契約に基づく優先情報提供及び優先交渉権を活用したMFLP(三井不動産クオリティ(※2)を備えた先進的物流施設)への重点投資により、継続的な成長を目指しています。

※2:三井不動産の物流施設事業においては、三井不動産グループが掲げる「共生・共存」及び「多様な価値観の連繁」の理念のもと、オフィスビル事業及び商業施設事業等において培ってきた専門性が高くかつ先進的な管理・運営ノウハウ等に加えて、総合不動産会社としての街づくりを通じて培ったノウハウ等を取り入れるとともに、

物流施設に関わる様々な主体(テナント、物流施設で働く従業員及び地域社会)が求める時代に応じて変化する多様なニーズを取り込み、物流施設の空間提供にとどまらず、既存の枠にとらわれない価値づくりを目指した取組みを続けています。

同投資法人は、このような取組みから実現した物流施設のクオリティを「三井不動産クオリティ」と呼称しています。

<内部成長戦略>

「三井不動産グループのプラットフォーム(事業基盤)及び顧客ネットワークを活用した安定運用」

三井不動産グループが長年培ってきた総合不動産会社としてのプラットフォーム(事業基盤)及び顧客ネットワークを有効活用することにより、安定的な運用を目指しています。

<財務戦略>

「安定性と効率性を重視した財務運営及びキャッシュマネジメント」

新投資口の発行、借入等の資金調達に際しては、安定的な財務運営を行うとともに、

分配金については、キャッシュフロー(FFO)に基づき継続的に利益を超える金銭の分配(出資の払戻し)を行うことを通じて、安定的な分配金水準の確保及び効率的なキャッシュマネジメントを両立させることを目指しています。

【2024年1月期の運用状況及び分配金の予想の修正、2024年7月期の運用状況及び分配金の予想】

2023年8月~2024年2月に予定している資産取得(物流施設5物件)に伴い、2024年1月期の運用状況と分配金予想の修正と2024年7月期の運用状況と分配金予想をしています。

2024年1月期の運用状況予想は、表4になっています。

| 営業 収益 [億円] | 営業 利益 [百万円] | 経常 利益 [百万円] | 当期 純利益 [百万円] | 1 口当たり 分配金 [円] | |

| 前回 (2023/3/14) 発表予想 | 116 | 4,548 | 4,195 | 4,194 | 8,735 |

| 今回修正予想 | 118 | 4,672 | 4,300 | 4,299 | 8,781 |

| 増減額 | 2.1 | 123 | 104 | 104 | 46 |

| 増減率[%] | 1.8 | 2.7 | 2.5 | 2.5 | 0.5 |

前回発表予想から、営業収益は2%弱、利益面は3%弱の増額をしています。

今回の公募増資による新規取得資産は取得金額で約8.6%の増加率(3,587億円→3,898億円)で、そのうち、2023年8月に取得する2物件(137億円)における約3.8%の増加分が2024年1月期に反映されますので、

それからすると、この新規物件取得の規模の増加割合に対し、営業収益と利益面の増額修正の割合はほぼ見合っているといえます。

次期(2024年7月期)は、今期(2024年1月期)に比べ営業収益は4%増、利益面は0.6~2.3%増ですので、次期の新規資産の増加割合(4.64%)にほぼ見合っているといえます。

また、分配金は前回予想から46円増の予想で、前期(2023年7月期)比では9円増です。

2024年7月期の予想は、表3に記載のとおりです。

【格付けの状況】

(2023年7月10日現在)

- 日本格付研究所(JRC):長期発行体格付「AA」(安定的)

(※AA:債務履行の確実性は非常に高い。)

投資口価格の動向

【2023/8/1(火)終値時点の数値】

- 投資口価格(1口当たり):495,500円

- 信用倍率(信用買い残÷信用売り残):1.30倍

- 年間分配金(法人予想):17,931円(2024年1月 8,781円、2024年7月 9,150円)、年間利回り:3.61%

利回り 3.61%(予想)は、上場株式の利回り(東証プライムの単純平均:2.20%(7/31時点))と比較すると、高い水準ですが、

J-REITの平均予想利回り(3.79%(2022年11月22日時点))とほぼ同程度です。

直近5期の分配金は、表5のようになっており、1口当たり7,816円~8,772円で推移しており、連続増配を継続中です。

| 決算期 | 1口当たり 分配金(円) |

| 2021年7月期 | 7,816 |

| 2022年1月期 | 7,895 |

| 2022年7月期 | 8,353 |

| 2023年1月期 | 8,401 |

| 2023年7月期 (予想) | 8,772 |

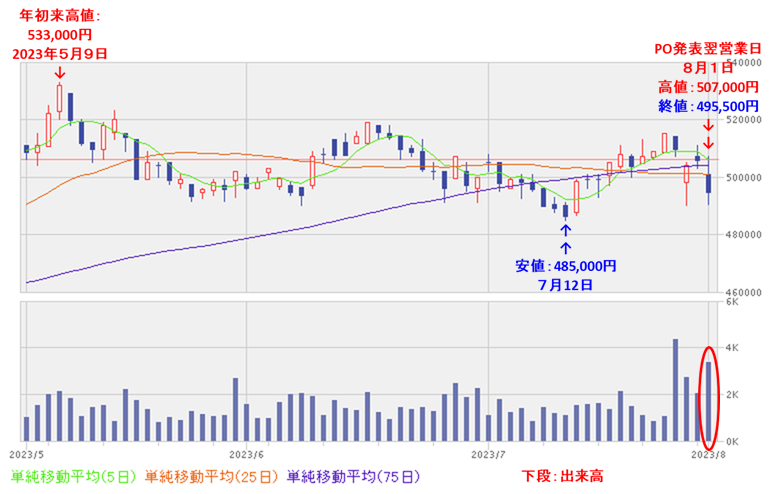

【直近の投資口価格推移】

<週足チャート(直近2年間)>

2021年8月末に上場来高値(656,000円)をつけた後は、安値切り下げ高値切り下げの下落トレンドで推移し、2023年2月に安値(437,500円)をつけました。

しかしその後は上昇に転じ、安値切り上げの上昇基調で推移しています。

<日足チャート(直近3か月間)>

5/9に年初来高値(533,000円)をつけた後は、485,000~520,000円のレンジ内で推移しています。

今回のPO発表の翌営業日(8/1)は、POによる1口当たり利益の希薄化懸念からか、前日比 10,500円安(-2.08%)と下落しました。

今後は、直近の7月につけた安値(485,000円)を下抜けずに上昇に転じていくのか、下抜けて下値模索を続けるのか、要注目です。

まとめ

【ファンダメンタルズ】

- 2016年8月に東証に上場し、日本有数の総合デベロッパーである三井不動産と物流施設事業における戦略的な協働関係(戦略的パートナーシップ)を構築し、物流不動産を主な投資対象として投資主価値の最大化を目指すJ-REIT。

- 物流不動産の中でもMFLP(=三井不動産クオリティを備えた先進的物流施設)に重点投資を行い、「ロケーション」「クオリティ」「バランス」を重視したポートフォリオの構築を目指している。

- 2023年1月期の運用状況は、前期比 増収増益で、営業収益、利益面ともに微増の結果で着地。

前期(2023年7月期)は、前期比 増収増益で、営業収益は1割弱増、利益面は微増の予想。 - 今期(2024年1月期)は、今回のPO発表と同時に修正しており、前期比 増収増益で、営業収益、利益面ともに微増で着実な成長を見込んでいる。

- 今回の資金調達による資産取得により、今期(2024年1月期)の運用状況予想を前回発表予想から、営業収益は2%弱、利益面は3%弱の増額修正をしており、

今回の公募増資による新規取得資産は取得金額で約8.6%の増加率(3,587億円→3,898億円)で、

そのうち、2023年8月に取得する2物件(137億円)における約3.8%の増加分が2024年1月期に反映され、それからすると、この新規物件取得の規模の増加割合に対し、営業収益と利益面の増額修正の割合はほぼ見合っている。 - 次期(2024年7月期)は、今期(2024年1月期)に比べ営業収益は4%増、利益面は0.6~2.3%増なので、次期の新規資産の増加割合(4.64%)にほぼ見合っているといえる。

【インカムゲイン】

- 分配金の年利回り(予想) 3.61%は、東証プライム上場会社の単純平均2.20%(7/31時点)と比較して高い水準だが、J-REITの平均的水準と比べると同水準。

- 直近5期の分配金は、1口当たり7,816円~8,772円で推移しており、連続増配を継続中。

- 今回の増資後の2024年1月期の分配金は前回予想より46円増額し前期比 9円増、2024年7月期は同369円増の予想。

【流動性】

- 直近の出来高の5日平均は2,811口、25日平均は1,769口で、流動性はやや高い水準。

【投資口価格モメンタム】

- 週足レベルの投資口価格は、2021年8月末に上場来高値(656,000円)をつけた後は、安値切り下げ高値切り下げの下落トレンドで推移し、2023年2月に安値(437,500円)をつけた。

しかしその後は上昇に転じ、安値切り上げの上昇基調で推移。 - 直近の投資口価格は、5/9に年初来高値(533,000円)をつけた後は、485,000~520,000円のレンジ内で推移し、

今回のPO発表の翌営業日(8/1)は、POによる1口当たり利益の希薄化懸念からか、前日比 10,500円安(-2.08%)と下落。 - 今後の投資口価格は、直近の7月につけた安値(485,000円)を下抜けずに上昇に転じていくのか、下抜けて下値模索を続けるのか要注目。

以上をふまえ、

| レベル (最低⭐~ 最高⭐⭐⭐⭐⭐) | |

| ファンダメンタルズ | ⭐⭐⭐⭐ |

| インカムゲイン | ⭐⭐⭐⭐ |

| 流動性 | ⭐⭐⭐ |

| 投資口価格モメンタム | ⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐ (中立) |

と判断しました。

参考になればうれしいです!最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。