こんにちは!

直近で立会外分売の実施を発表した銘柄に関して、分売で買った場合、利益を得ることができるのか?直近の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証グロースから情報・通信業種のストリームメディアコーポレーションです。

最後までお付き合いいただけるとうれしいです!

- 立会外分売とは?

新規株主を増やすことを目的として、上場会社が大株主である銀行やオーナー経営者などの保有株を小口に分けて、証券取引所の立会外で不特定多数に売り出すこと。

取引開始前など取引時間外(=立会外)に売り出されることからこのように呼ばれる。- 立会外分売の魅力

- 前日終値より安く購入可能

- 立会外分配における買付側の購入価格は確定値段(1本値)で、分売実施日の前日終値よりディスカウントされるのが一般的。過去の例では、約3~5%のディスカウントで実施されています。

(ディスカウント率は取引所の規定により最大10%)

- 立会外分配における買付側の購入価格は確定値段(1本値)で、分売実施日の前日終値よりディスカウントされるのが一般的。過去の例では、約3~5%のディスカウントで実施されています。

- 買付手数料はかからない

- 立会外分売による買付は、通常の立会時間内の取引と種類が異なるため一般的に手数料はかからない。(売却時には通常の手数料が発生)

- 即日売却OK

- 立会外分売で取得した株式は、実施日(買付当日)から売却することが可能

- 前日終値より安く購入可能

- デメリット:抽選で外れることもある

- 買い申し込みが多いと、抽選ではずれて購入できないこともある。

立会外分売の概要

実施日や株数は以下です。実施予定日は幅があり、実際の実施日と分売値段は、会社側から実施日前日に発表があります。

分売数量は決まっていて、100株単位で最大3,000株まで購入できます。

早ければ10/12(水)の夕刻に、会社側からの適時開示で分売値段のお知らせがあります。このブログでも追記しますので、チェックしてくださいね💖

| 分売予定日 | 2022 年 10 月 14 日(金) (10/13決定) |

| 分売数量 | 1,500,000 株 (発行済み株式総数 115,903,831 株の約1.29%) |

| 分売値段 | 143 円 (10/13決定:終値 148円) |

| ディスカウント率 | 3.38 % (10/13決定) |

| 申込単位数量 | 100 株 |

| 申込上限数量 | 3,000 株 |

【立会外分売実施の目的】

- 同社株式の分布状況改善および流動性向上

としています。

今回の分売数量は、発行済み株式総数の約1.29%とほどほどの数量※1です。

※1:一概に言えませんが、目安として、5%以上:かなり多い、3%以上5%未満:多い、1%以上3%未満:ほどほど、1%未満:少ないとしています。

また、この銘柄の直近の出来高(売買が成立した株式の数量)の5日平均は1,180百株、25日平均は1,356百株で、流動性は平均的な水準です。

そして、今回の分売数量(15,000百株)は、1日の出来高(25日平均:1,356百株)の約11倍ですので、この銘柄の通常の出来高からすると分売数量はほどほどといえます。

なお、2020 年7月 31 日に公表された、同社は株式会社 SMEJ との吸収合併に伴い、「合併等による実質的存続性の喪失に係る猶予期間」に入っているため、

本立会外分売実施後、当該猶予期間(2020 年8月1日から 2023 年 12 月 31 日まで)に新規上場審査基準に準じた基準に適合しない場合には上場廃止となる恐れがありますのでその点は要注意です。

どんな会社?

自社テレビ局KNTVで、韓国地上波の大型ドラマを中心に、ニュース・K-POP・バラエティなどの韓国コンテンツを、CS放送、CATV、IPTVで有料放送サービス事業を展開している会社です。

他にも韓国アーティストの日本における独占マネイジメントを担い、音楽制作、コンサート、ファンクラブ運営、グッズ販売、各種メディア出演等の企画運営事業を行っています。

事業セグメントは、「ライツ&メディア事業」と「エンターテインメント事業」、「その他事業」があり、それぞれ

- ライツ&メディア事業

ドラマ放映権及び映画の配給権に関する諸権利の取得・事業化、CS放送での番組提供およびイベント、オンライン配信事業等 - エンターテインメント事業

アーティスト等のマネジメント、音楽制作、コンサート・イベントの企画制作、ファンクラブの運営及びMD事業(グッズ販売等)等 - その他

カラオケアプリの企画、運営

を行っています。

2021年12月期通期のセグメント別売上高構成比は、

- ライツ&メディア事業 62.1%

- エンターテインメント事業 37.7%

- その他 0.2%

となっており、「ライツ&メディア事業」が6割強を占めています。

直近の経営概況

【2022年12月期2Q(2022年1月1日~6月30日)の経営成績】

(2022年8月10日発表)

| 決算期 | 売上高 [百万円] (前年 同期比[%]) | 営業利益 [百万円] (同) | 経常利益 [百万円] (同) | 親会社株主 に帰属する 純利益 [百万円] (同) |

| 2021年12月期 2Q累計 | 2,917 (ー) | △320 (ー) | △315 (ー) | △301 (ー) |

| 2022年12月期 2Q累計 | 3,094 (6.1) | △147 (赤字幅 縮小) | △134 (赤字幅 縮小) | △0 (赤字幅 縮小) |

| 2022年12月期 通期会社予想 (2022年8月10日修正) | 7,217 (28.1) | △316 (赤字幅 縮小) | △301 (赤字幅 縮小) | △162 (赤字幅 縮小) |

| 通期予想に対する 2Qの進捗率[%] | 42.8 | ー | ー | ー |

※2:2020年12月期3Qより連結財務諸表を作成しているため、2021年12月期2Qの対前期増減率については記載なし

表2の通り、前年同期比 微増の増収で、利益面は赤字幅縮小の結果でした。

2022年12月期通期の業績予想は、今2Q決算発表と同時に下方修正(表4参照)し、前期比 3割弱の増収で、利益面は赤字幅縮小を見込んでおり、

その通期予想に対する進捗率は2Q終了時点で、売上高は1/2程度でそこそことなっています。

【2022年12月期2Qの状況、経営成績の要因】

当2Q連結累計期間における我が国経済は、新型コロナウイルス感染対策に万全を期し、経済活動の正常化が進む中で、景気の持ち直しが期待されています。

屋外でのマスク着用や入国制限の緩和等、新型コロナウイルス感染症対策のための制限にも変化があり、エンターテインメント業界は大型公演の開催も増加傾向にあります。

一方で、メディア業界では多チャンネルサービス加入世帯減少、韓国コンテンツの人気沸騰による版権獲得競争の激化は続いており、厳しい状況です。

このような経営環境の中、同社グループの2Q連結累計期間は、ライツ&メディア事業では、4月にライツ部門とメディア部門を統合し、業務効率化やシナジー強化を図りました。

また、6月16日付で発表した「連結子会社の異動(株式譲渡)に関するお知らせ」でも開示したとおり、同社が保有する株式会社Beyond Live Corporationの株式37.5%の内32.5%を売却することとなりました。

株式譲渡の主な理由は、映像配信プラットフォームビジネスは競争が激化しており、今後、「Beyond LIVE」をマーケットリーダーに押し上げるためには、営業活動を大幅に強化し、参入当初予定していた以上の莫大な費用と時間を投入する必要があったためであり、

同社としては、経営資源を既存事業(ライツ&メディア事業、エンターテインメント事業)に集中することで経営状況の改善および発展を図っていくべきであるとの判断しています。

エンターテインメント事業は、入国措置も緩和されアーティストの来日障壁が軽減、大型オフラインイベントツアーを含む国内活動を徐々に再開させています。

オフラインイベントの再開に伴い、グッズ販売、イベント放送権販売等密接する他事業からの収益も回復しており、相乗効果も図っています。

この結果、当2Q連結累計期間の売上高は前年同四半期比6.1%増、営業損失は147百万円、経常損失は134百万円、親会社株主に帰属する四半期純損失は0百万円となりました。

【セグメント別の業績】

セグメント別の業績は、表3の結果になりました。

| 部門 | 売上高 [百万円] (前年 同期比[%]) | セグメント 利益 [百万円] (同) |

| ライツ&メディア | 1,810 (1.6) | 146 (124) |

| エンターテインメント | 1,279 (18.9) | △12 (前年同期 △140百万) |

| その他 | 5 (344) | △19 (前年同期 △15百万) |

主力の「ライツ&メディア事業」は減収増益、

「エンターテインメント事業」は増収で赤字幅縮小、

「その他事業」は増収で赤字幅拡大となっています。

セグメント別の状況は以下です。

<ライツ&メディア事業>

(放送事業)

韓国コンテンツの獲得競争が熾烈さを増す中、4月には韓国の授賞式で数多く賞を受賞した大型時代劇『赤い袖先(原題)』等、話題の韓国コンテンツを日本初放送し続けていますが、

1Qに比べ加入世帯数の拡大には至らず微減となっています。

しかしながら、3Qでは8月20日にエスエム・エンタテインメントの人気アーティストが一斉に集い韓国で開催される大型コンサート「SMTOWN LIVE 2022 : SMCU EXPRESS @HUMAN CITY_SUWON」の生中継が決定しており、引き続きプレミアムコンテンツの編成に注力し、通常月に比べより多くの新規加入者獲得を図っていく計画です。

また、KNTV加入者用冊子を6月発行分より完全WEB移行しデジタル化を実施しました。これにより、年間の放送事業全費用に対する約2.5%のコストを削減することができ、捻出した費用はKNTV配信サービス「KNTV+」等の新規サービスへ投入しています。

(ライツ事業)

韓国時代劇「御史(オサ)とジョイ(原題)」や、韓国におけるグループ会社制作のバラエティ「テヨン(少女時代)&KEY(SHINee)のテンキーボックス」等の版権を獲得しました。

3Qには、韓国の公共放送局であるKBSが5年ぶりに手掛け、本格時代劇として大きな話題を集めた歴史的大作「太宗イ・バンウォン(原題)」獲得も決定しており、厳しい市場環境の中、強力コンテンツの版権を獲得しました。

放送事業との部門統合も完了し、先述した「太宗イ・バンウォン(原題)」をKNTVにて9月に日本初放送(第1話先行放送)を行うなど、両事業間のシナジー創出やさらなる業務の効率化を図っていく予定です。

前年同期比セグメント利益の増加要因としては、「Kchan!韓流TV」(2021年3月)及び「DATV」(2021年5月)の閉局によるチャンネル運営費用の削減が大きく影響しています。

<エンターテインメント事業>

(コンサート事業)

新型コロナウイルスによる入国規制も緩和され、BoA、東方神起、Super Junior、MINHO(SHINee)、NCT 127と計32公演のオフラインイベントを6月までに実施しました。

公演は5月から6月にかけて開催しており、NCT127はグループ初となる全国3都市5公演のドームツアーを行い約22万人を動員し、同時期、東方神起は全国6都市21公演のファンクラブイベントツアーにおいて約14万人を動員しております。

オフラインイベントの再開に伴いECサイトのみならず、新型コロナ対策として事前予約や営業時間の短縮を行いアーティストグッズを会場にて販売する等、コンサート事業に密接する他事業も徐々にビジネスを再開しており、イベント放送権といったチケット外収益の回復も進んでいます。

3Qでは、7月にONEW(SHINee)が日本初となるソロツアーを8公演、8月には東京ドームにて約3年ぶりとなる大型オフラインイベント「SMTOWN LIVE 2022 TOKYO」を3公演、aespaが初となる日本でのショーケースが4公演開催決定している等、引き続きオフラインイベントの実施を予定し、業績の回復に向け活動しています。

(音楽事業)

アルバムを2タイトル発売しました。4月6日にリリースしたRed Velvet日本初となるフルアルバム「Bloom」は、オリコンウィークリーランキング5位を獲得、4月27日にはSHINee日本デビュー10周年記念スペシャルコレクション「SHINee’s Memorial Box “Replay”」を限定発売しました。

また、NCT127に所属する日本人メンバー YUTAが2022年9月に全国公開される「HiGH&LOW THE WORST X」に映画初出演、世界的ラグジュアリーブランド「Louis Vuitton」とフレンドシップ契約締結する等、音楽以外の活動領域でも活躍を見せています。

【財政面の状況】

<自己資本比率>(自己資本(総資本-他人資本)÷総資産)×100)

2022年12月期2Q末時点で69.3%と前期末(61.4%)から7.9ポイント増加しています。

自己資本比率の数値としては問題ないレベルです。(20%以上を安全圏内としています。)

<キャッシュ・フロー>2022年12月期2Q累計のキャッシュ・フロー(以下、CF)の状況

- フリーCF(営業活動によるCFと投資活動によるCFを合計した金額 ※3)567百万円の支出

- 営業活動によるCF 250百万円の支出(前年同期 269百万円の収入)

- 投資活動によるCF 317百万円の支出(同 44百万円の支出)

※3 フリーCFの説明:

- プラスの場合:会社が自由に使える資金が増える。

- マイナスの場合:会社が自由に使える資金が減る。

前期(2021年12月期)2Q累計のフリーCF(225百万円の収入)から793百万円悪化しています。

営業活動によるCFの主な内訳(百万円):

- 売上債権の増減額(△は増加) △628

- 仕入債務の増減額(△は減少) 606

- その他の流動負債の増減額(△は減少) △294

投資活動によるCFの主な内訳(百万円):

- 有形固定資産の取得による支出 △13.3

- 無形固定資産の取得による支出 △86.9

- 連結の範囲の変更を伴う子会社株式の売却による支出 △221

【今期(2022年12月期通期)業績の見通し】

今2Q決算発表と同時に、通期業績予想を下方修正をしています。

2022年12月期通期の業績予想は表4です。

| 売上高 [百万円] | 営業利益 [百万円] | 経常利益 [百万円] | 当期 純利益 [百万円] | 1株当たり 当期純利益 [円] | |

| 前回(2022/2/10) 発表予想 | 7,966 | 14 | 25 | △41 | △0.35 |

| 今回修正予想 | 7,217 | △316 | △301 | △162 | △1.40 |

| 増減額 | △749 | △330 | △326 | △121 | ー |

| 増減率[%] | △9.4 | ー | ー | ー | ー |

前回予想と比べ、売上高は1割弱減、利益面は赤字転落(純利益のみは赤字幅拡大)を予想しています。

修正の理由は、

エンターテインメント事業におけるコンサート事業には、コロナ禍の影響等による来日費用等の増加及びコンサート会場費の増加等の原価上昇に伴い、当該事業の収益が減少しました。

また、当該事業に付随する MD 事業も、会場内外における接触感染や飛沫感染機会削減のためオンラインでの事前予約制としたことで収益が制限される等の影響を受けました。この結果、エンターテインメント事業は、当初予想より売上高は約65百万円の減少、営業利益は約99百万円の減少となる見込みです。

ライツ&メディア事業における放送事業は、契約者数減少が続く厳しい状況の中、解約防止と新規加入者獲得を図るべく昨年 10 月に動画配信サービス『KNTV+』をスタートしました。

当初、下期における新規加入者の増加を見込んでいましたが、期待通りの成果が出るまでには相当の時間を要する見込みであるため、計画を見直すことになりました。

『Beyond Live』は、プラットフォームの内製化による構造改革により売上及び利益の大幅な増加を見込んでいました。

しかしながら、映像配信プラットフォームビジネスは競争が激化しており、今後、同社が『Beyond Live』をマーケットリーダーに押し上げるためには営業活動を強化し、莫大な費用と時間を投入する必要があることから、

経営資源を既存事業に集中することで経営状況の改善及び発展を図るべきであると判断。

連結子会社である、株式会社 Beyond Live Corporationの株式を譲渡し同社の連結子会社ではなくなったことから、当初織り込んでいた売上及び利益が減少することになりました。

この結果、ライツ&メディア事業は、当初予想より売上高は約686百万円の減少、営業利益は約180百万円の減少となる見込みです。

このような状況を踏まえ、通期連結業績予想を見直した結果、各利益とも前回発表を下回る見通しとなりました。

株価指標と動向

【2022/10/7(金)終値時点の数値】

- 株価:168円

- 時価総額:194億円

- PER(株価収益率):0倍

PERは、同業で時価総額が近い、アミューズ(4301) 19.5倍、スペースシャワーネットワーク(4838) 8.7倍となっています。

- PBR(株価純資産倍率):3.02倍

- 信用倍率(信用買い残÷信用売り残):ー(信用売り残無し)

- 年間配当金(予想):0円(無配)、年間利回り:ー

| 決算期 | 1株当たり 年間配当金(円) | 配当性向(%) |

| 2017年12月期 | 0 | ー |

| 2018年12月期 | 0 | ー |

| 2019年12月期 | 0 | ー |

| 2020年12月期 | 0 | ー |

| 2021年12月期 | 0 | ー |

表5のように、直近5年間は無配となっており、上場来無配が続いています。

この会社は、

利益配分は、株主への中長期的な利益還元を図るため、財政状態及び経営成績を総合的に勘案し、業績に裏付けられた成果配分を行うことを基本方針としています。

内部留保については、継続的な安定成長を目指しつつ、積極的な事業展開および経営基盤の強化に備え、重点的かつ効率的に投資することで、

総合エンターテインメント企業としての企業価値を増大させ、株主への利益の確保を達成できるよう有効活用していくことを目指しています。

【株主優待(廃止)】

2022年3月に同社主催「Beyond LIVE」無料視聴チケットの提供を新設しましたが、

「Beyond LIVE」を運営する株式会社 Beyond Live Corporation が同社連結子会社から異動した結果、

株主優待実施の環境や目的が新設時の状況と乖離することとなったため、2022年9月14日に株主優待制度の廃止を発表しています。

【直近の株価動向】

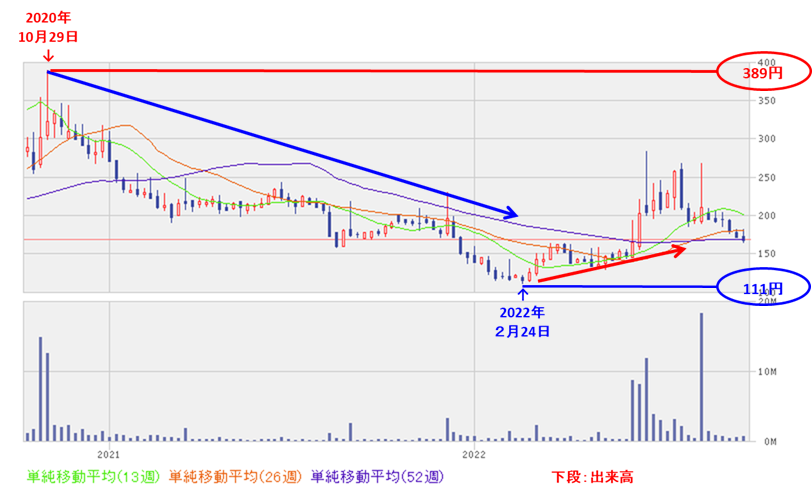

<週足チャート(直近2年間)>

週足ベースの株価は、2020年10月に高値(389円)をつけた後は、右肩下がりの下落トレンドで推移し、今年2月に年初来安値(111円)をつけました。

しかしその後は、回復基調で推移しています。

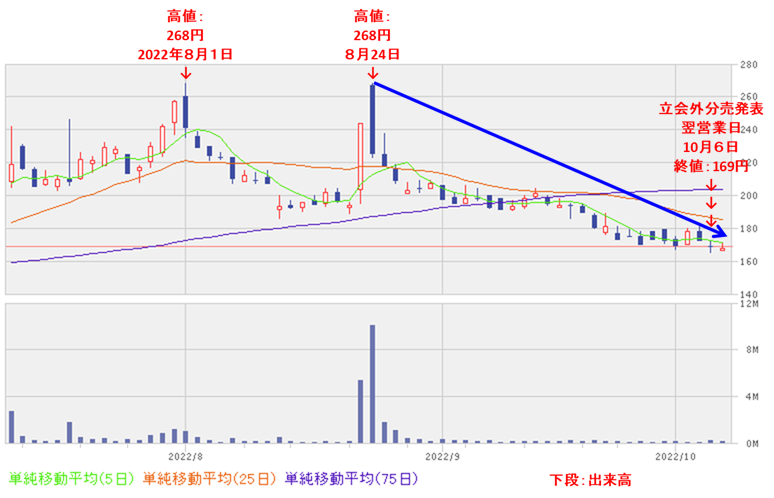

<日足チャート(直近3か月間)>

直近の株価は、8/1と8/24の2回高値(268円)をつけた後は、下落トレンドで推移しています。

そして今回の立会外分売発表の翌営業日(10/6)はあまり反応はなく、前日比 4円安(-2.31%)で終了しました。

今後の株価は、節目の160円や150円で下げ止まって上昇に転じていくのか、これらを下抜けて下値模索をするのか要注目です。

まとめ

【業績】

- 今期(2022年12月期)2Qの業績は、入国措置も緩和されアーティストの来日障壁が軽減、大型オフラインイベントツアーを含む国内活動を徐々に再開し、

前年同期比 微増の増収で、利益面は赤字幅縮小の結果。 - 今期通期予想は、2Q決算発表と同時に、連結子会社である、株式会社 Beyond Live Corporationの株式を譲渡し同社の連結子会社ではなくなったことから、当初織り込んでいた売上及び利益が減少することになったため下方修正しており、

前期比 3割弱の増収で、利益面は赤字幅縮小を見込んでいる。 - その通期予想に対する進捗率は2Q終了時点で、売上高は1/2でそこそこだが、各段階の利益はいまだ赤字の状況。

【株主還元】

- 配当利回り(予想)は無配で上場来無配が続いている。成長過程にある企業で、今後の事業規模拡大のための内部留保に資金を回すことは理解できる。

- 株主優待が以前はあったが、株式会社 Beyond Live Corporation が同社連結子会社から異動したため、2022年9月に廃止の発表があった。

【流動性・分売数量】

- 直近の出来高の5日平均は1,180百株、25日平均は1,356百株で、流動性は平均的な水準。

- 分売数量は、発行済み株式総数の約1.29%とほどほどの数量で、

この銘柄の1日の平均的な出来高の約11倍の数量であり、それからしてもほどほど。

【株価モメンタム】

- 週足ベースの株価は、2020年10月に高値(389円)をつけた後は、右肩下がりの下落トレンドで推移し、今年2月に年初来安値(111円)をつけた。

しかしその後は、回復基調で推移。 - 直近の株価は、8/1と8/24の2回高値(268円)をつけた後は、下落トレンドで推移。

そして今回の立会外分売発表の翌営業日(10/6)はあまり反応はなく、前日比 4円安(-2.31%)で終了。 - 今後の株価は、節目の160円や150円で下げ止まって上昇に転じていくのか、これらを下抜けて下値模索をするのか要注目。

以上のことから、

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 業績 | ⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐ |

| 株価モメンタム | ⭐⭐ |

| 流動性 | ⭐⭐⭐ |

| 分売数量 | ⭐⭐⭐ |

| 総合判定 | ⭐⭐(不参加) |

と判断しました。

最後までご覧いただき、ありがとうございました。