直近で自己株式の取得を発表した銘柄に関して、この発表のタイミングで株を買った場合、利益を得ることができるのか?

足元の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証プライムから卸売業種のアセンテックです。

最後までお付き合いいただけるとうれしいです!

「自社株買い」とは?

上場企業が自らの資金を使って、株式市場から自社の株式を買い戻すことをいう。

日本証券業協会HP 金融・証券用語集

自社の株を買った後は、

- 買い戻した株式を消却する。(無効とする。)

- 金庫株としてそのままにしておき、いずれ資金調達などの目的で売却する。

の2通りあります。

【自社株買いのメリットとデメリット】

<メリット>

- 発行済み株式数が減るため、会社の利益総額が変わらなければ、1株当たり利益(EPS)が増えるので、企業価値が上がる=株価が上がる可能性がある。

(配当とともに株主還元の一つ) - 配当金の支払いが少なくて済む。(企業側のメリット)

- 敵対的買収の防衛策(株価が上がって敵対企業が株を買いにくくなることと、市場に出回る株数の割合が少なくなるため)

- ROE(株主資本利益率:ROE = 当期純利益 ÷ 自己資本×100(%))が上がる。

自社株買いを行った場合、自己資金が減りますので、分母の「自己資本」が小さくなりROEが上がります。 - 株価は「割安」というメッセージを送ることができる。

自社の株が安い時に買った方が、購入資金が少なくて済みます。(企業側のメリット)

<デメリット>

- 自己資金が減り、設備投資などの自社の成長に回せる資金が少なくなる。

- 自己資本比率(自己資本(総資本-他人資本)÷総資産) ×100)が下がる。

などがあります。

それでは、見ていきましょう!

自社株買いの概要

会社から発表された自己株式取得の概要は、表1のようになっています。

株数と金額の上限が設定されていますが、株価が上がれば、取得に必要な金額も大きくなりますので、予定の取得株数よりも少なくなることが多いです。

| 自社株買い発表日 | 2022年9月14日(水) |

| 取得期間 | 2022年9月15日~ 2023年1月31日 |

| 取得株式の総数 | 普通株式 15 万株(上限) (発行済株式総数(自己株式を除く)に対する割合:1.12%) |

| 取得金額の総額 | 1 億円(上限) ※取得株数の上限で割ると1株あたり666円換算 |

| 取得方法 | 東京証券取引所における市場買付 |

【自社株買いを行う理由】

- 資本効率の向上を通じた株主利益の向上

- M&A等の機動的な資本政策の遂行などのため

としています。

自己株式の取得数量は、発行済み株式総数(自己株式を除く)の1.12%と自社株買いの数量としてはほどほどの数量(※1)です。

※1 一概に言えませんが、目安として、5%以上:かなり多い、3%以上5%未満:多い、1%以上3%未満:ほどほど、1%未満:少ないとしています。

直近の出来高(売買が成立した株式の数量)の5日平均は554百株、25日平均は387百株で、流動性は低い水準です(1,000百株を平均水準としています)。

どんな会社?

近年、インターネットの普及により、サイバー攻撃等に対するセキュリティ対策が重要になってきており、

その情報セキュリティ対策として、セキュリティソリューションの一つである「仮想デスクトップ」(※2)ソリューションを中心に事業展開をしている会社です。

※2 仮想デスクトップ

デスクトップ(Windowsユーザ環境)をサーバ側に集約し、ネットワークを介してデスクトップの画面イメージを配信し、シンクライアント(仮想デスクトップでの利用に特化した端末)、パソコン、タブレット等の端末よりサーバ上のWindowsユーザ環境を利用できるソリューションで、端末にデータを保存できないことから、端末からの情報漏洩を防止することが可能。

同社は、海外メーカーと1次代理店契約を締結し、商品の輸入・販売・保守を行っています。

また、国内の顧客の要望に応え、同社オリジナル製品・サービスを自社ブランド「Resalio(レサリオ)」として開発・販売しています。

事業セグメントは、「ITインフラ事業」の単一セグメントです。

直近の経営概況

【2023年1月期2Q(2022年2月~7月)の経営成績】

(2022年9月14日発表)

| 決算期 | 売上高 [百万円] (前年 同期比[%]) | 営業利益 [百万円] (同) | 経常利益 [百万円] (同) | 親会社株主 に帰属する 当期純利益 [百万円] (同) |

| 2022年1月期 2Q累計 | 3,393 (6.0) | 402 (21.3) | 397 (12.8) | 277 (13.8) |

| 2023年1月期 2Q累計 | 3,059 (△9.8) | 335 (△16.6) | 366 (△7.7) | 254 (△8.5) |

| 2023年1月期 通期会社予想 (2022年9月14日修正) | 6,210 (△4.2) | 600 (△15.3) | 645 (△9.7) | 448 (△9.8) |

| 通期予想に対する 2Qの進捗率[%] | 49.2 | 55.8 | 56.7 | 56.6 |

表2の通り、前年同期比 減収減益で、売上高は1割弱の減収、利益面は1割前後の減益の結果でした。

2023年1月期通期の業績予想は、今2Qの決算発表と同時に下方修正し、前期比 減収減益で、売上高は微減、利益面は1割前後の減益を見込んでおり、

その通期予想に対する進捗率は、2Q終了時点で、売上高、利益面ともに5割程度進捗しておりまあまあです。

【2023年1月期2Qの状況、経営成績の要因】

当2Q累計期間(2022年2月1日~7月31日)は、新型コロナウイルス感染症の拡大による影響は穏やかに回復基調に向かっているものの、世界的な半導体供給不足の継続や、

2022年2月から発生したロシア・ウクライナ情勢による経済・金融への新たな影響が懸念されており、先行きは不透明な状況にあります。

このような環境下で、在宅勤務・テレワークの導入及びサイバーセキュリティ対策の増加により、同社製品やソリューションに対する需要は引続き堅調でした。

当2Q累計期間は、事業戦略の一つである「自社製品の開発と展開」において、新たに仮想プライベート LTE システムと自社製品である「Resalio Lynx」との連携ソリューションである「Resalio Connect」の提供開始を発表しました。

また、新たにVDI(仮想デスクトップ基盤)アクセス、Web 会議アクセス、SaaS アクセス、リモート PC アクセスの4つのセキュアアクセスをシームレスに実行できるハイパーシンクライアント「Resalio Lynx 700 v2.4」を発表しました。

二番目の事業戦略である「継続収入ビジネスの拡大」は、サブスクリプション型に完全移行した自社製品「Resalio Lynx」や自営保守サービスなどの継続収入ビジネスが拡大を続けました。

当2Q累計期間の売上高は、クラウドインフラ事業において、自社製品である「リモートPCアレイ」の金融機関や自治体での導入が増加しました。

一方、サーバやストレージ需要は復調傾向にありますが、半導体供給問題に起因する納期遅延が発生したことなどにより、全体では減収となりました。

利益面は、自社製品である「Resalio Lynx」が堅調に推移し、「リモートPCアレイ」の出荷も伸びて、「継続収入ビジネスの拡大」は続いているものの、

急激な円安等によるコスト増の影響もあり、全体では減益となりました。

これらの結果、当2Q累計期間の経営成績は、

売上高は前年同四半期比9.8%減、営業利益は同16.6%減、経常利益は同7.7%減、四半期純利益は同8.5%減)となりました。

【財政面の状況】

<自己資本比率>(自己資本(総資本-他人資本)÷総資産)×100)

2023年1月期2Q末時点で61.8%と前期末(65.6%)から3.8ポイント低下しています。

自己資本比率の数値としては問題ないレベルです。(20%以上を安全圏内としています。)

<キャッシュ・フロー>2023年1月期2Q累計のキャッシュ・フロー(以下、CF)の状況

- フリーCF(営業活動によるCFと投資活動によるCFを合計した金額 ※3)515百万円の収入

- 営業活動によるCF 580百万円の収入(前年同期 44百万円の収入)

- 投資活動によるCF 64百万円の支出(前年同期 358百万円の支出)

※3 フリーCFの説明:

- プラスの場合:会社が自由に使える資金が増える。

- マイナスの場合:会社が自由に使える資金が減る。

前期(2022年1月期)2Q累計のフリーCF(314百万円の支出)から830百万円増加しています。

営業活動によるCFの主な内訳(百万円):

- 税引前四半期純利益 366

- 売上債権の増減額(△は増加) △206

- 仕入債務の増減額(△は減少) 224

投資活動によるCFの主な内訳(百万円):

- 投資有価証券の取得による支出 △49.9

- 有形固定資産の取得による支出 △14.4

- 無形固定資産の取得による支出 △0.4

【今期(2023年1月期通期)業績の見通し】

今2Q決算発表と同時に、通期業績予想の下方修正をしています。

2023年1月期通期の業績予想は表3です。

| 売上高 [百万円] | 営業利益 [百万円] | 経常利益 [百万円] | 当期 純利益 [百万円] | 1株当たり 当期純利益 [円] | |

| 前回(2022/3/14) 発表予想 | 6,600 | 780 | 780 | 540 | 40.27 |

| 今回修正予想 | 6,210 | 600 | 645 | 448 | 33.41 |

| 増減額 | △390 | △180 | △135 | △92 | ー |

| 増減率[%] | △5.9 | △23.1 | △17.3 | △17.0 | ー |

前回予想と比べ、売上高は5%、利益面は2割前後の減額をしています。

修正の理由は、以下です。

売上高は在宅勤務・テレワークの導入及びサイバーセキュリティ対策の増加により、

同社製品やソリューションに対する需要は引き続き堅調であるものの、

クラウドインフラ事業において、サーバやストレージの半導体供給問題に起因する納期遅延などの影響もあり、上期の実績値を踏まえ、通期の売上高を下方修正しています。

利益面では、自社製品である「Resalio Lynx」のユーザ数及び「リモート PC アレイ」の出荷も堅調に伸びており、自社製品による利益増加は続いています。

また、仮想デスクトップ案件も引き続き増加傾向です。

一方、急激な円安によるコスト増により利益率が低下しており、引き続きこの傾向が継続する見通しのため、上期の実績値を踏まえ、通期の利益を下方修正しています。

同社は、コスト削減に取り組みつつ、コスト増の価格転嫁に取り組んでおり、早期に利益成長へ回復すべく取り組んでいく計画です。

株価指標と動向

【2022/9/15(木)終値時点の数値】

- 株価:613円

- 時価総額:82.9億円

- PER(株価収益率):16.4倍

PERは、同業で時価総額が近い、セグエグループ(3968) 11.9倍、サーバーワークス(4434) 40.6倍、テリロジー(3356) 24.7倍と比較すると、低めの水準です。

- PBR(株価純資産倍率):3.50倍

- 信用倍率(信用買い残÷信用売り残):110倍

- 年間配当金(予想):7円(年1回 1月)、年間利回り:1.14%(配当性向 20.9%)

| 決算期 | 1株当たり 年間配当金(円) | 配当性向(%) |

| 2018年1月期 | 10 | 16.7 |

| 2019年1月期 | 14 | 17.4 |

| 2020年1月期 | 7 | 14.4 |

| 2021年1月期 | 3.5 | 11.2 |

| 2022年1月期 | 7 | 19.0 |

年利回りは1.14%で、東証プライムの単純平均 2.35%(9/14時点) と比較すると低い水準です。

表4のように、直近5年間の配当金は、年間1株あたり3.5~14円で推移しています。

配当性向は、10%台で安定して推移しています。

この会社は、

株主に対する利益還元と同時に、財務体質の強化や事業拡大及び競争力の確保を経営の重要課題として位置付けています。

配当に関する基本方針は、株主に対する利益還元を重要な経営課題と認識しつつ、財務状況、資金需要等を総合的に勘案し、戦略的投資として活用する内部留保とのバランスを取りながら、経営成績に合わせた利益配分を基本方針としています。

また、年1回の期末配当を行うことを基本方針としています。

【直近の株価動向】

<週足チャート(直近2年間)>

週足ベースの株価は、2020年10月につけた上場来高値(2,534円)から、長い期間右肩下がりの下落トレンドで推移しています。

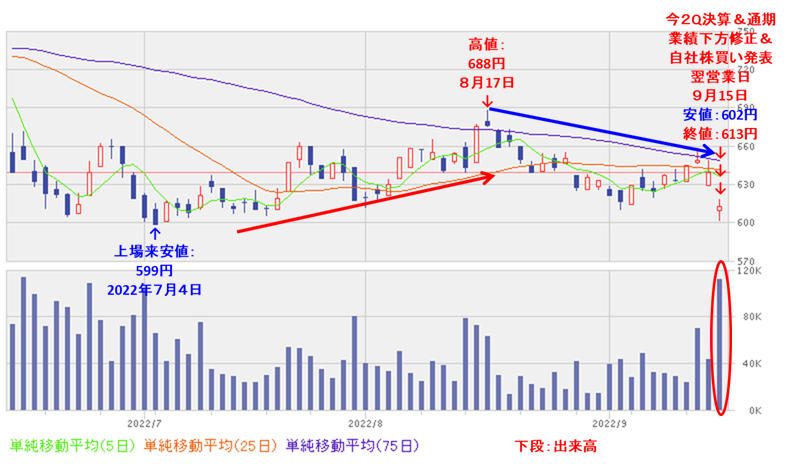

<日足チャート(直近3か月間)>

直近の株価は、7月上旬に上場来安値(599円)をつけた後は上昇に転じ、8月中旬に高値(688円)をつけました。

しかしその後は、75日移動平均線(青線)に頭を押さえられ、調整しています。

今回の今2Q決算と通期業績予想の下方修正、自社株買い発表の翌営業日(9/15)は、通期決算の下方修正が嫌気されて窓を開けて売られ、前日比 26円安(-4.07%)で終了しました。ただ、まだ7月につけた上場来安値は割り込んでいません。

今後は、上場来安値(599円)を下抜けず上昇に転じていくのか、下抜けて下値模索をしていくのか要注目です。

まとめ

【業績】

- 今期(2023年1月期)2Qの業績は、サーバやストレージ需要は復調傾向だが、半導体供給問題に起因する納期遅延が発生したことと、急激な円安等によるコスト増の影響があり、

前年同期比 減収減益で、売上高は1割弱の減収、利益面は1割前後の減益の結果。 - 今期の通期予想は、今2Q決算発表と同時にサーバやストレージの半導体供給問題に起因する納期遅延や急激な円安によるコスト増による利益率の低下により売上高、利益面ともに下方修正しており、

前期比 減収減益で、売上高は微減、利益面は1割前後の減益を見込んでいる。 - その通期業績予想に対する進捗率は、2Q終了時点で、売上高、利益面ともに5割程度進捗しておりまあまあ。

【株主還元】

- 配当利回り(会社予想)は1.14%で、東証プライムの単純平均 2.35%(9/14時点) と比較すると低い水準。

- 直近5年間の配当金は、年間1株あたり3.5~14円、配当性向は10%台で安定して推移。

- 会社の方針は、戦略的投資として活用する内部留保とのバランスを取りながら、経営成績に合わせた利益配分を基本方針としている。

【流動性・自社株買い数量】

- 直近の出来高の5日平均は554百株、25日平均は387百株で、流動性は低い水準。

- 自社株買い数量は、発行済み株式総数(自己株式を除く)の1.12%とほどほどの数量。

【株価モメンタム】

- 週足ベースの株価は、2020年10月につけた上場来高値(2,534円)から、長い期間右肩下がりの下落トレンドで推移。

- 直近の株価は、7月上旬に上場来安値(599円)をつけた後は上昇に転じ、8月中旬に高値(688円)をつけたが、その後は75日移動平均線に頭を押さえられ、調整中。

- 今回の今2Q決算と通期業績予想の下方修正、自社株買い発表の翌営業日(9/15)は、通期決算の下方修正が嫌気されて窓を開けて売られ、前日比 26円安(-4.07%)で終了。

ただ、まだ7月につけた上場来安値は割り込んでいない。 - 今後の株価は、上場来安値(599円)を下抜けず上昇に転じていくのか、下抜けて下値模索をしていくのか要注目。

以上のことから、

| レベル (⭐(最低)~ ⭐⭐⭐⭐⭐(最高)) | |

| 業績 | ⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐ |

| 株価モメンタム | ⭐⭐ |

| 流動性 | ⭐⭐ |

| 自社株買い数量 | ⭐⭐⭐ |

| 総合判定 | ⭐⭐(見送り) |

と判断しました。

最後までご覧いただき、ありがとうございました。