こんにちは!

公募増資・売出(以下、PO)の実施を発表した銘柄に関して、POに応募して買った場合、利益を得ることができるのか?直近の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証J-REITの大和証券リビング投資法人です。

最後までお付き合いいただけるとうれしいです!

- 公募増資・売出(PO)とは?

既上場企業が新たに発行する株式(公募株式)や既に発行された株式(売出株式)を投資家に取得させることをいいます。 正確には、「PO」は「Public(公開の)Offering(売り物)」の略で、日本語では「公募」と呼ばれます。「公募」とは、「不特定かつ多数の投資家に対し、新たに発行される有価証券の取得の申込を勧誘すること」をいいます。 また、「売出」とは、「既に発行された有価証券の売付けの申込み又はその買付けの申込の勧誘のうち、均一の条件で50人以上の者を相手方として行う」ことをいい、通常は「公募」と「売出」を合わせて「PO」と呼ばれます。 「新規公開株(IPO)」は未上場企業が直接金融市場からの資金調達や知名度・信用力の向上を目的として証券取引所に新規上場するために一般投資家に株式を取得してもらう行為であるのに対して、「公募・売出(PO)」は既に上場していて証券取引所での株式取引が行われている企業が追加の資金調達や大株主の保有株売却などを目的として一般投資家に株式を取得してもらう行為であり、「新規公開株(IPO)」と「公募・売出(PO)」の違いを簡単にいえば、実施する企業が「未上場」か「既上場」かの違いといえます。

POの概要

今回のPOは、公募による新投資口の発行です。発行価格等決定日や受渡期日、発行数量等は表1のようになっています。

ディスカウント率は、「発行価格等決定日」に決まり、その日の終値から数%(直近のJ-REITは2~2.5%)です。

参考までに、直近のJ-REITのPO銘柄のディスカウント率は、

- 平和不動産リート、星野リゾート・リート、サムティ・レジデンシャル、スターアジア、タカラレーベン不動産:2.5%

でした。

注意点として、どの証券会社でも購入できるわけでなく、主幹事(今回は、大和証券)はじめ、引受人(今回は三菱UFJモルガン・スタンレー証券、みずほ証券)の証券会社で購入申込可能です。

早ければ、9/14(水)の夕刻に、法人側から発行価格等のお知らせが適時開示であります。このブログ記事も更新しますので、チェックしてくださいね💖

| 発行価格等決定日 | 2022 年9月 14 日(水) |

| 受渡期日 (POで買った場合はこの日から売却可能) | 2022 年 10 月4日(火) |

| ①公募による新投資口の発行 (一般募集)数量 | 53,333 口 (発行済み投資口数 2,204,890 口 の約2.41%) |

| ②投資口の売出し (オーバーアロットメントによる売出し)数量 | 2,667 口(実施決定(9/14)) ※上記の「発行価格等決定日」に決定。大和証券が売出す。 |

| ②第三者割当による新投資口の発行 数量 | 2,667 口(最大の口数であり、全く行われないこともある。) ※大和証券に割当 |

| 調達資金手取り概算額(上限) | 約 63.4 億円 |

| 発行価格 | 114,387 円 (9/14決定) |

| ディスカウント率 | 2.50 % (9/14決定) |

| 申込単位数量 | 1 口 |

| 主幹事 | 大和証券 |

| 引受人 | 三菱UFJモルガン・スタンレー証券、みずほ証券 |

【新投資口発行の目的及び理由】

- 新投資口の発行による調達資金により新たな特定資産(賃貸住宅6物件、ヘルスケア施設1物件の計7物件、取得予定価格 160.3億円)を取得することで資産規模の拡大及びポートフォリオの質の更なる向上を図る。

- 不動産売買市場、市場動向、分配金水準及びLTV(総資産に占める有利子負債の割合)等に留意しつつ新投資口発行の検討を行った。

としています。

今回の資金調達によって、賃貸住宅6物件、ヘルスケア施設1物件の計7物件を2022年10月に取得予定です。

取得後のポートフォリオの合計は、246物件、取得金額は3,617億円に拡大します。

今回増資される投資口数は、発行済み口数の約2.41%(第三者割当を含めると、最大約2.53%)で、

昨年(2021年)9月に公募増資を実施した時の、公募増資の発行済み総口数に対する割合(約3.44%)と比較すると小規模の増資です。

ご参考までに、前回のPOの結果はどうだったかというと、

表2の結果となっており、POで購入した場合、受渡日の寄付と大引1週間後の寄付きは1~3%程度の損益マイナスの結果でした。この時は地合いが悪かったという要因もありました。

| 受渡期日 | 発行価格 [円] | ディス カウント率 [%] | 受渡日 始値[円] (増減[円]) | 受渡日 終値[円] (同) | 1週間後 の始値[円] (日付) | 損益[円] (増減率[%]) |

| 2021/ 10/4 (月) | 113,626 | 2.50 | 111,900 (-1.5) | 109,800 (-3.4) | 110,900 (10/11) | -2,726 (-2.4) |

また、この銘柄の直近の出来高(売買が成立した投資口の数量)の5日平均は3,678口、25日平均は3,884口で、流動性はやや高い水準です。

どんな投資法人?

ライフステージに合わせ、「すべての人の生活・暮らしを支える」ために快適な居住空間を総合的に提供し、住居又はヘルスケア施設(高齢者を入居・利用対象とした介護施設及び居住施設)に対して投資を行っているJ-REITです。

【J-REITの簡単な説明】

投資信託の仲間であり、我々投資家は、東京証券取引所でJ-REIT(不動産投資法人)商品を購入し、J-REITが、商業施設やホテル、住宅などの不動産を保有・運営してその家賃収入や売却益を得て、その収益の中から分配金として投資家に配分されるもの。

J-REITは全体的に、高配当な銘柄が多く存在します。そして、分配月もばらけていますので、複数のJ-REITを保有すると分散投資にもなりますし、ほぼ毎月分配金をいただける嬉しい状況になります。

ーー

保有物件(2022年5月18日現在)は、240物件 3,456億円となっており、稼働率(2022年7月31日現在)は98.7%です。

ポートフォリオ構築方針、投資戦略は以下になっています。

【ポートフォリオ構築方針】

- (用途比率)賃貸住宅セクター 60%以上、ヘルスケア施設セクター 40%以下

- (地域比率)3大都市圏(関東大都市圏、中京大都市圏、近畿大都市圏) 70%以上、その他 30%以下

としています。

【投資戦略】

<賃貸住宅セクター>

- 物件タイプの組合せ

- ワンルームタイプ及びファミリータイプの2つの賃貸住宅カテゴリーの中から安定収益を生み出すと考える不動産を選別投資

- 東京都23区及び3大都市圏を中心とした全国の賃貸住宅への分散投資

- 東京都23区及び3大都市圏を中心に、その他の地域にも存在する賃貸住宅の底堅い需要を取り込み、収益機会を獲得し、特定エリアに集中投資するリスクを低減するため、全国に分散投資

- 投資比率(取得価格ベース)

- (賃貸住宅カテゴリー別)

- ワンルーム 50~80%

- ファミリー 20~50%

- (投資対象エリア別)

- 東京都23区 30~70%

- 3大都市圏(東京都23区以外の関東大都市圏、中京大都市圏、近畿大都市圏) 30~60%

- 政令指定都市 0~25%

- (賃貸住宅カテゴリー別)

<ヘルスケア施設セクター>

高齢化の進展にともない、高齢者施設・住宅の需要は今後も増加すると考え、当面の間は、ヘルスケア施設の中でも高齢者施設・住宅を重点投資対象としています。

また、高齢者施設・住宅の中でも、民間資金を活用した施設数の大幅な増加が見込まれ、社会的需要が高いと考えられる、有料老人ホーム及びサービス付き高齢者向け住宅を投資対象の中心としています。

- 物件タイプの組合せ

- 高齢者施設・住宅(有料老人ホーム、サービス付き高齢者向け住宅) 60%以上、医療施設 40%以下、その他 10%以下

- 東京圏・中京圏・近畿圏の三大都市圏を中心とした全国のヘルスケア施設への分散投資

ヘルスケア施設は、中長期安定運用の観点から、人口が集中しており高齢者人口も集中すると見込まれる東京圏、中京圏、近畿圏の三大都市圏を中心としつつ、ポートフォリオのリスク分散の観点から全国のヘルスケア施設に投資を行う。 - 投資比率(取得価格ベース)

- 3大都市※ 50%以上、中核都市部 50%以下、その他 10%以下

- 「3大都市圏」・・・東京圏:東京都、神奈川県、千葉県、埼玉県、中京圏:愛知県、三重県、岐阜県、近畿圏:大阪府、京都府、兵庫県、奈良県、滋賀県

- 「中核都市部」・・・人口20万人以上の都市(三大都市圏を除く)

- 「その他」・・・人口20万人未満の都市(三大都市圏を除く)

- 3大都市※ 50%以上、中核都市部 50%以下、その他 10%以下

としています。

【ポートフォリオの分散状況】

<タイプ別投資比率>

- 賃貸住宅 70.5%

- ヘルスケア 29.5%

<地域別投資比率>

- 東京都23区 43.2%

- 3大都市圏 43.0%

- 政令指定都市等 13.7%

となっています。

直近の運用概況

【2022年3月期の運用状況と2022年9月期以降の見通し】

| 決算期 | 営業収益 [億円] (前期比[%]) | 営業利益 [百万円] (同) | 経常利益 [百万円] (同) | 当期純利益 [百万円] (同) | 1口当たり 分配金[円] (同[円]) |

| 2022年3月期実績 | 112 (4.2) | 5,234 (4.6) | 4,622 (4.3) | 4,621 (4.3) | 2,180 (20) |

| 2022年9月期法人予想 | 112 (0.3) | 5,333 (0.2) | 4,637 (0.3) | 4,636 (0.3) | 2,180 (±0) |

| 2023年3月期法人予想 (2022年9月9日修正) | 117 (3.7) | 5,573 (4.5) | 4,817 (3.8) | 4,816 (3.8) | 2,200 (20) |

| 2023年9月期法人予想 (2022年9月9日発表) | 117 (△0.1) | 5,445 (△2.1) | 4,696 (△2.5) | 4,696 (△2.4) | 2,200 (±0) |

表3のとおり、2022年3月期は、前期比 増収増益で、営業収益、利益面ともに微増でした。

2022年9月期(2022年4月~9月)は、引き続き、前期比 増収増益で、営業収益、利益面ともに微増の予想となっています。

増資した後の2023年3月期は、前期比 増収増益で、営業収益、利益面ともに微増の予想です。

1口当たりの分配金の予想は、2023年3月期は前期比 20円増、2023年9月期は変わらずの予想となっています。

【2022年3月期の運用状況の概況】

<当期の投資環境>

住宅系上場REIT各社が保有する賃貸マンションについては、他セクターと比較して安定した稼働率を維持するなど、相対的に安定した運用環境下にありました。

一方、不動産投資市場に関しては、賃貸マンションの安定したキャッシュ・フローへの投資家の関心は根強く、低金利環境も継続しているため、国内外投資家による物件の取得競争は激化しています。

ヘルスケア施設に関しても、総人口のうち高齢者人口の占める割合の上昇に伴い、高齢者施設・住宅に対する社会的需要は年々高まっています。

<当期の運用実績>

投資口価値向上のため、a. 新規物件の取得による外部成長、b. オペレーション全般の継続強化(高稼働率の維持、賃料等収入の極大化及び賃貸事業費用の削減)、c. 資金調達の強化(借入期間の長期化及び返済期日分散等)、d. サステナビリティに関する取組みに注力しました。

a. 新規物件の取得による外部成長

当期は、物件の取得環境が一層厳しくなる中、賃貸住宅3物件(取得価格7,763百万円)とヘルスケア施設4物件(取得価格6,388百万円)の合計7物件(取得価格14,151百万円)を取得しました。

これらの物件は、本投資法人の当期の収益に寄与するとともに、来期以降の収益拡大に寄与する予定です。

b. オペレーション全般の継続強化

ⅰ.賃貸住宅の運用戦略

同資産運用会社は、『日次稼働率予測システム』の活用や既存諸施策等に引き続き注力した結果、期中平均稼働率は97.7%(前期は97.1%)となりました。

また、入替え時賃料の増額にも引き続き注力した結果、当期は、総件数1,273件のうち716件で前賃料比の増額を実現し、

件数ベースの上昇比率が56.2%、賃料ベースの上昇が+0.6%(前期は+1.5%)と前期に続いて上昇傾向を維持し、増収に寄与しました。

賃貸事業費用は、高額工事承認委員会を通した修繕費及び再商品化工事費用の抑制等の既存諸施策に注力しました。

当期は、直接的なコロナ禍による影響は減少しアフターコロナの生活様式に変わりつつある賃貸市場の動向を勘案し、成約キャンペーンや条件改定等を行い、稼働率は前期より向上することが出来ました。

ⅱ.ヘルスケア施設の運用戦略

同資産運用会社は、ヘルスケア施設において、安定的な収益を獲得し、投資主価値の維持・向上に資するために、運営主体であるオペレーターの信用力、運営力等が安定稼働を実現する上で重要な要素であると考えており、オペレーターへのモニタリングを実施しています。

当期は前期から引き続き、新型コロナウイルス感染症の影響も鑑みて、施設への訪問を控えWeb会議システムを利用した面談を施設管理者や本社担当者と実施し、ヒアリング等を行っています。当期末時点で新型コロナウイルス感染症による業績への影響はありません。

またオペレーターとの賃貸借契約の中途解約、賃料の減免や支払猶予等、契約条件の変更事案はありません。

上記の結果、ヘルスケア施設の期中平均稼働率は100.0%となっています。

c. 資金調達の強化(借入期間の長期化及び返済期日分散等)

同投資法人は、当期において、新規物件の取得資金及び借入金の返済資金に充当するため、新投資口の発行、借入れ及び投資法人債の発行を行っています。

d. サステナビリティに関する取組み

同投資法人は、資産運用に当たりESGを重視することが中長期的な企業価値向上に資するという認識のもと、2016年にESGに関する方針を制定し、同投資法人の旧資産運用会社は2017年にサステナビリティ推進委員会を設置しました。

また、2021年6月にはサステナビリティへの取組みの更なる強化を企図して、資産運用会社にサステナビリティ推進室を設置する等、組織的にサステナビリティへの取組みを推進しています。

環境への取組みとしては、環境負荷低減に向けた省エネ性能の高いLED等の設置導入による省エネルギーと温室効果ガス排出削減、節水等の限りある資源の有効活用を通じてポートフォリオにおける環境負荷低減に取組んでいます。

社会への取組みとしては、保有不動産に関係する社外関係者との間に良好な関係を構築し、連携・協働していくことで、テナント満足度の向上や地域社会の持続的な発展の貢献に努めています。

当期は国内の優良なヘルスケア施設の更なる供給促進を図るため、2021年5月付で策定したソーシャルファイナンス・フレームワークに基づき、ソーシャルローンによる借入(7.7億円)、ソーシャルボンドの発行(20億円)を実施しました。

ガバナンスへの取組みとしては、資産運用会社において、利益相反の防止、リスク管理及び法令遵守を徹底しており、投資主利益との連動性を重視し、運用成果に連動した資産運用報酬体系を導入しています。

なお、同投資法人は2018年よりGRESB(Global ESG Benchmark for Real Assets)リアルエステイト評価に継続的に参加しています。

同資産運用会社は、気候関連課題への取組み方針・体制の明確化と取組み内容の開示拡充を推進するために、

2021年12月に「気候変動・レジリエンスポリシー」を制定し、「TCFD(気候関連財務情報開示タスクフォース)」提言への賛同を表明しました。

2022年1月には、国内賛同企業による組織である「TCFDコンソーシアム」に加入しています。

【今期(2022年9月期)の見通し】

同資産運用会社は、以下の3つの観点で物件を厳選して、様々な手段を活用して新規物件取得を目指しています。

- 合理的な理由により相対取引が予定されている物件や競争入札者が少ない物件

- アンダーバリュー物件(賃料・稼働率・賃貸事業経費等の観点で同投資法人が取得後に収益を改善できる蓋然性が高い物件)

- 非売却対象物件(売却物件として市場に売り出されていない物件)

賃貸住宅に投資するに当たっては、地域経済及び賃貸市況の変動並びに地震等のリスクを軽減することにより、キャッシュ・フローの安定化を図ることを目的として、地域的分散投資を行っています。

賃貸住宅の投資対象地域は、首都圏、政令指定都市、県庁等所在地及びそれに準ずる都市並びにそれらの周辺通勤圏等を含むものとし、投資対象地域を日本全国に分散させます。

また、賃貸住宅カテゴリー別の賃貸市況の変動リスクを軽減することにより、キャッシュ・フローの安定化を図ることを目的として、異なる賃貸住宅カテゴリーに分散投資を行っています。投資対象とする賃貸住宅カテゴリーは、ワンルームタイプ及びファミリータイプとしています。

個々の賃貸住宅への投資に当たっては、当該賃貸住宅の予想収益、立地及び住環境、建築及び設備の仕様、耐震性能、権利関係、建物管理状況、環境・地質等を十分に調査し、その投資価値を見極めた上で、総合的に判断しています。

ヘルスケア施設に投資するに当たっては、中長期安定運用の観点から、人口が集中しており高齢者人口も集中すると見込まれる東京圏、中京圏、近畿圏の三大都市圏を中心としつつ、ポートフォリオのリスク分散の観点から全国のヘルスケア施設に投資を行っています。

個々のヘルスケア施設への投資に当たっては、

- 経済要因(経済情勢、財政状況、金融・不動産市場動向)、社会要因(高齢者人口・要介護認定者推移)及び行政要因(介護・医療保険制度、ヘルスケア施設の供給規制)等の一般要因

- 立地エリアの周辺環境(交通利便性、商業施設・公共施設等との接近性、居住環境としての品質。)等の地域要因

- 建物の仕様や賃借人であるオペレーター、施設の稼働状況、賃料負担率等の個別物件要因

を総合的に判断した上で投資判断を行っています。

【2023年3月期の運用状況及び分配金の予想の修正と2023年9月期の予想】

2022年10月に予定している資産取得(賃貸住宅6物件、ヘルスケア施設1物件の計7物件)に伴い、次期(2023年3月期) の運用状況と分配金の予想の修正と2023年9月期の運用状況と分配金の予想をしています。

2023年3月期の運用状況と分配金予想は表4です。

| 営業収益 [億円] | 営業利益 [百万円] | 経常利益 [百万円] | 当期純利益 [百万円] | 1 口当たり分配金 [円] | |

| 前回(2022/5/18) 発表予想 | 113 | 5,363 | 4,653 | 4,653 | 2,180 |

| 今回修正予想 | 117 | 5,573 | 4,817 | 4,816 | 2,200 |

| 増減額 | 3.9 | 210 | 163 | 163 | 20 |

| 増減率[%] | 3.5 | 3.9 | 3.5 | 3.5 | 0.9 |

前回発表予想から、営業収益は3.5%、利益面は3.5~3.9%増額をしています。

今回の公募増資による新規取得資産は取得金額で約4.6%の増加率(3,456億円→3,617億円)からすると、

修正された営業収益や利益面の増額の割合は、今回の資産取得にほどほどに見合った増額といえます。

分配金は、当初予想から20円増加(+0.9%)の予想です。

2023年9月期の予想は、表3に記載のとおりです。

【格付けの状況】

(2022年3月11日現在)

- 日本格付研究所(JRC):長期発行体格付「AA-」(安定的)(※AA:債務履行の確実性は非常に高い。)

- 格付け投資情報センター(R&I):発行体格付「A+」(安定的)(※A:信用力は高く、部分的に優れた要素がある。)

投資口価格の動向

【2022/9/9(金)終値時点の数値】

- 投資口価格(1口当たり):123,100円

- 信用倍率(信用買い残÷信用売り残):2.90倍

- 年間分配金(会社予想):4,400円(2023年3月 2,200円、2023年9月 2,200円)、年間利回り:3.57%

| 決算期 | 分配金(円) |

| 2020年9月期 | 2,190 |

| 2021年3月期 | 2,160 |

| 2021年9月期 | 2,160 |

| 2022年3月期 | 2,180 |

| 2022年9月期 | 2,180 (予想) |

分配金利回りは3.57%で、上場株式の年利回り(東証プライムの単純平均:2.33%(9/9時点))と比較すると、高い水準です

直近5営業期間の分配金は、表5のようになっています。

上場株式の年利回り(東証プライムの単純平均:2.33%(9/9時点))と比較すると高い水準です。

直近5期の分配金は、2,160円~2,190円で推移しており、安定しています。

【投資主優待制度】

この投資法人は、投資主優待(株でいう株主優待)制度があります。

9月末と3月末に1口以上保有の場合、(株)チャーム・ケア・コーポレーションが運営している施設「CHARM」の入居一時金割引(入居一時金から20万円割引、入居一時金ゼロ円プランの場合は家賃の1ヶ月分を割引)や体験入居無料(1泊2日)などなど、様々なヘルスケア施設の優待があります。

ご興味がある方、チェックしてみてくださいね。

【直近の投資口価格動向】

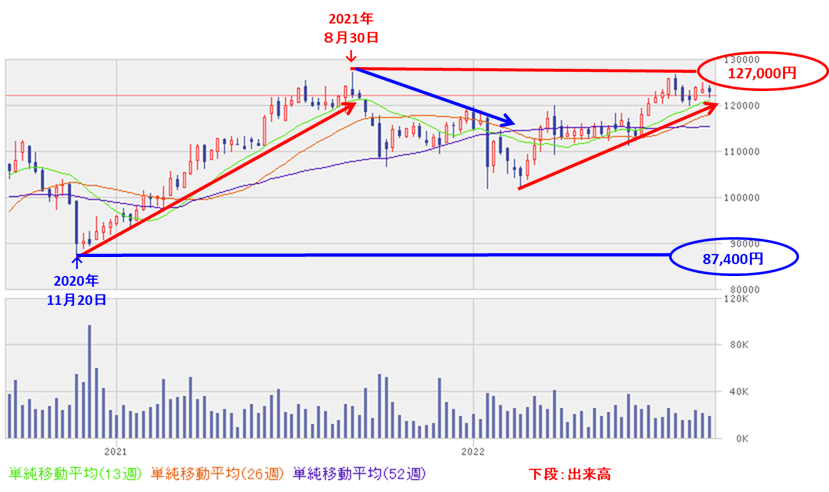

<週足チャート(直近2年間)>

週足ベースの投資口価格は、2020年11月に安値(87,400円)をつけた後は、右肩上がりで上昇し、翌年8月末に高値(127,000円)をつけました。

その後は一旦調整しましたが、今年1月下旬から値を戻し、この高値に戻りつつあります。

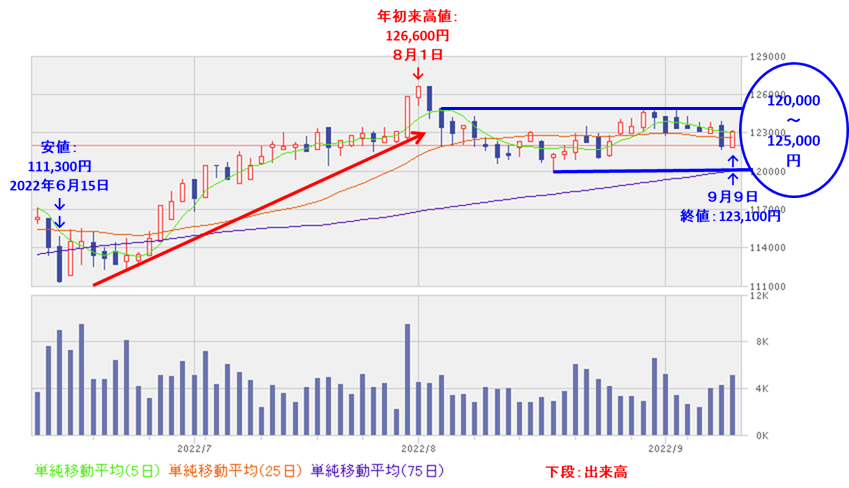

<日足チャート(直近3か月間)>

直近の投資口価格は、6月中旬に安値(111,300円)をつけた後は、右肩上がりの上昇を続け、8月初めに高値(126,600円)をつけました。

しかしその後は調整し、現在は120,000~125,000円のレンジ内で推移しています。

今後は、8月につけた年初来高値に戻っていくのか、6月の安値に近づいていくのか要注目です。

まとめ

【ファンダメンタルズ】

- ライフステージに合わせ、「すべての人の生活・暮らしを支える」ために快適な居住空間を総合的に提供し、住居又はヘルスケア施設(高齢者を入居・利用の対象とした介護施設及び居住施設)に対して投資を行っているJ-REIT。

- ワンルームタイプ及びファミリータイプの2つの賃貸住宅カテゴリーの中から安定収益を生み出すと考える不動産を選別投資し、

東京都23区及び3大都市圏を中心に、その他の地域にも存在する賃貸住宅の底堅い需要を取り込み、収益機会を獲得し、特定エリアに集中投資するリスクを低減するため、全国に分散投資しており、安定性がある。 - 2022年3月期の運用状況は、前期比 増収増益で、営業収益、利益面ともに微増の結果で着地。

2022年9月期(2022年4月~9月)は、引き続き前期比 増収増益で、営業収益、利益面ともに微増の予想。 - 今回のPOによる増資後の2023年3月期は、前期比 増収減益で、営業収益、利益面ともに微増の予想となっている。

- 今回の資金調達による資産取得により、2023年3月期の運用状況予想を前回発表予想から、営業収益は3.5%、利益面は3.5~3.9%増額修正しており、

今回の公募増資による新規取得資産は取得金額で約4.6%の増加率からすると、修正された営業収益や利益面の増額の割合は、今回の資産取得にほどほどに見合った増額といえる。

【インカムゲイン】

- 分配金の年利回り 3.57%は、東証プライム上場会社の単純平均2.33%(9/9時点)と比較して高い水準。

- 直近5期の分配金は、1口当たり2,160円~2,190円で安定して推移(上下30円差)している。

- 2023年3月期の1口当たりの分配金の予想は、当初予想から20円増額はしているが、

次期の2023年9月期は前期比 同額。

【流動性】

- 直近の出来高の5日平均は3,678口、25日平均は3,884口で、流動性はやや高い水準。

【投資口価格モメンタム】

- 週足レベルの投資口価格は、2021年8月末に高値(127,000円)をつけた後は一旦調整したが、

今年1月下旬から値を戻し、この高値に戻りつつある。 - 直近の投資口価格は、6月中旬に安値(111,300円)をつけた後は、右肩上がりの上昇を続け、8月初めに高値(126,600円)をつけた。

しかしその後は調整し、現在は120,000~125,000円のレンジ内で推移している。 - 今後の投資口価格は、8月につけた年初来高値に戻っていくのか、6月の安値に近づいていくのか、要注目。

以上をふまえ、

| レベル(最低⭐~最高⭐⭐⭐⭐⭐) | |

| ファンダメンタルズ | ⭐⭐⭐ |

| インカムゲイン | ⭐⭐⭐⭐ |

| 流動性 | ⭐⭐⭐⭐ |

| 投資口価格モメンタム | ⭐⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐⭐(買い) |

と判断しました。

参考になればうれしいです!最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。