こんにちは!

直近で立会外分売の実施を発表した銘柄に関して、分売で買った場合、利益を得ることができるのか?直近の経営状況や客観的な指標、株価モメンタム等を踏まえ、総合的に分析しました。

今回は、東証プライムから機械業種のイワキポンプです。

最後までお付き合いいただけるとうれしいです!

- 立会外分売とは?

新規株主を増やすことを目的として、上場会社が大株主である銀行やオーナー経営者などの保有株を小口に分けて、証券取引所の立会外で不特定多数に売り出すこと。

取引開始前など取引時間外(=立会外)に売り出されることからこのように呼ばれる。- 立会外分売の魅力

- 前日終値より安く購入可能

- 立会外分配における買付側の購入価格は確定値段(1本値)で、分売実施日の前日終値よりディスカウントされるのが一般的。過去の例では、約3~5%のディスカウントで実施されています。(ディスカウント率は取引所の規定により最大10%)

- 買付手数料はかからない

- 立会外分売による買付は、通常の立会時間内の取引と種類が異なるため一般的に手数料はかからない。(売却時には通常の手数料が発生)

- 即日売却OK

- 立会外分売で取得した株式は、実施日(買付当日)から売却することが可能

- 前日終値より安く購入可能

- デメリット:抽選で外れることもある

- 買い申し込みが多いと、抽選ではずれて購入できないこともある。

立会外分売の概要

実施日や株数は以下です。実施予定日は幅があり、実際の実施日と販売価格は、会社側から実施日前日に発表があります。

分売数量は決まっていて、100株単位で最大3,000株まで購入できます。

早ければ5/23(月)の夕刻に、会社側からの適時開示で分売値段のお知らせがあります。このブログでも追記しますので、チェックしてくださいね💖

| 分売予定期間 | 2022 年 5 月 24 日(火)(5/23決定) |

| 分売数量 | 50 万株 (発行済み株式総数 22,490,910 株の約2.2%) |

| 分売値段 | 950 円(5/23決定) |

| ディスカウント率 | 3.06%(5/23決定) |

| 申込単位数量 | 100株 |

| 申込上限数量 | 3,000株 |

| 実施の目的 | 同社株式の流動性向上のため |

今回の分売数量は、発行済み株式総数の約2.2%とほどほどの数量※1です。

※1:一概に言えませんが、目安として、5%以上:かなり多い、3%以上5%未満:多い、1%以上3%未満:ほどほど、1%未満:少ないとしています。

また、この銘柄の直近の出来高(売買が成立した株式の数量)の5日平均は328百株、25日平均は376百株で、流動性は低い水準です。

どんな会社?

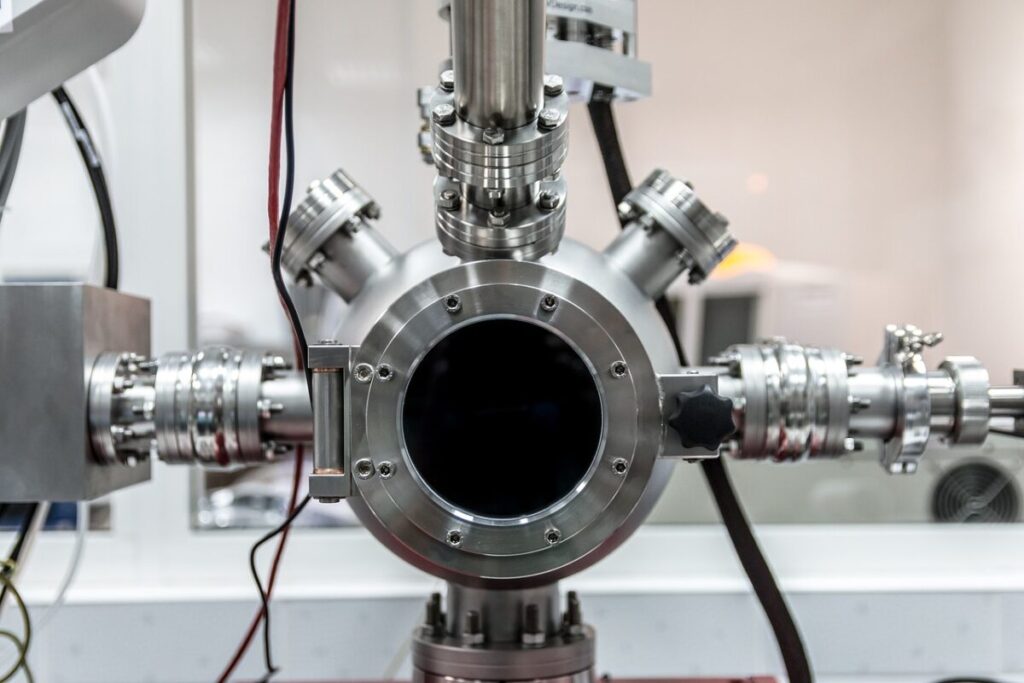

昭和31年(1956年)の創業以来、ケミカルポンプを中心とした流体制御製品を、生産設備や製造メーカーに提供し続け、

「ケミカルポンプならイワキ」と言われるまでに成長してきた会社です。

事業内容は、化学薬品等の薬液移送に使用されるケミカルポンプ及びポンプ専用コントローラ等の周辺機器の開発、製造、仕入及び販売(輸出入を含む)を主な事業として営んでおり、

また、それに附帯する製品の修理、アフターサービス、設置工事を行っています。

各製品の特徴と主な販売市場は表2のように、多種多様な製品があります。

| 製品名 | 特徴 | 販売市場 |

| マグネットポンプ | 液漏れのない完全無漏洩構造ポンプ フッ素樹脂等耐食性に優れた材料を採用しており、強酸、強アルカリ液でも腐食しないポンプ | 半導体・液晶、医療機器、表面処理装置、化学 |

| 定量ポンプ | 各種の薬液を高精度で一定量注入できるポンプ | 水処理、化学 |

| 空気駆動ポンプ | 半導体製造プロセス等クリーンな環境で使用されるすべての接液部に耐薬品性・耐熱性に優れたフッ素樹脂を採用。 強腐食性ケミカルアタックに耐え、バーティクル(半導体製造工程において、製品の特性・品質・歩留まりなどに悪い影響を与える微粒子や粉塵)発生の少ない送液を行うポンプ | 半導体・液晶 |

| 回転容積ポンプ | 主に粘性液やスラリー(固形分)混入液移送用のポンプ | 医療機器、新エネルギー、 その他(食品、製紙)等 |

| エアーポンプ | カーボン・油等の混入がなく、外部との機密が保たれているのでクリーンな送気・吸気ができる装置組込に最適なポンプ | 医療機器 |

| システム製品 | 長年にわたる多様な流体制御のノウハウを蓄積したポンプメーカーの操作性・制御性等使い勝手の良いシステム・ユニット製品 | 表面処理装置、水処理装置、 新エネルギー装置、 その他(食品、製紙)等 |

2022年3月期通期の製品・サービス毎の売上高構成比は、

- マグネットポンプ 33.4%

- 定量ポンプ 16.9%

- 空気駆動ポンプ 13.1%

- 回転容積ポンプ 6.5%

- エアーポンプ 4.8%

- システム製品 5.0%

- 仕入商品 8.5%

- その他 11.8%

となっており、「マグネットポンプ」が3割で一番多く、次に「定量ポンプ」「空気駆動ポンプ」の順になっています。

また、地域毎の売上高構成比は、

- 日本 55.5%

- ヨーロッパ 12.2%

- アメリカ 13.3%

- アジア 8.8%

- 中国 6.3%

- その他 3.9%

となっており、「日本」が5割強で一番多く、次に「アメリカ」「ヨーロッパ」の順になっています。海外比率は44.5%です。

直近の経営概況

【2022年3月期(2021年4月~2022年3月)の経営成績】

(2022年5月13日発表)

| 決算期 | 売上収益 [億円] (前期比[%]) | 営業利益 [百万円] (同) | 経常利益 [百万円] (同) | 親会社株主に 帰属する 当期純利益 [百万円] (同) |

| 2021年3月期 通期実績 | 281 (△1.7) | 1,706 (△19.3) | 2,222 (△13.8) | 2,091 (△1.5) |

| 2022年3月期 通期実績 | 324 (15.2) | 2,139 (25.4) | 2,992 (34.7) | 2,396 (14.6) |

| 2023年3月期 通期会社予想 | 348 (7.4) | 2,748 (28.5) | 3,411 (14.0) | 2,547 (6.3) |

表3の通り、前期比 増収増益で、売上高は1割強増、利益面は1割強~3割強の増益で好調の結果で着地しました。

2023年3月期通期の業績予想は前期比 増収増益で、売上高は微増ですが、利益面は1割強~3割弱の増益を見込んでいます。

【2022年3月期通期の状況、経営成績の要因】

当期は、企業価値向上に向けた取り組みとして、「CS向上で勝つ」を基本方針にした活動を国内では従前より展開、海外においては世界15ヵ国21社の関係会社と連携し販売拡大を図るとともに、

「イワキグループ10年ビジョン」の定量目標「2025年3月期連結売上高400億円、営業利益率10%」達成に向け、

「オールイワキで世界No.1を提供する」の方針のもと、各種施策の実行に取り組んできました。

その結果、市場別では半導体の需要増加により、好調な半導体製造装置の製造を背景に半導体・液晶市場が引き続き好調に推移し、売上高は前年比51.2%増と全体を牽引する結果となりました。

また、その他の全ての市場において前年比増収となり、全体としても好調に推移しました。

<地域別>

国内は、半導体・液晶市場、医療機器市場、表面処理装置市場を中心に売上が伸長し、売上高は179億万円(前年比7.9%増)となりました。

海外では、欧州はイワキノルディックグループ4社(デンマーク、スウェーデン、フィンランド、ノルウェー)の損益を通期で取り込んだ(前年は3Qより取り込み)ことや、

イワキノルディックグループ分を除く売上においても全体的に順調に推移した結果、売上高は39.7億万円(前年比34.0%増)となりました。

米国は水処理市場を中心に大きく伸長した結果、売上高は43.0億円(前年比21.4%増)となりました。

アジア地域は、韓国、台湾向けの半導体・液晶市場、表面処理装置市場を中心に売上が好調に推移した結果、売上高は28.6億円(前年比31.1%増)となりました。

中国は、通期を通して医療機器市場の回復が鈍い結果となりましたが、一方で、半導体・液晶市場、新エネルギー市場が好調に推移した結果、売上高は20.4億円(前年比15.6%増)となりました。

地域別においても、全地域で前年比増収となっています。

<製品別>

半導体・液晶市場向け空気駆動ポンプが全体の売上を大きく牽引しました。

また、汎用性が高い同社主力製品であるマグネットポンプも好調に推移、定量ポンプも順調に推移しました。

<利益面>

売上原価率の上昇、販管費増加の影響はあるものの、増収効果により、営業利益は2,139百万円(前年比25.4%増)となりました。

持分法による投資利益が大きく伸長した結果、経常利益は2,992百万円(前年比34.7%増)となり、

前年同水準の特別利益の計上が無いことや法人税等の増加により、親会社株主に帰属する当期純利益は2,396百万円(前年比14.6%増)となりました。

【財政面の状況】

<自己資本比率>(自己資本(総資本-他人資本)÷総資産)×100)

期末時点で66.3%と前期末(69.7%)から3.4ポイント減少しました。

自己資本比率の数値としては問題ないレベルです。(20%以上を安全圏内としています。)

<キャッシュ・フロー>2022年3月期通期のキャッシュ・フロー(以下、CF)の状況

- フリーCF(営業活動によるCFと投資活動によるCFを合計した金額 ※2)2,281百万円の収入

- 営業活動によるCF 2,710百万円の収入(前期 2,089百万円の収入)

- 投資活動によるCF 429百万円の支出(前期 920百万円の支出)

※2 フリーCFの説明:

- プラスの場合:会社が自由に使える資金が増える。

- マイナスの場合:会社が自由に使える資金が減る。

前期(2021年3月期)通期のフリーCF(1,169百万円の収入)から1,112百万円良化しています。

営業活動によるCFの主な内訳(百万円):

- 税金等調整前当期純利益 3,107

- 棚卸資産の増減額(△は増加)△1,707

- 仕入債務の増減額(△は減少)1,819

投資活動によるCFの主な内訳(百万円):

- 定期預金の預入による支出 △201

- 定期預金の払戻による収入 199

- 有形及び無形固定資産の取得による支出 △628

- 投資有価証券の売却による収入 198

【今期(2023年3月期通期)業績の見通し】

部品調達難や原材料価格の高騰、長期化も懸念されるウクライナ侵攻による地政学リスク等に対する経済への影響が不透明ですが、

設備投資動向の回復もみられ、同社グループの受注も堅調に増加していることから、売上は増加する見通しです。

国内は引続き「CS向上で勝つ」を基本方針に、リプレイス需要や保守サービスの取り込みを積極的に進め活動していく計画です。

また海外においては、海外関係会社との連携をより一層深め、更なる市場拡大を図っていく予定です。

以上により、表3のとおり、2023年3月期の連結業績は、売上高は348億円(前年比7.4%増)、営業利益は2,748百万円(前年比28.5%増)、経常利益は3,411百万円(前年比14.0%増)、親会社株主に帰属する当期純利益は2,547百万円(前年比6.3%増)を見込んでいます。

株価指標と動向

【2022/5/13(金)終値時点の数値】

- 株価:1,045円

- 時価総額:235億円

- PER(株価収益率(今期予想)):8.80倍

PERは、同業で時価総額が近い、帝国電機製作所(6333) 16.3倍、タクミナ(6322) 8.8倍、富士変速機(6295) 11.9倍と比較すると、低めの水準です。

- PBR(株価純資産倍率):0.98倍

- 信用倍率(信用買い残÷信用売り残):24.0倍

- 年間配当金(会社予想):35円(年2回 9月 13円、3月 22円)、年間利回り:3.3%(配当性向 30.1%)

| 決算期 | 1株当たり 年間配当金(円) | 配当性向(%) |

| 2018年3月期 | 27.5 | 30.0 |

| 2019年3月期 | 28.9 | 30.0 |

| 2020年3月期 | 30.5 | 31.8 |

| 2021年3月期 | 29 | 30.6 |

| 2022年3月期 | 33.5 | 30.6 |

配当利回りは3.3%で、東証プライムの単純平均2.33%(5/13時点) と比較すると高い水準です。

表4のように、直近5年間の配当金は、27.5~33.5円の間で推移しています。

配当性向は、30%程度でほぼ一定です。

この会社は、

株主に対する利益配分を経営上の重要な課題であると認識しており、

利益剰余金の配当は、将来の事業展開に備え、財務体質を一層強化するために必要な内部留保を確保しながら、

継続的、安定的な配当を実施と配当性向30%超とすることを基本方針としています。

また、中間配当と期末配当の年2回の剰余金の配当を行うとしています。

【直近の株価動向】

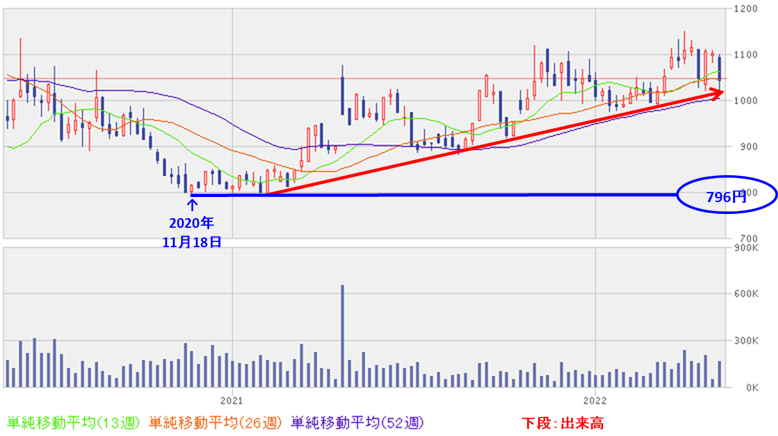

<週足チャート(直近2年間)>

週足ベースの株価は、一昨年の11月につけた安値(796円)から、高値切り上げ安値切り上げの右肩上がりの上昇トレンドを継続しています。

<日足チャート(直近3か月間)>

直近の株価は、3月の安値(985円)から上昇し、4/6に年初来高値(1,149円)をつけました。

しかしその後は調整し、25日移動平均線(赤線)の下に株価は位置しています。

今後は、この25日移動平均線や年初来高値を上抜けて株価は上昇していくのか、直近の安値(985円)を下抜けていくのか要注目です。

まとめ

【業績】

- 2022年3月期通期の業績は、半導体の需要増加により、好調な半導体製造装置の製造を背景に半導体・液晶市場が引き続き好調に推移し、

前期比 増収増益で、売上高は1割強増、利益面は1割強~3割強の増益で好調の結果で着地。 - 2023年3月期通期予想は、設備投資動向の回復もみられ、同社グループの受注も堅調に増加していることから、売上は増加する見通しであることから、

前期比 増収増益で、売上高は微増、利益面は1割強~3割弱の増益を見込む。

【株主還元】

- 配当利回りは3.3%で、東証プライムの単純平均2.33%(5/13時点) と比較すると高い水準。

- 直近5年間の配当金は、27.5~33.5円の間で安定して推移。

- 配当性向は30%程度でほぼ一定で、会社の方針も30%超とすることを基本方針としている。

【流動性・分売数量】

- 直近の出来高の5日平均は328百株、25日平均は376百株で、流動性は低い水準。

- 分売数量は、発行済み株式総数の約2.2%とほどほどの数量。

【株価モメンタム】

- 週足ベースの株価は、一昨年の11月につけた安値(796円)から、高値切り上げ安値切り上げの右肩上がりの上昇トレンドを継続。

- 直近の株価は、3月の安値(985円)から上昇し、4/6に年初来高値(1,149円)をつけたが、

その後は調整し、25日移動平均線の下に株価は位置している。 - 今後の株価は、この25日移動平均線や年初来高値を上抜けて株価は上昇していくのか、直近の安値(985円)を下抜けていくのか要注目。

以上のことから、

| レベル (最低⭐~ 最高⭐⭐⭐⭐⭐) | |

| 業績 | ⭐⭐⭐⭐ |

| 株主還元 (配当、株主優待等) | ⭐⭐⭐⭐ |

| 株価モメンタム | ⭐⭐⭐⭐ |

| 流動性 | ⭐⭐ |

| 分売数量 | ⭐⭐⭐ |

| 総合判定 | ⭐⭐⭐(中立) |

と判断しました。

最後までご覧いただき、ありがとうございました。

※株式投資の実際の売買は、自己判断、自己責任でお願いします。